| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio. € | 16.10.2006 | Kaufen | |

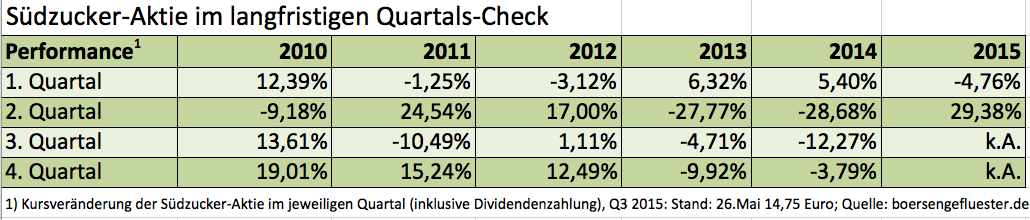

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividende je Aktie8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Analysten und Leerverkäufer haben die Aktie quasi unter Dauerbeschuss. Das durchschnittliche Kursziel liegt bei weniger als 11 Euro. Und selbst die Experten von Kepler Chevreux, die sich zu einer Kaufen-Empfehlung durchringen können, trauen dem Titel nur ein Potenzial bis 15 Euro zu – und genau da befindet sich die Notiz zurzeit. So gesehen spricht vordergründig nichts für ein Engagement in der Südzucker-Aktie. Einen gewissen Einfluss könnten charttechnisch motivierte Käufe haben. Schließlich sehen die Kurvendeuter nach der langen Baisse Chancen auf eine Erholung bis in den Bereich um 18 Euro. Doch wie immer bei der Charttechnik: Sollte es zu einem Rücksetzer kommen, könnte es auch wieder bergab gehen. Kurzfristig mögen Trader die Richtung mitbestimmen, eine wirkliche Trendwende läuten sie allerdings nicht ein. Möglicherweise bekommen aber auch die Leerverkäufer durch den Kursanstieg kalte Füße und müssen sich eindecken. Größter Trendverstärker wäre hier Canada Pension Plan Investment Board. Der kanadische Pensionsfonds hält nach jüngsten Angaben 1,32 Prozent des Aktienkapitals als Netto-Leerverkaufsposition. In der Spitze waren es Ende November 2014 aber schon einmal 1,48 Prozent. Gewichtige Wetten gegen Südzucker sind aber auch namhafte britische Adressen wie Blackrock, Egerton Capital, DSAM Partners, Odey Asset Management, Marshal Wace oder CapeView Capital eingegangen.

Analysten und Leerverkäufer haben die Aktie quasi unter Dauerbeschuss. Das durchschnittliche Kursziel liegt bei weniger als 11 Euro. Und selbst die Experten von Kepler Chevreux, die sich zu einer Kaufen-Empfehlung durchringen können, trauen dem Titel nur ein Potenzial bis 15 Euro zu – und genau da befindet sich die Notiz zurzeit. So gesehen spricht vordergründig nichts für ein Engagement in der Südzucker-Aktie. Einen gewissen Einfluss könnten charttechnisch motivierte Käufe haben. Schließlich sehen die Kurvendeuter nach der langen Baisse Chancen auf eine Erholung bis in den Bereich um 18 Euro. Doch wie immer bei der Charttechnik: Sollte es zu einem Rücksetzer kommen, könnte es auch wieder bergab gehen. Kurzfristig mögen Trader die Richtung mitbestimmen, eine wirkliche Trendwende läuten sie allerdings nicht ein. Möglicherweise bekommen aber auch die Leerverkäufer durch den Kursanstieg kalte Füße und müssen sich eindecken. Größter Trendverstärker wäre hier Canada Pension Plan Investment Board. Der kanadische Pensionsfonds hält nach jüngsten Angaben 1,32 Prozent des Aktienkapitals als Netto-Leerverkaufsposition. In der Spitze waren es Ende November 2014 aber schon einmal 1,48 Prozent. Gewichtige Wetten gegen Südzucker sind aber auch namhafte britische Adressen wie Blackrock, Egerton Capital, DSAM Partners, Odey Asset Management, Marshal Wace oder CapeView Capital eingegangen.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-Marge %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-Marge %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Jahresüberschuss1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Netto-Marge %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividende je Aktie8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

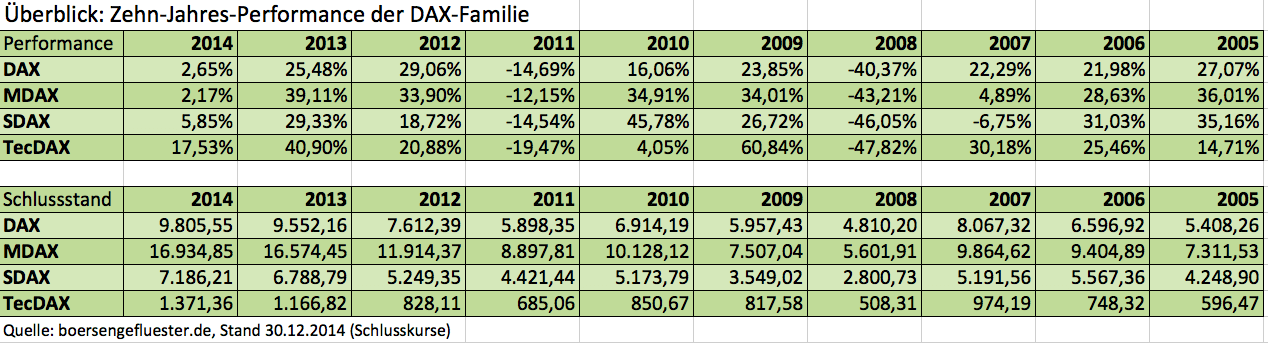

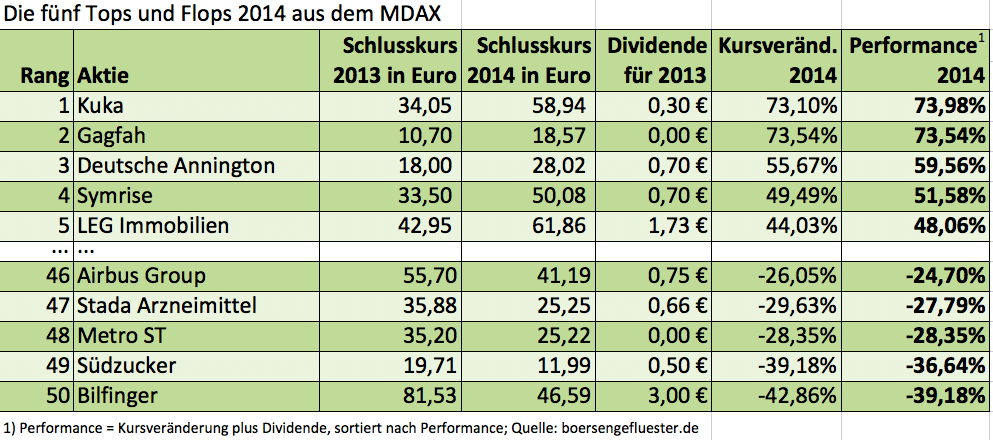

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

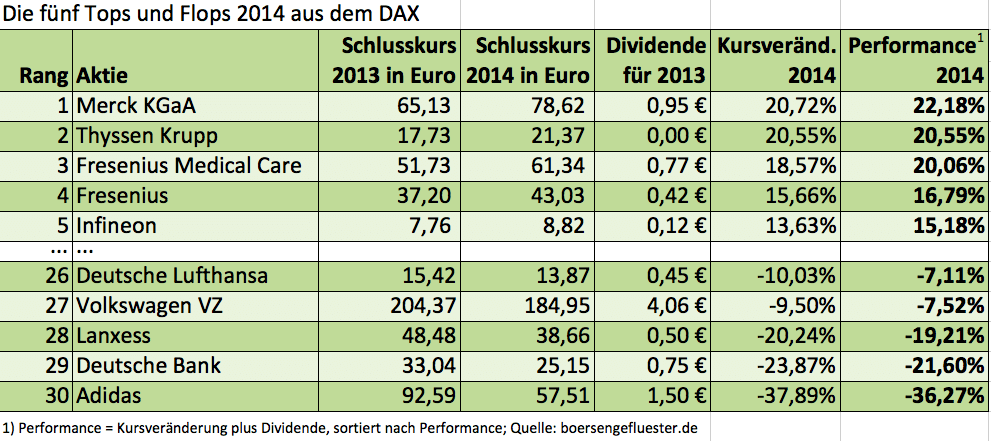

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

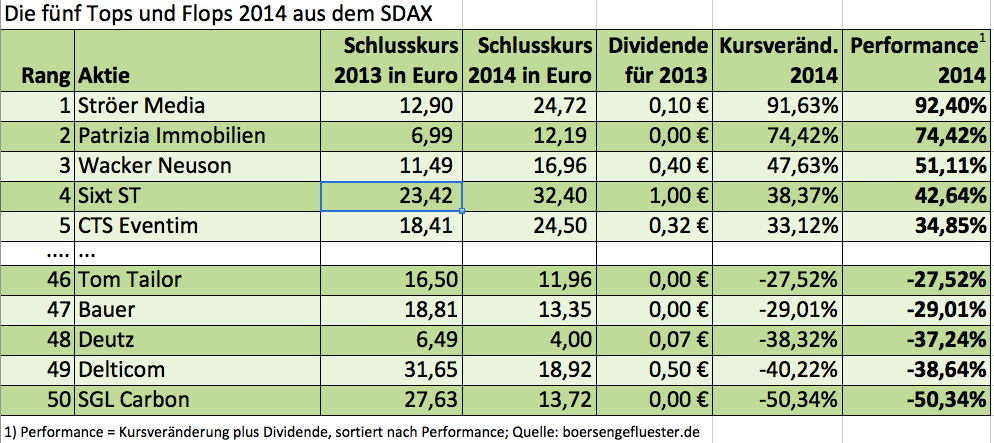

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

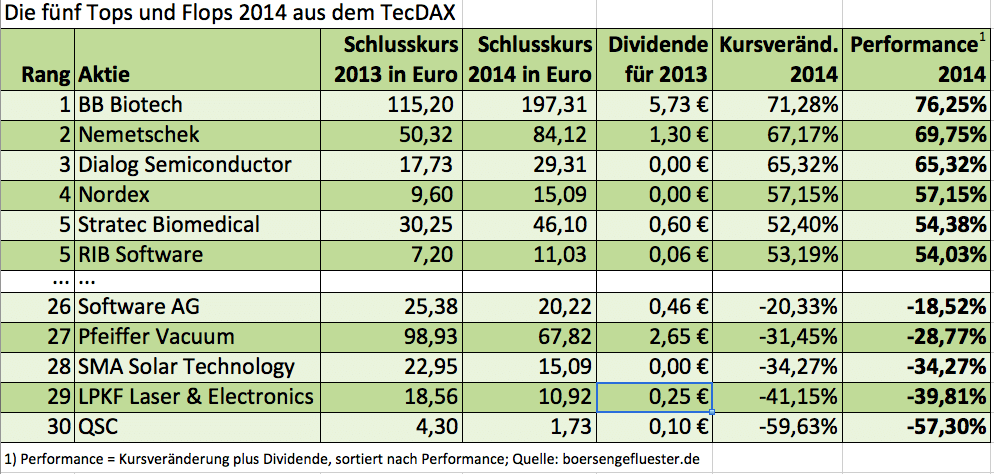

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

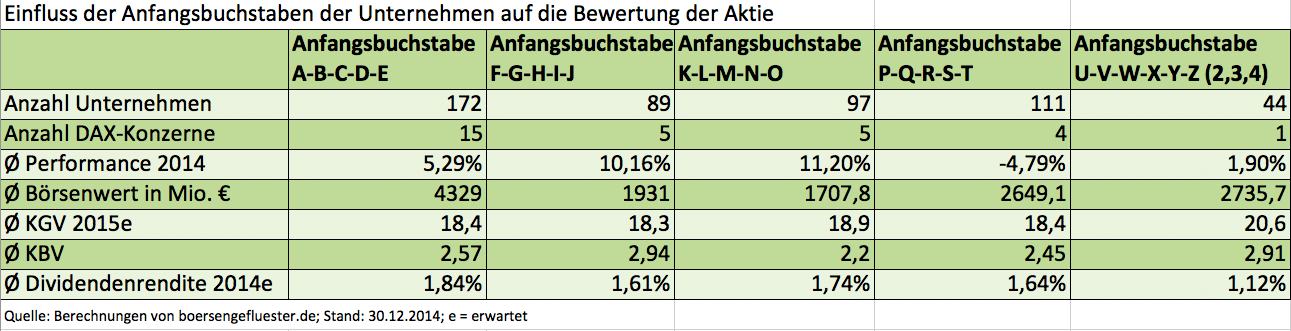

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

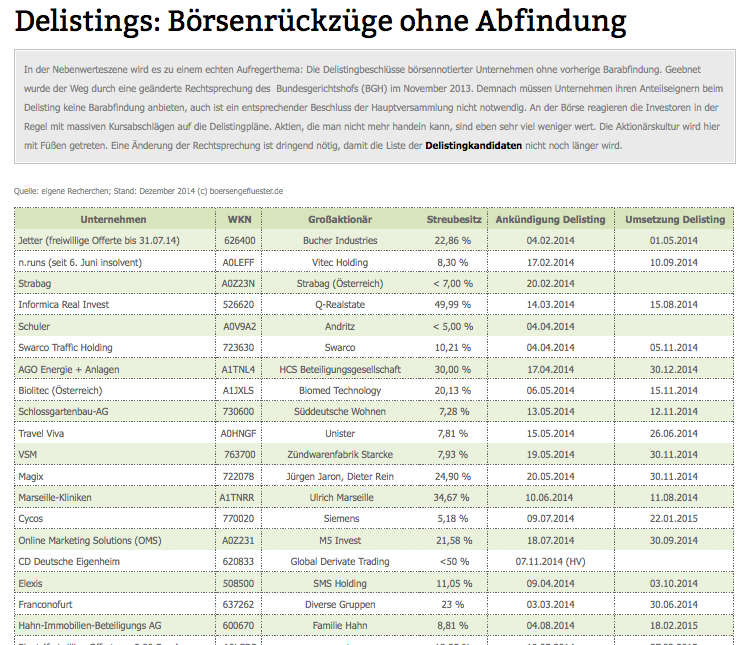

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

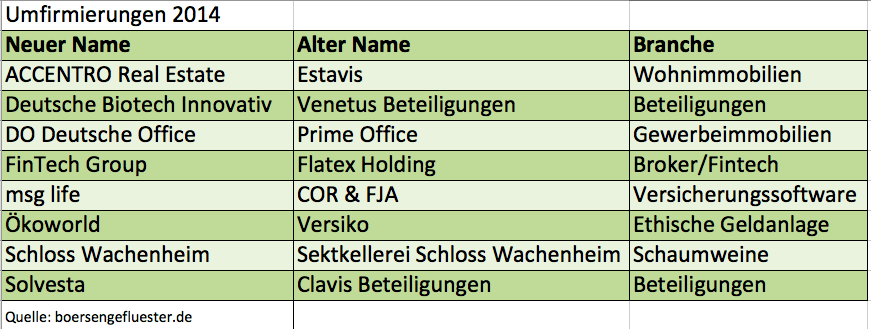

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 729700 | DE0007297004 | AG | 2.068,38 Mio. € | 01.05.1948 | Halten | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.