[sws_green_box box_size="585"]

Etliche hiesige Unternehmen haben trotz des Gegenwinds vom starken Euro überzeugende Quartalszahlen vorgelegt und die Prognose für das Gesamtjahr bekräftigt. Wir stellen unsere Favoriten aus DAX, MDAX und TecDAX vor.[/sws_green_box]

Die Quartalssaison in Deutschland läuft auf vollen Touren und sie zeigt einmal mehr, dass sich hiesige Firmen in dem schwierigen Konjunkturumfeld wacker schlagen. Einer der Höhepunkte der Berichtssaison aus dem DAX war

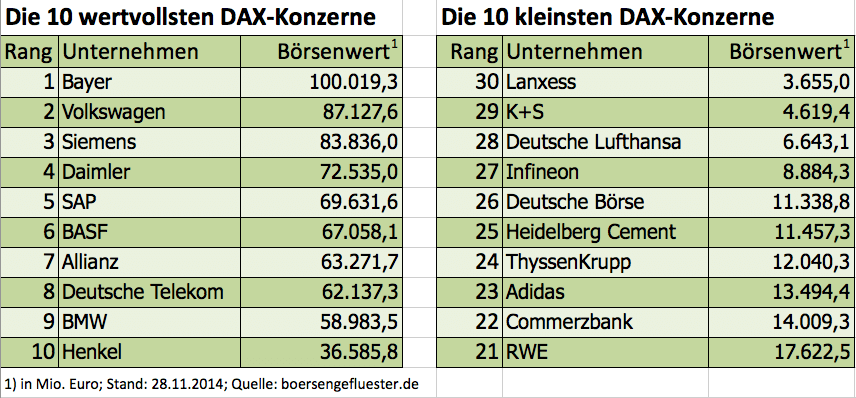

Volkswagen, sind doch die Vorzugsaktien nach der Vorlage der Ergebnisse auf neue Rekordwerte geschossen. Der Konzern profitierte vor allem von der Tochter

Porsche, die seit August 2012 konsolidiert wird. Allerdings litt Volkswagen zuletzt unter dem starken Euro. Deswegen ging der Umsatz im dritten Quartal um vier Prozent auf 47 Mrd. Euro zurück. Bereinigt um Währungseffekte hätten die Wolfsburger ein Erlösplus von drei Prozent ausgewiesen. Wegen der Konsolidierung von Porsche stieg der operative Gewinn dennoch um 20 Prozent auf 2,78 Mrd. Euro. Finanzchef Hans Dieter Pötsch will in diesem Jahr den 2012er-Umsatzrekord von 192,7 Mrd. Euro knacken und einen operativen Gewinn von 11,5 Mrd. Euro erwirtschaften. Dass VW-Chef Martin Winterkorn diese Ziele als „sehr ambitioniert“ bezeichnete, störte Investoren nicht.

Mit einem Ergebnis von 8,56 Mrd. Euro nach neun Monaten lag der Konzern zwar um rund 300 Mio. Euro hinter der eigenen Planung zurück. Finanzchef Pötsch will daher umso mehr auf die Kosten achten. „Unser Fokus liegt auf einer konsequenten Kosten- und Investitionsdisziplin“, sagte er. Anhaltend kräftigen Rückenwind hat der Konzern zudem aus China. In dem Land der Mitte verkaufen die Wolfsburger rund jedes Dritte ihrer Autos. Zugute kommt dem Unternehmen zudem das Baukastensystem. Durch den Einsatz von Gleichteilen sanken die Kosten im Pkw-Bau seit Jahresanfang um 1,1 Mrd. Euro. Bis 2015 visiert Bötsch durch das Baukastensystem Einsparungen von 2,7 Mrd. Euro an. Die Vorzugsaktie könnte die Klettertour fortsetzen, ist sie doch mit einem 2014er-KGV von acht viel günstiger bewertet als der DAX. Dabei prognostizieren Analysten für 2014 ein Gewinnplus von stattlichen 16 Prozent.

Kräftige Kursgewinne hat auch die

Daimler-Aktie nach der Präsentation der Ergebnisse verbucht. Inzwischen notiert sie auf dem höchsten Stand seit 2008. Im dritten Quartal war das Ergebnis aus fortgeführten Geschäften um 15 Prozent auf 2,23 Mrd. Euro geklettert. Aufgrund eines Rekordabsatzes war der Umsatz um fünf Prozent auf 30,1 Mrd. Euro gestiegen. Der Stuttgarter Autobauer hat nun erstmals eine Prognose für 2013 abgegeben. So soll das um Sondereffekte, wie der Verkauf der Anteile an dem Flugzeugbauer EADS, bereinigte operative Ergebnis rund 7,5 Mrd. Euro erreichen. Das läge allerdings unter dem Vorjahreswert von 8,1 Mrd. Euro.

In den kommenden Jahren will der Konzern den operativen Gewinn weiter verbessern. Dazu sollen die Kosten bis Ende 2014 um mehr als 3,5 Mrd. Euro gesenkt werden. Vorstandschef Dieter Zetsche kann nicht zufrieden sein, lag doch die operative Marge bei der Pkw-Sparte Mercedes Benz Cars zuletzt mit 7,3 Prozent zwar über dem Vorjahresniveau aber deutlich unter den aktuellen Werten der Konkurrenten

BMW und

Audi von rund zehn Prozent. Zur Ergebnisverbesserung soll auch die neue S-Klasse beitragen, die seit kurzem in China und den USA auf dem Markt ist. Der Konzern investiert zudem in den kommenden beiden Jahren rund 300 Mio. Euro in seine Lkw-Werke in Brasilien, um an dem dortigen starken Marktwachstum teilzuhaben. Mit einem KGV von 10,5 ist Daimler zwar deutlich höher bewertet als Volkswagen. Dennoch könnte das Papier die Klettertour fortsetzen. Der Börsenwert liegt bei 64,2 Mrd. Euro.

Ebenso wie Daimler hat auch

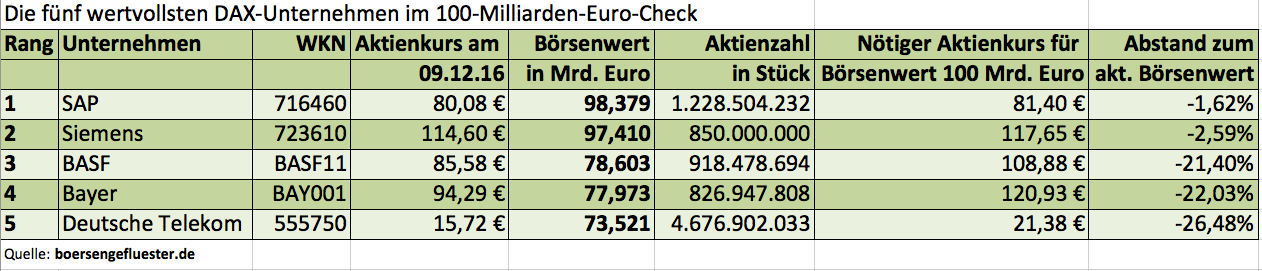

SAP mit den Quartalszahlen positiv überrascht. Weil sich nicht zuletzt das Geschäft in China erholt hat, hat die Walldorfer Softwareschmiede trotz des Gegenwinds von der Währungsseite ein Umsatzplus von zwei Prozent auf 4,05 Mrd. Euro verbucht. So war Lizenzsoftware in Lateinamerika stark gefragt. Weil Kunden – vor allem in den USA – jedoch verstärkt auf Mietsoftware umsteigen, ging der Lizenzumsatz des Unternehmens um fünf Prozent auf 975 Mio. Euro zurück. Finanzvorstands Werner Brandt hat stark auf die Kosten geachtet, weshalb der Gewinn vor Steuern im dritten Quartal um mehr als ein Viertel auf 1,04 Mrd. Euro geklettert ist. „SAP hatte im dritten Quartal eine sehr gute Entwicklung, wenn man das zum Teil schwierige gesamtwirtschaftliche Marktumfeld und den deutlich negativen Währungseinfluss berücksichtigt“, sagte Brandt.

Deutschlands einziger bedeutender Softwarekonzern von Weltrang hat daher die Prognose für das Gesamtjahr bekräftigt. Bei den Software- und softwarebezogenen Dienstleistungen peilt Brandt ein währungsbereinigtes Umsatzplus von mehr als zehn Prozent an. Im Sommer hatte der Finanzvorstand die Latte von elf bis 13 Prozent ein wenig gesenkt. Für das Gesamtjahr peilt er einen bereinigten Betriebsgewinn von 5,85 bis 5,95 Mrd. Euro an. Das wäre ein deutlicher Anstieg gegenüber dem 2012er-Wert von 5,21 Mrd. Euro. Der bestätigte Ausblick begeisterte Investoren, weil sich beispielsweise der US-Softwareriese Oracle zuletzt skeptisch zu den Geschäftsperspektiven geäußert hatte. Die Entwicklung der SAP-Aktie dürfte in den nächsten Quartalen davon abhängen, wie schnell SAP das Cloud-Geschäft ausbauen kann. Es hat derzeit noch eine deutlich niedrigere Marge als das herkömmliche Lizenzgeschäft. Die Aktie könnte sich in den nächsten Monaten weiter erholen, zumal sie mit einem 2014er-KGV von 15,7 angesichts der hohen Profitabilität nicht zu teuer ist.

BASF und

Bayer haben Investoren mit den Ergebnissen und dem Ausblick ebenfalls überzeugt. Der weltgrößte Chemiekonzern hat im dritten Quartal den Umsatz trotz Gegenwinds von der Währungsseite um 1,5 Prozent auf 17,7 Mrd. Euro gesteigert, nicht zuletzt weil die Nachfrage im Öl- und Gasgeschäft gestiegen war. Das Geschäft mit Katalysatoren und Spezialkunststoffen für die Autoindustrie lief ebenfalls gut. Der bereinigte operative Gewinn kletterte um 15 Prozent auf knapp 1,7 Mrd. Euro und zeigt einmal mehr die hohe Profitabilität von BASF. Hauptgrund für den Ergebnissprung sind allerdings geringere Belastungen im Zusammenhang mit Aktienoptionen für Manager. Vorstandschef Kurt Bock bekräftigte die Prognose, im Gesamtjahr Umsatz und Ergebnis zu steigern. Allerdings warnte Bock: „Wir rechnen nicht mit einer Belebung des globalen Wirtschaftswachstums im vierten Quartal 2013.“ Er will daher weiter auf die Kostenbremse treten. „Wir liegen da voll im Plan und werden dieses Jahr noch einmal 300 Mio. Euro erreichen“, sagte Bock. Ab Ende 2015 soll das Sparprogramm jährliche Einsparungen von einer Mrd. Euro liefern.

Bock warnte zudem vor den negativen Folgen der Energiewende in Deutschland für die energieintensive Chemieindustrie, während die Konkurrenten aus den USA von den stark gesunkenen Gaspreisen profitieren. BASF denke darüber nach, wie man von der dortigen Situation profitieren könne, indem man beispielsweise dort weiter investiert. Gleichzeitig hielten sich Unternehmen aus der Branche mit Investitionen in Europa zurück. Die Aktie könnte in den nächsten Quartalen weiter haussieren. Anleger, die auf eine Konjunkturerholung in Europa setzen wollen, finden in BASF einen Zykliker par excellence. Aufgrund der erwarteten starken Gewinnsteigerungen für die nächsten Jahre ist das Papier mit einem KGV von 12,9 nicht zu teuer.

Fans von defensiven Aktien sollten sich

Bayer anschauen. Die Aktie läuft ebenso wie die von

BASF von Rekordhoch zu Rekordhoch. Bayer hat im vergangenen Quartal von der guten Nachfrage im Gesundheits- und Agrochemiegeschäft profitiert. Damit hat der Konzern den Rückgang in der Kunststoffsparte weitgehend wettgemacht. Der Umsatz lag damit stabil bei 9,6 Mrd. Euro, obwohl der starke Euro die Ergebnisse des Gesundheitsgeschäfts gedrückt hat. Der operative Gewinn stieg hingegen um 7,7 Prozent auf knapp zwei Mrd. Euro. Vorstandschef Marijn Dekkers bekräftigte den Ausblick: „Unsere Konzernprognose für 2013 behalten wir bei, auch wenn diese zunehmend ambitioniert ist.“ Die Umsatzlatte hat der Firmenlenker allerdings etwas niedriger gelegt. Der Erlös soll nun währungsbereinigt um vier bis fünf Prozent auf rund 40 Mrd. Euro zulegen. Der starke Euro soll das Ergebnis um 200 bis 250 Mio. Euro belasten. Beim bereinigten Gewinn je Aktie sieht der Firmenlenker weiterhin ein Plus im oberen einstelligen Prozentbereich.

Zufrieden waren Investoren vor allem mit dem Ausblick für die neuen Pharmaprodukte. Fünf von ihnen, darunter der Gerinnungshemmer Xarelto und die Krebsmedikamente Stivarga und Xofigo, sollen im Gesamtjahr einen Umsatz von „mehr“ als 1,4 Mrd. Euro erzielen. Die erwarteten kräftigen Gewinnsteigerungen könnten dafür sorgen, dass die Aktie die Klettertour fortsetzt.

Wenig begeistert waren Investoren hingegen von der Prognose des MDAX-Konzerns

Krones, weshalb die Aktie kurzfristig deutlich unter Druck gekommen war. Wegen des guten Geschäfts hatte der Hersteller von Getränkeabfüllanlagen bereits einen Ausblick auf 2014 gewagt, allerdings lag der leicht unter den Schätzungen der Analysten. So soll der Umsatz um vier Prozent steigen und die Marge für den Gewinn vor Steuern 6,2 Prozent erreichen. Etliche Investoren haben offensichtlich übersehen, dass Krones für konservative Prognosen bekannt ist. Im dritten Quartal war der Umsatz um 7,8 Prozent auf 655,4 Mio. Euro geklettert. Der Gewinn vor Steuern lag bei beachtlichen 37,4 Mio. Euro. Weil der Auftragseingang kräftig zugelegt hat, gehen die Oberpfälzer von anhaltend guten Geschäften im vierten Quartal aus. Sie wollen weiter von ihrer guten Stellung in den Schwellenländern profitieren. Der Vorstand bekräftigte zudem die 2013er-Prognose. Mittelfristig soll die operative Marge auf sieben Prozent hochgeschraubt werden. Die Aktie könnte den Kursrückschlag schon bald aufholen. Denn die Aussichten für das Unternehmen sind weiterhin hervorragend. Denn mit steigendem Wohlstand greifen Konsumenten verstärkt zu abgepackten Getränken. Der Börsenwert liegt bei zwei Mrd. Euro.

Im Gegensatz zu

Krones hat die Aktie von

Hugo Boss nach der Zahlenvorlage deutlich zugelegt. Dabei waren die Umsätze im dritten Quartal um lediglich zwei Prozent auf 658 Mio. Euro geklettert. Das lag unter den Erwartungen der Analysten. Bereinigt um Währungseffekte hätte das Plus allerdings bei fünf Prozent gelegen. Vorstandschef Claus-Dietrich Lahrs konkretisierte die Prognose: für 2013 peilt er beim währungsbereinigten Umsatz und beim operativen Gewinn einen Anstieg um sechs bis acht Prozent an. Bisher hatte der Firmenlenker ein hohes einstelliges Plus in Aussicht gestellt. Lahrs baut das Geschäft mit den eigenen Filialen zulasten des Großhandelsgeschäfts weiter aus. Während die eigenen Läden ein Umsatzplus von 18 Prozent im dritten Quartal verbucht haben, gingen die Erlöse im Großhandel um zehn Prozent zurück. Gegenüber dem ersten Halbjahr habe die Nachfrage in den eigenen Läden spürbar angezogen, sagte Lahrs. „Wir rechnen deshalb im vierten Quartal mit kräftigen Umsatz- und Ergebniszuwächsen.“ Bis Ende 2013 soll die Zahl der eigenen Läden gegenüber dem Vorjahreswert um 50 steigen. Inzwischen steuern die eigenen Filialen mehr als die Hälfte des Konzernumsatzes bei. Anlegern gefallen nicht nur die hohe Profitabilität und die erwarteten deutlichen Gewinnsteigerungen, sondern auch die 2013er-Dividendenrendite, die bei rund 3,6 Prozent liegt.

Ebenso wie

Hugo Boss hat der starke Euro auch den Schmierstoffhersteller

Fuchs Petrolub belastet. Deswegen lag der Umsatz mit 468,7 Mio. Euro knapp unter dem Vorjahreswert. Ohne Währungseffekte hätte ein Zuwachs um 5,1 Prozent zu Buche gestanden, zumal das Geschäft in den USA merklich in Schwung gekommen ist. „Die Amerikaner sind wieder auf der Spur“, sagte Vorstandschef Stefan Fuchs. Mit den Konzernergebnissen war Fuchs sichtlich zufrieden. Es sei „das bisher beste Ergebnisquartal“, sagte der Firmenlenker. „Wir konnten noch einmal eine Schippe drauflegen.“ Neben dem Heimatmarkt florierte das Geschäft auch in China, Frankreich und Polen. Der operative Gewinn stieg um sechs Prozent auf 83,4 Mio. Euro. Fast die Hälft davon kommen aus der Heimatregion Europa. Der MDAX-Konzern peilt nach dem 2012er-Rekord beim operativen Gewinn für 2013 einen neuen Spitzenwert an. Der Konzern hatte zuletzt Werke in China und Russland eröffnet. Ende 2013 oder Anfang des nächsten Jahrs soll Spatenstich für ein Werk in Brasilien sein. Die hervorragende Profitabilität des Unternehmens spricht dafür, dass die Aktie den Aufwärtstrend fortsetzen könnte.

Beeindruckende Zahlen hat auch das IT-Systemhaus

Bechtle vorgelegt, woraufhin die TecDAX-Aktie auf neue Allzeithochs geklettert ist. Der Börsenwert liegt bei rund 1 Mrd. Euro. Im dritten Quartal war der Umsatz um zehn Prozent auf 558 Mio. Euro geklettert. Damit hat sich das Wachstum deutlich beschleunigt, lag es doch im ersten Halbjahr bei fünf Prozent. Zugute kommt dem Konzern, der sich auf die Regionen Deutschland, Schweiz und Österreich fokussiert, die starke Positionierung bei Auftraggebern der öffentlichen Hand. Der Gewinn vor Steuern war im dritten Quartal um 30 Prozent auf 24,5 Mio. Euro hochgeschossen. Die Marge hatte sich damit auf 4,4 Prozent verbessert und zeigt damit eindrucksvoll, wie stark sich Skaleneffekte auswirken. Im ersten Halbjahr war sie noch bei 2,8 Prozent gelegen, weil nach dem kräftigen Stellenaufbau hohe Personalkosten das Ergebnis belastet hatten. Vorstandschef Thomas Olemotz will das organische Wachstum des Konzerns weiter vorantreiben. Der Firmenlenker möchte zudem den Konzentrationsprozess in der Branche nutzen, um den Akquisitionskurs der vergangenen Jahre fortzusetzen und so weiter Marktanteile zu gewinnen. Für das Gesamtjahr hat er eine Steigerung des Umsatzes und des Ergebnisses in Aussicht gestellt. Analysten prognostizieren für 2013 einen Umsatzanstieg um rund sechs Prozent auf 2,2 Mrd. Euro. Der Gewinn je Aktie soll um 8,5 Prozent auf 2,92 Euro vorankommen. Im nächsten Jahr soll sich das Ergebnisplus auf 14 Prozent beschleunigen.

Mit einem Börsenwert von knapp 500 Mio. Euro ist

Nemetschek zwar nur halb so groß wie Bechtle, allerdings haussiert die Aktie des Anbieters von Bausoftware. Der Konzern hat in den Kernmärkten Deutschland, Schweiz und Österreich eine starke Position. Zudem expandiert er außerhalb der Kernmärkte, zum Beispiel in Mittel- und Südamerika und hat dort über die Tochter Graphisoft deren mexikanischen Distributionspartner Anzix gekauft. Im dritten Quartal war der Konzernumsatz um 5,8 Prozent auf 45,8 Mio. Euro geklettert. Fast die Hälfte der Erlöse machen Wartungsumsätze aus. Da zudem der Softwareanteil an den Konzernerlösen sehr hoch ist, lag die operative Marge bei stattlichen 25 Prozent. Vorstand Tobias Wagner, der sein Amt im August angetreten hat, gab sich zuversichtlich: „Die Nemetschek Gruppe ist auf dem Weg, um die gesteckten Ziele für das Gesamtjahr zu erreichen.“ Er visiert ein Umsatzwachstum von sechs Prozent und eine operative Marge von 22 bis 24 Prozent an. Die aktuellen Gewinnschätzungen der Analysen liegen am oberen Rand der Prognose. Für 2013 gehen die Profis von einem Anstieg des Gewinns je Aktie um rund 25 Prozent und für das nächste Jahr von rund 20 Prozent aus. Angesichts dessen und der hohen Profitabilität könnte die Aktie mit einem 2014er-KGV von rund 17 weiter haussieren.

[sws_blue_box box_size="585"]

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite

Feingold Research[/sws_blue_box]

Foto: Fuchs Petrolub AG

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach

HIER anklicken.[/sws_red_box]...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Die jeweiligen Rekordkurse für die 160 Einzelaktien aus DAX, MDAX, SDAX und TecDAX erfassen wir täglich und tragen sie – inklusive Datum – in unsere Übersichtstabellen ein. Um direkt zu den sehr nützlichen Tabellen zu kommen, brauchen Sie einfach nur den entsprechenden Index anklicken: DAX, MDAX, SDAX, TecDAX.[/sws_red_box]

Foto: Bayer AG...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Die jeweiligen Rekordkurse für die 160 Einzelaktien aus DAX, MDAX, SDAX und TecDAX erfassen wir täglich und tragen sie – inklusive Datum – in unsere Übersichtstabellen ein. Um direkt zu den sehr nützlichen Tabellen zu kommen, brauchen Sie einfach nur den entsprechenden Index anklicken: DAX, MDAX, SDAX, TecDAX.[/sws_red_box]

Foto: Bayer AG...