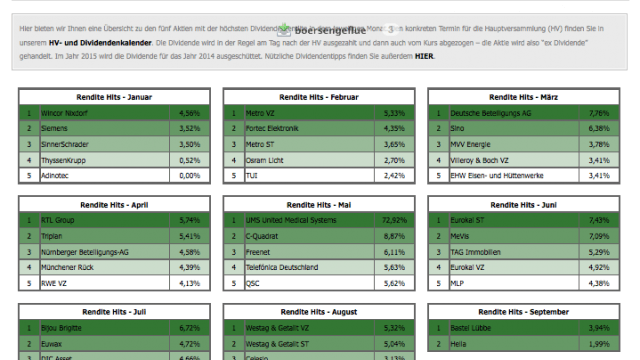

Da müsste eigentlich für jeden was dabei sein: Boersengefluester.de hat seine Datenbank nach Aktien aus dem Prime Standard mit überdurchschnittlich hoher Dividendenrendite durchforstet. Ziel war es, jeweils einen passenden Titel aus DAX, MDAX, SDAX und TecDAX herauszufiltern – dieses Quartett haben wir dann um zwei Small Caps ergänzt. Dabei hat boersengefluester.de die Mindestanforderung an die Dividendenrendite bei immerhin 3,5 Prozent angelegt. Wichtig zu wissen ist dabei, dass sich diese Kennzahl auf die von uns für 2014 erwartete Gewinnbeteiligung bezieht. Es handelt sich also um eine Schätzgröße, denn die meisten Unternehmen werden ihren Dividendenvorschlag erst mit Vorlage der Ergebniszahlen für 2014 in den kommenden Monaten vorlegen. Zudem sollte die Hauptversammlung (HV) für die gewählte Auswahl bis spätestens Ende Mai 2015 stattfinden. Dividenden, die erst im Juli oder gar August 2015 ausgeschüttet werden, erschienen uns doch zu weit entfernt.

Um Titel mit einem wenig charmanten Chartbild auszuklammern, haben wir alle Unternehmen mit negativer Kursentwicklung auf Sicht von 52 Wochen sowie auf Drei-Monats-Perspektive entfernt. Zu heiß gelaufen sollten die Werte aber auch nicht sein, daher mussten alle Aktien weichen, deren Kurs sich zurzeit um mehr als 15 Prozent oberhalb der 200-Tage-Durchschnittslinie befindet. Bei den Nebenwerten haben wir die Minimalforderung für den im Streubesitz befindlichen Börsenwert auf 50 Mio. Euro festgelegt. Anschließend haben wir aus den verbliebenen 16 Werten (

Adler Modemärkte,

Allianz,

Alstria Office REIT,

Amadeus Fire,

Axel Springer,

Cenit,

Comdirect Bank,

Deutsche Telekom,

Drillisch,

Freenet,

Hamborner REIT,

Hannover Rück,

Leifheit,

Münchener Rück,

MVV Energie und

Syzygy) sechs Titel subjektiv ausgewählt, die uns besonders gut gefallen und auch einen ausgewogenen Branchenmix repräsentieren.

1. DAX:

Allianz

Der Versicherungskonzern hat in den vergangenen 15 Jahren neun Mal die Dividende erhöht, vier Mal blieb sie konstant, lediglich für 2008 senkten die Münchner im Zuge der Finanzkrise ihre Ausschüttung. Ab dem Geschäftsjahr 2014 will die Allianz rund die Hälfte ihres Überschusses an die Aktionäre ausschütten – bislang lag die Quote bei 40. Dementsprechend rechnet boersengefluester.de für 2015 mit einer Erhöhung der Dividende von 5,30 auf 6,50 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 137,35 Euro brächte es das Papier damit auf eine Rendite von 5,1 Prozent. Zum Vergleich: Der DAX-Schnitt liegt momentan bei 2,5 Prozent. Als Langfristinvestment kann man mit der Allianz-Aktie wohl nicht allzu viel verkehrt machen.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Allianz |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

840400

|

DE0008404005

|

SE

|

145.396,10 Mio. €

|

-

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

13,36

|

12,30

|

1,09

|

18,94

|

2,56

|

4,60

|

0,78

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

13,80

|

15,40

|

17,10

|

4,47%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

07.05.2026

|

13.05.2026

|

07.08.2026

|

12.11.2026

|

13.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+1,04%

|

+5,83%

|

-2,13%

|

+15,71%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€441,00

2. MDAX:

Axel Springer

Zurück an die Marke von 50 Euro hat sich der Aktienkurs von Axel Springer vorgetastet. Charttechniker warten nun ab, ob der MDAX-Titel in der Lage ist, diese wichtige Marke signifikant zu überschreiten. Hinsichtlich der Dividenden für 2014 hat sich das internetaffine Verlagshaus noch nicht konkret geäußert. Im jüngsten Zwischenbericht heißt es lediglich: „Axel Springer strebt unter der Voraussetzung einer weiterhin soliden Ertragslage eine Dividendenpolitik mit leicht steigenden Ausschüttungen an, die gleichzeitig die Finanzierung von Wachstum ermöglicht." Dennoch: Wem herkömmliche Internettitel zu teuer sind, findet in Axel Springer eine günstige Alternative, die auch noch renditestark ist. Selbst wenn die Berliner die Ausschüttung für 2014 bei 1,80 Euro je Anteilschein belassen, ergäbe sich eine Verzinsung von 3,8 Prozent. Das liegt deutlich oberhalb des MDAX-Mittelwerts von rund 2,7 Prozent.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Axel Springer |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

550135

|

DE0005501357

|

SE

|

7.121,09 Mio. €

|

08.11.1985

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

36,67

|

24,15

|

1,52

|

30,18

|

3,56

|

15,30

|

2,29

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

1,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

26.11.2020

|

12.05.2020

|

13.08.2020

|

06.11.2020

|

11.03.2020

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+1,60%

|

+5,08%

|

+1,54%

|

+4,85%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€74,40

3. SDAX:

Comdirect Bank

Zugegeben: Die ganz großen Sprünge hat der Aktienkurs der Comdirect Bank in den vergangenen fünf Jahren nicht mehr gemacht. Auch steht das Papier sehr viel weniger im Fokus der Anleger als die Muttergesellschaft

Commerzbank, die 81,13 Prozent der Anteile an dem Discountbroker hält. Dafür aber zahlt die Comdirect regelmäßig sehr anständige Dividenden. Grund: Die Finanzierung des Wachstums kann die Comdirect aus dem vorhandenen Eigenkapital stemmen, so dass der Großteil des Gewinns ausgeschüttet wird – ganz im Sinne der DAX-Mutter. Anleger, die auf der Suche nach einem vergleichsweise risikoarmen Papier aus dem SDAX mit hoher Dividende sind, liegen bei der Comdirect richtig. Interessant wird, wie sich das Institut in den kommenden Jahren auf neue Trends wie zum Beispiel

Social Trading einstellen wird.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| comdirect bank |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

542800

|

DE0005428007

|

AG

|

1.957,32 Mio. €

|

05.06.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

21,66

|

17,84

|

1,21

|

23,49

|

2,55

|

1,28

|

5,39

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

05.05.2020

|

28.04.2020

|

30.07.2020

|

27.10.2020

|

20.03.2020

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,09%

|

+1,86%

|

+6,62%

|

+2,97%

|

-100,00%

|

Akt. Kurs (EoD)

All-Time-High:

€38,79

4. TecDAX:

Drillisch

Ein Klassiker unter den Dividenden-Hits aus dem TecDAX sind die Anteilscheine von Drillisch. Der netzunabhängige Telekomanbieter aus Maintal in der Nähe von Frankfurt hat sich frühzeitig auf eine verlässliche Ausschüttungspolitik verständigt. Im Neun-Monats-Bericht heißt es: „Im Sinne einer auf Nachhaltigkeit ausgelegten Unternehmenspolitik wird für die Geschäftsjahre 2014 und 2015 eine Dividende in mindestens derselben Höhe angestrebt, die für das Geschäftsjahr 2013 bezahlt worden ist (1,60 Euro je Aktie). Damit möchte Drillisch ihre Aktionärinnen und Aktionäre an der positiven Entwicklung des Geschäfts langfristig beteiligen." Seit rund einem halben Jahr hängt die Notiz von Drillisch zwar in einem Seitwärtstrend fest. Spätestens mit nahender HV sollte der Kurs jedoch weiter anziehen. Allerdings: Einen konkreten Termin für 2015 hat die Gesellschaft noch nicht genannt. Im Vorjahr fand das Aktionärstreffen am 21. Mai statt. Wir gehen davon aus, dass auch die nächste Hauptversammlung Mitte bis Ende Mai stattfinden wird.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| 1&1 |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

554550

|

DE0005545503

|

AG

|

4.277,71 Mio. €

|

22.04.1998

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

14,24

|

15,26

|

0,93

|

13,77

|

0,70

|

13,74

|

1,05

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,05

|

0,05

|

0,05

|

0,21%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

20.05.2026

|

12.05.2026

|

06.08.2026

|

11.11.2025

|

19.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-2,89%

|

+13,70%

|

-2,22%

|

+85,58%

|

+72,12%

|

Akt. Kurs (EoD)

All-Time-High:

€72,35

5. Small Cap:

Leifheit

Es gibt wohl kaum einen Haushalt in Deutschland, in dem nicht mindestens ein Produkt von Leifheit zu finden ist: von der Plastikdose, über Wischmob und Bügelbrett bis hin zur Personenwaage der Marke

Soehnle. Dennoch gilt die Leifheit-Aktie immer noch ein wenig als Geheimtipp. Mit ein Grund dafür ist, dass sich nur ein gutes Viertel der Anteile im Streubesitz befinden. Und der bestehende Aktionärskreis ist eher langfristig ausgerichtet. Getradet wird mit Leifheit-Aktien eher selten. Super liquide ist der Titel damit nicht, aber für normale Odergrößen von Privatanlegern reicht das Handelsvolumen völlig aus. Unter ihrem neuen Vorstand Thomas Radke hat Leifheit gleich ein prima Jahr hingelegt. Offenbar harmoniert das Team um CEO Radke und Finanzvorstand Claus-O. Zacharias. Die Analysten vom

Bankhaus Lampe geben ein Kursziel von 50 Euro für die Leifheit-Aktie aus. Demnach ist das Potenzial relativ überschaubar. Doch allein unter Dividendenaspekten dürfte sich ein Investment noch lohnen. Sollte das Unternehmen die Dividende bei 1,65 Euro je Anteilschein belassen, käme der Small Cap bereits auf eine Rendite von 3,7 Prozent. Möglicherweise gibt es aber auch spürbar mehr. Bankhaus-Lampe-Analyst Christoph Schlienkamp traut Leifheit für 2014 eine Dividendenerhöhung auf 1,95 Euro zu.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Leifheit |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

646450

|

DE0006464506

|

AG

|

137,55 Mio. €

|

03.10.1984

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,90

|

26,51

|

0,45

|

15,64

|

1,54

|

4,83

|

0,59

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

1,05

|

1,20

|

0,60

|

4,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

03.06.2026

|

07.05.2026

|

06.08.2026

|

05.11.2026

|

31.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-0,99%

|

-5,49%

|

-1,32%

|

-8,54%

|

+92,80%

|

Akt. Kurs (EoD)

All-Time-High:

€49,95

6. Small Cap:

Syzygy

Hinter der Gesellschaft mit dem schwer aussprechbaren Namen Syzygy (er ist aus der Astronomie entlehnt) verbirgt sich eine Digitalmarketing-Agentur aus dem hessischen Bad Homburg. Die Gesellschaft hat eine piekfeine Bilanz, zahlt traditionell attraktive Dividenden und empfiehlt sich somit auch für Langfristanleger, die ein Investment aus dem Techsektor suchen – an dieser Stelle quasi als Gegenpol zu Leifheit vorgestellt. Mit rund 30 Prozent ist der britische Werberiese

WPP bei Syzygy engagiert. Syzygy hatte zuletzt die Gewinnprognose für 2014 in kleinen Schritten angehoben, so dass eine Dividendenausschüttung in Höhe des Vorjahresbetrags von 0,28 Euro die Untergrenze darstellen sollte. Auf dieser Basis stünde der Small Cap für eine Rendite von knapp 4,8 Prozent. Ein Schnäppchen unter KGV-Gesichtspunkten ist der Titel nicht mehr. Dafür kaufen Anleger aber Qualität in ihr Depot.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Syzygy |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

510480

|

DE0005104806

|

AG

|

19,85 Mio. €

|

06.10.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,31

|

25,39

|

0,45

|

-36,75

|

0,73

|

2,06

|

0,29

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

03.07.2026

|

30.04.2026

|

30.07.2026

|

17.10.2025

|

31.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-3,80%

|

-23,16%

|

-4,85%

|

-43,02%

|

-92,65%

|

Akt. Kurs (EoD)

All-Time-High:

€17,78

Foto:

kaboompics...

Foto: Kaboompics...

Foto: Kaboompics...

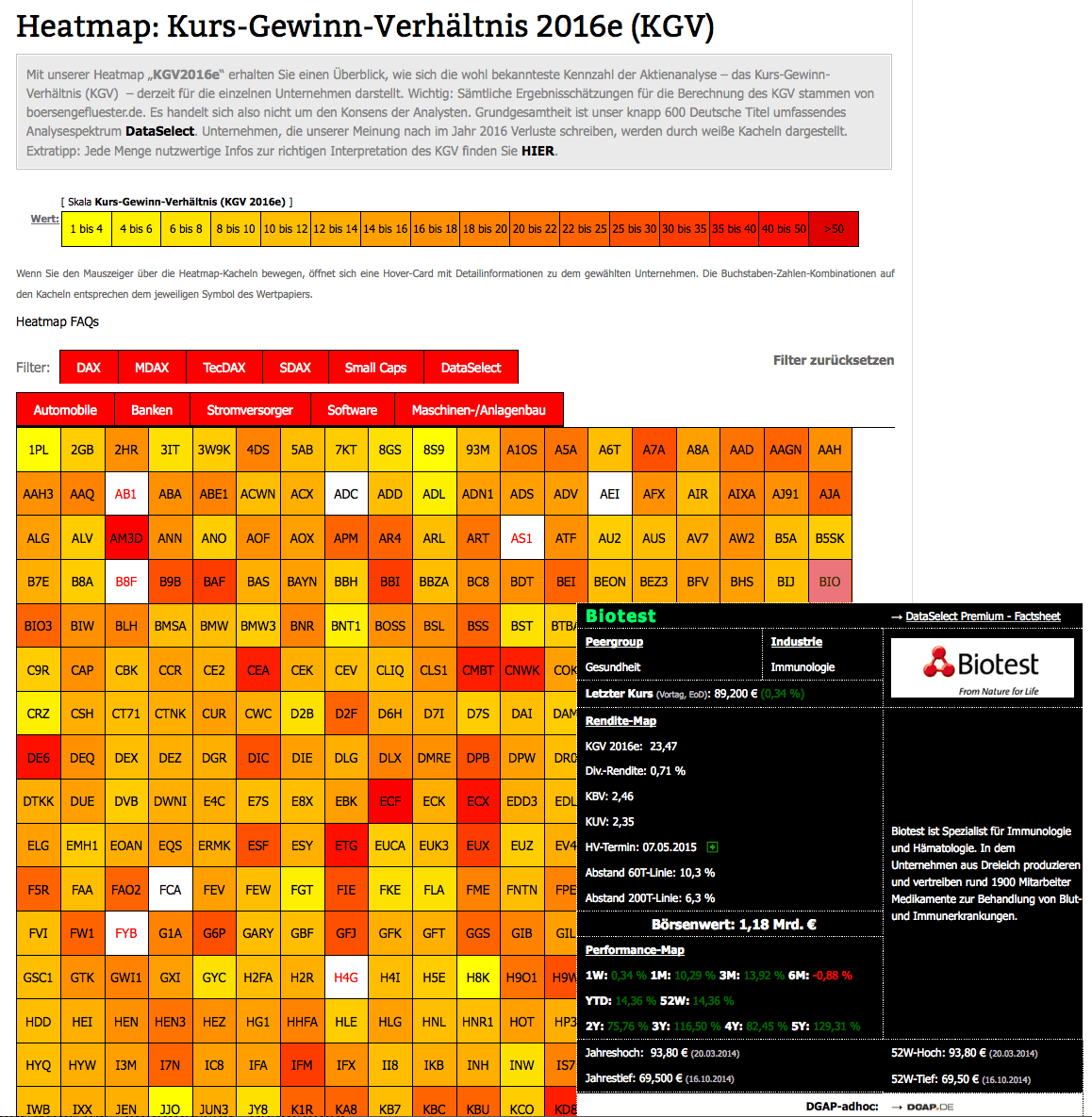

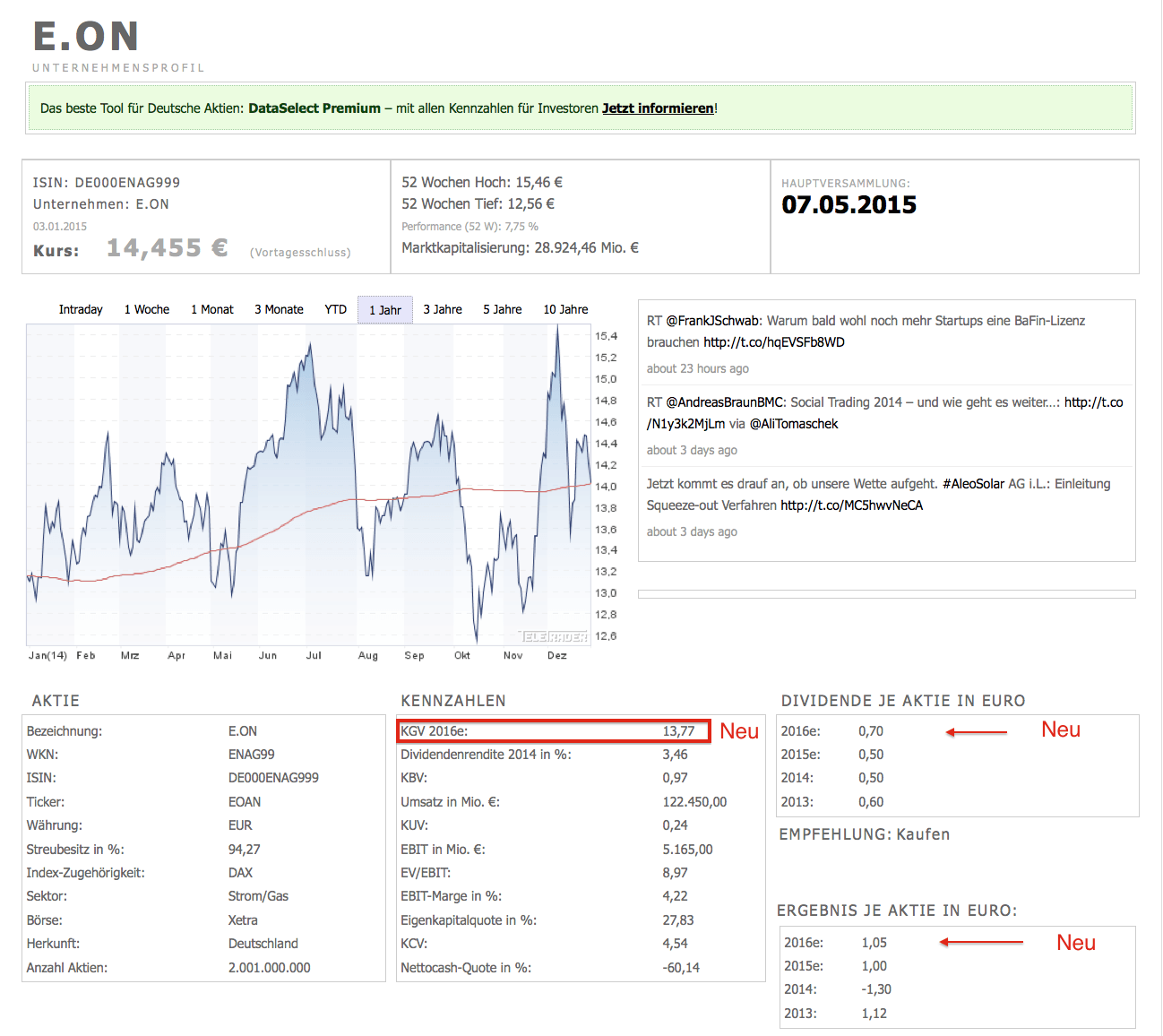

Ansonsten finden Sie die wichtigsten Informationen zur Entwicklung der Ergebnisse je Aktie sowie das jeweilige 2016er-KGV auf Basis der von uns selbst durchgeführten Gewinnprognosen ab sofort auch auf den jeweiligen Profilseiten zu den Einzelaktien. Zu diesen Seiten kommen Sie über unseren AKTIENFINDER oben rechts auf der Startseite von boersengefluester.de oder aber, wenn Sie die von uns gefetteten und klickbaren Firmennamen – wie zum Beispiel BASF oder Nordex – innerhalb der Berichterstattung von boersengefluester.de anwählen. Darüber hinaus finden Sie ab sofort das „KGV 2016e" (das „e" steht für erwartet) in den kleinen Fazitkästen „Investor-Informationen" unter den Einzelgeschichten von boersengefluester.de.

Ansonsten finden Sie die wichtigsten Informationen zur Entwicklung der Ergebnisse je Aktie sowie das jeweilige 2016er-KGV auf Basis der von uns selbst durchgeführten Gewinnprognosen ab sofort auch auf den jeweiligen Profilseiten zu den Einzelaktien. Zu diesen Seiten kommen Sie über unseren AKTIENFINDER oben rechts auf der Startseite von boersengefluester.de oder aber, wenn Sie die von uns gefetteten und klickbaren Firmennamen – wie zum Beispiel BASF oder Nordex – innerhalb der Berichterstattung von boersengefluester.de anwählen. Darüber hinaus finden Sie ab sofort das „KGV 2016e" (das „e" steht für erwartet) in den kleinen Fazitkästen „Investor-Informationen" unter den Einzelgeschichten von boersengefluester.de.

Für Anleger, die sich in erster Linie für DAX-Aktien interessieren, bietet boersengefluester.de eine besonders nutzwertige Kennzahlenübersicht, die in dieser Form wohl keine andere Webseite bietet – zumindest kennen wir keine: „DAX: 10-Jahres-Durchschnitte für KGV, KBV und Dividende". Auch hier gilt, dass das aktuelle KGV ab sofort auf 2016er-Basis ermittelt wird. Der 10-Jahres-Wert entspricht jetzt dem arithmetischen Mittel der Jahre 2006 bis 2015. Einfach auf den gefetteten Namen klicken, und Sie gelangen direkt zu der Übersicht.

Für Anleger, die sich in erster Linie für DAX-Aktien interessieren, bietet boersengefluester.de eine besonders nutzwertige Kennzahlenübersicht, die in dieser Form wohl keine andere Webseite bietet – zumindest kennen wir keine: „DAX: 10-Jahres-Durchschnitte für KGV, KBV und Dividende". Auch hier gilt, dass das aktuelle KGV ab sofort auf 2016er-Basis ermittelt wird. Der 10-Jahres-Wert entspricht jetzt dem arithmetischen Mittel der Jahre 2006 bis 2015. Einfach auf den gefetteten Namen klicken, und Sie gelangen direkt zu der Übersicht.

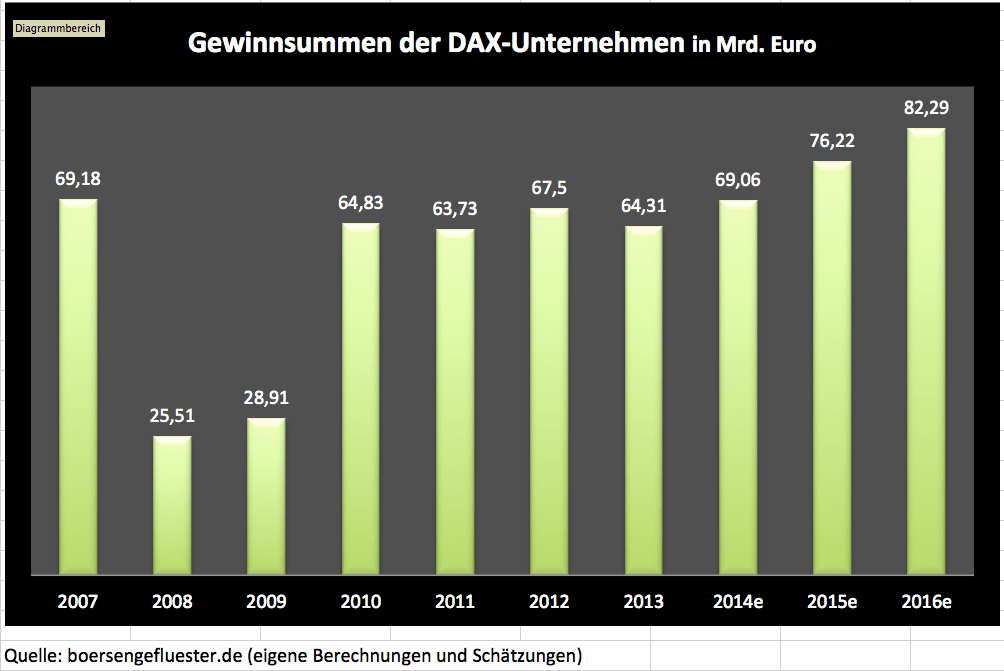

Bewertungstechnisch ist bei den meisten Blue Chips alles im Lot. Das zeigt auch ein Blick auf den Gesamtindex. Auf Basis der Gewinnschätzungen von boersengefluester.de dürfte die addierte Gewinnsumme der 30 DAX-Unternehmen von 69,06 Mrd. Euro für 2014 im laufenden Jahr auf 76,22 Mrd. Euro klettern. Für 2016 rechnen wir derzeit mit einem weiteren Plus von knapp acht Prozent auf 82,29 Mrd. Euro. Angesichts eines Börsenwerts von 1.065,544 Mrd. Euro von allen DAX-Gesellschaften ergibt sich daraus ein 2016er-Index-KGV von zurzeit 12,95. Auf 2015er-Basis ergibt sich ein Wert von fast genau 13,0. Zumindest unter diesem Aspekt scheinen die Börsenkurse also nicht unbedingt heißgelaufen zu sein. Eine Garantie für steigende Notierungen lässt sich allein daraus aber nicht schließen, schließlich ist das KGV nur ein Bewertungsaspekt unter vielen anderen. Zudem ist längst nicht sicher, dass die Unternehmen die Erwartungshaltungen auch tatsächlich erfüllen können. Sicher ist schon jetzt: In den kommenden Jahren wird es jede Menge Updates von uns geben. Und: Über E-Mails und Postings von Ihnen freuen wir uns natürlich trotzdem jederzeit.

[sws_green_box box_size="585"] Wichtig auch für die Nutzer unserer besonders umfangreichen Excel-Tabelle für unser Analyse-Universum DataSelect. Ab sofort finden Sie hier für alle Titel die entsprechenden Spalten zu Dividende und Ergebnis je Aktie für 2016 integriert. Damit bilden wir in dieser Datenbank – sofern verfügbar – die Ergebnis- und Dividendenreihen für die Jahre 1997 bis 2016 ab. Weitere Informationen zu unserem kostenpflichtigen Angebot finden Sie unter diesem LINK. [/sws_green_box]

[sws_red_box box_size="585"] Extratipp von boersengefluester.de: Sie wollen wissen, wie das Kurs-Gewinn-Verhältnis (KGV) genau berechnet wird und welche Aspekte bei der richtigen Interpretation dieser Kennzahl wichtig sind? Dann sollten Sie unser Wissensstück „KGV: Was Sie über diese Kennzahl wissen müssen" lesen.[/sws_red_box]

Foto: picjumbo...

Bewertungstechnisch ist bei den meisten Blue Chips alles im Lot. Das zeigt auch ein Blick auf den Gesamtindex. Auf Basis der Gewinnschätzungen von boersengefluester.de dürfte die addierte Gewinnsumme der 30 DAX-Unternehmen von 69,06 Mrd. Euro für 2014 im laufenden Jahr auf 76,22 Mrd. Euro klettern. Für 2016 rechnen wir derzeit mit einem weiteren Plus von knapp acht Prozent auf 82,29 Mrd. Euro. Angesichts eines Börsenwerts von 1.065,544 Mrd. Euro von allen DAX-Gesellschaften ergibt sich daraus ein 2016er-Index-KGV von zurzeit 12,95. Auf 2015er-Basis ergibt sich ein Wert von fast genau 13,0. Zumindest unter diesem Aspekt scheinen die Börsenkurse also nicht unbedingt heißgelaufen zu sein. Eine Garantie für steigende Notierungen lässt sich allein daraus aber nicht schließen, schließlich ist das KGV nur ein Bewertungsaspekt unter vielen anderen. Zudem ist längst nicht sicher, dass die Unternehmen die Erwartungshaltungen auch tatsächlich erfüllen können. Sicher ist schon jetzt: In den kommenden Jahren wird es jede Menge Updates von uns geben. Und: Über E-Mails und Postings von Ihnen freuen wir uns natürlich trotzdem jederzeit.

[sws_green_box box_size="585"] Wichtig auch für die Nutzer unserer besonders umfangreichen Excel-Tabelle für unser Analyse-Universum DataSelect. Ab sofort finden Sie hier für alle Titel die entsprechenden Spalten zu Dividende und Ergebnis je Aktie für 2016 integriert. Damit bilden wir in dieser Datenbank – sofern verfügbar – die Ergebnis- und Dividendenreihen für die Jahre 1997 bis 2016 ab. Weitere Informationen zu unserem kostenpflichtigen Angebot finden Sie unter diesem LINK. [/sws_green_box]

[sws_red_box box_size="585"] Extratipp von boersengefluester.de: Sie wollen wissen, wie das Kurs-Gewinn-Verhältnis (KGV) genau berechnet wird und welche Aspekte bei der richtigen Interpretation dieser Kennzahl wichtig sind? Dann sollten Sie unser Wissensstück „KGV: Was Sie über diese Kennzahl wissen müssen" lesen.[/sws_red_box]

Foto: picjumbo...

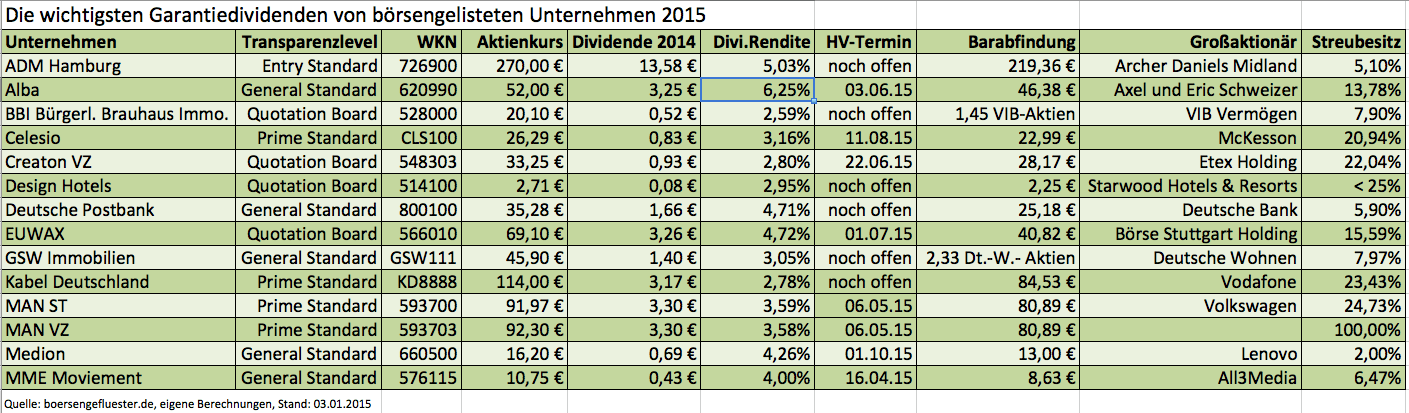

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...