Am 3. Dezember 2014 kommt der Arbeitskreis Aktienindizes zu seiner quartalsmäßigen Sitzung zusammen und überprüft die Zusammensetzung von DAX, MDAX, SDAX und TecDAX – wobei sich der reguläre Check nur auf den SDAX bezieht. Für alle anderen Indizes müssen verschärfte Bedingungen erfüllt sein, um einen Fast Entry/Fast Exit zu rechtfertigen. Die Experten von

Close Brothers Seydler (CBS) haben in einer aktuellen Szenariorechnung durchgespielt, zu welchen Veränderungen es kommen könnte. Innerhalb des DAX dürften die Indexhüter laut CBS noch keine Veränderung vornehmen, doch mit

ProSiebenSat.1 steht ein Unternehmen seit längerer Zeit in den Startlöchern. Spätestens zum großen Umstellungstermin im September 2015, wenn auch der DAX regulär überprüft wird, dürfte eine Entscheidung fallen. Wackelkandidaten sind

K+S und der Spezialchemiekonzern

Lanxess.

Innerhalb des MDAX drängen sich zum Jahresende ebenfalls keine Wechsel zwingend auf. Im Hinterkopf sollten Investoren jedoch die Entwicklung bei

Sky Deutschland und

TUI haben. Anfang November gab die

Deutsche Börse AG bereits bekannt, dass sie den Streubesitzanteil von Sky Deutschland – und nur der zählt bei der Berechnung der Marktkapitalisierung für die Indexwelt – im Zuge der Übernahme durch den britischen Sender

BSkyB von 33,12 auf 12,55 Prozent verringert habe. Damit rückt Sky Deutschland gefährlich nahe an die Mindestschwelle von zehn Prozent. Sollten die Briten weiter aufstocken, könnte der Pay-TV-Sender vorzeitig aus der Indexfamilie verwiesen werden. Ähnlich verhält es sich bei TUI nach dem Zusammenschluss mit

TUI Travel. Die neue Gesellschaft wird ihren Sitz zwar in Hannover haben. Das Hauptlisting soll jedoch über die Börse London laufen. Ziel ist eine Mitgliedschaft im Auswahlindex FTSE 100. Die Zulassung zum Prime Standard soll dagegen später widerrufen werden. Spätestens dann wird TUI zwangsläufig seinen MDAX-Platz räumen müssen.

Die entstehenden Lücken könnten nach Auffassung von CBS-Analyst Daniel Kukalj am ehesten der Börsenneuling

Zalando und der Gabelstaplerhersteller

Jungheinrich füllen. Gegenwärtig geht Kukalj jedoch davon aus, dass der Online-Modeanbieter Zalando zunächst eine Ehrenrunde im SDAX drehen wird und im Zuge dessen

Surteco aus dem Small-Cap-Index drängen könnte. Für den Spezialisten für Oberflächen und Kanten, wie sie in der Möbelindustrie verwendet werden, wäre das bitter, denn Surteco hatte jahrelang auf den SDAX-Platz geschielt. Doch erst nach der Übernahme von

Süddekor und einer Vergrößerung des Streubesitzes klappte es im März 2014 mit der Rückkehr in den SDAX. Ohnehin gibt es eine Menge weiterer Firmen, die für eine SDAX-Aufnahme in Frage kommen: Die heißesten Kandidaten sind für Analyst Kukalj der Kunststoffverarbeiter

Balda sowie der Eisenbahn-Waggon-Spezialist

VTG. Beide Gesellschaften waren bereits bis vor kurzem im SDAX gelistet: VTG flog im März 2014 aus dem Small-Cap-Barometer, Balda musste den Index im September 2014 verlassen. Als Wackelkandidaten – neben Surteco – gelten den Solarparkbetreiber

Capital Stage,

Villeroy & Boch sowie der Schrobenhausener Tiefbauspezialist

Bauer. Darüber hinaus haben die Börsenneulinge

TLG Immobilien und

Hella das Rüstzeug für eine Zugehörigkeit zum SDAX oder gar zum MDAX. Allerdings sind der Automobilzulieferer und der Immobilienkonzern noch nicht lange genug an der Börse, um bereits im Dezember berücksichtigt zu werden.

Innerhalb des TecDAX rechnet Close Brothers Seydler im Dezember noch mit keinen Änderungen. Spätestens zu nächsten regulären Überprüfung im März 2015 könnte es jedoch

Kontron und dem Telekomanbieter

QSC an den Kragen gehen. Beste Karten für einen Aufstieg hat

SLM Solutions. Der Lübecker Hersteller von industriellen 3D-Druckern hatte sich bereits im September 2014 Hoffnungen auf eine TecDAX-Nominierung gemacht, wurde jedoch überraschenderweise nicht berücksichtigt. Dabei würde die Firma dem TecDAX gut zu Gesicht stehen – schon allein aus Branchenaspekten.

[sws_green_box box_size="585"]

Tipp von boersengefluester.de: Alles Wissenwerte rund um die Kriterien für eine Indexaufnahme haben wir ausführlich zusammengefasst. Sie finden den entsprechenden Beitrag von boersengefluester.de direkt unter diesem

LINK.[/sws_green_box]

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| ProSiebenSat.1 Media |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

PSM777

|

DE000PSM7770

|

SE

|

1.095,10 Mio. €

|

13.10.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

8,70

|

15,74

|

0,55

|

4,73

|

0,84

|

0,91

|

0,30

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,05

|

0,05

|

0,05

|

1,06%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

20.05.2026

|

13.05.2026

|

06.08.2026

|

12.11.2026

|

26.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-2,71%

|

-22,75%

|

-3,41%

|

-19,86%

|

-85,58%

|

Akt. Kurs (EoD)

All-Time-High:

€50,95

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| K+S |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

KSAG88

|

DE000KSAG888

|

AG

|

2.684,71 Mio. €

|

01.05.1971

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

14,41

|

14,12

|

1,02

|

8,47

|

0,61

|

4,54

|

0,73

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,70

|

0,15

|

0,05

|

0,33%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

12.05.2026

|

11.05.2026

|

12.08.2026

|

11.11.2025

|

12.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+12,83%

|

+13,14%

|

+20,69%

|

+13,17%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€91,78

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Lanxess |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

547040

|

DE0005470405

|

AG

|

1.650,94 Mio. €

|

31.01.2005

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,25

|

14,36

|

0,78

|

6,35

|

0,42

|

3,25

|

0,26

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,10

|

0,10

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

21.05.2026

|

07.05.2026

|

07.08.2026

|

06.11.2025

|

19.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+4,89%

|

-11,88%

|

+8,51%

|

-33,31%

|

+24,08%

|

Akt. Kurs (EoD)

All-Time-High:

€74,78

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Sky Deutschland |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

SKYD00

|

DE000SKYD000

|

|

0,00 Mio. €

|

09.03.2005

|

Verkaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

0,00

|

0,00

|

0,00

|

-19,29

|

22,03

|

0,00

|

0,00

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

19.11.2014

|

11.11.2014

|

04.02.2015

|

06.05.2015

|

14.09.2015

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,40%

|

+0,55%

|

+1,19%

|

+1,19%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€22,54

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Zalando |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

ZAL111

|

DE000ZAL1111

|

SE

|

5.481,67 Mio. €

|

01.10.2014

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

12,21

|

21,36

|

0,57

|

46,01

|

2,06

|

8,38

|

0,52

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

12.05.2026

|

06.05.2026

|

04.08.2026

|

06.11.2025

|

12.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-11,37%

|

-18,39%

|

-18,11%

|

-40,29%

|

-3,49%

|

Akt. Kurs (EoD)

All-Time-High:

€105,90

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Jungheinrich VZ |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

621993

|

DE0006219934

|

AG

|

3.276,24 Mio. €

|

30.08.1990

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,47

|

15,12

|

0,76

|

14,51

|

1,39

|

5,67

|

0,61

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,75

|

0,80

|

0,65

|

2,02%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

19.05.2026

|

07.05.2026

|

11.08.2026

|

12.11.2025

|

27.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-10,47%

|

-5,88%

|

-9,32%

|

+9,77%

|

+454,75%

|

Akt. Kurs (EoD)

All-Time-High:

€48,04

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Surteco Group |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

517690

|

DE0005176903

|

SE

|

193,05 Mio. €

|

02.11.1999

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,32

|

20,88

|

0,54

|

10,19

|

0,53

|

2,97

|

0,23

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,30

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

19.06.2026

|

30.04.2026

|

31.07.2026

|

31.10.2025

|

21.04.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+4,91%

|

-8,51%

|

+13,18%

|

-23,15%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€40,40

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| VTG |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

VTG999

|

DE000VTG9999

|

AG

|

2.616,82 Mio. €

|

28.06.2007

|

-

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

39,57

|

29,50

|

1,34

|

71,82

|

4,24

|

5,05

|

2,15

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

1,10

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

27.05.2021

|

-

|

-

|

-

|

29.06.2021

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+1,29%

|

+32,56%

|

+103,58%

|

+103,13%

|

-100,00%

|

Akt. Kurs (EoD)

All-Time-High:

€91,00

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Encavis |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

609500

|

DE0006095003

|

AG

|

2.846,32 Mio. €

|

28.07.1998

|

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

37,45

|

33,66

|

1,11

|

49,72

|

3,07

|

12,12

|

6,06

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,04

|

0,04

|

0,23%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

16.07.2025

|

15.05.2024

|

15.08.2024

|

13.11.2024

|

26.03.2024

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,05%

|

+0,21%

|

+1,44%

|

+3,53%

|

+263,64%

|

Akt. Kurs (EoD)

All-Time-High:

€25,55

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Villeroy & Boch VZ |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

765723

|

DE0007657231

|

AG

|

549,15 Mio. €

|

08.06.1990

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

16,29

|

12,07

|

1,35

|

12,68

|

1,71

|

9,40

|

0,39

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

1,05

|

0,90

|

0,90

|

4,60%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

08.05.2026

|

12.05.2026

|

31.07.2025

|

23.10.2025

|

19.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+11,96%

|

+15,00%

|

+18,85%

|

+29,47%

|

-34,06%

|

Akt. Kurs (EoD)

All-Time-High:

€37,07

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| TLG Immobilien |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A12B8Z

|

DE000A12B8Z4

|

AG

|

1.483,41 Mio. €

|

24.10.2014

|

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

12,84

|

16,47

|

0,78

|

8,21

|

0,76

|

19,60

|

10,31

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,99

|

0,81

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

08.07.2025

|

-

|

-

|

-

|

29.04.2025

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,58%

|

-6,70%

|

+2,34%

|

-10,27%

|

+21,86%

|

Akt. Kurs (EoD)

All-Time-High:

€32,60

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Hella |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A13SX2

|

DE000A13SX22

|

GmbH & Co. KGaA

|

8.966,67 Mio. €

|

11.11.2014

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

27,45

|

24,38

|

1,13

|

32,44

|

2,90

|

10,50

|

1,11

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,71

|

0,95

|

0,90

|

1,12%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

30.04.2026

|

29.04.2026

|

30.07.2026

|

07.11.2025

|

19.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-1,68%

|

-3,28%

|

-2,30%

|

-9,33%

|

+204,53%

|

Akt. Kurs (EoD)

All-Time-High:

€94,40

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Kontron (Alt) |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

605395

|

DE0006053952

|

AG

|

0,00 Mio. €

|

06.04.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

0,00

|

14,32

|

0,00

|

-10,71

|

1,97

|

0,00

|

0,00

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

30.05.2017

|

05.05.2017

|

04.08.2017

|

30.11.2017

|

06.04.2017

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+17,63%

|

+27,23%

|

+37,89%

|

+68,60%

|

-100,00%

|

Akt. Kurs (EoD)

All-Time-High:

€23,13

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| q.beyond |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

513700

|

DE0005137004

|

AG

|

99,91 Mio. €

|

19.04.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

13,37

|

26,80

|

0,50

|

57,29

|

1,08

|

9,49

|

0,55

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

21.05.2026

|

11.05.2026

|

10.08.2026

|

09.11.2026

|

30.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+6,93%

|

-4,52%

|

+15,56%

|

+8,97%

|

-93,83%

|

Akt. Kurs (EoD)

All-Time-High:

€20,00

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| SLM Solutions |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A11133

|

DE000A111338

|

AG

|

591,66 Mio. €

|

09.05.2014

|

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

86,45

|

0,00

|

0,00

|

-24,64

|

9,21

|

-28,59

|

5,60

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

13.07.2023

|

11.05.2023

|

17.08.2023

|

09.11.2023

|

23.03.2023

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,40%

|

+1,96%

|

+14,30%

|

-2,46%

|

+5,67%

|

Akt. Kurs (EoD)

All-Time-High:

€49,70

...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Kennen Sie schon unsere großartigen Heatmaps? Damit können Sie Börsenformationen einmal ganz anders betrachten. Etwa den Abstand der Aktien zu ihren 52-Wochen-Durchschnittskursen. Einfach HIER kicken.[/sws_red_box]...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Kennen Sie schon unsere großartigen Heatmaps? Damit können Sie Börsenformationen einmal ganz anders betrachten. Etwa den Abstand der Aktien zu ihren 52-Wochen-Durchschnittskursen. Einfach HIER kicken.[/sws_red_box]...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Die jeweiligen Rekordkurse für die 160 Einzelaktien aus DAX, MDAX, SDAX und TecDAX erfassen wir täglich und tragen sie – inklusive Datum – in unsere Übersichtstabellen ein. Um direkt zu den sehr nützlichen Tabellen zu kommen, brauchen Sie einfach nur den entsprechenden Index anklicken: DAX, MDAX, SDAX, TecDAX.[/sws_red_box]

Foto: Bayer AG...

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Die jeweiligen Rekordkurse für die 160 Einzelaktien aus DAX, MDAX, SDAX und TecDAX erfassen wir täglich und tragen sie – inklusive Datum – in unsere Übersichtstabellen ein. Um direkt zu den sehr nützlichen Tabellen zu kommen, brauchen Sie einfach nur den entsprechenden Index anklicken: DAX, MDAX, SDAX, TecDAX.[/sws_red_box]

Foto: Bayer AG...

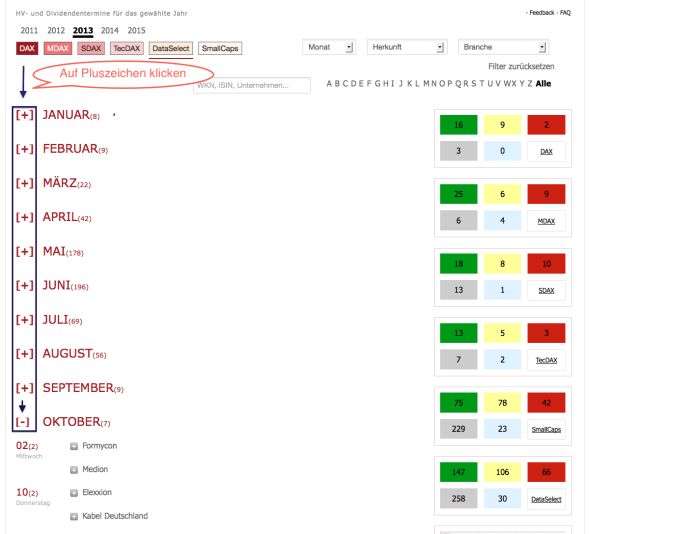

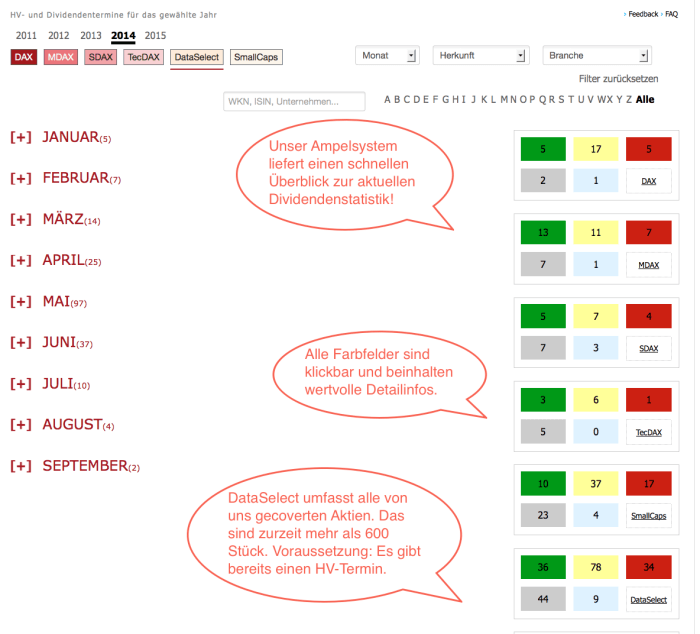

Für Privatanleger: Die meisten Anleger werden wohl in erster Linie wissen wollen, welche Aktien die höchsten Renditen versprechen. Kein Problem für unseren Dividenden-Kalender, auch wenn er eigentlich nicht als klassischer Aktien-Analyser konzipiert wurde. Beispiel: Sie sind auf der Suche nach den DAX-Werten, die in der HV-Saison 2014 die attraktivsten Dividenden auszahlen. Zuerst wählen Sie die entsprechende Optionen (DAX und 2014) aus, anschließend klicken Sie auf der rechten Seite des Dividenden-Kalenders auf das Feld „DAX".

Für Privatanleger: Die meisten Anleger werden wohl in erster Linie wissen wollen, welche Aktien die höchsten Renditen versprechen. Kein Problem für unseren Dividenden-Kalender, auch wenn er eigentlich nicht als klassischer Aktien-Analyser konzipiert wurde. Beispiel: Sie sind auf der Suche nach den DAX-Werten, die in der HV-Saison 2014 die attraktivsten Dividenden auszahlen. Zuerst wählen Sie die entsprechende Optionen (DAX und 2014) aus, anschließend klicken Sie auf der rechten Seite des Dividenden-Kalenders auf das Feld „DAX".

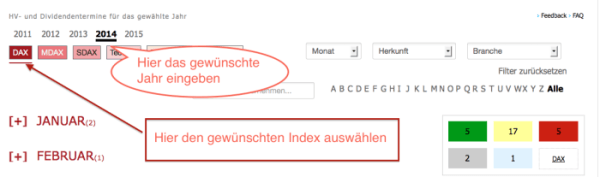

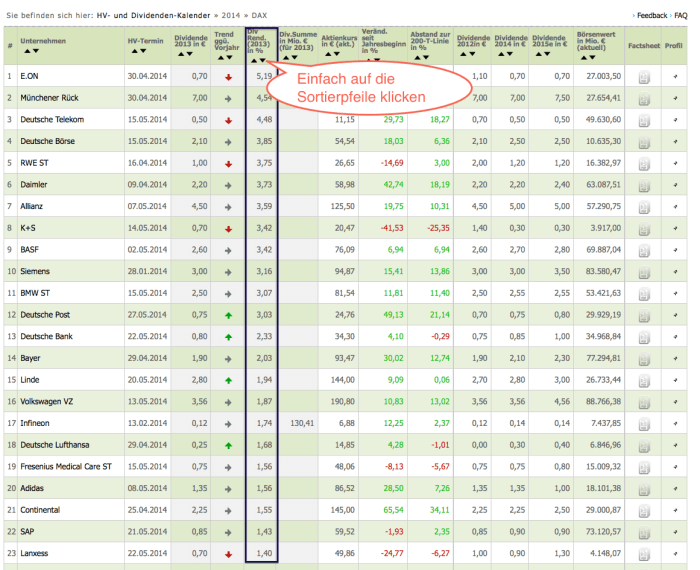

Dann öffnet sich das hinterlegte DAX-Tableau mit allen relevanten Kennzahlen. Jede Spalte ist nach Ihren Wünschen sortierbar. Einfach auf den entsprechenden Pfeil klicken. Zu Ihrer Information: Die Dividendensummen sind gegenwärtig noch nicht eingetragen, weil wir hier erst den tatsächlichen Dividendenvorschlag zur Hauptversammlung abwarten. Hintergrund ist, dass auf eigene Aktien, die Firmen im Bestand haben, keine Dividenden gezahlt werden. Bei etlichen Gesellschaften kommt die Gleichung „Anzahl Aktien mal Dividende = Dividendensumme" daher nicht genau hin.

Dann öffnet sich das hinterlegte DAX-Tableau mit allen relevanten Kennzahlen. Jede Spalte ist nach Ihren Wünschen sortierbar. Einfach auf den entsprechenden Pfeil klicken. Zu Ihrer Information: Die Dividendensummen sind gegenwärtig noch nicht eingetragen, weil wir hier erst den tatsächlichen Dividendenvorschlag zur Hauptversammlung abwarten. Hintergrund ist, dass auf eigene Aktien, die Firmen im Bestand haben, keine Dividenden gezahlt werden. Bei etlichen Gesellschaften kommt die Gleichung „Anzahl Aktien mal Dividende = Dividendensumme" daher nicht genau hin.

Für Vermögensverwalter: Letztlich haben Portfoliomanager die gleiche Zielsetzung wie die meisten Privatanleger: attraktive Dividendenwerte ausfindig machen. Um möglichst viele Informationen parat zu haben, finden Sie in den hinterlegten Tableaus jede Menge weitere Angaben – etwa zur Dividendenhistorie oder zu den Performancedaten der Aktie. Natürlich lassen sich auch die jeweiligen Farbfelder ansteuern. Auf diese Weise beschränken Sie Ihre Auswahl beispielsweise auf diejenigen Titel, bei denen für das laufende Jahr eine Erhöhung der Dividende zu erwarten ist oder bereits angekündigt wurde. Weitere Infos zu Bilanzkennzahlen sowie umfangreiche Chartangebote finden Sie, wenn Sie das Feld „Profil" rechts außen innerhalb der Tableaus ansteuern.

Für Vermögensverwalter: Letztlich haben Portfoliomanager die gleiche Zielsetzung wie die meisten Privatanleger: attraktive Dividendenwerte ausfindig machen. Um möglichst viele Informationen parat zu haben, finden Sie in den hinterlegten Tableaus jede Menge weitere Angaben – etwa zur Dividendenhistorie oder zu den Performancedaten der Aktie. Natürlich lassen sich auch die jeweiligen Farbfelder ansteuern. Auf diese Weise beschränken Sie Ihre Auswahl beispielsweise auf diejenigen Titel, bei denen für das laufende Jahr eine Erhöhung der Dividende zu erwarten ist oder bereits angekündigt wurde. Weitere Infos zu Bilanzkennzahlen sowie umfangreiche Chartangebote finden Sie, wenn Sie das Feld „Profil" rechts außen innerhalb der Tableaus ansteuern.

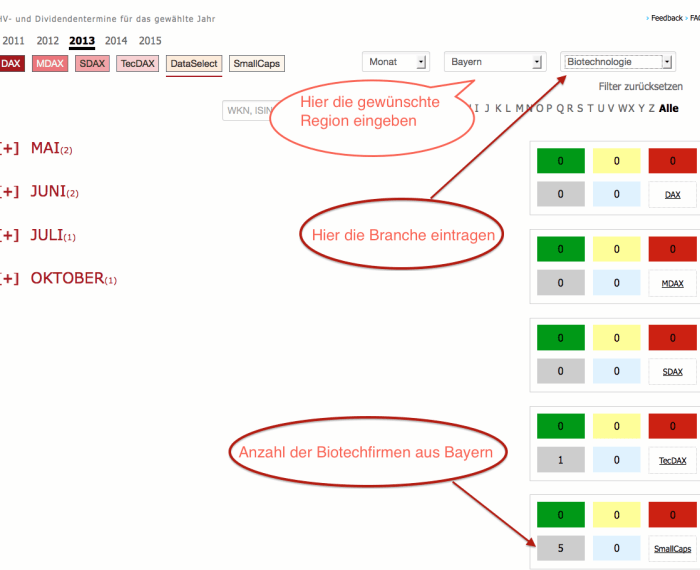

Außerdem können Sie detaillierte Dividendenauswertungen für einzelne Branchen machen. Einfach auf der Startseite die entsprechende Branche festlegen, und Sie bekommen Ihren ganz speziellen Dividendenüberblick. Des Weiteren unterscheidet boersengefluester.de zwischen 57 Branchen – von „Agrar" über „Laser" bis hin zu „Versicherungen".

Für Finanzredakteure: Bereits zu Jahresbeginn eröffnen die einschlägigen Finanz- und Anlegermagazine die kommende Dividendensaison. Tenor der Berichterstattung: Wer schüttet wann, was aus, und wo gibt es am meisten zu kassieren. Garniert sind diese Artikel regelmäßig mit Statistiken zur Entwicklung der Dividendensummen und sonstigen Statistiken innerhalb der bekannten Indizes (DAX, MDAX, SDAX und TecDAX) sowie aus dem Small-Cap-Segment. Alle diese Informationen liefert unser Dividenden-Kalender mit seinem neuartigen Farbboxen-System und den dahinter liegenden Kennzahlentableaus. Nie war es so einfach wie jetzt, die entsprechenden Auswertungen zusammenzutragen.

Außerdem können Sie detaillierte Dividendenauswertungen für einzelne Branchen machen. Einfach auf der Startseite die entsprechende Branche festlegen, und Sie bekommen Ihren ganz speziellen Dividendenüberblick. Des Weiteren unterscheidet boersengefluester.de zwischen 57 Branchen – von „Agrar" über „Laser" bis hin zu „Versicherungen".

Für Finanzredakteure: Bereits zu Jahresbeginn eröffnen die einschlägigen Finanz- und Anlegermagazine die kommende Dividendensaison. Tenor der Berichterstattung: Wer schüttet wann, was aus, und wo gibt es am meisten zu kassieren. Garniert sind diese Artikel regelmäßig mit Statistiken zur Entwicklung der Dividendensummen und sonstigen Statistiken innerhalb der bekannten Indizes (DAX, MDAX, SDAX und TecDAX) sowie aus dem Small-Cap-Segment. Alle diese Informationen liefert unser Dividenden-Kalender mit seinem neuartigen Farbboxen-System und den dahinter liegenden Kennzahlentableaus. Nie war es so einfach wie jetzt, die entsprechenden Auswertungen zusammenzutragen.

Für Lokalredakteure: Dividendenthemen werden immer populärer – nun lässt sich die Berichterstattung auch ganz bequem aus dem lokalen Blickwinkel betrachten. Dank unserer Sortierhilfe „Herkunft" können Sie alle Auswertungen auch auf einzelne Bundesländer begrenzen. Mit nur einem Klick erhalten Sie alle Firmen aus Nordrhein-Westfalen, Bayern, Hessen – oder was immer Sie wünschen. Selbstverständlich lassen sich regionale Abfragen auch mit Branchen oder konkreten Monatsangaben kombinieren.

Für Lokalredakteure: Dividendenthemen werden immer populärer – nun lässt sich die Berichterstattung auch ganz bequem aus dem lokalen Blickwinkel betrachten. Dank unserer Sortierhilfe „Herkunft" können Sie alle Auswertungen auch auf einzelne Bundesländer begrenzen. Mit nur einem Klick erhalten Sie alle Firmen aus Nordrhein-Westfalen, Bayern, Hessen – oder was immer Sie wünschen. Selbstverständlich lassen sich regionale Abfragen auch mit Branchen oder konkreten Monatsangaben kombinieren.

...

...