| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 283,06 | 343,01 | 324,47 | 464,41 | 522,46 | 515,00 | 0,00 | |

| EBITDA1,2 | 58,16 | 92,98 | 33,41 | 94,63 | 46,38 | 52,00 | 0,00 | |

| EBITDA-Marge %3 | 20,55 | 27,11 | 10,30 | 20,38 | 8,88 | 10,10 | 0,00 | |

| EBIT1,4 | 43,67 | 76,73 | 8,08 | 66,32 | 15,11 | 40,00 | 0,00 | |

| EBIT-Marge %5 | 15,43 | 22,37 | 2,49 | 14,28 | 2,89 | 7,77 | 0,00 | |

| Jahresüberschuss1 | 34,66 | 58,93 | -3,02 | 48,41 | 11,54 | 29,50 | 0,00 | |

| Netto-Marge %6 | 12,25 | 17,18 | -0,93 | 10,42 | 2,21 | 5,73 | 0,00 | |

| Cashflow1,7 | 67,95 | 59,18 | 39,68 | 38,76 | 55,69 | 44,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,43 | 4,13 | -0,21 | 3,35 | 0,80 | 2,00 | 2,70 | |

| Dividende je Aktie8 | 1,50 | 1,50 | 1,00 | 1,00 | 1,50 | 1,50 | 1,50 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Mühlbauer Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 662720 | DE0006627201 | AG | 529,06 Mio. € | 10.07.1998 | Halten | |

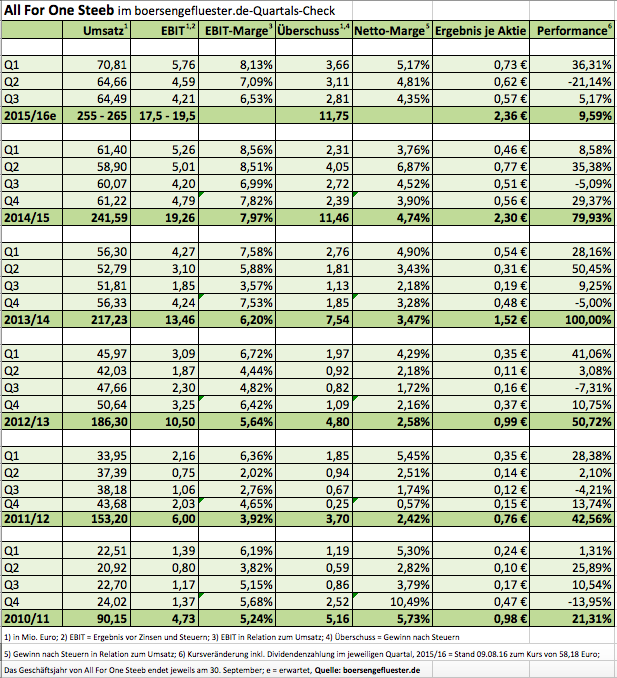

Bemerkenswert ist derweil eine mittlerweile schon leicht angegraute Meldung. So gab der langjährige Großaktionär Unternehmens Invest AG Mitte Juli bekannt, dass er den 25,07-Prozent-Anteil der ebenfalls aus Österreich stammenden Pierer Industrie übernommen hat und nun auf eine Quote von 50,14 Prozent kommt. Interessant an dem Deal ist, dass nach Pierer nach Informationen von boersengefluester.de angeblich vor längerer Zeit schon einmal mit einem amerikanischen Unternehmen handelseinig war, der Verkaufsprozess dann aber doch noch am Preis scheiterte. Seit dem galt Pierer in der Small-Cap-Szene tendenziell als abgabebereit – zumindest bei Kursen im Bereich um 60 Euro. Nun: Die damalige Verzögerung mit dem US-Investor war ein Glücksfall für Pierer, schließlich hatte sich der Aktienkurs seit dem steil nach oben entwickelt.

Ob Unternehmens Invest seinen Anteil noch weiter aufstocken will ist offen. Der Vorstandsvorsitzende Rudolf Knünz äußert sich diplomatisch perfekt: „Mit unserer Stimmenmehrheit wollen wir gemeinsam mit dem Management den Erfolgskurs von All for One Steeb fortsetzen und das Geschäft weiter nachhaltig und wertorientiert ausbauen.“ Fakt ist aber auch, dass sich alle Partien seit vielen Jahren kennen und wissen, woran sie sind. Das ist ein Vorteil für das tägliche Geschäft. Summa summarum bleibt boersengefluester.de bei der Kaufen-Einschätzung. All For One Steeb dürfte bei den Digitalisierungsprojekten der überwiegend mittelständisch geprägten Kunden eine gefragte Adresse bleiben. Kurse unter 60 Euro sind zwar immer noch kein Schnäppchen – bieten langfristig aber doch ein solides Wertsteigerungspotenzial.

Bemerkenswert ist derweil eine mittlerweile schon leicht angegraute Meldung. So gab der langjährige Großaktionär Unternehmens Invest AG Mitte Juli bekannt, dass er den 25,07-Prozent-Anteil der ebenfalls aus Österreich stammenden Pierer Industrie übernommen hat und nun auf eine Quote von 50,14 Prozent kommt. Interessant an dem Deal ist, dass nach Pierer nach Informationen von boersengefluester.de angeblich vor längerer Zeit schon einmal mit einem amerikanischen Unternehmen handelseinig war, der Verkaufsprozess dann aber doch noch am Preis scheiterte. Seit dem galt Pierer in der Small-Cap-Szene tendenziell als abgabebereit – zumindest bei Kursen im Bereich um 60 Euro. Nun: Die damalige Verzögerung mit dem US-Investor war ein Glücksfall für Pierer, schließlich hatte sich der Aktienkurs seit dem steil nach oben entwickelt.

Ob Unternehmens Invest seinen Anteil noch weiter aufstocken will ist offen. Der Vorstandsvorsitzende Rudolf Knünz äußert sich diplomatisch perfekt: „Mit unserer Stimmenmehrheit wollen wir gemeinsam mit dem Management den Erfolgskurs von All for One Steeb fortsetzen und das Geschäft weiter nachhaltig und wertorientiert ausbauen.“ Fakt ist aber auch, dass sich alle Partien seit vielen Jahren kennen und wissen, woran sie sind. Das ist ein Vorteil für das tägliche Geschäft. Summa summarum bleibt boersengefluester.de bei der Kaufen-Einschätzung. All For One Steeb dürfte bei den Digitalisierungsprojekten der überwiegend mittelständisch geprägten Kunden eine gefragte Adresse bleiben. Kurse unter 60 Euro sind zwar immer noch kein Schnäppchen – bieten langfristig aber doch ein solides Wertsteigerungspotenzial.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511000 | DE0005110001 | SE | 186,83 Mio. € | 30.11.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-Marge %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-Marge %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Jahresüberschuss1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Netto-Marge %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Ergebnis je Aktie8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividende je Aktie8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 45,45 | 0,62 | 3,85 | 15,30 | 29,57 | 9,50 | 20,00 | |

| EBITDA1,2 | 7,80 | 2,12 | -9,20 | -16,92 | -16,36 | -21,00 | -6,00 | |

| EBITDA-Marge %3 | 17,16 | 341,94 | -238,96 | -110,59 | -55,33 | -221,05 | -30,00 | |

| EBIT1,4 | 4,35 | -1,14 | -10,50 | -22,15 | -25,56 | -25,50 | -11,00 | |

| EBIT-Marge %5 | 9,57 | -183,87 | -272,73 | -144,77 | -86,44 | -268,42 | -55,00 | |

| Jahresüberschuss1 | 3,11 | 87,05 | -12,95 | -24,64 | -27,82 | -30,60 | -13,00 | |

| Netto-Marge %6 | 6,84 | 14.040,32 | -336,36 | -161,05 | -94,08 | -322,11 | -65,00 | |

| Cashflow1,7 | 7,45 | 4,08 | -15,28 | -14,81 | -18,45 | -21,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,16 | 4,34 | -0,65 | -0,69 | -0,77 | -0,84 | -0,38 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| H2APEX Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0YF5P | LU0472835155 | SCA | 60,68 Mio. € | 27.07.2011 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,47 | 67,74 | 118,26 | 147,30 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -37,66 | 7,13 | 24,04 | 30,95 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -260,26 | 10,53 | 20,33 | 21,01 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -45,46 | 5,94 | 23,51 | 30,67 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -314,17 | 8,77 | 19,88 | 20,82 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -72,53 | 4,69 | 19,04 | 28,41 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -501,24 | 6,92 | 16,10 | 19,29 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -25,03 | 4,25 | 35,15 | 26,11 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -1,26 | 0,05 | 0,22 | 0,32 | 0,22 | 0,22 | 0,22 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,22 | 0,22 | 0,22 | 0,22 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| HolidayCheck Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549532 | DE0005495329 | AG | 409,36 Mio. € | 13.07.2000 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Technotrans | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0XYGA | DE000A0XYGA7 | SE | 191,34 Mio. € | 10.03.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 190,45 | 211,10 | 238,22 | 262,12 | 238,08 | 244,00 | 0,00 | |

| EBITDA1,2 | 13,85 | 18,07 | 21,11 | 21,19 | 19,19 | 26,00 | 0,00 | |

| EBITDA-Marge %3 | 7,27 | 8,56 | 8,86 | 8,08 | 8,06 | 10,66 | 0,00 | |

| EBIT1,4 | 6,78 | 11,03 | 14,33 | 14,18 | 12,33 | 17,30 | 0,00 | |

| EBIT-Marge %5 | 3,56 | 5,23 | 6,02 | 5,41 | 5,18 | 7,09 | 0,00 | |

| Jahresüberschuss1 | 4,96 | 7,02 | 8,90 | 8,53 | 7,32 | 11,50 | 0,00 | |

| Netto-Marge %6 | 2,60 | 3,33 | 3,74 | 3,25 | 3,08 | 4,71 | 0,00 | |

| Cashflow1,7 | 12,23 | 13,43 | -1,04 | 23,41 | 11,70 | 15,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,72 | 1,02 | 1,29 | 1,24 | 1,06 | 1,66 | 2,00 | |

| Dividende je Aktie8 | 0,36 | 0,51 | 0,64 | 0,62 | 0,53 | 0,62 | 0,70 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | 22.442,00 | 23.072,00 | 23.650,00 | |

| EBITDA1,2 | 991,00 | 947,00 | 866,00 | 814,00 | 916,00 | 942,00 | 0,00 | |

| EBITDA-Marge %3 | 4,76 | 4,43 | 3,98 | 3,66 | 4,08 | 4,08 | 0,00 | |

| EBIT1,4 | -80,00 | 326,00 | 105,00 | -21,00 | 254,00 | 241,00 | 500,00 | |

| EBIT-Marge %5 | -0,38 | 1,53 | 0,48 | -0,09 | 1,13 | 1,05 | 2,11 | |

| Jahresüberschuss1 | -211,00 | 256,00 | 130,00 | -37,00 | 77,00 | -34,00 | 0,00 | |

| Netto-Marge %6 | -1,01 | 1,20 | 0,60 | -0,17 | 0,34 | -0,15 | 0,00 | |

| Cashflow1,7 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | 838,00 | 1.050,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,66 | 0,65 | 0,31 | -0,08 | 0,16 | -0,07 | 0,25 | |

| Dividende je Aktie8 | 0,00 | 0,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| METRO1 | DE0007257503 | 0,00 Mio. € | 25.07.1996 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| METRO2 | DE0007257537 | 0,00 Mio. € | 25.07.1996 | Halten | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 727650 | DE0007276503 | AG | 1.233,70 Mio. € | 09.11.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-Marge %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-Marge %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Jahresüberschuss1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Netto-Marge %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Ergebnis je Aktie8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividende je Aktie8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Euromicron | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1K030 | DE000A1K0300 | AG | 0,25 Mio. € | 29.06.1998 | Verkaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,14 | -0,02 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 2.433,04 | 2.301,77 | 2.311,61 | 2.353,26 | 2.407,92 | 2.480,00 | 0,00 | |

| EBITDA1,2 | 308,92 | 232,89 | 165,05 | 165,55 | 243,07 | 256,00 | 0,00 | |

| EBITDA-Marge %3 | 12,70 | 10,12 | 7,14 | 7,04 | 10,10 | 10,32 | 0,00 | |

| EBIT1,4 | 163,28 | 135,39 | 63,40 | 62,51 | 138,32 | 143,00 | 0,00 | |

| EBIT-Marge %5 | 6,71 | 5,88 | 2,74 | 2,66 | 5,74 | 5,77 | 0,00 | |

| Jahresüberschuss1 | 112,94 | 97,10 | 39,48 | 32,74 | 113,70 | 90,00 | 0,00 | |

| Netto-Marge %6 | 4,64 | 4,22 | 1,71 | 1,39 | 4,72 | 3,63 | 0,00 | |

| Cashflow1,7 | 304,94 | 130,60 | -1,04 | 230,79 | 198,66 | 175,00 | 0,00 | |

| Ergebnis je Aktie8 | 29,98 | 26,66 | 10,18 | 8,00 | 30,53 | 23,80 | 25,00 | |

| Dividende je Aktie8 | 8,00 | 8,00 | 8,00 | 8,00 | 8,00 | 8,00 | 9,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paul Hartmann | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 747404 | DE0007474041 | AG | 771,64 Mio. € | 1979 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Eckert & Ziegler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 565970 | DE0005659700 | SE | 979,41 Mio. € | 25.05.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-Marge %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-Marge %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Jahresüberschuss1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Netto-Marge %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividende je Aktie8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 689,24 | 680,33 | 896,45 | 954,62 | 1.068,38 | 1.170,00 | 0,00 | |

| EBITDA1,2 | 85,73 | 55,90 | 87,98 | 78,19 | 149,05 | 211,00 | 0,00 | |

| EBITDA-Marge %3 | 12,44 | 8,22 | 9,81 | 8,19 | 13,95 | 18,03 | 0,00 | |

| EBIT1,4 | 56,16 | 19,00 | 44,57 | 33,92 | 99,04 | 162,00 | 0,00 | |

| EBIT-Marge %5 | 8,15 | 2,79 | 4,97 | 3,55 | 9,27 | 13,85 | 0,00 | |

| Jahresüberschuss1 | 10,72 | -11,57 | 24,15 | 24,25 | 66,73 | 108,00 | 0,00 | |

| Netto-Marge %6 | 1,56 | -1,70 | 2,69 | 2,54 | 6,25 | 9,23 | 0,00 | |

| Cashflow1,7 | 56,00 | 59,12 | 35,37 | 126,36 | 194,19 | 160,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,14 | -1,61 | 2,00 | 2,10 | 6,93 | 10,60 | 10,00 | |

| Dividende je Aktie8 | 1,76 | 1,98 | 1,00 | 1,01 | 3,33 | 1,50 | 1,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

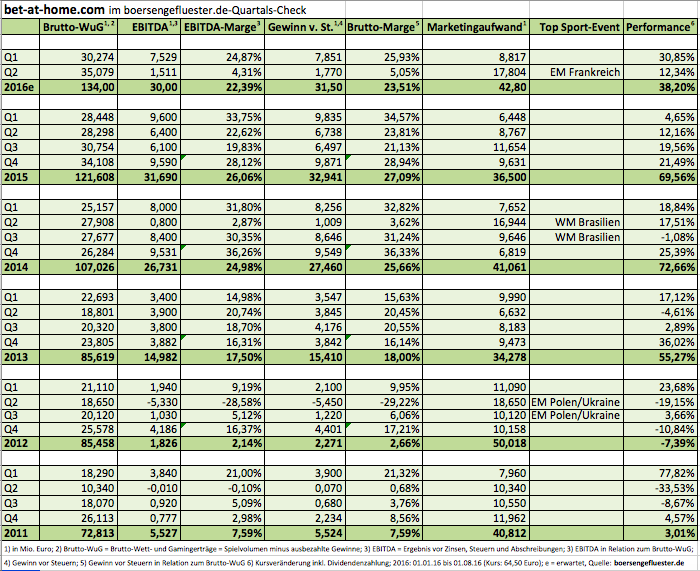

Die Prognose für das Gesamtjahr hat Finanzvorstand Michael Quatember erwartungsgemäß unberührt gelassen. Demnach plant Quatember weiterhin mit einem Zuwachs des Brutto-Wett- und Gamingertrags von zehn Prozent auf rund 134 Mio. Euro sowie einem EBITDA von etwa 30 Mio. Euro. Die Erwartungen der Analysten bewegen sich hier von 30,5 Mio. Euro (Hauck & Aufhäuser) über 32,4 Mio. Euro (Warburg Research) bis hin zu 34,1 Mio. Euro (Oddo Seydler). Um den Kapitalmarkt positiv zu überraschen, muss bet-at-home.com am Jahresende jedoch mehr liefern als die bislang in Aussicht gestellten Gewinnziele, was allerdings alles andere als ein Spaziergang wird. Zur Einordnung: 2015 verdiente bet-at-home.com im zweiten Halbjahr auf EBITDA-Basis 15,7 Mio. Euro, 2014 waren es 17,9 Mio. Euro. Gegenwärtig fehlen bis zum Erreichen des offiziellen Jahresziels aber immerhin noch knapp 21 Mio. Euro. Insbesondere in dem üblicherweise wichtigen Abschlussviertel müssen die Kassen also klingeln bei den Österreichern.

Die Prognose für das Gesamtjahr hat Finanzvorstand Michael Quatember erwartungsgemäß unberührt gelassen. Demnach plant Quatember weiterhin mit einem Zuwachs des Brutto-Wett- und Gamingertrags von zehn Prozent auf rund 134 Mio. Euro sowie einem EBITDA von etwa 30 Mio. Euro. Die Erwartungen der Analysten bewegen sich hier von 30,5 Mio. Euro (Hauck & Aufhäuser) über 32,4 Mio. Euro (Warburg Research) bis hin zu 34,1 Mio. Euro (Oddo Seydler). Um den Kapitalmarkt positiv zu überraschen, muss bet-at-home.com am Jahresende jedoch mehr liefern als die bislang in Aussicht gestellten Gewinnziele, was allerdings alles andere als ein Spaziergang wird. Zur Einordnung: 2015 verdiente bet-at-home.com im zweiten Halbjahr auf EBITDA-Basis 15,7 Mio. Euro, 2014 waren es 17,9 Mio. Euro. Gegenwärtig fehlen bis zum Erreichen des offiziellen Jahresziels aber immerhin noch knapp 21 Mio. Euro. Insbesondere in dem üblicherweise wichtigen Abschlussviertel müssen die Kassen also klingeln bei den Österreichern.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio. € | 23.05.2005 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-Marge %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Netto-Marge %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividende je Aktie8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Kontron (Alt) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 605395 | DE0006053952 | AG | 0,00 Mio. € | 06.04.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

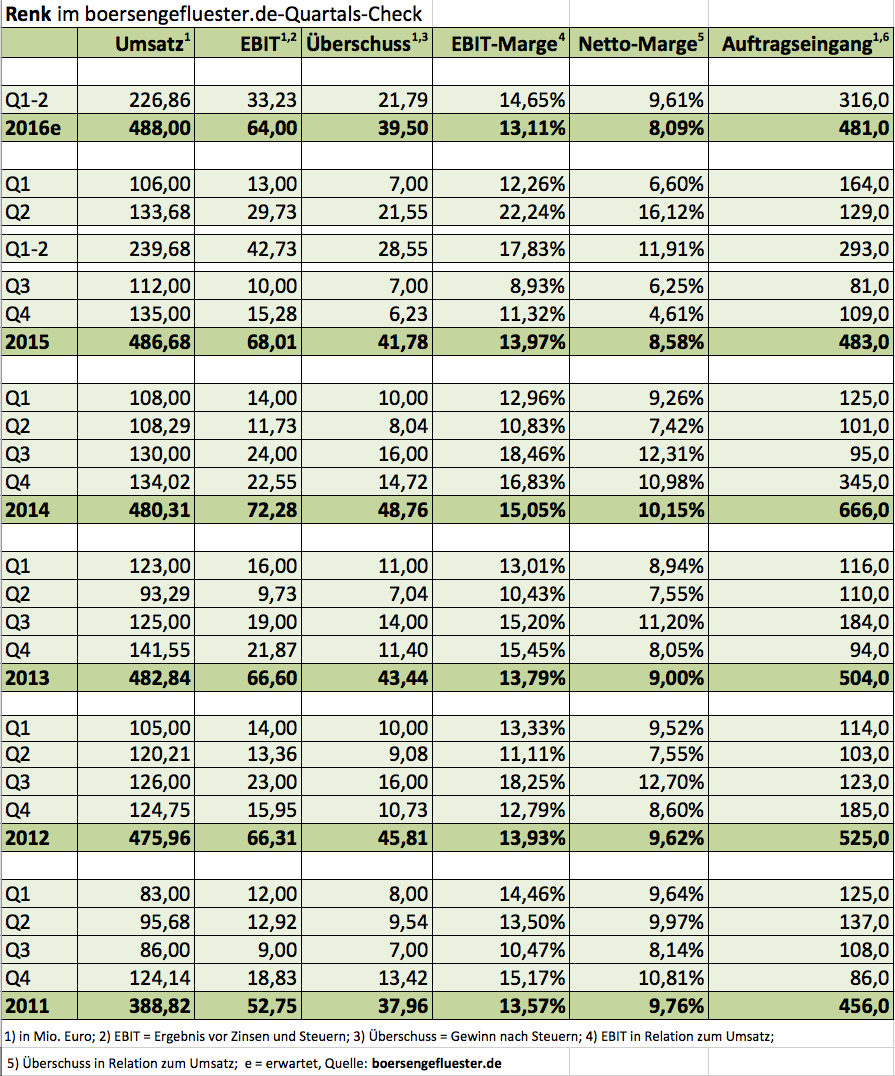

Foto: Renk AG (Montage eines Fregattengetriebes)...

Foto: Renk AG (Montage eines Fregattengetriebes)...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

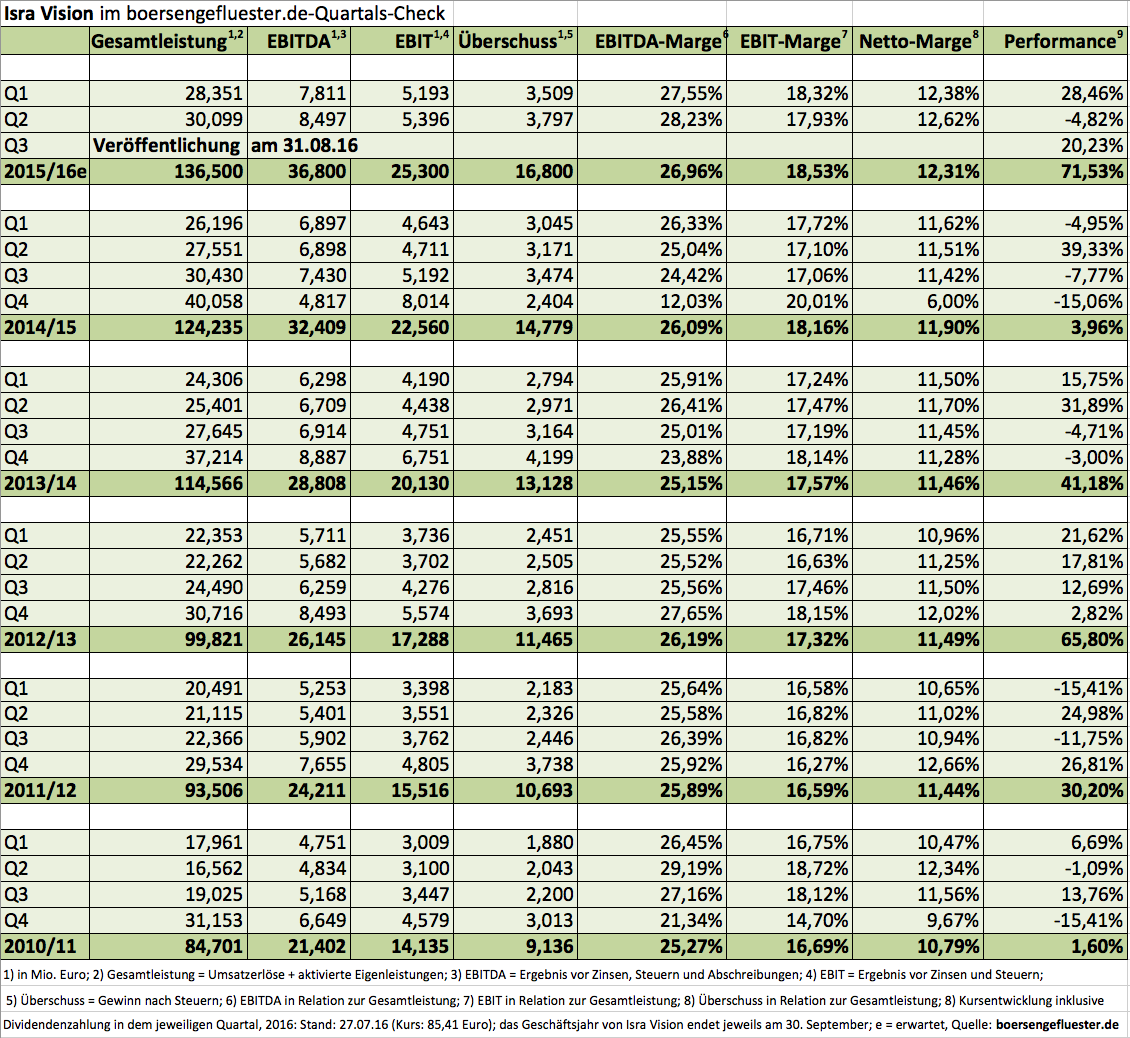

| Isra Vision | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 548810 | DE0005488100 | AG | 1.034,36 Mio. € | 20.04.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 129,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 38,59 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 29,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 17,75 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 13,73 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 9,45 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 7,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 37,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,43 | 0,86 | 1,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| NSI Asset | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1RFHN | DE000A1RFHN7 | AG | 2,59 Mio. € | 26.10.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 12,12 | 17,92 | 9,62 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,75 | 1,74 | 1,79 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 6,19 | 9,71 | 18,61 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,22 | 0,73 | 1,54 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 1,82 | 4,07 | 16,01 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,08 | -0,78 | -1,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -0,66 | -4,35 | -16,22 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,68 | 8,96 | 0,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,03 | -0,23 | -0,33 | -0,18 | -0,07 | 0,03 | 0,03 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

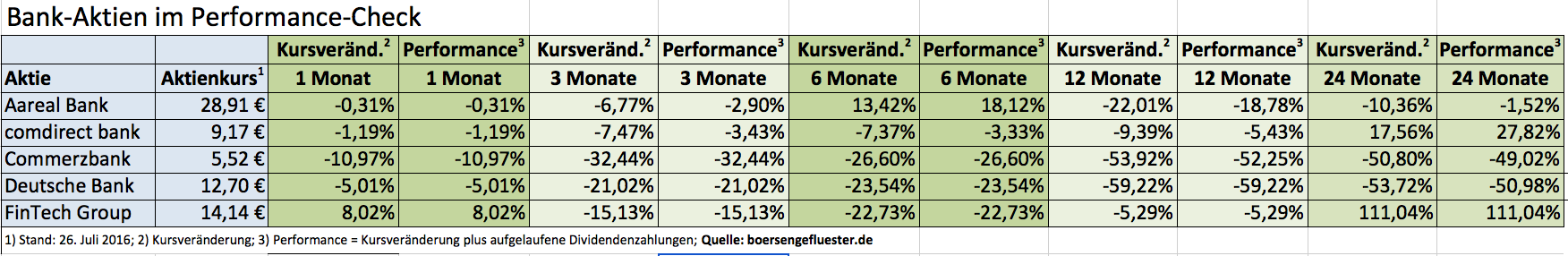

Zwar halten sich die Kurseinbußen – verglichen mit den DAX-Titeln Deutsche Bank und Commerzbank – in Grenzen. Aber wirklich gut sieht die Performance der jüngeren Vergangenheit auch nicht aus. Derweil sollte das Ergebnisziel für das Gesamtjahr 2016 von rund 110 Mio. Euro vor Steuern gut erreichbar sein. Nach Ablauf der ersten sechs Monate stand bereits ein Bruttogewinn von 87,88 Mio. Euro in den Büchern. Und so fürchterlich schlecht verdient die comdirect in der zweiten Jahreshälfte normalerweise auch nicht. Zwischen 2011 und 2015 schwankte der Gewinn aus Q3 und Q4 zwischen 42 und 53 Mio. Euro. Gut möglich also, dass am Jahresende – trotz aller noch geplanten Basisinvestitionen– noch eine positive Überraschung herauskommt. Ducken will sich Vorstandschef Arno Walter nämlich auch nicht: „Wir werden weiterhin als Wachstumscompany agieren.“ Summa summarum bleibt boersengefluester.de bei der Kaufen-Einschätzung für den Titel.

Zwar halten sich die Kurseinbußen – verglichen mit den DAX-Titeln Deutsche Bank und Commerzbank – in Grenzen. Aber wirklich gut sieht die Performance der jüngeren Vergangenheit auch nicht aus. Derweil sollte das Ergebnisziel für das Gesamtjahr 2016 von rund 110 Mio. Euro vor Steuern gut erreichbar sein. Nach Ablauf der ersten sechs Monate stand bereits ein Bruttogewinn von 87,88 Mio. Euro in den Büchern. Und so fürchterlich schlecht verdient die comdirect in der zweiten Jahreshälfte normalerweise auch nicht. Zwischen 2011 und 2015 schwankte der Gewinn aus Q3 und Q4 zwischen 42 und 53 Mio. Euro. Gut möglich also, dass am Jahresende – trotz aller noch geplanten Basisinvestitionen– noch eine positive Überraschung herauskommt. Ducken will sich Vorstandschef Arno Walter nämlich auch nicht: „Wir werden weiterhin als Wachstumscompany agieren.“ Summa summarum bleibt boersengefluester.de bei der Kaufen-Einschätzung für den Titel.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 542800 | DE0005428007 | AG | 1.957,32 Mio. € | 05.06.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,85 | 0,64 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.