Es fehlt nur noch ein Wimpernschlag. Dann fällt bei

Data Modul das immerhin vom

März 1998 stammende All-Time-High bei 52,62 Euro. Wohl niemand hätte vor ein paar Jahren gedacht, dass der Aktienkurs des Displayspezialisten noch einmal in solche Sphären vordringt. Und ganz ehrlich: Auch boersengefluester.de vermutete Anfang 2015, dass nach der Übernahmeofferte durch

Arrow Electronics zu 27,50 Euro die Luft weitgehend raus sei bei Data Modul. So kann man sich täuschen. Dabei haben die Amerikaner sich gegenüber dem Streubesitz nicht einmal besonders als "friendly" hervorgetan. Die offiziellen Dividendenvorschläge für 2014 (1,20 Euro) und 2015 (1,20 Euro) wurden auf jeweils 0,12 Euro eingedampft. Getuschelt wurde zwar immer wieder über Aktienkäufe durch Arrow. Offiziell hat sich an der Stimmrechtsmitteilung vom 29. April 2015 über 53,66 Prozent nichts geändert. Dem Vernehmen nach vertraten die US-Boys auf der jüngsten Hauptversammlung aber bereits einen Anteil von 57,30 Prozent der Stimmen. Die nächste offizielle Schwelle, über die Arrow berichten müsste, liegt bei 75 Prozent. Ab dieser Größenordnung könnten die Amerikaner auch einen Beherrschungsvertrag mit Garantiedividende in die Wege leiten. Immerhin: Data Modul ist weiterhin im streng regulierten

Prime Standard gelistet. Für Spannung ist also gesorgt.

Einen ordentlichen Beitrag zu dem massiven Kursaufschwung lieferte aber auch die starke operative Entwicklung. Die zuletzt vorgelegten Zahlen waren allesamt besser als zu vermuten war. Und auch die Daten zum dritten Quartal können sich wieder sehen lassen: Demnach kamen die

Münchner nach neun Monaten 2016 auf einen Erlöszuwachs von 10,0 Prozent auf 148,28 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) kam um 14,5 Prozent auf 11,03 Mio. Euro voran. Nur der Überschuss trat aufgrund einer deutlich höheren Steuerquote mit 7,68 Mio. Euro (Vorjahr: 7,54 Mio. Euro) mehr oder weniger auf der Stelle.„Das Periodenergebnis zeigt, dass Data Modul auf dem richtigen Kurs ist“, betont der Vorstandsvorsitzende Florian Pesahl im Zwischenbericht. Dabei verweist er auf den Auftragseingang von 151,3 Mio. Euro, der den entsprechenden Vorjahreswert um neun Prozent toppt. Dementsprechend ist Data Modul zuversichtlich, dass die Gesellschaft ihre Ziele für 2016 nicht nur erreichen kann, sondern in der Lage ist, sie sogar leicht zu übertreffen. Damit wiederholt Data Module entsprechende Aussagen aus dem Halbjahresbericht. Grundsätzlich hatte sich das Management für 2016 ein Umsatzplus von drei bis elf Prozent auf die Fahnen geschrieben. EBIT und Nettogewinn sollten in einer Bandbreite von drei bis zehn Prozent wachsen. In absoluten Zahlen läuft das auf Erlöse zwischen 186 und 200 Mio. Euro sowie ein EBIT von 13,0 bis 13,8 Mio. Euro hinaus. Nach neun Monaten liegt Data Modul also über Plan.

Aber wie sieht es eigentlich bewertungstechnisch aus, etwa zu dem am ehesten vergleichbaren Unternehmen

Fortec Elektronik? Data Modul kommt auf eine Marktkapitalisierung von 180,54 Mio. Euro, bei Fortec sind es 49,01 Mio. Euro. Damit sind schon mal die Größenordnungen klar. Interessanter sind aber natürlich die Relationen zu EBIT oder Buchwert. Und hier kann Fortec – zumindest leicht – punkten: Inklusive des Nettofinanzguthabens kommt Data Modul auf einen Enterprise Value von 174,14 Mio. Euro, was dem 11,9fachen des für 2016 von boersengefluester.de erwarteten EBIT entspricht. Bei Fortec liegt das entsprechende Multiple bei 10,2 – allerdings sind die Margen bei Data Modul auch um einen Prozentpunkt höher als bei dem Unternehmen aus

Landsberg am Lech. Etwas eindeutiger ist die Lage schon unter dem Gesichtspunkt Kurs-Buchwert-Verhältnis (KBV): Hier kommt Data Modul – Dividendenzahlungen einmal ausgeklammert – auf ein KBV von 2,68, während Fortec nur mit dem 2,1fachen des Buchwerts gehandelt wird.

Die Kernbotschaft ist aber, dass Data Modul trotz des gewaltigen Kursanstiegs immer noch ziemlich geerdet bewertet ist und es sich keinesfalls um Knappheitspreise handelt. Wer den Titel im Depot hat, sollte also auf jeden Fall engagiert bleiben. Losgelöst davon: Zu den indirekten Nutznießern der Kursrally bei

Data Modul gehört die Beteiligungsgesellschaft

Scherzer & Co., bei der Data Modul mittlerweile die siebtgrößte Position im Depot ist. Eigentlicher Favorit von uns bleibt momentan aber Fortec, schon allein aus Dividendengesichtspunkten.

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

192,19

|

194,77

|

276,05

|

283,24

|

226,21

|

214,00

|

0,00

|

|

EBITDA1,2

|

17,75

|

18,58

|

32,97

|

28,43

|

16,59

|

5,15

|

0,00

|

|

EBITDA-Marge %3

|

9,24

|

9,54

|

11,94

|

10,04

|

7,33

|

2,41

|

0,00

|

|

EBIT1,4

|

11,83

|

12,70

|

27,15

|

22,30

|

9,32

|

-2,80

|

0,00

|

|

EBIT-Marge %5

|

6,16

|

6,52

|

9,84

|

7,87

|

4,12

|

-1,31

|

0,00

|

|

Jahresüberschuss1

|

7,56

|

7,90

|

18,37

|

14,49

|

5,58

|

-2,80

|

0,00

|

|

Netto-Marge %6

|

3,93

|

4,06

|

6,66

|

5,12

|

2,47

|

-1,31

|

0,00

|

|

Cashflow1,7

|

10,78

|

-15,72

|

-2,83

|

23,85

|

21,73

|

10,90

|

0,00

|

|

Ergebnis je Aktie8

|

2,14

|

2,24

|

5,21

|

4,11

|

1,58

|

-0,79

|

0,90

|

|

Dividende je Aktie8

|

0,12

|

0,12

|

0,12

|

0,12

|

0,12

|

0,12

|

0,12

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

Forvis Mazars

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Data Modul |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

549890

|

DE0005498901

|

AG

|

101,55 Mio. €

|

30.11.2007

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

20,57

|

20,78

|

0,99

|

10,24

|

0,69

|

4,67

|

0,45

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,12

|

0,12

|

0,12

|

0,42%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

08.05.2025

|

08.05.2025

|

08.08.2025

|

07.11.2025

|

20.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-0,69%

|

+12,46%

|

-2,04%

|

+13,39%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€90,49

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Fortec Elektronik |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

577410

|

DE0005774103

|

AG

|

44,04 Mio. €

|

07.05.1990

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

9,34

|

18,09

|

0,52

|

10,14

|

0,80

|

23,39

|

0,55

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,85

|

0,40

|

0,40

|

2,95%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

11.02.2026

|

28.11.2025

|

27.03.2025

|

28.05.2025

|

27.11.2025

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+7,96%

|

-2,29%

|

+23,74%

|

-11,44%

|

+297,52%

|

Akt. Kurs (EoD)

All-Time-High:

€29,80

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Scherzer & Co. |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

694280

|

DE0006942808

|

AG

|

73,97 Mio. €

|

12.02.2004

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

12,36

|

15,03

|

0,82

|

20,92

|

1,07

|

51,02

|

5,10

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

27.05.2026

|

|

03.09.2025

|

|

11.04.2025

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+8,02%

|

+14,43%

|

+12,40%

|

+18,26%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€3,34

Foto:

pixabay...

Foto: pixabay...

Foto: pixabay...

...

...

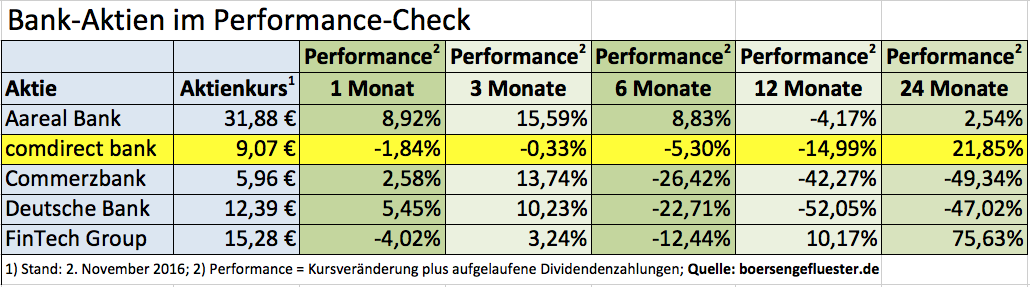

Operativ läuft bei dem Unternehmen mit Sitz in Quickborn weiterhin ganz ordentlich, auch wenn sich die Gesellschaft naturgemäß nicht vom ungünstigen Zinstrend und der labilen Börsenlandschaft abkoppeln kann. Daher kommt es beinahe wie gerufen, dass der Kauf von Visa Europe durch Visa Inc. USA das Ergebnis der comdirect im laufenden Jahr mit rund 41 Mio. Euro beflügelt. Dementsprechend liegt der Gewinn vor Steuern nach neun Monaten 2016 mit 106,91 Mio. Euro um fast 37,3 Prozent über dem Niveau des vergleichbaren Vorjahreszeitraums. Bereinigt um die Visa-Millionen fällt das Ergebnis vor Steuern dagegen um rund knapp 15,4 Prozent niedriger aus als in der Vergleichsperiode. Zudem betont CEO Walter: „2015 war das beste Tradingjahr in der Geschichte der comdirect.“ Mit anderen Worten: Die Messlatte für 2016 liegt extrem hoch.

Für das Gesamtjahr bestätigte der Manager die Vorgabe, wonach das Ergebnis vor Steuern auf mehr als 110 Mio. Euro – nach 90,61 Mio. Euro im Jahr zuvor – klettern soll. Demnach müsste die comdirect im Abschlussviertel gerade einmal gut 3 Mio. Euro an Gewinn erzielen, um die Unterkante der Prognose zu touchieren. Selbst wenn das Abschlussviertel aufgrund höherer Marketingaufwendungen für Depotkampagnen etc. traditionell kein Renditehit ist, steuerte Q4 in der Vergangenheit doch meist zwischen 13 und 20 Mio. Euro zum Gesamtergebnis bei. Vor diesem Hintergrund lässt das Gewinnziel also eine Menge Spielraum nach oben. Angesichts der ungewissen Effekte durch den Ausgang der US-Präsidentschaftswahl, verzichtetet Arno Walter trotzdem drauf, das offizielle Gewinnziel um ein paar Millionen Euro nach oben zu setzen: „Da bin ich lieber hanseatisch vorsichtig.“

Operativ läuft bei dem Unternehmen mit Sitz in Quickborn weiterhin ganz ordentlich, auch wenn sich die Gesellschaft naturgemäß nicht vom ungünstigen Zinstrend und der labilen Börsenlandschaft abkoppeln kann. Daher kommt es beinahe wie gerufen, dass der Kauf von Visa Europe durch Visa Inc. USA das Ergebnis der comdirect im laufenden Jahr mit rund 41 Mio. Euro beflügelt. Dementsprechend liegt der Gewinn vor Steuern nach neun Monaten 2016 mit 106,91 Mio. Euro um fast 37,3 Prozent über dem Niveau des vergleichbaren Vorjahreszeitraums. Bereinigt um die Visa-Millionen fällt das Ergebnis vor Steuern dagegen um rund knapp 15,4 Prozent niedriger aus als in der Vergleichsperiode. Zudem betont CEO Walter: „2015 war das beste Tradingjahr in der Geschichte der comdirect.“ Mit anderen Worten: Die Messlatte für 2016 liegt extrem hoch.

Für das Gesamtjahr bestätigte der Manager die Vorgabe, wonach das Ergebnis vor Steuern auf mehr als 110 Mio. Euro – nach 90,61 Mio. Euro im Jahr zuvor – klettern soll. Demnach müsste die comdirect im Abschlussviertel gerade einmal gut 3 Mio. Euro an Gewinn erzielen, um die Unterkante der Prognose zu touchieren. Selbst wenn das Abschlussviertel aufgrund höherer Marketingaufwendungen für Depotkampagnen etc. traditionell kein Renditehit ist, steuerte Q4 in der Vergangenheit doch meist zwischen 13 und 20 Mio. Euro zum Gesamtergebnis bei. Vor diesem Hintergrund lässt das Gewinnziel also eine Menge Spielraum nach oben. Angesichts der ungewissen Effekte durch den Ausgang der US-Präsidentschaftswahl, verzichtetet Arno Walter trotzdem drauf, das offizielle Gewinnziel um ein paar Millionen Euro nach oben zu setzen: „Da bin ich lieber hanseatisch vorsichtig.“