FinTech-Konferenzen gibt es mittlerweile fast wie Sand am Meer. Doch wenn die

Bundesanstalt für Finanzdienstleistungsaufsicht – kurz

BaFin – zur Diskussion in großer Runde einlädt, schaut die Branche ganz genau hin und alle wollen dabei sein. So gab es für den 28. Juni mehr als dreimal so viele Anfragen wie Plätze am Veranstaltungsort der

BaFin-Tech 2016 in der Nähe des Frankfurter Flughafens. Natürlich war auch die BaFin-Tech gespickt mit den üblichen Workshops, wo es sich um Themen wie virtuelle Währungen, alternative Zahlungsmethoden oder automatisierte Wertpapierberatung drehte. Übergeordnet ging es den rund 200 Teilnehmern aber vielfach darum, für ein besseres Verständnis auf beiden Seiten – also Regulierung und Unternehmen – zu werben. Und da sendete BaFin-Präsident Felix Hufeld eine klare Botschaft: „Aufseher sind keine Jury, die über Unternehmenskonzepte richtet. Wir ziehen keine Schutzzäune um arrivierte Unternehmen, und wir betreiben keinen Brutkasten für coole Newcomer. Wir sind Aufsicht und wir bleiben das.“ Mit anderen Worten: Die BaFin will keine Geschäftsmodelle ausbremsen. Insbesondere dann nicht, wenn sich die Unternehmen noch in einer sehr frühen Phase befinden. Eine komplette Extrawurst wird es aber auch für die FinTechs nicht geben – und das ist nach Auffassung von boersengefluester.de auch gut so.

Denn zumindest in einem Punkt herrscht Gleichheit zwischen allen Geschäftsmodellen – egal ob FinTech oder etablierte Bank: Ohne das Vertrauen der Kunden und Investoren geht nichts. Und dieses Vertrauen gilt es zu pflegen und zu schützen. Davon profitieren dann alle Marktteilnehmer. Kommunikation ist daher auch Oliver Vins, Sprecher der FinTech-Fachgruppe im

Bundesverband Deutscher Startups und Gründer des

Frankfurter FinTech-Unternehmens

vaamo, der Schlüssel zum Erfolg: „Mit der Veranstaltung hat die BaFin eindrucksvoll gezeigt, dass sie eine neue Form des Austauschs mit den FinTechs und allen anderen Finanzdienstleistern sucht. Besonders positiv waren die hohe Fachkompetenz der anwesenden Mitarbeiter und die Offenheit des Dialogs. Ich hoffe sehr, dass der eingeschlagene Weg fortgesetzt wird. Mir scheint es eine Win-win-win-Situation: für die FinTechs, die BaFin selbst und den Finanzstandort Deutschland als Ganzes.“ Und auch André M. Bajorat, CEO bei

figo und Business-Angel im deutschen Startup-Umfeld, zieht ein positives Fazit: „Der oft geforderte Dialog auf Augenhöhe und die Offenheit der BaFin haben ein erstes konkretes ‚Gesicht‘ bekommen. Wir können gespannt sein, wie es an dieser Stelle weitergeht. Ein sehr guter Auftakt war es auf jeden Fall!“

Besonders interessant für boersengefluester.de wird, wie viele von den jungen Herausforderern es perspektivisch selbst bis auf das Parkett schaffen und den etablierten Banken und Direktbrokern auch dort Paroli bieten können. Noch ist die Anzahl der hierzulande gelisteten FinTech-Titel nämlich recht überschaubar. Im Paymentbereich dominiert der TecDAX-Konzern

WireCard. Hinzu kommen kleinere Anbieter wie

UMT United Mobility Technology aus

München und – die in Finanzkreisen allerdings umstrittene und momentan wieder einmal vom Handel ausgesetzte –

CashCloud AG mit rechtlichem Sitz in der Schweiz. Ein wichtiger deutscher FinTech-Player ist die

Hypoport AG, die es mit ihren Plattformen für Immobilienfinanzierungen mittlerweile bis in den SDAX geschafft hat. Ebenfalls im Small-Cap-Index der

Deutschen Börse gelistet, ist der finnische Mobile-Kreditspezialist

Ferratum. Mit Ferratum vergleichbar, wenn auch auf den afrikanischen Raum ausgerichtet und spürbar kleiner als Ferratum, ist der Börsenneuling

MyBucks.

Die

FinTech Group – im Wesentlichen bestehend aus dem Onlinebroker

Flatex und dem Finanz-IT-Anbieter

XCOM – gehört mit einer Marktkapitalisierung von rund 220 Mio. Euro dagegen in den Kreis der etablierten Anbieter. Mit der FinTechGroup indirekt verbandelt ist die auf Beteiligungen aus dem FinTech-Sektor fokussierte Investmentgesellschaft

FinLab aus Frankfurt. Nicht ganz so spezialisiert wie FinLab ist die

German Startups Group. Aber auch die

Berliner haben mit

friendsurance,

simplesurance,

ayondo,

Savedo oder

Scalable Capital einige FinTech-Vertreter in ihrem Portfolio. Genau wie übrigens der DAX-Konzern

ProSiebenSat.1 Media, der über sein Investmentvehikel

Seven Ventures an Firmen wie

auxmoney oder

ayondo beteiligt ist. Der Frankfurter Social-Trading-Anbieter und CFD-Broker ayondo hatte unlängst seinen Börsengang über eine sogenannte Reverse-Takeover-Transaktion in Singapur angekündigt. Wie zu hören ist, ziehen sich die Umsetzungsprozesse aber noch ein wenig hin. Zumindest mit einem FinTech-Anstrich versehen, hat sich der auf Versicherungen spezialisierte Finanzvertrieb

JDC Group aus

Wiesbaden. Gespannt ist boersengefluester.de auf die weitere Entwicklung von

Value Management & Research (VMR). Mit der Übernahme der Fondsplattformen der

4Free-Gruppe will sich das Unternehmen aus

Kronberg im Taunus künftig ebenfalls als FinTech-Vertreter positionieren.

...

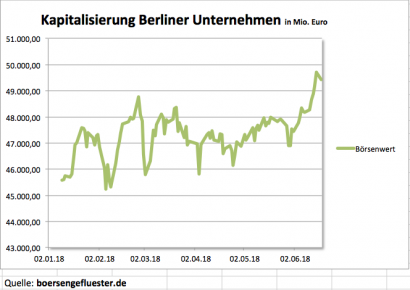

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.