[sws_blue_box box_size="575"] Soziale Netzwerke wie Facebook, Twitter oder Xing gehören für die meisten Menschen längst zum Alltag. Kein Wunder, dass der Trend zum „Mitmach-Internet“ auch in die Finanzbranche immer stärker Einzug hält. Dabei geht es längst nicht mehr nur um Diskussionsforen, wie sie etwa wallstreet:online bietet. Die Transaktion, also der Handel von Wertpapieren oder die Umsetzung bestimmter Strategien, rücken zunehmend in den Vordergrund. Die Plattformanbieter werben damit, dass Anleger bei ihnen erfolgreichen Tradern folgen können und sie auf diese Weise Zugang zu bislang ungeahnten Investmentstrategien erhalten. An die Stelle von Fondsmanagern, Vermögensverwalter oder dem klassischen Bankberater treten „Top-Trader“. Börsengewinne klingen mit den „Copy-Strategien plötzlich ganz einfach. Meist richten sich die Angebote zwar noch an sehr kurzfristig orientierte Trader, doch auch im Aktienbereich erhalten Anleger – beispielsweise via Wikifolio – Zugang zu allen nur denkbaren Strategien. Einen Persilschein für Kursgewinne gewähren die Social-Trading-Plattformen freilich nicht. Wo hohe Chancen sind, warten normalerweise auch überdurchschnittliche Risiken. Das ist hier nicht anders. Dennoch ist es beeindruckend, welche Möglichkeiten das Internet bietet.[/sws_blue_box]

boersengefluester.de sprach mit Andreas Braun, Autor des Buches

"Social Trading – Vom Know-how der Champios profitieren" über die Hintergründe von Social Trading, warauf Anleger achten sollten und welche Entwicklungen in dem Sektor zu erwarten sind.

Was versteht man eigentlich unter Social Trading und wie grenzt sich Social Web von Web 2.0 ab?

Andreas Braun: Zunächst einmal gibt es keinen Begriff, den alle gleichermaßen verwenden. Kernpunkte des Begriffs Web 2.0 sind der Plattformgedanke und bestimmte technische Standards, mit Hilfe derer sich die Nutzer im Netz austauschen können. Und hier beginnen die Übergänge fließend zu werden. Letztlich beschreibt Social Web das, was die User aus den technischen Möglichkeiten machen. Bezogen auf die Welt der Geldanlage ist Social Trading damit die Nutzung von Social-Web-Anwendungen für die Umsetzung von Investments oder Transaktionen beim Trading. In anderen Bereichen haben solche Anwendungen längst Einzug in den Alltag gehalten. Denken Sie nur an Bewertungsportale wie holidaycheck.de oder die Einschätzungen auf amazon.de. Auch hier geben die User ihr Plazet zu einem Produkt – sei es nun für ein Urlaubshotel oder für ein Buch. Und im Fall von Social Trading dreht es sich eben um Empfehlungen bei der Geldanlage. Dabei stehen die Einwirkungen der Community und der Transaktionsgedanke – also das Investment – in enger Beziehung zueinander.

Ihr Buch heißt „Social Trading – Vom Know-how der Champions profitieren“. Gibt es denn wirklich so viele Top-Investoren, die sich auf den einzelnen Plattformen tummeln?

Braun: Die Zahl der Trader, die nachhaltig eine überdurchschnittliche Performance erzielen, ist sicherlich nicht beliebig erweiterbar. Das ist ein Problem für die Branche. Zudem hängen die Anlageergebnisse zum Teil stark von der jeweiligen Marktphase ab. Letztlich muss jeder Anleger für sich entscheiden, auf welche Trader-Konten er vertrauen will.

Erfolgreiche Anlagestrategien zu kopieren, klingt zunächst einfach. Die Erfahrung zeigt aber, dass Geldverdienen auch an der Börse alles andere als ein Kinderspiel ist. Wie viel Zeit muss jemand mitbringen, der sich für Social Trading interessiert?

Braun: Social Trading richtet sich an aktive Anleger, die dazulernen und mit anderen Investoren kommunizieren wollen. Wer unbedacht an die Sache herangeht und ohne großes Nachdenken Tradern folgt, die vielleicht ein oder zwei Wochen erfolgreich waren, wird keinen Erfolg haben. Ganz wichtig ist, sich vorher genau zu überlegen, auf welche Art von Strategie man setzen will. Dazu gehört auch, dass man sich offen eingesteht, ob bestimmte Handelsstrategien – selbst wenn sie gerade erfolgreich sind – mit der eigenen Risikoneigung in Einklang zu bringen sind.

Die Auseinandersetzung mit der Strategie und der Anbieter-Check – in welchem Verhältnis stehen diese beiden Punkte zueinander?

Braun: Das eine bedingt oft das andere. Wer beispielsweise auf Aktien fokussiert ist und dabei einen Stock-Picking-Ansatz bevorzugt, wird momentan vermutlich bei

Wikifolio landen. Anleger, die mit Hilfe von Hebelprodukten in den Märkten agieren wollen, werden hingegen eher bei Anbietern wie

ayondo,

Currensee oder

eToro ein Konto eröffnen. Also: Die Auswahl der Plattform schafft bereits eine gewisse Leitschnur, auf welche Strategien man hinterher stößt.

Worauf sollte man bei der Wahl der Trader, denen man folgen möchte, achten?

Braun: Interessant ist zunächst einmal der Blick auf die Zahl der Follower. Hier findet man immer wieder den Effekt, dass es sprunghafte Verschiebungen nach oben oder unten gibt. Wenn jemand gerade erfolgreich agiert, wächst seine Fangemeinde meist rapide an. Umgekehrt springen viele User nach ersten Misserfolgen sofort wieder ab. Ein Fehler, wie ich finde: Wenn man eine Strategie gefunden hat, der man vertraut, sollte man bei den ersten Misserfolgen nicht gleich alles wieder über den Haufen werfen. Dann bewegt man sich stets genau mit der Masse und wechselt sinnlos hin und her. Zudem besteht bei derartigem einem Aktionismus die Gefahr, dass man sich nicht mehr vernünftig mit der Risikostruktur des gerade erfolgreichen Signalgebers auseinandersetzt. Nützliche Hinweise bieten die üblichen Ranglisten mit den Top-Performern aber natürlich trotzdem. Aber mein dringender Rat: Nehmen Sie sich Zeit für die Analyse und wählen Sie Strategien aus, die sie verstehen und die ihrer eigenen Anlagephilosophie entsprechen.

Aber die Trader können Ihre Strategien ja auch ändern. Bekommt man das als Follower immer mit?

Braun: Nein, und das ist ein großes Problem. Die Ursachen für plötzliche Strategiewechsel entsprechen dabei meist den üblichen Verhaltensmustern an der Börse. Jemand, der gerade eine Verlustserie hinter sich hat, wird in die Versuchung geraten, diese durch eine riskantere Strategie möglichst schnell wieder auszugleichen. Gerade bei Tradern, die nur mit Demo-Konten unterwegs sind, also keine Real-Money-Depots führen, ist das immer wieder zu beobachten. Aus diesem Grund ist die Kennzeichnung von mit Echtgeld geführten Depots so wichtig – das wird von den Anbietern aber auch entsprechend umgesetzt. Allerdings sollte man erwähnen, dass die Mindestbeträge hier sehr unterschiedlich sind.

Transparenz über solche Strategiewechsel sollte im Social Web doch nicht das Problem sein, oder?

Braun: Profis haben das Risikomanagement bei ihren Depots normalerweise im Griff. Und eine Strategie anzupassen oder zu verändern, ist auch nichts Verwerfliches. Wichtig ist, dies offen zu kommunizieren. Die Qualität eines Signalgebers misst sich in meinen Augen auch an dem Grad der Transparenz. Grundsätzlich ist es immer wünschenswert, wenn Trader ihre Transaktionen erläutern. Das bedeutet zwar einen erhöhten Aufwand, aber zählt auch zum Selbstverständnis des Social-Web-Gedankens.

Richtet sich Social Trading nur an Trader im klassischen Sinne oder bietet es sich auch für Value-orientierte Anleger, die ihr Depot viel seltener umschichten, an?

Braun: Getrieben ist die Entwicklung ursprünglich ganz klar von Day-Trading-Strategien. Aber die Anbieter merken zunehmend, dass sie die Akzente verschieben müssen, wenn sie auch langfristig orientierte Anleger mit größeren Depotsummen für sich gewinnen wollen. Ein Umdenken muss allerdings auch bei den Followern einsetzen, die sich erfahrungsgemäß sehr stark an kurzfristig erfolgreiche Trader hängen.

Die Nutzung von Schwarmintelligenz ist ein Aspekt, der im Social Web immer wieder als Vorteil herausgestellt wird. Ausgerechnet an der Börse gilt das Herdenverhalten aber nicht unbedingt als Rezept für eine erfolgreiche Geldanlage.

Braun: In der Tat werben die Anbieter gern mit der kollektiven Intelligenz. Bestimmt ist sie auch nutzbar in der Finanzwelt. Aber eine möglichst große Zahl an Followern ist eben kein hinreichendes Kriterium für eine langfristig überdurchschnittliche Performance. Dessen sollten sich besonders Einsteiger stets bewusst sein.

Auch in einem sozialen Netzwerk wollen die Signalgeber für ihre Leistung entlohnt werden. Welchen Einfluss hat die Vergütungsstruktur auf das Verhalten des Traders?

Braun: Beides kann eng zusammenhängen. Bei einer Performance-Fee für den Trader verändert sich dessen Anlageverhalten womöglich beim Erreichen bestimmter Kursmarken. Bei einer Umsatzbeteiligung wird der Trader hingegen wohl eher geneigt sein, häufiger umzuschichten. Beides muss nicht immer der Rendite zuträglich, und damit im Sinne des Followers, sein. Klar ist aber auch, dass sich die Plattformen finanzieren müssen. Dafür brauchen sie eben auch eine Vergütung, die am Volumen oder der Performance partizipiert. Aus Sicht der Anleger wäre wünschenswert, wenn auch Aspekte wie Nachhaltigkeit der Ergebnisse oder „Regeltreue“ vergütet würden. Hier ist der Stein der Weisen aber noch nicht gefunden.

Social Trading kommt wie ein Kind der Hausse daher. Wie schätzen Sie die Zukunftschancen im Fall einer längeren Baisse ein?

Braun: Schwer zu sagen. Zunächst einmal bleibt festzuhalten, dass die technischen Möglichkeiten für Social Trading mittlerweile ausgereift sind. Auch die Nachfrage nach dieser Form der Geldanlage steigt. Das schlechte Image vieler Bankberater spielt den neuen Plattformen zusätzlich in die Karten. Zudem haben etliche Strategieprodukte traditioneller Geldhäuser die Erwartungen nicht erfüllt. Mitunter haben Anleger sogar Schiffbruch erlitten – denken Sie nur an die berühmten „Lehman-Zertifikate“. Ein Trendwechsel an der Börse wird daher wohl kein nachlassendes Interesse am Social Trading zur Folge haben. Außerdem kommt es drauf an, welche Investments man in einer Baisse umsetzt. Da bieten die neuen Plattformen vermutlich sogar mehr Auswahl als herkömmliche Anbieter.

Die Generation Facebook und Twitter kommt also an der Börse an.

Braun: Für die meisten Menschen ist es heutzutage ganz normal, über soziale Netzwerke zu kommunizieren und Rat einzuholen. Die Hemmschwelle, sich auch bei Investmententscheidungen auf vergleichbare Plattformen zu begeben, ist daher sehr viel niedriger als noch vor einigen Jahren.

Wie sieht es rechtlich aus? Während die Banken über immer mehr Kontrollwut durch die Finanzaufsicht klagen, scheint es im Netz eher locker zuzugehen.

Braun: Eine berechtigte Frage. Zum einen sind die Broker reguliert. Und auch die Plattformanbieter haben in der Regel ein Haftungsdach. Diskutierbar ist, ob ein Trader, der im Prinzip ja ein Anlageprodukt herausgibt, nicht ebenfalls unter Aufsicht gestellt werden muss, weil er eine Art Anlageberatung betreibt. Derzeit steht die BaFin wohl auf folgendem Standpunkt: So lange man als Signalgeber keinen Zugriff auf das Konto des Followers hat, besteht eine solche Anlageberatung nicht. Schließlich kann der User jederzeit seine Verbindung kappen. Abschließend geregelt ist der ganze Bereich aber sicher nicht. Die BaFin behält sich vor, das Phänomen Social Trading kontinuierlich zu überprüfen.

...

Zu den meist diskutierten Aktien gehören – neben Klassikern wie Apple, Nordex, Barrick Gold oder Deutsche Bank – häufig auch eher unbekannte Werte, die dafür aber ziemlich heiße Investments sind.

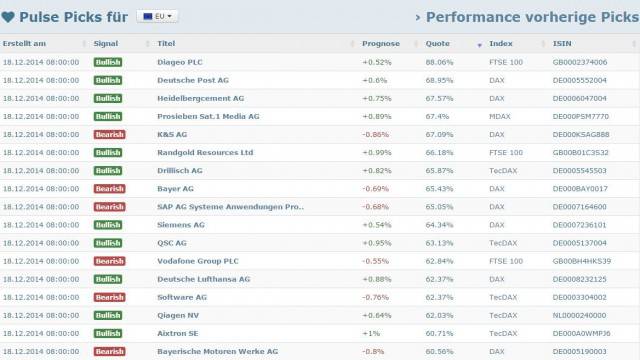

Grundsätzlich muss über einen Titel natürlich rege diskutiert werden, damit sich auch zuverlässig Handelssignale ableiten lassen. Allerdings ist die Masse der Nachrichten und Meinungen nur eine von mehreren Komponenten, welche in die Signalberechnung mit eingehen. So kann es sein, dass ein wenig diskutierter Titel ein Handelssignal erhält, während ein stark besprochener Wert am selben Tag keine Berücksichtigung erfährt. Ausschlaggebend ist das Zusammenspiel von historischer Performance, Meinungsführerschaft, kollektiver Stimmungslage und aktueller Diskussionsintensität.

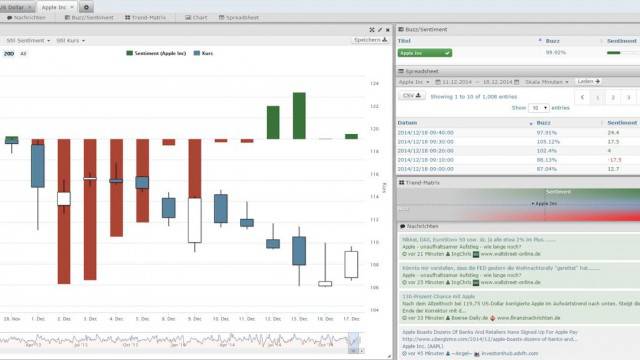

Wer sich mit Ihrem Analyseansatz beschäftigt, trifft – neben dem Sentiment – häufig auf den Begriff Buzz. Was hat es damit genau auf sich?

Der Buzz ist unser Maßstab für die eben erwähnte Intensität, mit der über bestimmte Aktien oder Indizes diskutiert wird. StockPulse gibt den Buzz in Prozent an – wobei 100 Prozent dem Mittelwert entspricht. Schießt der Buzz auf beispielsweise 300 Prozent herauf, heißt das nichts anderes, als dass gerade drei Mal so häufig über den entsprechenden Wert diskutiert wird wie an normalen Tagen. Die Konstruktion des Buzz sorgt im Übrigen auch dafür, dass bei unserer Analyse nicht immer nur die Aktien nach oben gespült werden, über die per se viel diskutiert wird. Vielmehr bildet der Buzz Themen ab, die mehr als sonst üblich im Fokus der Internetnutzer stehen. Das Sentiment wiederum geben wir auf einer Skala von minus 100 bis plus 100 an. Hier gilt: Je positiver der Wert, desto zuversichtlicher ist die Tonalität der Investoren – und umgekehrt. Wenn bei einer Aktie der Buzz doppelt so hoch ist wie üblich und auch das Sentiment sich massiv verändert, kann man als Anleger ziemlich sicher sein, dass hier etwas im Busch ist und sich ein Blick auf diesen Wert lohn. Wichtig ist auf jeden Fall, dass man beide Kennzahlen zusammen betrachtet.

Welche Rolle spielt die aktuelle Marktphase? Gibt es in Bullenmärkten höhere Trefferquoten?

Nein, das System liefert in der Regel gleich gute Ergebnisse, unabhängig davon, ob die Kurse gerade steigen oder fallen.

Die Zahl der Tweets und Beiträge in Finanzforen ist in den vergangenen Jahren signifikant gestiegen. Liegt das in erster Linie daran, dass die Aktienkurse so lange gestiegen sind oder sind die sozialen Netzwerke auch für die Börsenszene einfach viel bedeutender geworden?

Zunächst einmal haben wir in der Tat seit Jahren monoton steigende Kurven bei der Zahl von Tweets und Forenbeiträgen. Signifikante Ausreißer nach oben sind vor allen Dingen immer dann zu beobachten, wenn die Volatilität an den Märkten spürbar zunimmt. Klar: Bei einem Crash wird einfach wesentlich intensiver über die Ursachen und das noch zu befürchtende Ausmaß diskutiert als bei einer Seitwärtsphase. Ein anderes Beispiel für steigende Kommunikationsaktivitäten sind aber auch Ereignisse wie „DAX 10.000".

Twittern und bloggen die Europäer eigentlich anders als die Amerikaner?

Ja, wir stellen hier deutliche Unterschiede fest. Das hängt mitunter an ganz banalen Dingen wie der hierzulande verwendeten WKN (Wertpapier-Kennnummer) beziehungsweise ISIN. In der Kommunikation werden diese Kürzel kaum verwendet. In Amerika ist dagegen das Ticker-Symbol für die jeweilige Aktie wesentlich populärer. Wir sprachen ja bereits über die Bedeutung des Cashtags bei Twitter. Dadurch verbreiten sich Finanzdiskussionen mitunter wesentlich schneller oder lassen sich einfach besser herausfiltern. Deshalb sammeln wir auch wesentlich mehr Tweets aus Amerika als etwa aus Deutschland. Sehr populär in den USA ist aber auch StockTwits – eine Art Twitter speziell für Börsendiskussionen. Dafür ist hierzulande die Forenkultur ausgeprägter.

Zu den meist diskutierten Aktien gehören – neben Klassikern wie Apple, Nordex, Barrick Gold oder Deutsche Bank – häufig auch eher unbekannte Werte, die dafür aber ziemlich heiße Investments sind.

Grundsätzlich muss über einen Titel natürlich rege diskutiert werden, damit sich auch zuverlässig Handelssignale ableiten lassen. Allerdings ist die Masse der Nachrichten und Meinungen nur eine von mehreren Komponenten, welche in die Signalberechnung mit eingehen. So kann es sein, dass ein wenig diskutierter Titel ein Handelssignal erhält, während ein stark besprochener Wert am selben Tag keine Berücksichtigung erfährt. Ausschlaggebend ist das Zusammenspiel von historischer Performance, Meinungsführerschaft, kollektiver Stimmungslage und aktueller Diskussionsintensität.

Wer sich mit Ihrem Analyseansatz beschäftigt, trifft – neben dem Sentiment – häufig auf den Begriff Buzz. Was hat es damit genau auf sich?

Der Buzz ist unser Maßstab für die eben erwähnte Intensität, mit der über bestimmte Aktien oder Indizes diskutiert wird. StockPulse gibt den Buzz in Prozent an – wobei 100 Prozent dem Mittelwert entspricht. Schießt der Buzz auf beispielsweise 300 Prozent herauf, heißt das nichts anderes, als dass gerade drei Mal so häufig über den entsprechenden Wert diskutiert wird wie an normalen Tagen. Die Konstruktion des Buzz sorgt im Übrigen auch dafür, dass bei unserer Analyse nicht immer nur die Aktien nach oben gespült werden, über die per se viel diskutiert wird. Vielmehr bildet der Buzz Themen ab, die mehr als sonst üblich im Fokus der Internetnutzer stehen. Das Sentiment wiederum geben wir auf einer Skala von minus 100 bis plus 100 an. Hier gilt: Je positiver der Wert, desto zuversichtlicher ist die Tonalität der Investoren – und umgekehrt. Wenn bei einer Aktie der Buzz doppelt so hoch ist wie üblich und auch das Sentiment sich massiv verändert, kann man als Anleger ziemlich sicher sein, dass hier etwas im Busch ist und sich ein Blick auf diesen Wert lohn. Wichtig ist auf jeden Fall, dass man beide Kennzahlen zusammen betrachtet.

Welche Rolle spielt die aktuelle Marktphase? Gibt es in Bullenmärkten höhere Trefferquoten?

Nein, das System liefert in der Regel gleich gute Ergebnisse, unabhängig davon, ob die Kurse gerade steigen oder fallen.

Die Zahl der Tweets und Beiträge in Finanzforen ist in den vergangenen Jahren signifikant gestiegen. Liegt das in erster Linie daran, dass die Aktienkurse so lange gestiegen sind oder sind die sozialen Netzwerke auch für die Börsenszene einfach viel bedeutender geworden?

Zunächst einmal haben wir in der Tat seit Jahren monoton steigende Kurven bei der Zahl von Tweets und Forenbeiträgen. Signifikante Ausreißer nach oben sind vor allen Dingen immer dann zu beobachten, wenn die Volatilität an den Märkten spürbar zunimmt. Klar: Bei einem Crash wird einfach wesentlich intensiver über die Ursachen und das noch zu befürchtende Ausmaß diskutiert als bei einer Seitwärtsphase. Ein anderes Beispiel für steigende Kommunikationsaktivitäten sind aber auch Ereignisse wie „DAX 10.000".

Twittern und bloggen die Europäer eigentlich anders als die Amerikaner?

Ja, wir stellen hier deutliche Unterschiede fest. Das hängt mitunter an ganz banalen Dingen wie der hierzulande verwendeten WKN (Wertpapier-Kennnummer) beziehungsweise ISIN. In der Kommunikation werden diese Kürzel kaum verwendet. In Amerika ist dagegen das Ticker-Symbol für die jeweilige Aktie wesentlich populärer. Wir sprachen ja bereits über die Bedeutung des Cashtags bei Twitter. Dadurch verbreiten sich Finanzdiskussionen mitunter wesentlich schneller oder lassen sich einfach besser herausfiltern. Deshalb sammeln wir auch wesentlich mehr Tweets aus Amerika als etwa aus Deutschland. Sehr populär in den USA ist aber auch StockTwits – eine Art Twitter speziell für Börsendiskussionen. Dafür ist hierzulande die Forenkultur ausgeprägter.

Welche Rolle spielen passive User, die zwar regelmäßig in den sozialen Netzwerken unterwegs sind, aber selbst nichts posten?

Erfassen lässt sich diese Gruppe zwar nicht. Aber wir gehen dennoch davon aus, dass die Foren ein repräsentatives Stimmungsbild abbilden. Das zeigen auch zahlreiche wissenschaftliche Studien, die die hohe Qualität unserer Analysen bestätigen.

Wie halten Sie Spam-Nachrichten aus Ihren Analysen heraus?

Wir filtern die Daten aus Social Media permanent und mit aufwändigen Methoden, bevor diese überhaupt in die Berechnung des Sentiments einfließen. Oft lassen schon bestimmte Schlüsselworte erkennen, dass es sich um Spam handelt. Außerdem kontrollieren wir die Autoren der Nachrichten. Bei Twitter ist zum Beispiel das Verhältnis von Followern zu Tweets ein guter Indikator für Spam. Twitter-Accounts, die Betrüger anlegen, twittern meist sehr viel in sehr kurzer Zeit ohne nennenswerte Resonanz. Diese Accounts werden automatisch aussortiert. Auch anderen Auffälligkeiten gehen wir nach und setzen die entsprechenden Twitter-Profile auf eine schwarze Liste.

Für welchen Anlegertyp ist die Sentiment-Analyse besonders geeignet?

Hilfreich sind unsere Ergebnisse vor allem für Daytrader und andere Investoren mit eher kurzfristiger Ausrichtung. Sinnvoll ist der Ansatz aber auch, um das eigene Depot von Woche zu Woche zu justieren. Anleger, die das Sentiment als zusätzlichen Timing-Indikator nutzen, können spürbare Performance-Zuwächse erzielen. Die besten Resultate erzielen wir dabei für den DAX, aber auch für deutsche Aktien und US-Werte funktioniert unsere Methode ziemlich gut. Und für Investoren, die nicht täglich agieren wollen, besteht die Möglichkeit, unser Musterportfolio nachzubilden. Das setzt allerdings voraus, dass der Anleger sehr risikobewusst ist und sowohl long als auch short gehen kann.

Social-Trading-Anleger sind es gewohnt, dass sie bestimmten Investmentstrategien vergleichsweise einfach folgen können. Wäre das nicht auch ein Ansatz für Stockpulse?

Zu diesem Punkt möchte ich derzeit noch nicht zu viel verraten. Fest steht aber, dass wir unseren Service – neben dem bereits erscheinenden Newsletter mit ganz konkreten Handlungsempfehlungen – weiter ausbauen werden. Unser Ziel ist es, dass die Anleger unseren Analyseansatz so einfach wie möglich umsetzen können. Und natürlich haben Sie Recht: Das Thema Social Trading bietet sich dafür geradezu an.

...

Welche Rolle spielen passive User, die zwar regelmäßig in den sozialen Netzwerken unterwegs sind, aber selbst nichts posten?

Erfassen lässt sich diese Gruppe zwar nicht. Aber wir gehen dennoch davon aus, dass die Foren ein repräsentatives Stimmungsbild abbilden. Das zeigen auch zahlreiche wissenschaftliche Studien, die die hohe Qualität unserer Analysen bestätigen.

Wie halten Sie Spam-Nachrichten aus Ihren Analysen heraus?

Wir filtern die Daten aus Social Media permanent und mit aufwändigen Methoden, bevor diese überhaupt in die Berechnung des Sentiments einfließen. Oft lassen schon bestimmte Schlüsselworte erkennen, dass es sich um Spam handelt. Außerdem kontrollieren wir die Autoren der Nachrichten. Bei Twitter ist zum Beispiel das Verhältnis von Followern zu Tweets ein guter Indikator für Spam. Twitter-Accounts, die Betrüger anlegen, twittern meist sehr viel in sehr kurzer Zeit ohne nennenswerte Resonanz. Diese Accounts werden automatisch aussortiert. Auch anderen Auffälligkeiten gehen wir nach und setzen die entsprechenden Twitter-Profile auf eine schwarze Liste.

Für welchen Anlegertyp ist die Sentiment-Analyse besonders geeignet?

Hilfreich sind unsere Ergebnisse vor allem für Daytrader und andere Investoren mit eher kurzfristiger Ausrichtung. Sinnvoll ist der Ansatz aber auch, um das eigene Depot von Woche zu Woche zu justieren. Anleger, die das Sentiment als zusätzlichen Timing-Indikator nutzen, können spürbare Performance-Zuwächse erzielen. Die besten Resultate erzielen wir dabei für den DAX, aber auch für deutsche Aktien und US-Werte funktioniert unsere Methode ziemlich gut. Und für Investoren, die nicht täglich agieren wollen, besteht die Möglichkeit, unser Musterportfolio nachzubilden. Das setzt allerdings voraus, dass der Anleger sehr risikobewusst ist und sowohl long als auch short gehen kann.

Social-Trading-Anleger sind es gewohnt, dass sie bestimmten Investmentstrategien vergleichsweise einfach folgen können. Wäre das nicht auch ein Ansatz für Stockpulse?

Zu diesem Punkt möchte ich derzeit noch nicht zu viel verraten. Fest steht aber, dass wir unseren Service – neben dem bereits erscheinenden Newsletter mit ganz konkreten Handlungsempfehlungen – weiter ausbauen werden. Unser Ziel ist es, dass die Anleger unseren Analyseansatz so einfach wie möglich umsetzen können. Und natürlich haben Sie Recht: Das Thema Social Trading bietet sich dafür geradezu an.

...