| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ZEAL Network | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| ZEAL24 | DE000ZEAL241 | SE | 1.032,05 Mio. € | 12.10.2005 | Kaufen | |

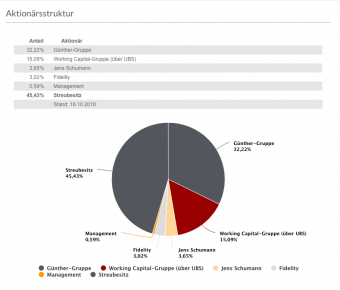

Aktionärsstruktur Lotto24[/caption]

Dem Vernehmen nach haben die wichtigsten Aktionärsgruppe von Lotto24 – die Hamburger Günther Gruppe (32,22 Prozent), Working Capital Management (15,09 Prozent) sowie der Tipp24-Mitgründer Jens Schumann (3,65 Prozent) – ihre Zusage für den Tausch zugesagt, so dass allein aus diesem Trio eine Quote von 50,96 Prozent fließen sollte. Insgesamt will sich ZEAL bereits ein Andienungsvolumen von rund 65 Prozent gesichert haben. Eine entsprechende Stimmrechtsmitteilung ist mittlerweile (HIER) auf dgap.de veröffentlicht. Demnach wäre der laut Firmenwebseite veröffentlichte Streubesitz von 45,43 Prozent nicht mehr aktuell. Das offizielle Kalkül für den Deal: „Im Zuge der Übernahme beabsichtigt ZEAL, das deutsche Zweitlotteriegeschäft in ein gewerbliches Vermittlungsgeschäft umzuwandeln. ZEAL wird hierzu die Kontrolle über ihre entherrschten Tochtergesellschaften myLotto24 und Tipp24 zurückerlangen und den Unternehmenssitz von ZEAL nach Deutschland verlagern. Die geplante Umwandlung des Zweitlotteriegeschäfts folgt der neuen strategischen Ausrichtung von ZEAL auf lokal lizenzierte Geschäfte und trägt zur Risikominimierung des Geschäftsmodells bei.“

Ganz nebenbei soll der Zusammenschluss aber auch noch für jährliche Synergieeffekte durch eine höhere Effizienz der Lottoplattformen von rund 57 Mio. Euro führen. Bevor Anleger – auf Seiten von ZEAL und Lotto24 – jetzt irgendwie hektisch werden: Zunächst einmal muss die Transaktion Ende Dezember auf einer außerordentlichen Hauptversammlung von ZEAL Network überhaupt genehmigt werden. Die Günther Gruppe wiederum will klargestellt wissen, dass sie – als dann maßgeblicher ZEAL-Aktionär – nicht unmittelbar darauf wieder ein Pflichtangebot an alle ZEAL-Anteilseigner machen muss. Das Management geht insgesamt davon aus, dass sich die Umsetzung des Deals bis ins erste Halbjahr 2019 ziehen wird. Wichtig: Die eigene Dividendenpolitik, insbesondere die Zwischendividende von 1,00 Euro zum Jahresende 2018, bleibt unberührt. Gleichwohl hat der ZEAL-Vorstand die bisherige 2018er-Prognose für das Ergebnis vor Zinsen und Steuern (EBIT) schon mal kassiert und stellt nun nur noch ein EBIT ein EBIT in einem Korridor von 33 bis 38 Mio. Euro in Aussicht – nach 33 bis 43 Mio. Euro. Grund sind die enormen Transaktionskosten im Zusammenhang mit dem Übernahmeangebot.

Die erste Reaktion auf dem Börsenparkett ließ naturgemäß nicht lange auf sich warten: Mit dem Kurs von Lotto24 ging es um gut drei Prozent auf etwas mehr als 13 Euro nach oben. Die Notiz von ZEAL knickte hingegen um rund neun Prozent auf 21,75 Euro ein. Diese Relation entspricht pi mal Daumen zuzüglich Risikoprämie dem neuen geplanten Umtauschverhältnis von je 1,6 Lotto24-Aktien für 1 Papier von ZEAL. Haltenswert sind nach Auffassung von boersengefluester.de gegenwärtig beide Titel.

Foto: Pixabay

...

Aktionärsstruktur Lotto24[/caption]

Dem Vernehmen nach haben die wichtigsten Aktionärsgruppe von Lotto24 – die Hamburger Günther Gruppe (32,22 Prozent), Working Capital Management (15,09 Prozent) sowie der Tipp24-Mitgründer Jens Schumann (3,65 Prozent) – ihre Zusage für den Tausch zugesagt, so dass allein aus diesem Trio eine Quote von 50,96 Prozent fließen sollte. Insgesamt will sich ZEAL bereits ein Andienungsvolumen von rund 65 Prozent gesichert haben. Eine entsprechende Stimmrechtsmitteilung ist mittlerweile (HIER) auf dgap.de veröffentlicht. Demnach wäre der laut Firmenwebseite veröffentlichte Streubesitz von 45,43 Prozent nicht mehr aktuell. Das offizielle Kalkül für den Deal: „Im Zuge der Übernahme beabsichtigt ZEAL, das deutsche Zweitlotteriegeschäft in ein gewerbliches Vermittlungsgeschäft umzuwandeln. ZEAL wird hierzu die Kontrolle über ihre entherrschten Tochtergesellschaften myLotto24 und Tipp24 zurückerlangen und den Unternehmenssitz von ZEAL nach Deutschland verlagern. Die geplante Umwandlung des Zweitlotteriegeschäfts folgt der neuen strategischen Ausrichtung von ZEAL auf lokal lizenzierte Geschäfte und trägt zur Risikominimierung des Geschäftsmodells bei.“

Ganz nebenbei soll der Zusammenschluss aber auch noch für jährliche Synergieeffekte durch eine höhere Effizienz der Lottoplattformen von rund 57 Mio. Euro führen. Bevor Anleger – auf Seiten von ZEAL und Lotto24 – jetzt irgendwie hektisch werden: Zunächst einmal muss die Transaktion Ende Dezember auf einer außerordentlichen Hauptversammlung von ZEAL Network überhaupt genehmigt werden. Die Günther Gruppe wiederum will klargestellt wissen, dass sie – als dann maßgeblicher ZEAL-Aktionär – nicht unmittelbar darauf wieder ein Pflichtangebot an alle ZEAL-Anteilseigner machen muss. Das Management geht insgesamt davon aus, dass sich die Umsetzung des Deals bis ins erste Halbjahr 2019 ziehen wird. Wichtig: Die eigene Dividendenpolitik, insbesondere die Zwischendividende von 1,00 Euro zum Jahresende 2018, bleibt unberührt. Gleichwohl hat der ZEAL-Vorstand die bisherige 2018er-Prognose für das Ergebnis vor Zinsen und Steuern (EBIT) schon mal kassiert und stellt nun nur noch ein EBIT ein EBIT in einem Korridor von 33 bis 38 Mio. Euro in Aussicht – nach 33 bis 43 Mio. Euro. Grund sind die enormen Transaktionskosten im Zusammenhang mit dem Übernahmeangebot.

Die erste Reaktion auf dem Börsenparkett ließ naturgemäß nicht lange auf sich warten: Mit dem Kurs von Lotto24 ging es um gut drei Prozent auf etwas mehr als 13 Euro nach oben. Die Notiz von ZEAL knickte hingegen um rund neun Prozent auf 21,75 Euro ein. Diese Relation entspricht pi mal Daumen zuzüglich Risikoprämie dem neuen geplanten Umtauschverhältnis von je 1,6 Lotto24-Aktien für 1 Papier von ZEAL. Haltenswert sind nach Auffassung von boersengefluester.de gegenwärtig beide Titel.

Foto: Pixabay

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Scherzer & Co. | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 694280 | DE0006942808 | AG | 70,17 Mio. € | 12.02.2004 | Halten | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren, über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.