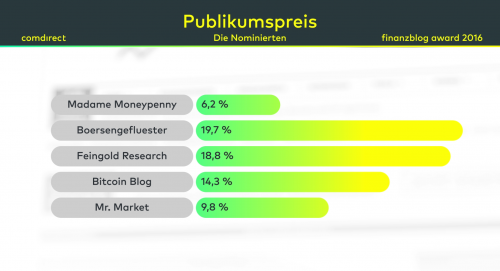

Ganz besonders stolz ist boersengefluester.de jedoch, dass wir in diesem Jahr auch noch den Publikumspreis abgeräumt haben. Schließlich ist das ein tolles Signal, dass die Art und Weise, wie wir an das Thema Aktien rangehen, auch den Nerv der Leser trifft. Dabei war die Abstimmung in diesem Jahr eine super enge Kiste. Letztlich hat sich boersengefluester.de mit einem Abstand von gerade einmal 0,9 Prozentpunkten vor den Kollegen von Feingold Research durchgesetzt. Viel knapper hätte es echt nicht laufen können. Gratulation daher auch an dieser Stelle an Feingold Research. Nun sind Preisverleihungen nicht nur eine Bestätigung der eigenen Arbeit, sondern auch eine gute Gelegenheit, einmal Danke zu sagen, schließlich braucht es viele Unterstützer, um einen Blog wie boersengefluester.de so überhaupt umsetzen zu können.

Ganz besonders stolz ist boersengefluester.de jedoch, dass wir in diesem Jahr auch noch den Publikumspreis abgeräumt haben. Schließlich ist das ein tolles Signal, dass die Art und Weise, wie wir an das Thema Aktien rangehen, auch den Nerv der Leser trifft. Dabei war die Abstimmung in diesem Jahr eine super enge Kiste. Letztlich hat sich boersengefluester.de mit einem Abstand von gerade einmal 0,9 Prozentpunkten vor den Kollegen von Feingold Research durchgesetzt. Viel knapper hätte es echt nicht laufen können. Gratulation daher auch an dieser Stelle an Feingold Research. Nun sind Preisverleihungen nicht nur eine Bestätigung der eigenen Arbeit, sondern auch eine gute Gelegenheit, einmal Danke zu sagen, schließlich braucht es viele Unterstützer, um einen Blog wie boersengefluester.de so überhaupt umsetzen zu können.

Ganz besonders danken möchten wir dem Social Trading-Anbieter ayondo, der boersengefluester.de durch seine Banner von Anfang an konsequent unterstützt hat und damit großes Vertrauen in uns beweist. Mit ihren Analysen regelmäßig auf boersengefluester.de präsent ist das britische Researchhaus Edison, deren Frankfurter Niederlassung durch Klaus Schinkel und Doris Schuster vertreten wird. Zu den frühen Unterstützern gehört außerdem die BankM aus Frankfurt. Eine unglaubliche Hilfe für boersengefluster.de ist darüber hinaus das Team um Thomas Moroder und Markus Kasslatter von unserem Serveranbieter server24. Ohne den leidenschaftlichen Support von server24 wären wir vermutlich längst verzweifelt an den täglichen Herausforderungen an die IT-Sicherheit. Von Anfang an ein verlässlicher Partner ist auch unser Wiener Kurslieferant Teletrader. Herzlichen Dank, Wolfgang Martzner von Teletrader.

Ganz besonders danken möchten wir dem Social Trading-Anbieter ayondo, der boersengefluester.de durch seine Banner von Anfang an konsequent unterstützt hat und damit großes Vertrauen in uns beweist. Mit ihren Analysen regelmäßig auf boersengefluester.de präsent ist das britische Researchhaus Edison, deren Frankfurter Niederlassung durch Klaus Schinkel und Doris Schuster vertreten wird. Zu den frühen Unterstützern gehört außerdem die BankM aus Frankfurt. Eine unglaubliche Hilfe für boersengefluster.de ist darüber hinaus das Team um Thomas Moroder und Markus Kasslatter von unserem Serveranbieter server24. Ohne den leidenschaftlichen Support von server24 wären wir vermutlich längst verzweifelt an den täglichen Herausforderungen an die IT-Sicherheit. Von Anfang an ein verlässlicher Partner ist auch unser Wiener Kurslieferant Teletrader. Herzlichen Dank, Wolfgang Martzner von Teletrader.

Tragende Säulen von boersengefluester.de sind zudem die vielen Unternehmen, über die wir regelmäßig berichten. Für immer mehr Small Caps zählen Hintergrundgespräche und Interviews mit boersengefluester.de mittlerweile zum Pflichtprogramm ihrer Investor-Relations-Aktivitäten. Große Unterstützung für unsere Arbeit erfahren wir dabei durch Agenturen wie MC Services, Crossalliance, Cortent (WMP EuroCom) oder edicto, die uns immer wieder interessante Gespräche vermitteln. Und dann gibt es noch die stillen Helfer im Hintergrund, die seit dem Start von boersengefluester.de im Frühjahr 2013 immer dann da sind, wenn man sie braucht. Last but not least noch ein dickes Dankeschön an die comdirect bank für die Veranstaltung des finanzblog awards. Den Publikumspreis erst möglich gemacht haben aber natürlich Sie, liebe Leser von boersengefluester.de. So vielen Dank für Ihre Stimmen – wirklich top!

[sws_blue_box box_size="640"]Tipp I: Die Highlights des finanzblog awards 2016 hat boersengefluester.de auf einer eigenen Seite zusammengestellt. HIER klicken.[/sws_blue_box]

[sws_yellow_box box_size="640"]Tipp II: Die comdirect bank hat einen hübschen Film von der Preisverleihung des finanzblog awards 2016 (#fba16) zusammengestellt. HIER klicken.[/sws_yellow_box]

Fotos: comdirect bank AG

...

Tragende Säulen von boersengefluester.de sind zudem die vielen Unternehmen, über die wir regelmäßig berichten. Für immer mehr Small Caps zählen Hintergrundgespräche und Interviews mit boersengefluester.de mittlerweile zum Pflichtprogramm ihrer Investor-Relations-Aktivitäten. Große Unterstützung für unsere Arbeit erfahren wir dabei durch Agenturen wie MC Services, Crossalliance, Cortent (WMP EuroCom) oder edicto, die uns immer wieder interessante Gespräche vermitteln. Und dann gibt es noch die stillen Helfer im Hintergrund, die seit dem Start von boersengefluester.de im Frühjahr 2013 immer dann da sind, wenn man sie braucht. Last but not least noch ein dickes Dankeschön an die comdirect bank für die Veranstaltung des finanzblog awards. Den Publikumspreis erst möglich gemacht haben aber natürlich Sie, liebe Leser von boersengefluester.de. So vielen Dank für Ihre Stimmen – wirklich top!

[sws_blue_box box_size="640"]Tipp I: Die Highlights des finanzblog awards 2016 hat boersengefluester.de auf einer eigenen Seite zusammengestellt. HIER klicken.[/sws_blue_box]

[sws_yellow_box box_size="640"]Tipp II: Die comdirect bank hat einen hübschen Film von der Preisverleihung des finanzblog awards 2016 (#fba16) zusammengestellt. HIER klicken.[/sws_yellow_box]

Fotos: comdirect bank AG

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio. € | 23.03.2007 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Jahresüberschuss1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Netto-Marge %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Kontron | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0X9EJ | AT0000A0E9W5 | AG | 1.545,43 Mio. € | 17.11.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.254,80 | 1.341,95 | 1.096,10 | 1.225,95 | 1.684,82 | 1.800,00 | 0,00 | |

| EBITDA1,2 | 130,04 | 126,27 | 69,99 | 126,02 | 191,79 | 275,00 | 0,00 | |

| EBITDA-Marge %3 | 10,36 | 9,41 | 6,39 | 10,28 | 11,38 | 15,28 | 0,00 | |

| EBIT1,4 | 68,58 | 62,68 | -2,02 | 86,48 | 114,16 | 185,00 | 0,00 | |

| EBIT-Marge %5 | 5,47 | 4,67 | -0,18 | 7,05 | 6,78 | 10,28 | 0,00 | |

| Jahresüberschuss1 | 54,62 | 48,96 | 231,88 | 78,12 | 91,64 | 128,00 | 0,00 | |

| Netto-Marge %6 | 4,35 | 3,65 | 21,16 | 6,37 | 5,44 | 7,11 | 0,00 | |

| Cashflow1,7 | 140,81 | 95,28 | 44,44 | 116,86 | 98,98 | 177,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,84 | 0,74 | 3,59 | 1,19 | 1,42 | 2,00 | 1,90 | |

| Dividende je Aktie8 | 0,30 | 0,35 | 1,00 | 0,50 | 0,60 | 0,60 | 0,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Kontron (Alt) | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 605395 | DE0006053952 | AG | 0,00 Mio. € | 06.04.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio. € | 29.09.2006 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 833,12 | 1.075,35 | 1.488,27 | 1.091,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 148,40 | 168,80 | 293,98 | 105,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 17,81 | 15,70 | 19,75 | 9,62 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 108,20 | 127,21 | 251,35 | 60,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 12,99 | 11,83 | 16,89 | 5,50 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 84,92 | 89,40 | 196,56 | 38,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 10,19 | 8,31 | 13,21 | 3,48 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 105,86 | 146,99 | 187,68 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,97 | 1,02 | 2,25 | 0,44 | 0,57 | 0,13 | 0,38 | |

| Dividende je Aktie8 | 0,35 | 0,45 | 0,60 | 0,30 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio. € | 16.10.2006 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.026,04 | 1.812,48 | 1.968,28 | 1.658,03 | 1.579,83 | 1.790,00 | 0,00 | |

| EBITDA1,2 | 166,32 | 503,33 | 240,32 | 121,62 | 14,24 | 92,00 | 0,00 | |

| EBITDA-Marge %3 | 16,21 | 27,77 | 12,21 | 7,34 | 0,90 | 5,14 | 0,00 | |

| EBIT1,4 | 136,63 | 462,02 | 198,75 | 69,59 | -118,18 | 29,00 | 0,00 | |

| EBIT-Marge %5 | 13,32 | 25,49 | 10,10 | 4,20 | -7,48 | 1,62 | 0,00 | |

| Jahresüberschuss1 | 93,55 | 315,83 | 132,16 | 20,15 | -137,95 | 14,00 | 0,00 | |

| Netto-Marge %6 | 9,12 | 17,43 | 6,71 | 1,22 | -8,73 | 0,78 | 0,00 | |

| Cashflow1,7 | 117,18 | 325,03 | 26,09 | 116,78 | 13,89 | 52,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,47 | 4,97 | 2,08 | 0,31 | -2,16 | 0,22 | 0,48 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Hermle, Berthold VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 605283 | DE0006052830 | AG | 785,00 Mio. € | 10.04.1990 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 296,94 | 375,98 | 474,07 | 532,32 | 487,93 | 485,00 | 0,00 | |

| EBITDA1,2 | 64,59 | 85,89 | 110,85 | 127,40 | 99,79 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 21,75 | 22,84 | 23,38 | 23,93 | 20,45 | 15,46 | 0,00 | |

| EBIT1,4 | 54,18 | 74,60 | 99,62 | 115,83 | 85,32 | 59,00 | 0,00 | |

| EBIT-Marge %5 | 18,25 | 19,84 | 21,01 | 21,76 | 17,49 | 12,17 | 0,00 | |

| Jahresüberschuss1 | 40,08 | 54,91 | 71,79 | 87,57 | 65,92 | 47,00 | 0,00 | |

| Netto-Marge %6 | 13,50 | 14,61 | 15,14 | 16,45 | 13,51 | 9,69 | 0,00 | |

| Cashflow1,7 | 43,19 | 36,39 | 90,52 | 92,05 | 102,49 | 73,00 | 0,00 | |

| Ergebnis je Aktie8 | 8,06 | 11,02 | 14,40 | 17,55 | 13,22 | 9,40 | 11,50 | |

| Dividende je Aktie8 | 5,05 | 9,05 | 11,05 | 15,05 | 11,05 | 8,05 | 9,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MyHammer Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QWW | DE000A11QWW6 | AG | 113,88 Mio. € | 10.03.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20,14 | 24,70 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 5,71 | 7,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 28,35 | 29,96 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 5,20 | 6,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 25,82 | 27,53 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 3,55 | 4,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 17,63 | 19,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,50 | 0,70 | 1,05 | 1,20 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: picjumbo.com...

Foto: picjumbo.com...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 658080 | DE0006580806 | SE | 677,39 Mio. € | 21.07.1997 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-Marge %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-Marge %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Jahresüberschuss1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Netto-Marge %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Ergebnis je Aktie8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividende je Aktie8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

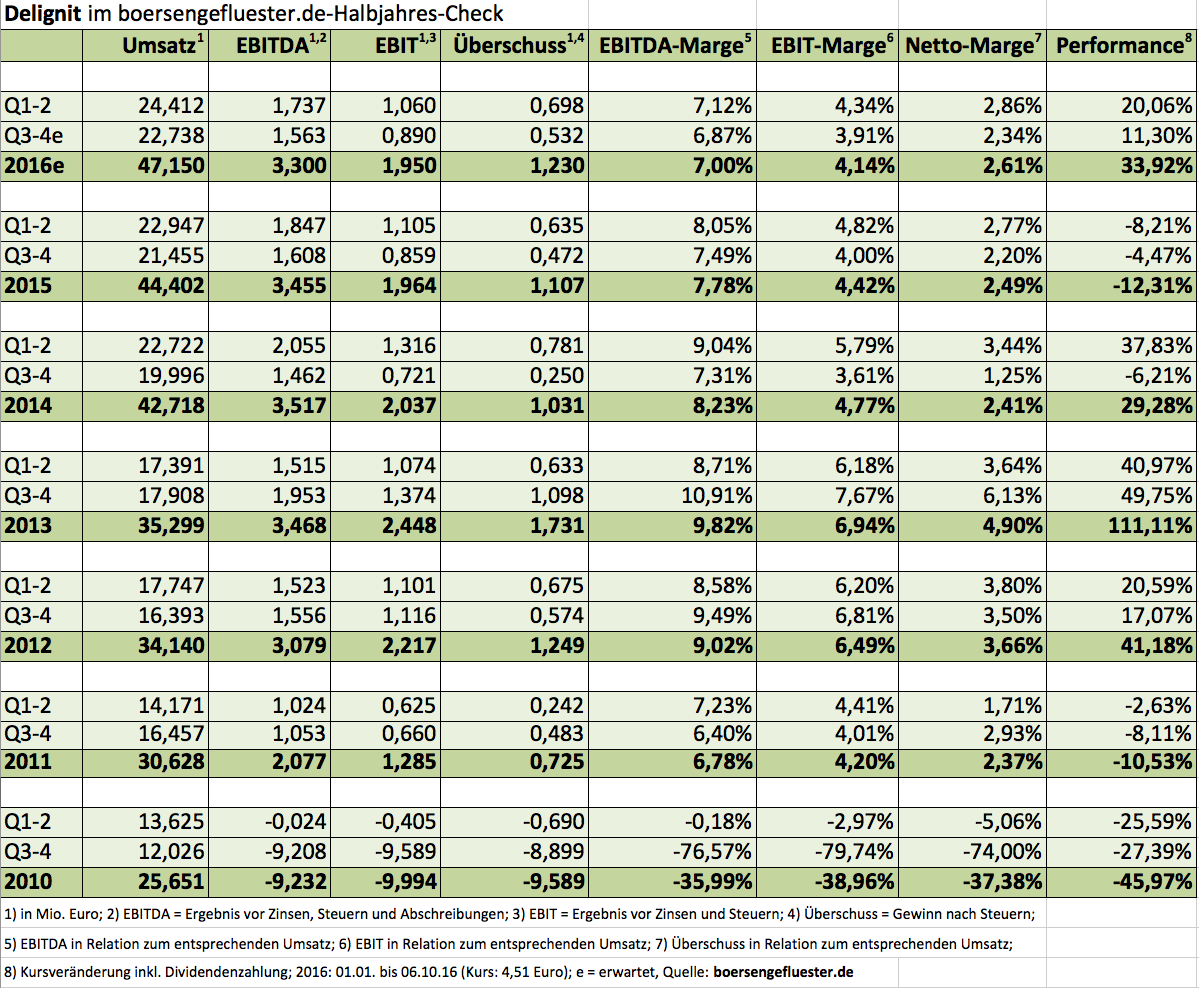

| Delignit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,25 Mio. € | 26.09.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-Marge %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-Marge %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Jahresüberschuss1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Netto-Marge %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividende je Aktie8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio. € | 23.06.2008 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-Marge %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Netto-Marge %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividende je Aktie8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

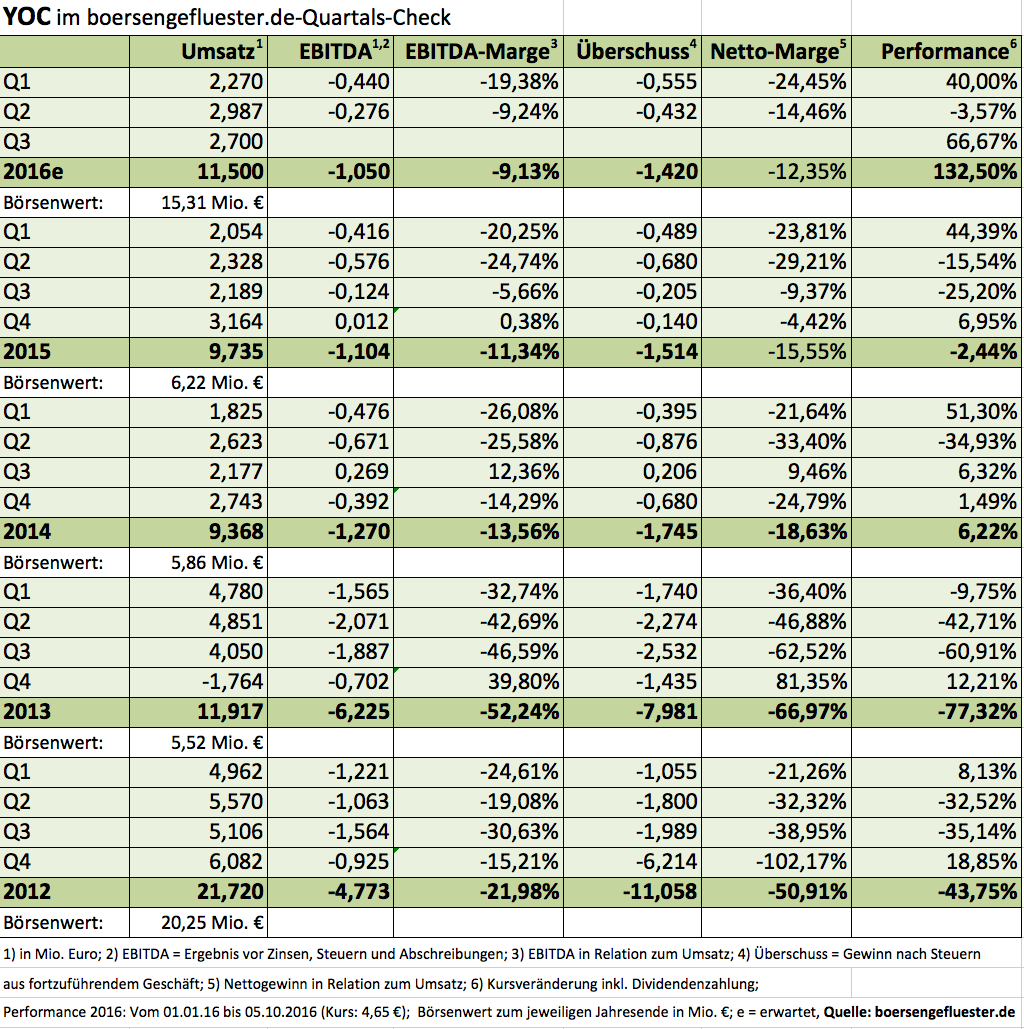

| YOC | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 593273 | DE0005932735 | AG | 23,99 Mio. € | 30.04.2009 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 15,49 | 18,84 | 23,43 | 30,63 | 35,01 | 37,10 | 39,00 | |

| EBITDA1,2 | 1,84 | 2,85 | 3,47 | 4,40 | 5,17 | 2,40 | 4,15 | |

| EBITDA-Marge %3 | 11,88 | 15,13 | 14,81 | 14,37 | 14,77 | 6,47 | 10,64 | |

| EBIT1,4 | 1,13 | 2,01 | 2,33 | 2,93 | 3,50 | 0,35 | 1,80 | |

| EBIT-Marge %5 | 7,30 | 10,67 | 9,95 | 9,57 | 10,00 | 0,94 | 4,62 | |

| Jahresüberschuss1 | 1,26 | 2,07 | 2,34 | 2,90 | 3,72 | -0,40 | 2,10 | |

| Netto-Marge %6 | 8,13 | 10,99 | 9,99 | 9,47 | 10,63 | -1,08 | 5,39 | |

| Cashflow1,7 | 1,02 | 2,72 | 2,45 | 3,91 | 4,10 | 2,00 | 3,15 | |

| Ergebnis je Aktie8 | 0,09 | 0,60 | 0,67 | 0,83 | 1,07 | -0,12 | 0,60 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

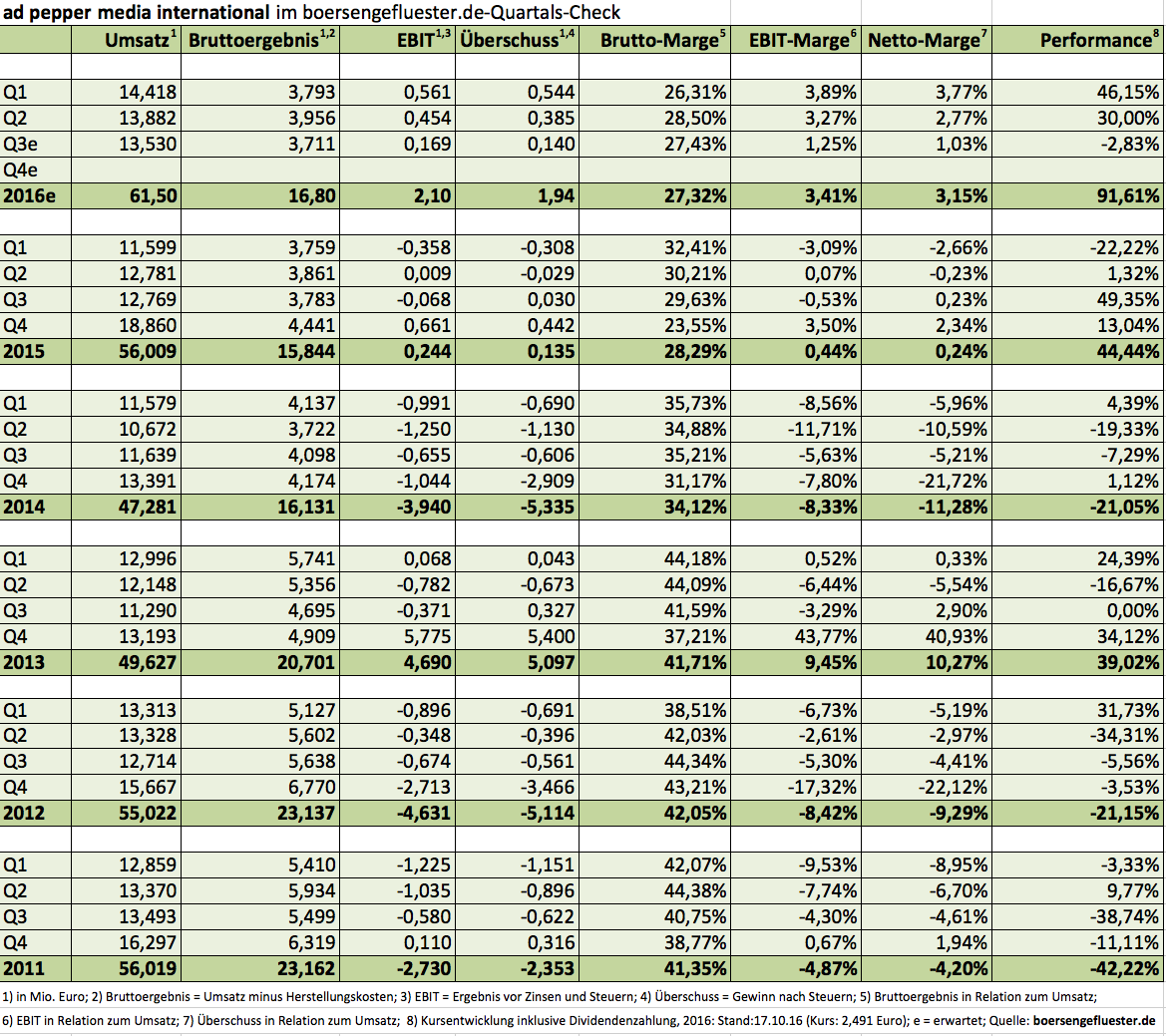

| ad pepper media | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 940883 | NL0000238145 | N.V. | 70,38 Mio. € | 09.10.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,62 | 27,65 | 24,87 | 21,75 | 21,45 | 56,96 | 76,00 | |

| EBITDA1,2 | 6,56 | 4,38 | 1,28 | 0,02 | 2,00 | 7,17 | 7,75 | |

| EBITDA-Marge %3 | 25,61 | 15,84 | 5,15 | 0,09 | 9,32 | 12,59 | 10,20 | |

| EBIT1,4 | 5,45 | 3,19 | 0,19 | -0,99 | 1,16 | 4,85 | 5,50 | |

| EBIT-Marge %5 | 21,27 | 11,54 | 0,76 | -4,55 | 5,41 | 8,52 | 7,24 | |

| Jahresüberschuss1 | 4,34 | 2,56 | -0,25 | -0,70 | 2,42 | 4,25 | 5,10 | |

| Netto-Marge %6 | 16,94 | 9,26 | -1,01 | -3,22 | 11,28 | 7,46 | 6,71 | |

| Cashflow1,7 | 3,38 | 2,21 | 1,93 | 1,24 | 2,34 | 1,70 | 2,30 | |

| Ergebnis je Aktie8 | 0,17 | 0,08 | -0,04 | -0,05 | 0,09 | 0,09 | 0,11 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| YOC | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 593273 | DE0005932735 | AG | 23,99 Mio. € | 30.04.2009 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SinnerSchrader | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 514190 | DE0005141907 | AG | 197,38 Mio. € | 02.11.1999 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Syzygy | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 510480 | DE0005104806 | AG | 19,85 Mio. € | 06.10.2000 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Ströer | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 749399 | DE0007493991 | SE | 1.932,35 Mio. € | 15.07.2010 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 45,45 | 0,62 | 3,85 | 15,30 | 29,57 | 9,50 | 20,00 | |

| EBITDA1,2 | 7,80 | 2,12 | -9,20 | -16,92 | -16,36 | -21,00 | -6,00 | |

| EBITDA-Marge %3 | 17,16 | 341,94 | -238,96 | -110,59 | -55,33 | -221,05 | -30,00 | |

| EBIT1,4 | 4,35 | -1,14 | -10,50 | -22,15 | -25,56 | -25,50 | -11,00 | |

| EBIT-Marge %5 | 9,57 | -183,87 | -272,73 | -144,77 | -86,44 | -268,42 | -55,00 | |

| Jahresüberschuss1 | 3,11 | 87,05 | -12,95 | -24,64 | -27,82 | -30,60 | -13,00 | |

| Netto-Marge %6 | 6,84 | 14.040,32 | -336,36 | -161,05 | -94,08 | -322,11 | -65,00 | |

| Cashflow1,7 | 7,45 | 4,08 | -15,28 | -14,81 | -18,45 | -21,90 | 0,00 | |

| Ergebnis je Aktie8 | 0,16 | 4,34 | -0,65 | -0,69 | -0,77 | -0,84 | -0,38 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| H2APEX Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0YF5P | LU0472835155 | SCA | 60,68 Mio. € | 27.07.2011 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-Marge %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-Marge %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Jahresüberschuss1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Netto-Marge %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MyBucks | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2AJLT | LU1404975507 | SA | 3,30 Mio. € | 23.06.2016 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 121806 | DE0001218063 | AG | 117,15 Mio. € | 07.02.2007 | Kaufen | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.