| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MagForce | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0HGQF | DE000A0HGQF5 | AG | 0,10 Mio. € | 20.09.2007 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,62 | 0,35 | 12,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,28 | -6,06 | 1,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 3.109,68 | -1.731,43 | 12,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 18,62 | -6,74 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 3.003,23 | -1.925,71 | 4,17 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 14,75 | -10,57 | -0,30 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 2.379,03 | -3.020,00 | -2,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -5,70 | -4,93 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,50 | -0,35 | -0,25 | -0,03 | -0,03 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 41,90 | 48,24 | 55,40 | 57,55 | 56,21 | 51,50 | 0,00 | |

| EBITDA1,2 | 1,90 | 6,66 | 12,22 | 4,99 | 4,43 | 5,75 | 0,00 | |

| EBITDA-Marge %3 | 4,54 | 13,81 | 22,06 | 8,67 | 7,88 | 11,17 | 0,00 | |

| EBIT1,4 | -0,46 | 3,82 | 9,60 | 2,03 | 1,55 | 2,85 | 0,00 | |

| EBIT-Marge %5 | -1,10 | 7,92 | 17,33 | 3,53 | 2,76 | 5,53 | 0,00 | |

| Jahresüberschuss1 | -1,74 | 2,36 | 9,19 | 0,80 | 0,55 | -0,90 | 0,00 | |

| Netto-Marge %6 | -4,15 | 4,89 | 16,59 | 1,39 | 0,98 | -1,75 | 0,00 | |

| Cashflow1,7 | 1,35 | 1,62 | -0,27 | 4,41 | 3,58 | 4,60 | 0,00 | |

| Ergebnis je Aktie8 | -0,61 | 0,38 | 2,35 | -0,07 | -0,04 | -0,27 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Turbon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750450 | DE0007504508 | AG | 8,57 Mio. € | 25.10.1991 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,69 | 15,01 | 17,26 | 19,83 | 19,42 | 21,50 | 22,90 | |

| EBITDA1,2 | 1,63 | 2,43 | 1,85 | 2,34 | 1,93 | 2,35 | 2,65 | |

| EBITDA-Marge %3 | 11,10 | 16,19 | 10,72 | 11,80 | 9,94 | 10,93 | 11,57 | |

| EBIT1,4 | 1,00 | 1,75 | 0,89 | 1,38 | 1,26 | 1,63 | 1,86 | |

| EBIT-Marge %5 | 6,81 | 11,66 | 5,16 | 6,96 | 6,49 | 7,58 | 8,12 | |

| Jahresüberschuss1 | 0,09 | 1,36 | 0,54 | 0,64 | 0,59 | 1,05 | 1,15 | |

| Netto-Marge %6 | 0,61 | 9,06 | 3,13 | 3,23 | 3,04 | 4,88 | 5,02 | |

| Cashflow1,7 | 1,49 | 0,11 | 0,57 | 1,64 | 2,96 | 3,20 | 2,60 | |

| Ergebnis je Aktie8 | 0,02 | 0,28 | 0,11 | 0,13 | 0,12 | 0,22 | 0,32 | |

| Dividende je Aktie8 | 0,21 | 0,21 | 0,15 | 0,15 | 0,15 | 0,17 | 0,17 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Klassik Radio | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 785747 | DE0007857476 | AG | 14,77 Mio. € | 15.12.2004 | Kaufen | |

Foto: Pixabay

...

Foto: Pixabay

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A16811 | DE000A168114 | AG | 187,42 Mio. € | 28.11.2016 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| VTG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| VTG999 | DE000VTG9999 | AG | 2.616,82 Mio. € | 28.06.2007 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-Marge %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-Marge %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Jahresüberschuss1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Netto-Marge %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 117,56 | 130,85 | 152,05 | 172,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 19,08 | 26,79 | 24,76 | 2,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 16,23 | 20,47 | 16,28 | 1,60 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 10,54 | 17,31 | 16,78 | -5,08 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 8,97 | 13,23 | 11,04 | -2,95 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 6,27 | 13,30 | 11,36 | -5,17 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 5,33 | 10,16 | 7,47 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,71 | 23,22 | 26,21 | -10,26 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,00 | 5,66 | 4,84 | -2,30 | 9,40 | 10,00 | 11,60 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

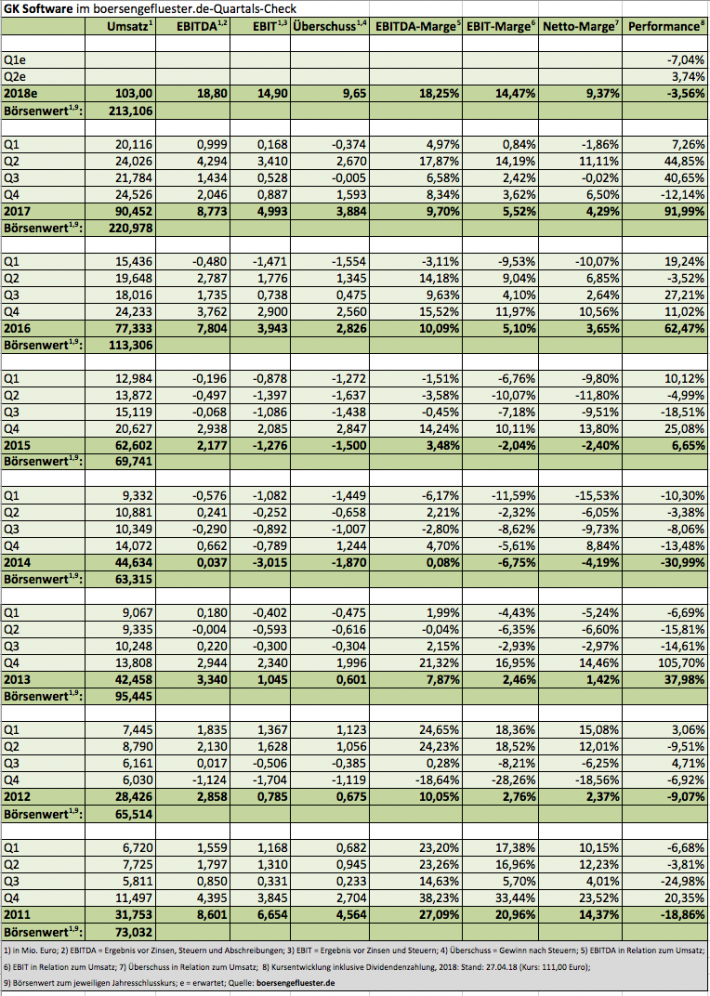

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| GK Software | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 757142 | DE0007571424 | SE | 647,81 Mio. € | 19.06.2008 | Halten | |

Foto: Pixabay...

Foto: Pixabay...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

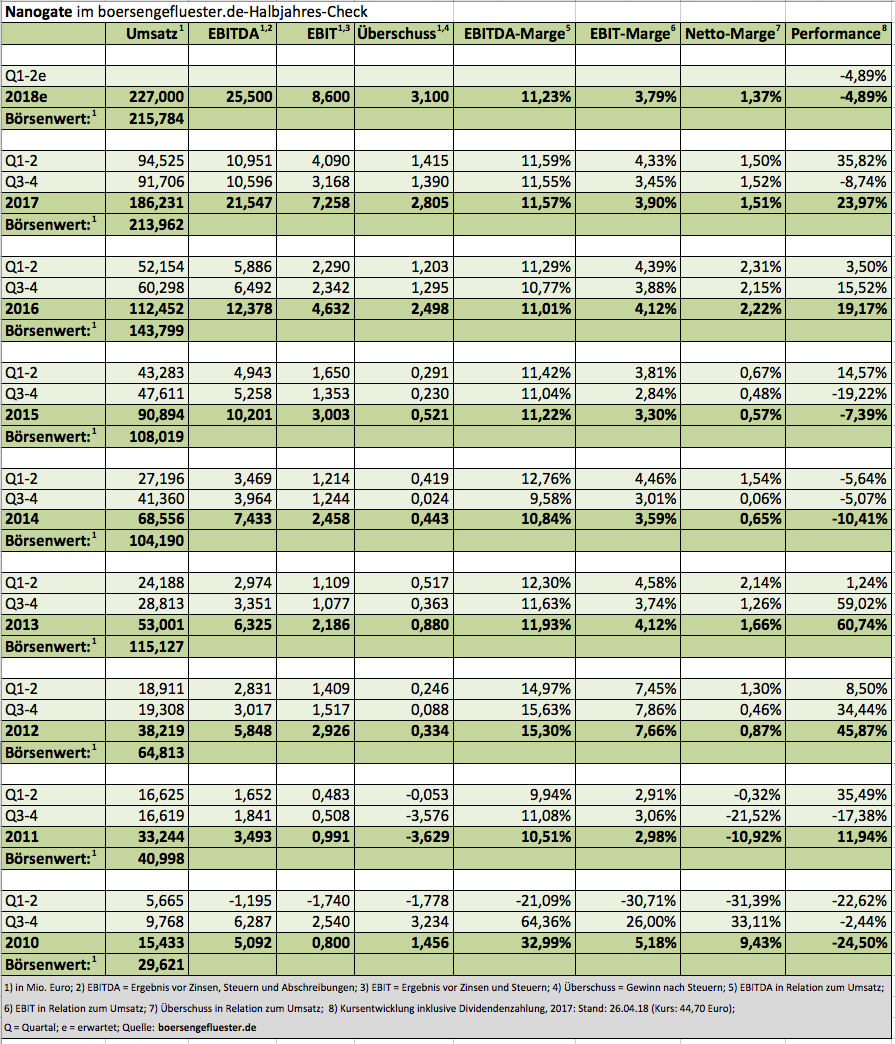

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio. € | 18.10.2006 | - | |

Foto: Nanogate Textile & Care Systems GmbH

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

Foto: Nanogate Textile & Care Systems GmbH

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-Marge %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-Marge %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Jahresüberschuss1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Netto-Marge %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividende je Aktie8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

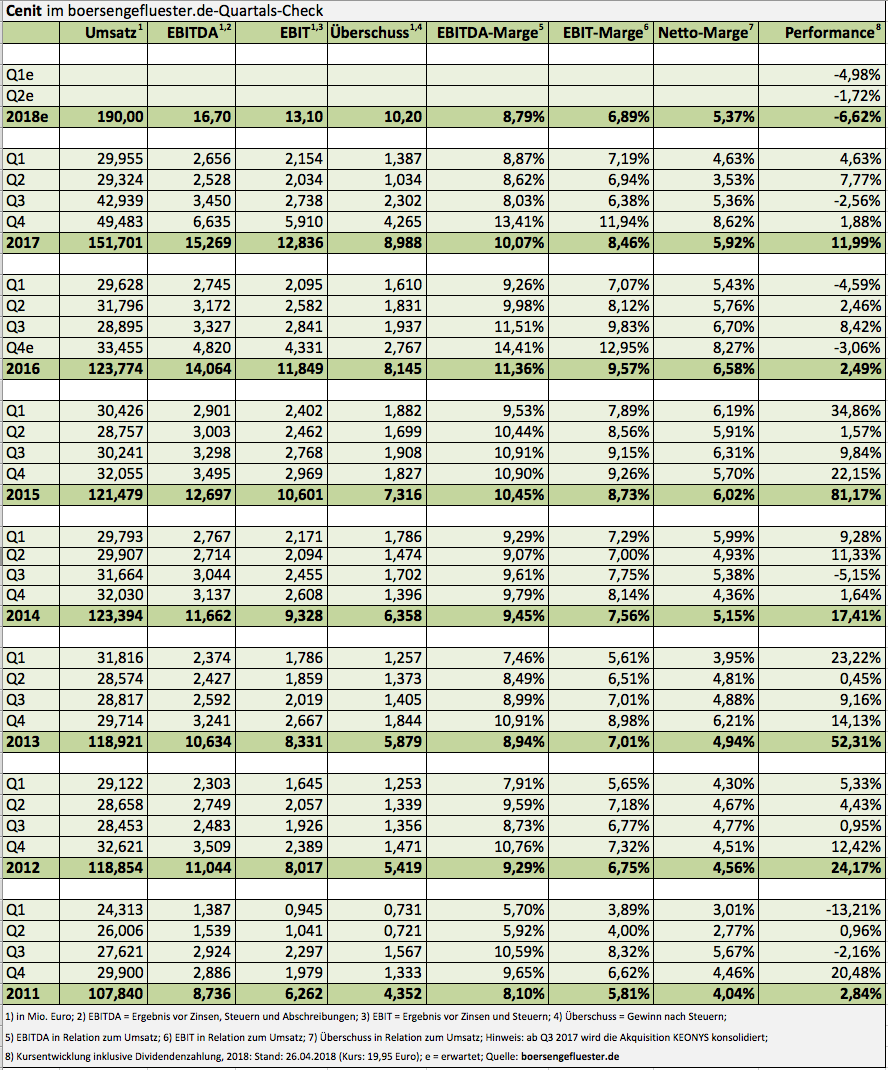

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 540710 | DE0005407100 | AG | 54,39 Mio. € | 06.05.1998 | Kaufen | |

Foto: Pixabay...

Foto: Pixabay...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,24 | 18,21 | 19,43 | 10,87 | 14,51 | 0,00 | 0,00 | |

| EBITDA1,2 | 13,17 | 14,68 | -0,48 | -0,52 | 3,14 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 62,01 | 80,62 | -2,47 | -4,78 | 21,64 | 0,00 | 0,00 | |

| EBIT1,4 | 9,30 | 11,69 | -0,50 | -0,55 | 4,80 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 43,79 | 64,20 | -2,57 | -5,06 | 33,08 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 12,58 | 11,65 | -0,79 | -0,83 | 1,43 | 3,25 | 0,00 | |

| Netto-Marge %6 | 59,23 | 63,98 | -4,07 | -7,64 | 9,88 | 0,00 | 0,00 | |

| Cashflow1,7 | 16,45 | 11,67 | -0,77 | -0,83 | 1,45 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,43 | 0,39 | -0,03 | -0,03 | 0,05 | 0,24 | 0,26 | |

| Dividende je Aktie8 | 0,05 | 0,05 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Scherzer & Co. | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 694280 | DE0006942808 | AG | 73,97 Mio. € | 12.02.2004 | Halten | |

Foto: Pixabay...

Foto: Pixabay...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 63,10 | 85,92 | 60,90 | 53,42 | 53,79 | 55,30 | 0,00 | |

| EBITDA1,2 | 15,60 | 19,20 | 13,10 | 8,62 | 9,08 | 8,60 | 0,00 | |

| EBITDA-Marge %3 | 24,72 | 22,35 | 21,51 | 16,14 | 16,88 | 15,55 | 0,00 | |

| EBIT1,4 | 13,76 | 16,64 | 10,40 | 3,54 | 6,61 | 8,00 | 0,00 | |

| EBIT-Marge %5 | 21,81 | 19,37 | 17,08 | 6,63 | 12,29 | 14,47 | 0,00 | |

| Jahresüberschuss1 | 9,61 | 11,82 | 6,00 | 2,13 | 5,28 | 5,00 | 0,00 | |

| Netto-Marge %6 | 15,23 | 13,76 | 9,85 | 3,99 | 9,82 | 9,04 | 0,00 | |

| Cashflow1,7 | 11,54 | 10,93 | 5,95 | 7,51 | 7,64 | 7,20 | 0,00 | |

| Ergebnis je Aktie8 | 1,82 | 2,25 | 1,25 | 0,45 | 1,04 | 0,99 | 1,01 | |

| Dividende je Aktie8 | 1,00 | 1,00 | 0,75 | 0,50 | 0,75 | 0,75 | 0,80 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DocCheck | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1A6WE | DE000A1A6WE6 | AG | 65,45 Mio. € | 17.04.2000 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| HanseYachts | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0KF6M | DE000A0KF6M8 | AG | 16,01 Mio. € | 09.03.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 120,75 | 132,38 | 164,00 | 184,90 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,33 | -6,15 | -4,50 | 11,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -1,93 | -4,65 | -2,74 | 5,95 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -8,15 | -11,63 | -10,10 | 4,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -6,75 | -8,79 | -6,16 | 2,16 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -8,99 | -20,72 | -12,70 | 1,80 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -7,45 | -15,65 | -7,74 | 0,97 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 8,69 | -0,85 | -4,60 | 7,50 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,64 | -1,32 | -0,67 | 0,09 | 0,16 | 0,02 | 0,04 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Bis 2020 will Edding das Betriebsergebnis sogar auf ein Niveau von rund 18 Mio. Euro hieven – „ambitioniert aber erreichbar“, wie die Ahrensburger selber betonen. Zum Vergleich: Die bereits Ende März kommunizierten Eckdaten für 2017 zeigen Umsätze von 148,44 Mio. Euro sowie ein EBIT von 12,05 Mio. Euro. „Dies ist trotz unserer unverändert hohen Investitionen in unsere Unternehmensstrategie aus unserer Sicht „nur“ ein zufriedenstellendes Ergebnis, weil wir einige kommerzielle Ziele in diesem Jahr nicht erreicht haben. Insbesondere unsere Gesellschaften in Südamerika und der Türkei sind – teilweise wechselkursbedingt – deutlich hinter den Erwartungen geblieben“, betont der Vorstand im gerade vorgelegten Geschäftsbericht für 2017. Die Dividende auf die Vorzugsaktie bleibt daher bei 2,15 Euro, was – bezogen auf den aktuellen Kurs – für eine Rendite von knapp 2,3 Prozent steht. Übergeordnetes operatives Thema ist auch für Edding, die Herausforderungen der Digitalisierung zu meistern.

Von zentraler Bedeutung ist dabei das durch die Tochter Legamaster gesteuerte Geschäftsfeld Visuelle Kommunikation. Wichtige Produkte von Legamaster sind – neben klassischen Flipcharts – elektronische Whiteboards und e-Screens. Kein Wunder, dass Edding als Profiteur der Digitalisierungsaktivitäten in deutschen Schulen gilt. Doch das B2B-Geschäft ist regelmäßig hart umkämpft. Schwer einzuschätzen bleibt, wie sich neue Aktivitäten im Konsumentengeschäft – etwa Nagellacke –tatsächlich entwickeln. Zwar spricht das Management von „deutlichen Absatzsteigerungen“. Allerdings dürfte die Basis des L.A.Q.U.E.-Nagellacksortiments doch recht niedrig sein. Hierauf sollten Anleger also eher nicht zu große Ertragshoffnungen setzen, auch wenn es zeigt, dass in Edding eine Menge Potenzial schlummert.

Bis 2020 will Edding das Betriebsergebnis sogar auf ein Niveau von rund 18 Mio. Euro hieven – „ambitioniert aber erreichbar“, wie die Ahrensburger selber betonen. Zum Vergleich: Die bereits Ende März kommunizierten Eckdaten für 2017 zeigen Umsätze von 148,44 Mio. Euro sowie ein EBIT von 12,05 Mio. Euro. „Dies ist trotz unserer unverändert hohen Investitionen in unsere Unternehmensstrategie aus unserer Sicht „nur“ ein zufriedenstellendes Ergebnis, weil wir einige kommerzielle Ziele in diesem Jahr nicht erreicht haben. Insbesondere unsere Gesellschaften in Südamerika und der Türkei sind – teilweise wechselkursbedingt – deutlich hinter den Erwartungen geblieben“, betont der Vorstand im gerade vorgelegten Geschäftsbericht für 2017. Die Dividende auf die Vorzugsaktie bleibt daher bei 2,15 Euro, was – bezogen auf den aktuellen Kurs – für eine Rendite von knapp 2,3 Prozent steht. Übergeordnetes operatives Thema ist auch für Edding, die Herausforderungen der Digitalisierung zu meistern.

Von zentraler Bedeutung ist dabei das durch die Tochter Legamaster gesteuerte Geschäftsfeld Visuelle Kommunikation. Wichtige Produkte von Legamaster sind – neben klassischen Flipcharts – elektronische Whiteboards und e-Screens. Kein Wunder, dass Edding als Profiteur der Digitalisierungsaktivitäten in deutschen Schulen gilt. Doch das B2B-Geschäft ist regelmäßig hart umkämpft. Schwer einzuschätzen bleibt, wie sich neue Aktivitäten im Konsumentengeschäft – etwa Nagellacke –tatsächlich entwickeln. Zwar spricht das Management von „deutlichen Absatzsteigerungen“. Allerdings dürfte die Basis des L.A.Q.U.E.-Nagellacksortiments doch recht niedrig sein. Hierauf sollten Anleger also eher nicht zu große Ertragshoffnungen setzen, auch wenn es zeigt, dass in Edding eine Menge Potenzial schlummert.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Edding VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 564793 | DE0005647937 | AG | 35,48 Mio. € | 29.10.1986 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 125,75 | 148,60 | 159,22 | 160,79 | 155,97 | 144,90 | 148,00 | |

| EBITDA1,2 | 12,83 | 15,18 | 9,66 | 4,58 | 9,80 | 8,65 | 0,00 | |

| EBITDA-Marge %3 | 10,20 | 10,22 | 6,07 | 2,85 | 6,28 | 5,97 | 0,00 | |

| EBIT1,4 | 8,12 | 6,89 | 4,03 | -2,45 | 2,58 | -2,40 | 3,00 | |

| EBIT-Marge %5 | 6,46 | 4,64 | 2,53 | -1,52 | 1,65 | -1,66 | 2,03 | |

| Jahresüberschuss1 | 5,29 | 1,83 | 0,52 | -4,71 | -1,92 | -1,00 | 0,00 | |

| Netto-Marge %6 | 4,21 | 1,23 | 0,33 | -2,93 | -1,23 | -0,69 | 0,00 | |

| Cashflow1,7 | 4,36 | 2,24 | 7,10 | 11,22 | 6,48 | 10,00 | 0,00 | |

| Ergebnis je Aktie8 | 5,44 | 2,04 | 1,04 | -3,86 | -1,33 | -0,95 | 0,60 | |

| Dividende je Aktie8 | 1,84 | 1,84 | 1,02 | 0,51 | 0,51 | 0,51 | 0,51 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Objekt in Rostock[/caption]

Den FFO – also den Cashflow aus dem Immobiliengeschäft – will Elgeti zum Ende des Geschäftsjahrs auf eine Spanne von 16 bis 20 Mio. Euro hieven. Da eine Reihe von zugekauften Immobilien erst unterjährig zum Gewinn beisteuern, dürften die aufs Jahr hochgerechneten Funds From Operations jedoch eher bei 23 Mio. Euro anzusiedeln sein. Im Verhältnis zum Börsenwert erreicht die „Run Rate“ des FFO damit eine Quote von etwas mehr als acht Prozent, was „auch nicht so schlecht ist“, wie Elgeti es salopp ausdrückt. Zur Einordnung: Bei dem auf ShoppingCenter fokussierten MDAX-Unternehmen Deutsche EuroShop liegt diese Quote bei etwa 8,7 Prozent. Die DEFAMA Deutsche Fachmarkt AG, als zwar kleinerem, aber mit dem identischen Geschäftsmodell agierendem Unternehmen, kommt hier sogar auf 8,7 Prozent. Die SDAX-Firma Hamborner REIT, sie hat ebenfalls eine Reihe von Einzelhandelsimmobilien im Portfolio, bringt es auf eine FFO-Rendite von 6,4 Prozent. Bei TLG Immobilien erreicht diese Kenngröße wiederum nur 5,3 Prozent.

Vermutlich ebenfalls interessant für Privatanleger: Eine Dividende will Elgeti ab der nächsten Hauptversammlung im Frühjahr 2019 zahlen – sie soll bei mindestens 0,20 Euro je Aktie liegen. Summa summarum bleibt boersengefluester.de bei der positiven Einschätzung der schon mehrfach von uns besprochenen DKR-Aktie (HIER). Der Titel eignet sich unserer Meinung nach insbesondere für langfristig orientierte Investoren. Zum Traden ist das im Prime Standard notierte Papier eher nicht gedacht, auch wenn Elgeti die Tachonadel ordentlich springen lässt.

Objekt in Rostock[/caption]

Den FFO – also den Cashflow aus dem Immobiliengeschäft – will Elgeti zum Ende des Geschäftsjahrs auf eine Spanne von 16 bis 20 Mio. Euro hieven. Da eine Reihe von zugekauften Immobilien erst unterjährig zum Gewinn beisteuern, dürften die aufs Jahr hochgerechneten Funds From Operations jedoch eher bei 23 Mio. Euro anzusiedeln sein. Im Verhältnis zum Börsenwert erreicht die „Run Rate“ des FFO damit eine Quote von etwas mehr als acht Prozent, was „auch nicht so schlecht ist“, wie Elgeti es salopp ausdrückt. Zur Einordnung: Bei dem auf ShoppingCenter fokussierten MDAX-Unternehmen Deutsche EuroShop liegt diese Quote bei etwa 8,7 Prozent. Die DEFAMA Deutsche Fachmarkt AG, als zwar kleinerem, aber mit dem identischen Geschäftsmodell agierendem Unternehmen, kommt hier sogar auf 8,7 Prozent. Die SDAX-Firma Hamborner REIT, sie hat ebenfalls eine Reihe von Einzelhandelsimmobilien im Portfolio, bringt es auf eine FFO-Rendite von 6,4 Prozent. Bei TLG Immobilien erreicht diese Kenngröße wiederum nur 5,3 Prozent.

Vermutlich ebenfalls interessant für Privatanleger: Eine Dividende will Elgeti ab der nächsten Hauptversammlung im Frühjahr 2019 zahlen – sie soll bei mindestens 0,20 Euro je Aktie liegen. Summa summarum bleibt boersengefluester.de bei der positiven Einschätzung der schon mehrfach von uns besprochenen DKR-Aktie (HIER). Der Titel eignet sich unserer Meinung nach insbesondere für langfristig orientierte Investoren. Zum Traden ist das im Prime Standard notierte Papier eher nicht gedacht, auch wenn Elgeti die Tachonadel ordentlich springen lässt.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 273,99 | 331,49 | 302,45 | 245,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 24,76 | 30,65 | 9,13 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 9,04 | 9,25 | 3,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 22,17 | 27,90 | 6,25 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 8,09 | 8,42 | 2,07 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 15,40 | 18,81 | 2,14 | -3,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 5,62 | 5,67 | 0,71 | -1,22 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -9,30 | 0,55 | 15,52 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,84 | 4,69 | 0,53 | -0,81 | -0,30 | -0,03 | 0,00 | |

| Dividende je Aktie8 | 1,54 | 1,72 | 0,00 | 0,00 | 0,30 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Helma Eigenheimbau | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0EQ57 | DE000A0EQ578 | AG | 1,32 Mio. € | 19.09.2006 | Verkaufen | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.