| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

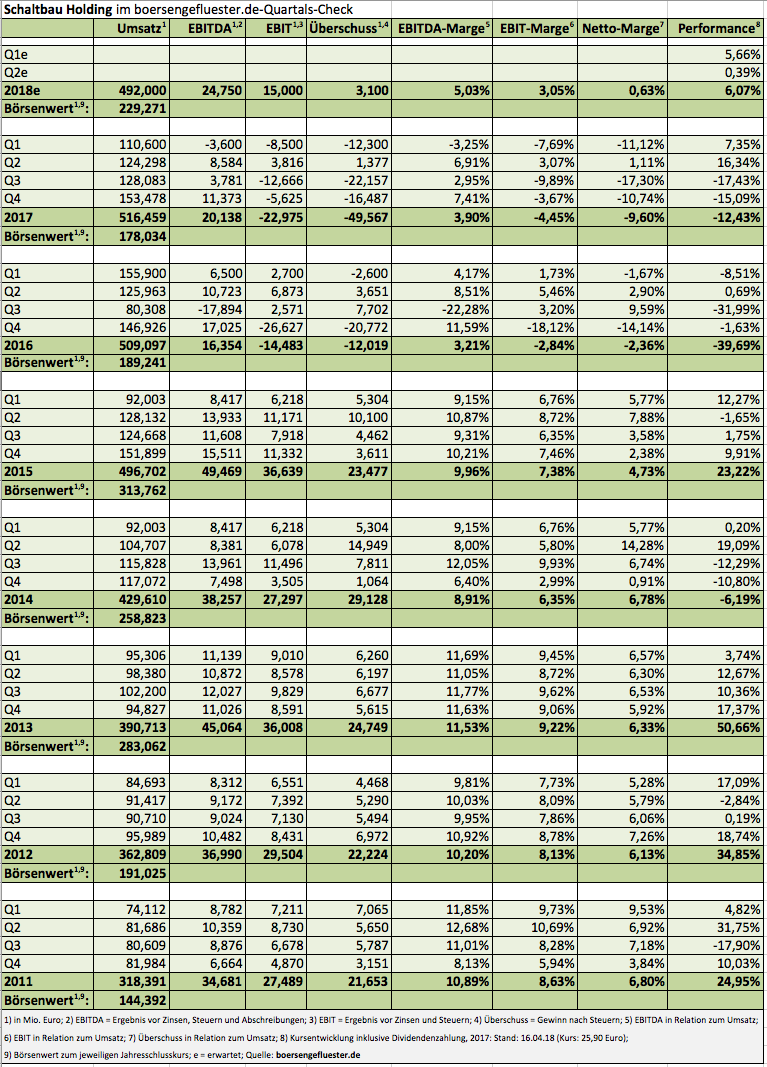

| Schaltbau Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2NBTL | DE000A2NBTL2 | AG | 742,61 Mio. € | 22.06.1994 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 502,34 | 525,58 | 479,69 | 508,10 | 474,12 | 0,00 | 0,00 | |

| EBITDA1,2 | 42,71 | 43,73 | 36,43 | 47,45 | 6,17 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 8,50 | 8,32 | 7,59 | 9,34 | 1,30 | 0,00 | 0,00 | |

| EBIT1,4 | 21,72 | 26,63 | 18,56 | 22,36 | -27,88 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 4,32 | 5,07 | 3,87 | 4,40 | -5,88 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 5,66 | 12,13 | 120,09 | 6,57 | -36,96 | 0,00 | 0,00 | |

| Netto-Marge %6 | 1,13 | 2,31 | 25,04 | 1,29 | -7,80 | 0,00 | 0,00 | |

| Cashflow1,7 | 32,24 | 65,99 | 4,22 | 14,58 | 13,56 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,44 | 0,83 | 10,71 | 0,42 | -3,49 | 1,12 | 1,25 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,90 | 1,90 | 1,90 | 1,90 | 1,90 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 146,61 | 156,52 | 187,57 | 241,80 | 126,46 | 130,00 | 0,00 | |

| EBITDA1,2 | 65,38 | 81,71 | 99,79 | 135,55 | 72,87 | 76,00 | 0,00 | |

| EBITDA-Marge %3 | 44,60 | 52,20 | 53,20 | 56,06 | 57,62 | 58,46 | 0,00 | |

| EBIT1,4 | 45,99 | 61,68 | 79,97 | 114,44 | 49,80 | 54,00 | 0,00 | |

| EBIT-Marge %5 | 31,37 | 39,41 | 42,64 | 47,33 | 39,38 | 41,54 | 0,00 | |

| Jahresüberschuss1 | 20,43 | 36,21 | 44,54 | 83,32 | 22,56 | 24,50 | 0,00 | |

| Netto-Marge %6 | 13,94 | 23,13 | 23,75 | 34,46 | 17,84 | 18,85 | 0,00 | |

| Cashflow1,7 | 17,88 | 61,99 | 138,65 | 144,78 | -43,43 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,43 | 2,52 | 3,16 | 5,93 | 1,61 | 1,75 | 4,00 | |

| Dividende je Aktie8 | 0,80 | 0,90 | 1,00 | 1,20 | 0,50 | 1,00 | 1,20 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Energiekontor | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 531350 | DE0005313506 | AG | 547,41 Mio. € | 25.05.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 521,98 | 555,87 | 601,39 | 635,99 | 677,83 | 660,00 | 0,00 | |

| EBITDA1,2 | 48,29 | 44,84 | 33,20 | 26,64 | 35,67 | 48,00 | 0,00 | |

| EBITDA-Marge %3 | 9,25 | 8,07 | 5,52 | 4,19 | 5,26 | 7,27 | 0,00 | |

| EBIT1,4 | 12,96 | 12,30 | 0,70 | -6,72 | 3,85 | 16,00 | 0,00 | |

| EBIT-Marge %5 | 2,48 | 2,21 | 0,12 | -1,06 | 0,57 | 2,42 | 0,00 | |

| Jahresüberschuss1 | 9,48 | 7,05 | -2,24 | -14,06 | -6,90 | 3,00 | 0,00 | |

| Netto-Marge %6 | 1,82 | 1,27 | -0,37 | -2,21 | -1,02 | 0,46 | 0,00 | |

| Cashflow1,7 | 45,78 | 22,68 | 33,67 | 33,39 | 68,30 | 35,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,29 | 0,19 | -0,10 | -0,64 | -0,29 | 0,13 | 0,16 | |

| Dividende je Aktie8 | 0,30 | 0,10 | 0,10 | 0,00 | 0,00 | 0,00 | 0,06 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Polytec Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JL31 | AT0000A00XX9 | AG | 82,62 Mio. € | 28.04.2006 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| BayWa vink. NA | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 519406 | DE0005194062 | AG | 331,28 Mio. € | 01.01.1970 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 17.155,40 | 19.839,10 | 27.061,80 | 23.948,20 | 21.153,10 | 0,00 | 0,00 | |

| EBITDA1,2 | 468,40 | 555,80 | 858,80 | 587,30 | -115,80 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 2,73 | 2,80 | 3,17 | 2,45 | -0,55 | 0,00 | 0,00 | |

| EBIT1,4 | 215,20 | 269,60 | 504,10 | 304,00 | 1.038,10 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 1,25 | 1,36 | 1,86 | 1,27 | 4,91 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 61,30 | 128,80 | 239,50 | -93,40 | -1.604,10 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,36 | 0,65 | 0,89 | -0,39 | -7,58 | 0,00 | 0,00 | |

| Cashflow1,7 | 674,80 | -583,60 | -337,20 | 455,00 | 941,50 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,68 | 1,63 | 4,36 | -2,84 | -32,15 | -6,00 | -2,00 | |

| Dividende je Aktie8 | 1,00 | 1,05 | 1,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Wichtig für Aktionäre: Dem Vernehmen nach soll das Investitionsvolumen für die Plattform bei weniger als 100.000 Euro liegen – markante Ergebnisbelastungen sind also nicht zu befürchten. Die Kosten für die Auflage des G|S Tech50 beschränken sich auf die Aufwendungen für die Rechtsberatung. Dabei hält die börsennotierte German Startups Group GmbH & Co. KGaA eine Winzigkeit mehr als 50 Prozent an der German Startups Asset Management, die wiederum den Fonds auflegen wird. Für GSG-Anteilseigner eine insgesamt vorteilhafte Ausgestaltung. Die eigentliche Crux an der geplanten Erweiterung des Geschäftsmodells ist jedoch, dass die German Startups Group – damit auch losgelöst von dem bisherigen Engpassfaktor Eigenkapital – endlich kräftig wachsen kann. Zumindest ansatzweise erinnert das künftig hybride Geschäftsmodell der Berliner an die Deutsche Beteiligungs AG, auch wenn das SDAX-Unternehmen freilich ganz andere Wirtschaftsbereiche adressiert. Gewisse Parallelen lassen sich außerdem zu MPC Capital ziehen, selbst wenn mit Immobilien, Schiffen und Infrastruktur auch hier komplett andere Sektoren im Vordergrund stehen.

Etliche Anleger werden sich nun vermutlich fragen, was eigentlich aus dem bisherigen Stammgeschäft, also dem in der Regel eher kleinteiligen Portfolio aus Beteiligungen werden soll. Auch hier hat Gerlinger eine Antwort parat und spricht davon, dass Bestandsportfolio nur noch „moderat und zielgenau“ zu erweitern und über die nächsten Jahre sogar zu veräußern. Den Mittelzufluss daraus will Gerlinger etwa für Aktienrückkaufprogramme verwenden. Letztlich erfindet sich die Gesellschaft damit mal eben komplett neu. Sollte der Gesamtmarkt keinen Strich durch die Rechnung machen, müsste der Aktienkurs von GSG von der veränderten Meldungslage im Normalfall nachhaltig profitieren – zumal von Seiten einzelner Altaktionäre kein Abgabedruck mehr zu erwarten ist. Reserviert ist das Papier trotzdem nur für sehr risikobereite Investoren.

Wichtig für Aktionäre: Dem Vernehmen nach soll das Investitionsvolumen für die Plattform bei weniger als 100.000 Euro liegen – markante Ergebnisbelastungen sind also nicht zu befürchten. Die Kosten für die Auflage des G|S Tech50 beschränken sich auf die Aufwendungen für die Rechtsberatung. Dabei hält die börsennotierte German Startups Group GmbH & Co. KGaA eine Winzigkeit mehr als 50 Prozent an der German Startups Asset Management, die wiederum den Fonds auflegen wird. Für GSG-Anteilseigner eine insgesamt vorteilhafte Ausgestaltung. Die eigentliche Crux an der geplanten Erweiterung des Geschäftsmodells ist jedoch, dass die German Startups Group – damit auch losgelöst von dem bisherigen Engpassfaktor Eigenkapital – endlich kräftig wachsen kann. Zumindest ansatzweise erinnert das künftig hybride Geschäftsmodell der Berliner an die Deutsche Beteiligungs AG, auch wenn das SDAX-Unternehmen freilich ganz andere Wirtschaftsbereiche adressiert. Gewisse Parallelen lassen sich außerdem zu MPC Capital ziehen, selbst wenn mit Immobilien, Schiffen und Infrastruktur auch hier komplett andere Sektoren im Vordergrund stehen.

Etliche Anleger werden sich nun vermutlich fragen, was eigentlich aus dem bisherigen Stammgeschäft, also dem in der Regel eher kleinteiligen Portfolio aus Beteiligungen werden soll. Auch hier hat Gerlinger eine Antwort parat und spricht davon, dass Bestandsportfolio nur noch „moderat und zielgenau“ zu erweitern und über die nächsten Jahre sogar zu veräußern. Den Mittelzufluss daraus will Gerlinger etwa für Aktienrückkaufprogramme verwenden. Letztlich erfindet sich die Gesellschaft damit mal eben komplett neu. Sollte der Gesamtmarkt keinen Strich durch die Rechnung machen, müsste der Aktienkurs von GSG von der veränderten Meldungslage im Normalfall nachhaltig profitieren – zumal von Seiten einzelner Altaktionäre kein Abgabedruck mehr zu erwarten ist. Reserviert ist das Papier trotzdem nur für sehr risikobereite Investoren.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-Marge %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Netto-Marge %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividende je Aktie8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-Marge %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Netto-Marge %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividende je Aktie8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.067,43 | 1.177,97 | 1.336,78 | 1.240,02 | 1.052,89 | 964,30 | 0,00 | |

| EBITDA1,2 | 92,58 | 112,64 | 132,12 | 111,86 | 55,69 | 19,80 | 0,00 | |

| EBITDA-Marge %3 | 8,67 | 9,56 | 9,88 | 9,02 | 5,29 | 2,05 | 0,00 | |

| EBIT1,4 | 52,38 | 73,92 | 80,79 | 38,87 | -40,50 | -138,90 | 0,00 | |

| EBIT-Marge %5 | 4,91 | 6,28 | 6,04 | 3,14 | -3,85 | -14,40 | 0,00 | |

| Jahresüberschuss1 | 37,23 | 57,03 | 59,29 | 24,55 | -41,29 | -123,35 | 0,00 | |

| Netto-Marge %6 | 3,49 | 4,84 | 4,44 | 1,98 | -3,92 | -12,79 | 0,00 | |

| Cashflow1,7 | 120,52 | 56,32 | 84,42 | 106,44 | 93,86 | 96,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,57 | 0,87 | 0,90 | 0,38 | -0,64 | -1,50 | 0,28 | |

| Dividende je Aktie8 | 1,10 | 1,10 | 1,00 | 1,00 | 0,60 | 0,00 | 0,20 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Takkt | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 744600 | DE0007446007 | AG | 213,23 Mio. € | 15.09.1999 | Halten | |

Foto: shutterstock...

Foto: shutterstock...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 72,44 | 81,28 | 83,18 | 91,53 | 103,29 | 115,33 | 129,00 | |

| EBITDA1,2 | 1,79 | 2,19 | -1,63 | 0,17 | 3,23 | 5,08 | 8,00 | |

| EBITDA-Marge %3 | 2,47 | 2,69 | -1,96 | 0,19 | 3,13 | 4,41 | 6,20 | |

| EBIT1,4 | -1,61 | -1,27 | -5,85 | -3,98 | -0,32 | 0,98 | 4,10 | |

| EBIT-Marge %5 | -2,22 | -1,56 | -7,03 | -4,35 | -0,31 | 0,85 | 3,18 | |

| Jahresüberschuss1 | -1,57 | -2,00 | -3,96 | -3,94 | -0,07 | 1,80 | 3,40 | |

| Netto-Marge %6 | -2,17 | -2,46 | -4,76 | -4,31 | -0,07 | 1,56 | 2,64 | |

| Cashflow1,7 | -0,65 | 6,01 | 0,78 | 1,27 | 9,89 | 3,90 | 5,30 | |

| Ergebnis je Aktie8 | -0,15 | -0,20 | -0,37 | -0,38 | -0,01 | 0,17 | 0,33 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Serviceware | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2G8X3 | DE000A2G8X31 | SE | 147,00 Mio. € | 20.04.2018 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-Marge %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-Marge %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Jahresüberschuss1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Netto-Marge %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividende je Aktie8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

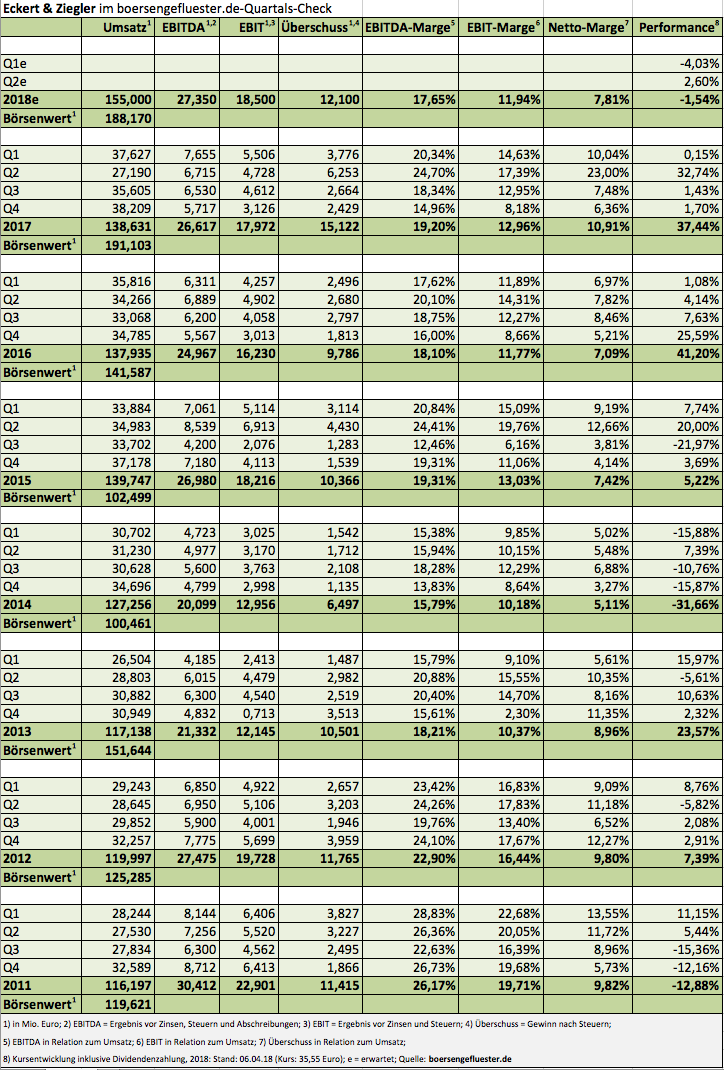

| Eckert & Ziegler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 565970 | DE0005659700 | SE | 979,41 Mio. € | 25.05.1999 | Kaufen | |

Foto: Eckert & Ziegler AG (Verpacken von Nickel-63 Strahlenquellen)...

Foto: Eckert & Ziegler AG (Verpacken von Nickel-63 Strahlenquellen)...

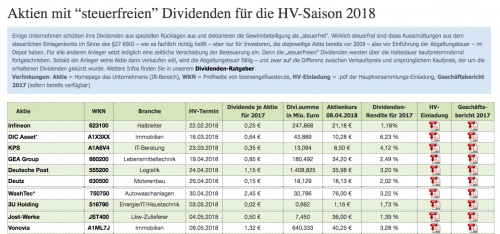

Weiter verzichten müssen die Anteilseigner von SMT Scharf hingegen auf eine Dividende. Die Finanzierung des Wachstums sowie die strategische Weiterentwicklung des Unternehmens haben ganz klar Vorrang. Wesentliche Aktionäre, wie die von Frank Fischer, dem Vorstand der Shareholder Value Beteiligungen AG, gemanagten Fonds scheinen damit kein Problem zu haben. Ohnehin dürfte Spezialwerteprofi Fischer froh sein, dass sein langjähriges Investment SMT Scharf endlich reüssiert. Bewertungstechnisch hat der Titel noch ausreichend Potenzial. Bei einem unterstellten Umsatzwachstum von mindestens fünf Prozent und einer perspektivisch avisierten Rückkehr in Margenregionen (auf EBIT-Basis) oberhalb von zehn Prozent, könnte die im Prime Standard gelistete Gesellschaft bis 2020 vielleicht schon auf ein Betriebsergebnis von annähernd 7 Mio. Euro kommen. Das wiederum korrespondiert mit einem Börsenwert von aktuell rund 74 Mio. Euro. Da gibt es wohl nichts zu meckern.

Nur den SDAX wird SMT Scharf wohl nicht mehr sehen. Damit können aber wohl alle Anleger gut leben. Motto: Hauptsache die Performance stimmt endlich wieder. Vergleiche mit ähnlichen börsennotierten Unternehmen sind derweil schwierig: Atlas Copco aus Schweden ist ein milliardenschwerer Konzern, bei dem die Bergbau- und Tunneltechnik nur einen Teil des Geschäfts ausmacht. Und die beiden ehemals gelisteten US-Anbieter Joy Global und Bucyrus sind mittlerweile von den Branchenschwergewichten Komatsu Mining beziehungsweise Caterpillar übernommen und delistet worden.

Weiter verzichten müssen die Anteilseigner von SMT Scharf hingegen auf eine Dividende. Die Finanzierung des Wachstums sowie die strategische Weiterentwicklung des Unternehmens haben ganz klar Vorrang. Wesentliche Aktionäre, wie die von Frank Fischer, dem Vorstand der Shareholder Value Beteiligungen AG, gemanagten Fonds scheinen damit kein Problem zu haben. Ohnehin dürfte Spezialwerteprofi Fischer froh sein, dass sein langjähriges Investment SMT Scharf endlich reüssiert. Bewertungstechnisch hat der Titel noch ausreichend Potenzial. Bei einem unterstellten Umsatzwachstum von mindestens fünf Prozent und einer perspektivisch avisierten Rückkehr in Margenregionen (auf EBIT-Basis) oberhalb von zehn Prozent, könnte die im Prime Standard gelistete Gesellschaft bis 2020 vielleicht schon auf ein Betriebsergebnis von annähernd 7 Mio. Euro kommen. Das wiederum korrespondiert mit einem Börsenwert von aktuell rund 74 Mio. Euro. Da gibt es wohl nichts zu meckern.

Nur den SDAX wird SMT Scharf wohl nicht mehr sehen. Damit können aber wohl alle Anleger gut leben. Motto: Hauptsache die Performance stimmt endlich wieder. Vergleiche mit ähnlichen börsennotierten Unternehmen sind derweil schwierig: Atlas Copco aus Schweden ist ein milliardenschwerer Konzern, bei dem die Bergbau- und Tunneltechnik nur einen Teil des Geschäfts ausmacht. Und die beiden ehemals gelisteten US-Anbieter Joy Global und Bucyrus sind mittlerweile von den Branchenschwergewichten Komatsu Mining beziehungsweise Caterpillar übernommen und delistet worden.

Fotos: SMT Scharf AG, RDH Mining Equipment Ltd.

...

Fotos: SMT Scharf AG, RDH Mining Equipment Ltd.

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 510,86 | 758,69 | 894,52 | 264,52 | 277,04 | 265,00 | 0,00 | |

| EBITDA1,2 | 14,44 | 17,50 | 22,46 | 21,79 | 19,60 | 16,40 | 0,00 | |

| EBITDA-Marge %3 | 2,83 | 2,31 | 2,51 | 8,24 | 7,08 | 6,19 | 0,00 | |

| EBIT1,4 | 11,23 | 14,44 | 19,47 | 18,85 | 16,42 | 11,00 | 0,00 | |

| EBIT-Marge %5 | 2,20 | 1,90 | 2,18 | 7,13 | 5,93 | 4,15 | 0,00 | |

| Jahresüberschuss1 | 6,82 | 8,92 | 12,41 | 12,58 | 11,45 | 8,40 | 0,00 | |

| Netto-Marge %6 | 1,34 | 1,18 | 1,39 | 4,76 | 4,13 | 3,17 | 0,00 | |

| Cashflow1,7 | 15,47 | -14,05 | -11,71 | 28,37 | -19,97 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,13 | 2,78 | 3,87 | 3,93 | 3,57 | 2,60 | 2,74 | |

| Dividende je Aktie8 | 0,21 | 0,40 | 0,80 | 1,00 | 1,00 | 0,80 | 0,80 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Nordwest Handel | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 677550 | DE0006775505 | AG | 60,90 Mio. € | 19.08.1999 | Kaufen | |

Der damalige Cenit-Vorstand beim Neuer-Markt-IPO am 6. Mai 1998[/caption]

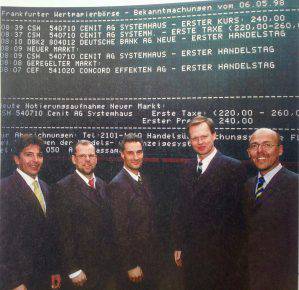

Wenn sich die Aktionäre von Cenit am 18. Mai 2018 zur Hauptversammlung treffen, wird mit Sicherheit ein Hauch von Neuer Markt in der Filderhalle in Leinfelden-Echterdingen zu spüren sein. Immerhin liegt das Börsendebüt des Softwarespezialisten an diesem Tag fast genau 20 Jahre zurück. Genau genommen fand das IPO am Neuen Markt am 6. Mai 1998 zu einem Ausgabepreis von 125 D-Mark statt – was, bereinigt um die Währungsumstellung und die zwei großen Aktiensplits von 1999 und 2006, einem Startkurs von fast genau 8 Euro entspricht. Inklusive der seit dem IPO ausgezahlten Dividenden von bislang 6,33 Euro türmt sich die Gesamtperformance der Cenit-Aktie bei einem gegenwärtigen Kurs von 20,20 Euro damit auf 232 Prozent – was einer jährlichen Rendite von rund 6,2 Prozent entspricht. Bestimmt gibt es eine Reihe von Papieren, die in dieser Zeit mehr abgeworfen haben. Andererseits sind vermutlich noch sehr viel mehr Unternehmen aus dieser Zeit längst nicht mehr existent, während Cenit – 30 Jahre nach der Gründung – so fit wie wohl nie zuvor ist. Noch so eine Besonderheit der Stuttgarter ist es, dass mit dem seit 2007 als Vorstandssprecher tätigen Kurt Bengel ein Mann an der Spitze steht, der bereits seit 1988 bei Cenit tätig ist. Kontinuität wird also großgeschrieben bei den Schwaben.

Der damalige Cenit-Vorstand beim Neuer-Markt-IPO am 6. Mai 1998[/caption]

Wenn sich die Aktionäre von Cenit am 18. Mai 2018 zur Hauptversammlung treffen, wird mit Sicherheit ein Hauch von Neuer Markt in der Filderhalle in Leinfelden-Echterdingen zu spüren sein. Immerhin liegt das Börsendebüt des Softwarespezialisten an diesem Tag fast genau 20 Jahre zurück. Genau genommen fand das IPO am Neuen Markt am 6. Mai 1998 zu einem Ausgabepreis von 125 D-Mark statt – was, bereinigt um die Währungsumstellung und die zwei großen Aktiensplits von 1999 und 2006, einem Startkurs von fast genau 8 Euro entspricht. Inklusive der seit dem IPO ausgezahlten Dividenden von bislang 6,33 Euro türmt sich die Gesamtperformance der Cenit-Aktie bei einem gegenwärtigen Kurs von 20,20 Euro damit auf 232 Prozent – was einer jährlichen Rendite von rund 6,2 Prozent entspricht. Bestimmt gibt es eine Reihe von Papieren, die in dieser Zeit mehr abgeworfen haben. Andererseits sind vermutlich noch sehr viel mehr Unternehmen aus dieser Zeit längst nicht mehr existent, während Cenit – 30 Jahre nach der Gründung – so fit wie wohl nie zuvor ist. Noch so eine Besonderheit der Stuttgarter ist es, dass mit dem seit 2007 als Vorstandssprecher tätigen Kurt Bengel ein Mann an der Spitze steht, der bereits seit 1988 bei Cenit tätig ist. Kontinuität wird also großgeschrieben bei den Schwaben.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-Marge %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-Marge %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Jahresüberschuss1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Netto-Marge %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividende je Aktie8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 540710 | DE0005407100 | AG | 54,39 Mio. € | 06.05.1998 | Kaufen | |

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 77,60 | 84,69 | 98,31 | 112,60 | 95,06 | 88,50 | 87,00 | |

| EBITDA1,2 | 7,76 | 9,07 | 9,73 | 13,92 | 9,49 | 7,25 | 0,00 | |

| EBITDA-Marge %3 | 10,00 | 10,71 | 9,90 | 12,36 | 9,98 | 8,19 | 0,00 | |

| EBIT1,4 | -3,93 | -0,48 | 0,76 | -2,72 | 0,50 | -2,00 | 3,00 | |

| EBIT-Marge %5 | -5,06 | -0,57 | 0,77 | -2,42 | 0,53 | -2,26 | 3,45 | |

| Jahresüberschuss1 | -4,58 | -0,07 | -1,18 | -5,71 | -1,57 | -2,70 | 0,00 | |

| Netto-Marge %6 | -5,90 | -0,08 | -1,20 | -5,07 | -1,65 | -3,05 | 0,00 | |

| Cashflow1,7 | 4,91 | 11,05 | 3,82 | 9,10 | 7,02 | 5,30 | 0,00 | |

| Ergebnis je Aktie8 | -0,50 | 0,01 | -0,13 | -0,63 | -0,17 | -0,27 | 0,18 | |

| Dividende je Aktie8 | 0,04 | 0,10 | 0,10 | 0,13 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Softing | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517800 | DE0005178008 | AG | 28,79 Mio. € | 16.05.2000 | Halten | |

Foto: Pixabay...

Foto: Pixabay...

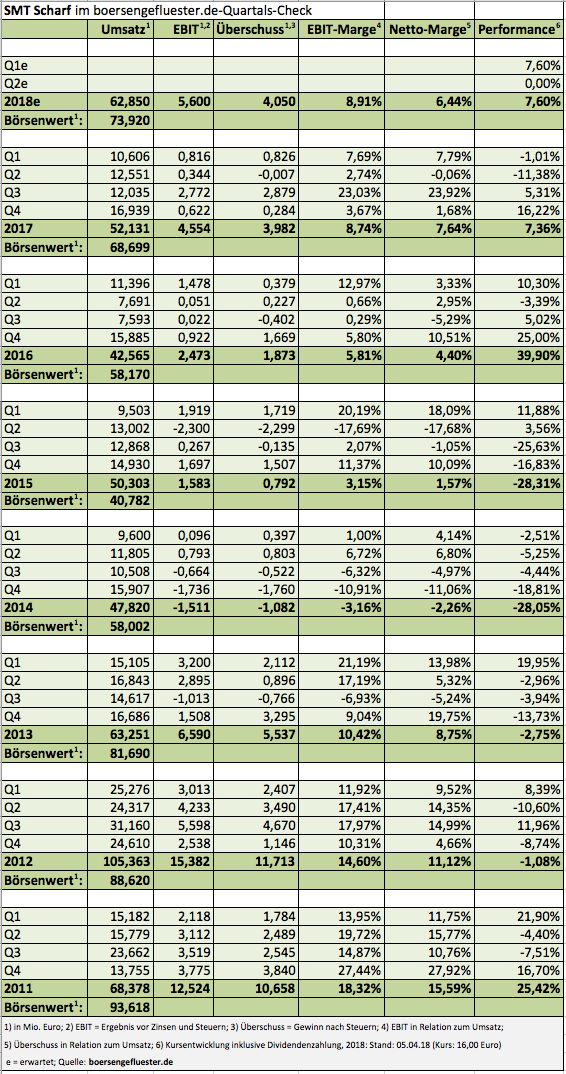

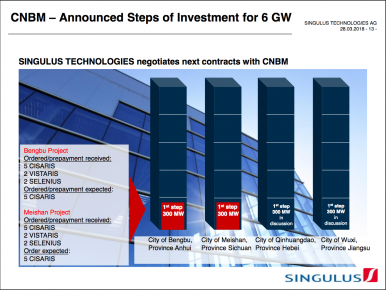

Das chinesische Staatsunternehmen hat mit dem Bau von vier Produktionsstandorten für Dünnschicht-Solarmodule in China begonnen. Die erste Ausbaustufe dieser Werke ist auf eine Kapazität von 300 Megawatt pro Jahr ausgelegt. Diese soll schrittweise auf 1500 Megawatt pro Standort erhöht werden. Für das erste Projekt in der Stadt Bengbu, die in der Mitte zwischen Henan und Shanghai liegt, sind bereits neun Maschinen bei Singulus geordert und anbezahlt worden. Bei fünf weiteren wartet Ehret auf den Eingang der Anzahlung in den kommenden Wochen. Für das zweite Projekt in Meishan, 2000 Kilometer östlich von Shanghai sind ebenfalls elf Maschinen bestellt und angezahlt. Hier zeigt sich Rinck – der an diesem Morgen direkt aus China kommt – zuversichtlich bald Aufträge für fünf weitere Maschinen an Land ziehen zu können. Für die erste 300-Megawatt-Ausbaustufe einer Anlage beziffert Rinck das Umsatzvolumen für Singulus auf rund 90 Mio. Euro. „In der letzten Erweiterung aller vier Werke wäre das ein Volumen von 1,8 Milliarden Euro“, rechnet Rinck vor. Hier hält er einen Zeitraum von zehn Jahren für realistisch. Nach Auftragseingängen von 88 Mio. (Vorjahr: 15,1 Mio. ) Euro verfügt Singulus zum Jahresende 2017 über einen Auftragsbestand von 106,7 Mio. (Vorjahr: 109,9 Mio.) Euro. Den Großteil ihres Dünnschicht-Geschäfts erwirtschaften die Unterfranken mit CNBM. Das ist Fluch und Segen zugleich. Zum einen sind die Singulus-Technologien speziell auf die CNBM-Produktionsprozesse abgestimmt und für andere Kunden nicht zu gebrauchen. Zum anderen hat sich CNBM auf Singulus als einzigen Partner festgelegt.

[caption id="attachment_110809" align="alignnone" width="386"]

Das chinesische Staatsunternehmen hat mit dem Bau von vier Produktionsstandorten für Dünnschicht-Solarmodule in China begonnen. Die erste Ausbaustufe dieser Werke ist auf eine Kapazität von 300 Megawatt pro Jahr ausgelegt. Diese soll schrittweise auf 1500 Megawatt pro Standort erhöht werden. Für das erste Projekt in der Stadt Bengbu, die in der Mitte zwischen Henan und Shanghai liegt, sind bereits neun Maschinen bei Singulus geordert und anbezahlt worden. Bei fünf weiteren wartet Ehret auf den Eingang der Anzahlung in den kommenden Wochen. Für das zweite Projekt in Meishan, 2000 Kilometer östlich von Shanghai sind ebenfalls elf Maschinen bestellt und angezahlt. Hier zeigt sich Rinck – der an diesem Morgen direkt aus China kommt – zuversichtlich bald Aufträge für fünf weitere Maschinen an Land ziehen zu können. Für die erste 300-Megawatt-Ausbaustufe einer Anlage beziffert Rinck das Umsatzvolumen für Singulus auf rund 90 Mio. Euro. „In der letzten Erweiterung aller vier Werke wäre das ein Volumen von 1,8 Milliarden Euro“, rechnet Rinck vor. Hier hält er einen Zeitraum von zehn Jahren für realistisch. Nach Auftragseingängen von 88 Mio. (Vorjahr: 15,1 Mio. ) Euro verfügt Singulus zum Jahresende 2017 über einen Auftragsbestand von 106,7 Mio. (Vorjahr: 109,9 Mio.) Euro. Den Großteil ihres Dünnschicht-Geschäfts erwirtschaften die Unterfranken mit CNBM. Das ist Fluch und Segen zugleich. Zum einen sind die Singulus-Technologien speziell auf die CNBM-Produktionsprozesse abgestimmt und für andere Kunden nicht zu gebrauchen. Zum anderen hat sich CNBM auf Singulus als einzigen Partner festgelegt.

[caption id="attachment_110809" align="alignnone" width="386"] Quelle: Singulus Technologies[/caption]

Da die Chinesen sich dieser Abhängigkeit bewusst sind, möchten sie sich an Singulus beteiligen. Dafür wollen sie der Familie des Unternehmensgründers und ehemaligen Vorstandschefs Roland Lacher ihre 16,8 Prozent der Singulus-Aktien und weitere 1,4 Prozent von anderen Aktionären abkaufen. Das Closing wird für die kommenden Monate erwartet. Ob sich CNBM mit den 18,2 Prozent zufrieden geben wird, ist ungewiss. Angesichts des chinesischen Technologiehungers und der jüngsten Einkaufstouren beim deutschen Maschinenbau, ist Singulus sicherlich ein begehrtes Übernahmeziel. Auf den Aktienkurs dürfte sich das eher positiv auswirken. Rinck begrüßt das Engagement des neuen „Ankerinvestors“ auch mit indirektem Hinweis auf die positive Entwicklung des Roboterherstellers Kuka. Von ihm erhofft er sich Unterstützung bei der Expansion in dem recht schwierigen und von bürokratischen Hemmnissen abgeschotteten chinesischen Markt.

Um sich nicht zu sehr in die Abhängigkeit eines Kunden und einer Technologie zu begeben, treibt Singulus auch das Geschäft im Bereich der kristallinen Solarzellen voran. Hier sind sie nicht unerfolgreich – besonders bei nasschemischen Verfahren. Beschichtungsanlagen für die Halbleiterindustrie, Prozessanlagen zur Bearbeitung von Kontaktlinsen und Anlagen zur Veredelung von Oberflächen runden das Produkt-Portfolio ab. Insgesamt will das Unternehmen 2018 „einen Umsatz im niedrigen dreistelligen Millionenbetrag und ein EBIT im mittleren einstelligen Millionenbetrag erzielen. Unterm Strich dürfte damit endlich der lang ersehnte positive Jahresüberschuss herauskommen. Das erinnert doch sehr an die ursprüngliche Prognose des vergangenen Jahres und mahnt zur Vorsicht. Selten ist in der Vergangenheit alles so gekommen, wie es sich das Management erhofft hatte. So sieht Rinck denn auch das größte Risiko für das Geschäft in möglichen Verschiebungen der Aufträge von den Chinesen. Immerhin erzielt Singulus gut die Hälfte des Umsatzes im Reich der Mitte – nicht nur mit CNBM.

Quelle: Singulus Technologies[/caption]

Da die Chinesen sich dieser Abhängigkeit bewusst sind, möchten sie sich an Singulus beteiligen. Dafür wollen sie der Familie des Unternehmensgründers und ehemaligen Vorstandschefs Roland Lacher ihre 16,8 Prozent der Singulus-Aktien und weitere 1,4 Prozent von anderen Aktionären abkaufen. Das Closing wird für die kommenden Monate erwartet. Ob sich CNBM mit den 18,2 Prozent zufrieden geben wird, ist ungewiss. Angesichts des chinesischen Technologiehungers und der jüngsten Einkaufstouren beim deutschen Maschinenbau, ist Singulus sicherlich ein begehrtes Übernahmeziel. Auf den Aktienkurs dürfte sich das eher positiv auswirken. Rinck begrüßt das Engagement des neuen „Ankerinvestors“ auch mit indirektem Hinweis auf die positive Entwicklung des Roboterherstellers Kuka. Von ihm erhofft er sich Unterstützung bei der Expansion in dem recht schwierigen und von bürokratischen Hemmnissen abgeschotteten chinesischen Markt.

Um sich nicht zu sehr in die Abhängigkeit eines Kunden und einer Technologie zu begeben, treibt Singulus auch das Geschäft im Bereich der kristallinen Solarzellen voran. Hier sind sie nicht unerfolgreich – besonders bei nasschemischen Verfahren. Beschichtungsanlagen für die Halbleiterindustrie, Prozessanlagen zur Bearbeitung von Kontaktlinsen und Anlagen zur Veredelung von Oberflächen runden das Produkt-Portfolio ab. Insgesamt will das Unternehmen 2018 „einen Umsatz im niedrigen dreistelligen Millionenbetrag und ein EBIT im mittleren einstelligen Millionenbetrag erzielen. Unterm Strich dürfte damit endlich der lang ersehnte positive Jahresüberschuss herauskommen. Das erinnert doch sehr an die ursprüngliche Prognose des vergangenen Jahres und mahnt zur Vorsicht. Selten ist in der Vergangenheit alles so gekommen, wie es sich das Management erhofft hatte. So sieht Rinck denn auch das größte Risiko für das Geschäft in möglichen Verschiebungen der Aufträge von den Chinesen. Immerhin erzielt Singulus gut die Hälfte des Umsatzes im Reich der Mitte – nicht nur mit CNBM.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 29,50 | 68,70 | 87,80 | 72,50 | 75,80 | 70,00 | 0,00 | |

| EBITDA1,2 | -25,90 | -8,60 | 9,50 | -7,30 | 1,90 | -0,50 | 0,00 | |

| EBITDA-Marge %3 | -87,80 | -12,52 | 10,82 | -10,07 | 2,51 | -0,71 | 0,00 | |

| EBIT1,4 | -36,80 | -12,40 | 5,90 | -10,10 | -0,70 | -3,00 | 4,00 | |

| EBIT-Marge %5 | -124,75 | -18,05 | 6,72 | -13,93 | -0,92 | -4,29 | 0,00 | |

| Jahresüberschuss1 | -36,20 | -14,20 | -0,10 | -9,80 | -5,40 | -3,90 | 1,50 | |

| Netto-Marge %6 | -122,71 | -20,67 | -0,11 | -13,52 | -7,12 | -5,57 | 0,00 | |

| Cashflow1,7 | 2,70 | 24,10 | -22,60 | -26,30 | 12,70 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -4,07 | -1,60 | -0,01 | -1,10 | -0,61 | -0,44 | 0,05 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Singulus Technologies | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1681X | DE000A1681X5 | AG | 14,19 Mio. € | 25.11.1997 | ||

Über den Autor: Stefan Otto ist in profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen – teilweise auf Vorstandsebene – gearbeitet. Für boersengefluester.de schreibt Stefan Otto, wie könnte es anders sein, über aussichtsreiche deutsche Spezialwerte....

Über den Autor: Stefan Otto ist in profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen – teilweise auf Vorstandsebene – gearbeitet. Für boersengefluester.de schreibt Stefan Otto, wie könnte es anders sein, über aussichtsreiche deutsche Spezialwerte....

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20,07 | 28,42 | 68,94 | 77,06 | 82,18 | 90,00 | 0,00 | |

| EBITDA1,2 | 5,34 | 0,81 | -3,56 | 5,57 | 8,82 | 9,10 | 0,00 | |

| EBITDA-Marge %3 | 26,61 | 2,85 | -5,16 | 7,23 | 10,73 | 10,11 | 0,00 | |

| EBIT1,4 | 2,38 | -3,07 | -27,28 | -3,12 | -9,26 | 0,60 | 0,00 | |

| EBIT-Marge %5 | 11,86 | -10,80 | -39,57 | -4,05 | -11,27 | 0,67 | 0,00 | |

| Jahresüberschuss1 | 1,50 | -3,93 | -27,38 | -2,03 | -12,30 | 0,20 | 0,00 | |

| Netto-Marge %6 | 7,47 | -13,83 | -39,72 | -2,63 | -14,97 | 0,22 | 0,00 | |

| Cashflow1,7 | 3,98 | 2,73 | -4,49 | 9,15 | 8,66 | 8,80 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | -0,63 | -1,71 | -0,12 | -0,70 | 0,07 | 0,06 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| FamiCord | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0BL84 | DE000A0BL849 | AG | 91,73 Mio. € | 27.03.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 137,04 | 155,74 | 205,23 | 263,45 | 270,12 | 244,00 | 260,00 | |

| EBITDA1,2 | 22,75 | 23,03 | 30,03 | 41,53 | 47,81 | 25,00 | 29,00 | |

| EBITDA-Marge %3 | 16,60 | 14,79 | 14,63 | 15,76 | 17,70 | 10,25 | 11,15 | |

| EBIT1,4 | 18,52 | 18,33 | 25,09 | 34,38 | 39,60 | 18,00 | 0,00 | |

| EBIT-Marge %5 | 13,51 | 11,77 | 12,23 | 13,05 | 14,66 | 7,38 | 0,00 | |

| Jahresüberschuss1 | 12,73 | 12,16 | 17,66 | 24,42 | 27,07 | 11,00 | 0,00 | |

| Netto-Marge %6 | 9,29 | 7,81 | 8,61 | 9,27 | 10,02 | 4,51 | 0,00 | |

| Cashflow1,7 | 8,06 | 58,86 | -14,07 | 2,00 | 46,18 | 31,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,59 | 0,56 | 0,81 | 1,12 | 1,25 | 0,50 | 1,08 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PVA Tepla | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 746100 | DE0007461006 | AG | 595,95 Mio. € | 21.06.1999 | Kaufen | |

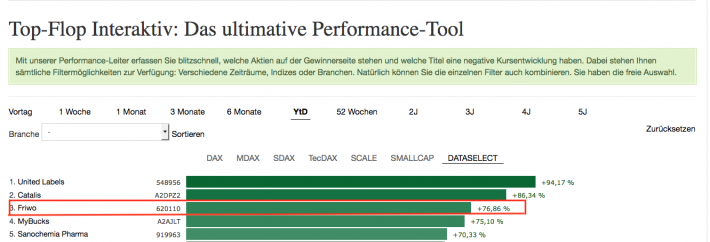

Das klingt jetzt alles ganz nett, doch die schnittige Performance der im Handelssegment General Standard gelisteten Aktie erklärt das wohl nur zum Teil. Immerhin wird der Small Cap – bezogen auf den Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) bereits mit dem 20-fachen des für 2018 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Schon allein daher liegt die Vermutung nahe, dass die Münchner VTC Industriebeteiligungen ihren Anteilsbesitz von zuletzt offiziell 86,60 Prozent weiter aufgestockt hat – sich aber noch unterhalb der für einen Börsenrückzug notwendigen 95-Prozent-Marke befindet. Die Spekulation wäre demnach, dass die Friwo-Aktie ein attraktiver Squeeze-out-Kandidat wäre.

Denkbar ist freilich auch das umgekehrte Szenario, wonach die Gesellschaft aus dem münsterländischen Ostbevern fit für eine knackige Börsenstory mit entsprechend höherem Streubesitz gemacht wird. Letztlich ist das aber alles Kaffeesatzleserei. Immerhin hatten wir bereits im April 2013 – quasi zum Start von boersengefluester.de – ganz ähnliche Gedanken (HIER). Wir bleiben aber dabei: Wer den Titel im Depot hat, sollte engagiert bleiben – trotz der sportiven Bewertung. Ein Selbstgänger ist das Geschäft aber nicht, das weiß auch Vorstand Schwirz. „So sehr es außer Frage steht, dass sich Friwo auf einem guten Weg befindet, so sehr wird es in kommenden Jahren darum gehen, dass wir Marktchancen konsequenter und schneller nutzen als bisher", räumt der Manager ein.

Das klingt jetzt alles ganz nett, doch die schnittige Performance der im Handelssegment General Standard gelisteten Aktie erklärt das wohl nur zum Teil. Immerhin wird der Small Cap – bezogen auf den Enterprise Value (Marktkapitalisierung plus Netto-Finanzschulden) bereits mit dem 20-fachen des für 2018 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Schon allein daher liegt die Vermutung nahe, dass die Münchner VTC Industriebeteiligungen ihren Anteilsbesitz von zuletzt offiziell 86,60 Prozent weiter aufgestockt hat – sich aber noch unterhalb der für einen Börsenrückzug notwendigen 95-Prozent-Marke befindet. Die Spekulation wäre demnach, dass die Friwo-Aktie ein attraktiver Squeeze-out-Kandidat wäre.

Denkbar ist freilich auch das umgekehrte Szenario, wonach die Gesellschaft aus dem münsterländischen Ostbevern fit für eine knackige Börsenstory mit entsprechend höherem Streubesitz gemacht wird. Letztlich ist das aber alles Kaffeesatzleserei. Immerhin hatten wir bereits im April 2013 – quasi zum Start von boersengefluester.de – ganz ähnliche Gedanken (HIER). Wir bleiben aber dabei: Wer den Titel im Depot hat, sollte engagiert bleiben – trotz der sportiven Bewertung. Ein Selbstgänger ist das Geschäft aber nicht, das weiß auch Vorstand Schwirz. „So sehr es außer Frage steht, dass sich Friwo auf einem guten Weg befindet, so sehr wird es in kommenden Jahren darum gehen, dass wir Marktchancen konsequenter und schneller nutzen als bisher", räumt der Manager ein.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 99,36 | 100,55 | 184,87 | 111,08 | 93,02 | 83,00 | 0,00 | |

| EBITDA1,2 | 0,40 | -4,09 | 8,72 | -2,51 | -0,03 | 3,50 | 0,00 | |

| EBITDA-Marge %3 | 0,40 | -4,07 | 4,72 | -2,26 | -0,03 | 4,22 | 0,00 | |

| EBIT1,4 | -3,85 | -7,97 | 4,31 | -7,37 | -3,61 | 0,50 | 0,00 | |

| EBIT-Marge %5 | -3,88 | -7,93 | 2,33 | -6,64 | -3,88 | 0,60 | 0,00 | |

| Jahresüberschuss1 | -5,51 | -10,55 | 0,51 | -11,08 | -6,25 | 17,00 | 0,00 | |

| Netto-Marge %6 | -5,55 | -10,49 | 0,28 | -9,98 | -6,72 | 20,48 | 0,00 | |

| Cashflow1,7 | -3,10 | -17,74 | -2,81 | 4,16 | 3,11 | 7,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,72 | -1,37 | 0,06 | -1,29 | -0,73 | 1,90 | 0,28 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Friwo | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 620110 | DE0006201106 | AG | 52,61 Mio. € | 08.09.1977 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.615,50 | 1.866,20 | 2.252,40 | 2.654,90 | 2.234,90 | 2.219,00 | 0,00 | |

| EBITDA1,2 | 204,60 | 313,50 | 322,00 | 415,90 | 286,50 | 324,00 | 0,00 | |

| EBITDA-Marge %3 | 12,67 | 16,80 | 14,30 | 15,67 | 12,82 | 14,60 | 0,00 | |

| EBIT1,4 | 75,50 | 193,00 | 201,80 | 273,20 | 122,50 | 132,00 | 0,00 | |

| EBIT-Marge %5 | 4,67 | 10,34 | 8,96 | 10,29 | 5,48 | 5,95 | 0,00 | |

| Jahresüberschuss1 | 14,10 | 137,90 | 142,60 | 185,90 | 70,20 | 94,00 | 0,00 | |

| Netto-Marge %6 | 0,87 | 7,39 | 6,33 | 7,00 | 3,14 | 4,24 | 0,00 | |

| Cashflow1,7 | 405,00 | 331,70 | -6,40 | 113,20 | 305,30 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,20 | 1,99 | 2,10 | 2,73 | 1,03 | 1,32 | 1,70 | |

| Dividende je Aktie8 | 0,60 | 0,90 | 1,00 | 1,15 | 0,60 | 0,75 | 0,90 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Wacker Neuson | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| WACK01 | DE000WACK012 | SE | 1.462,42 Mio. € | 15.05.2007 | Halten | |

Über den Autor: Stefan Otto ist in profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen – teilweise auf Vorstandsebene – gearbeitet. Für boersengefluester.de schreibt Stefan Otto, wie könnte es anders sein, über aussichtsreiche deutsche Spezialwerte.

...

Über den Autor: Stefan Otto ist in profunder Kenner der heimischen Small-Cap-Szene. Er gehörte zu den Gründungsredakteuren von BÖRSE ONLINE und hat seit dem in verschiedenen Unternehmen – teilweise auf Vorstandsebene – gearbeitet. Für boersengefluester.de schreibt Stefan Otto, wie könnte es anders sein, über aussichtsreiche deutsche Spezialwerte.

...

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.