| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Cyan | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4SV | DE000A2E4SV8 | AG | 47,26 Mio. € | 28.03.2018 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,29 | 8,48 | 3,80 | 4,72 | 7,10 | 9,00 | 11,00 | |

| EBITDA1,2 | -5,06 | -12,32 | -4,36 | -4,47 | -1,48 | 0,80 | 1,25 | |

| EBITDA-Marge %3 | -23,77 | -145,28 | -114,74 | -94,70 | -20,85 | 8,89 | 11,36 | |

| EBIT1,4 | -11,04 | -18,06 | -7,01 | -7,01 | -3,98 | -1,40 | 0,05 | |

| EBIT-Marge %5 | -51,86 | -212,97 | -184,47 | -148,52 | -56,06 | -15,56 | 0,46 | |

| Jahresüberschuss1 | -9,27 | -13,88 | -14,71 | -20,72 | -3,74 | -1,20 | -0,35 | |

| Netto-Marge %6 | -43,54 | -163,68 | -387,11 | -438,98 | -52,68 | -13,33 | -3,18 | |

| Cashflow1,7 | -8,71 | -9,50 | -6,87 | -4,01 | -3,80 | -0,30 | 1,60 | |

| Ergebnis je Aktie8 | -0,95 | -1,30 | -0,99 | -1,10 | -0,17 | -0,05 | -0,02 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 232,00 | 267,35 | 347,51 | 273,32 | 205,90 | 131,00 | 0,00 | |

| EBITDA1,2 | 34,47 | 25,41 | 30,30 | 15,18 | 17,95 | 38,00 | 0,00 | |

| EBITDA-Marge %3 | 14,86 | 9,50 | 8,72 | 5,55 | 8,72 | 29,01 | 0,00 | |

| EBIT1,4 | 21,37 | 7,82 | 16,96 | -13,51 | 0,98 | 23,00 | 0,00 | |

| EBIT-Marge %5 | 9,21 | 2,93 | 4,88 | -4,94 | 0,48 | 17,56 | 0,00 | |

| Jahresüberschuss1 | 16,49 | 4,72 | 10,44 | -20,28 | 12,23 | 19,00 | 0,00 | |

| Netto-Marge %6 | 7,11 | 1,77 | 3,00 | -7,42 | 5,94 | 14,50 | 0,00 | |

| Cashflow1,7 | 12,60 | 12,44 | 16,99 | 19,60 | 13,00 | 18,00 | 0,00 | |

| Ergebnis je Aktie8 | 4,15 | 1,24 | 2,78 | -4,02 | 2,96 | 4,20 | 1,30 | |

| Dividende je Aktie8 | 1,00 | 0,85 | 0,90 | 0,65 | 1,10 | 1,25 | 0,65 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Blue Cap | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JM2M | DE000A0JM2M1 | AG | 80,30 Mio. € | 10.10.2006 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Hawesko Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 604270 | DE0006042708 | SE | 185,06 Mio. € | 28.05.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 620,27 | 680,53 | 671,48 | 660,28 | 639,49 | 622,00 | 0,00 | |

| EBITDA1,2 | 65,57 | 75,21 | 61,82 | 56,07 | 56,38 | 51,00 | 0,00 | |

| EBITDA-Marge %3 | 10,57 | 11,05 | 9,21 | 8,49 | 8,82 | 8,20 | 0,00 | |

| EBIT1,4 | 42,15 | 53,08 | 39,08 | 24,17 | 30,51 | 26,00 | 0,00 | |

| EBIT-Marge %5 | 6,80 | 7,80 | 5,82 | 3,66 | 4,77 | 4,18 | 0,00 | |

| Jahresüberschuss1 | 24,19 | 34,25 | 26,16 | 8,76 | 12,89 | 12,20 | 0,00 | |

| Netto-Marge %6 | 3,90 | 5,03 | 3,90 | 1,33 | 2,02 | 1,96 | 0,00 | |

| Cashflow1,7 | 81,03 | 49,00 | 36,76 | 27,00 | 60,21 | 40,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,65 | 3,74 | 2,85 | 0,90 | 1,38 | 1,33 | 1,80 | |

| Dividende je Aktie8 | 2,00 | 2,50 | 1,90 | 1,30 | 1,30 | 1,30 | 1,40 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Capsensixx | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2G9M1 | DE000A2G9M17 | AG | 61,38 Mio. € | 21.06.2018 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 110,31 | 179,95 | 119,75 | 126,95 | 158,29 | 162,00 | 0,00 | |

| EBITDA1,2 | 8,13 | 9,24 | 10,29 | 8,64 | 9,33 | 9,60 | 0,00 | |

| EBITDA-Marge %3 | 7,37 | 5,14 | 8,59 | 6,81 | 5,89 | 5,93 | 0,00 | |

| EBIT1,4 | 6,17 | 7,77 | 8,76 | 9,10 | 7,31 | 7,70 | 0,00 | |

| EBIT-Marge %5 | 5,59 | 4,32 | 7,32 | 7,17 | 4,62 | 4,75 | 0,00 | |

| Jahresüberschuss1 | 4,65 | 6,25 | 6,12 | 5,58 | 5,64 | 5,90 | 0,00 | |

| Netto-Marge %6 | 4,22 | 3,47 | 5,11 | 4,40 | 3,56 | 3,64 | 0,00 | |

| Cashflow1,7 | 6,08 | 7,70 | 8,91 | 3,59 | 7,51 | 7,70 | 0,00 | |

| Ergebnis je Aktie8 | 0,66 | 0,94 | 0,92 | 0,96 | 0,96 | 1,04 | 1,12 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,35 | 0,34 | 0,34 | 0,37 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PEH Wertpapier | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 620140 | DE0006201403 | AG | 54,41 Mio. € | 13.11.1998 | Halten | |

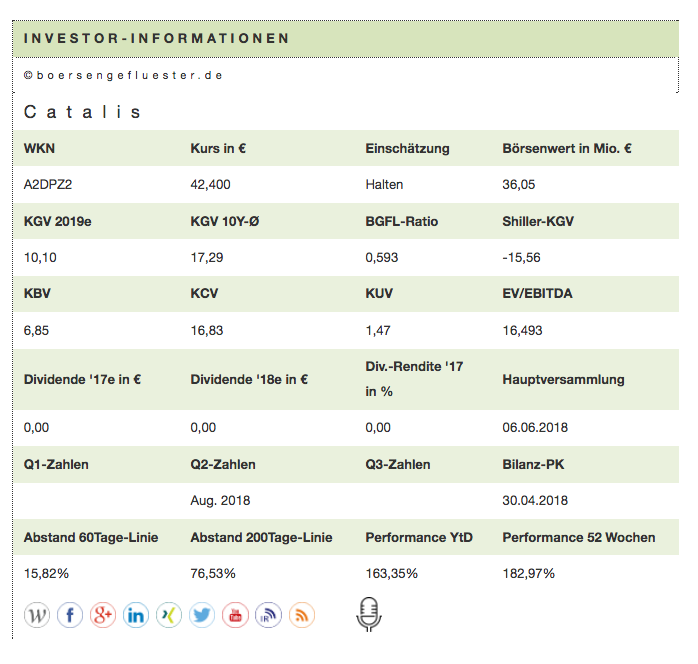

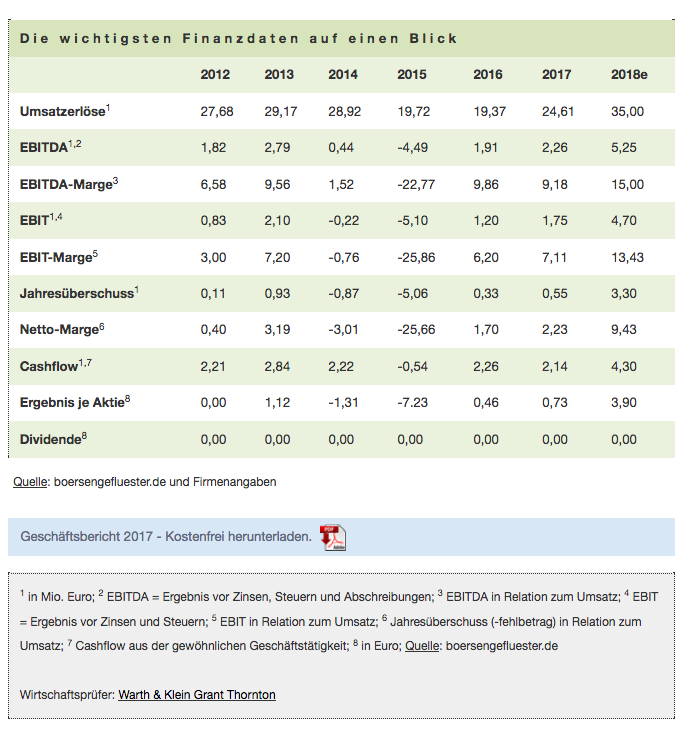

Bleibt die Frage, warum Catalis – jetzt wo der Aktienkurs endlich ins Laufen gekommen ist – überhaupt ein Delisting durchzieht? Begründet hat das Management diesen Schritt stets mit der geringen Bedeutung des deutschen Markts für das Geschäft, was sich entsprechend auch in einem wenig ausgeprägten Verhältnis zu heimischen Kapitalmarkt widerspiegelt. Zur Einordnung: 2017 entfielen rund 71 Prozent der Erlöse auf England und fast 29 Prozent auf die Vereinigten Staaten. Das restliche Euro steuerte gerade einmal 44.000 Euro zum Umsatz bei. Hinzu kommt, dass Catalis – als europäische SE – mit Sitz in der Nähe von Eindhoven (Niederlande) und Listing in Frankfurt seit jeher eine Zwitterrolle an der Börse einnahm. Bekannt ist diese Form der rechtlichen Ausgestaltung hierzulande insbesondere durch den TecDAX-Konzern Qiagen und im Small Cap-Bereich durch die IT Competence Group. Dementsprechend hat es sich Catalis zum Ziel gesetzt, ein Relisting an der Londoner Alternativbörse AIM anzustreben. Einen konkreten Zeitplan hierfür gibt es freilich noch nicht. Scheinbar gehen die Anleger derzeit aber davon aus, dass das Delisting vom Basic Board in Frankfurt nur eine überschaubare Abstinenzphase vom Kurszettel sein wird. Zudem hat bestimmt auch das erfolgreiche Relisting von Weng Fine Art an der Münchner Börse für Zuversicht gesorgt.

Offen ist derweil, ob der Freiverkehr in Hamburg übergangsweise Kurse für Catalis stellen wird. So gesehen ist die Aktie derzeit nur etwas für sehr erfahrene Anleger. Der Spekulation auf ein Relisting mit möglicherweise sogar höherer Bewertung steht die vermutlich stark eingeschränkte Handelbarkeit nach dem offiziellen Delisting am 20. Juni 2018 gegenüber. Rein fundamental sollte der Titel auf dem aktuellen Niveau aber noch eine Menge Luft nach oben haben.

Bleibt die Frage, warum Catalis – jetzt wo der Aktienkurs endlich ins Laufen gekommen ist – überhaupt ein Delisting durchzieht? Begründet hat das Management diesen Schritt stets mit der geringen Bedeutung des deutschen Markts für das Geschäft, was sich entsprechend auch in einem wenig ausgeprägten Verhältnis zu heimischen Kapitalmarkt widerspiegelt. Zur Einordnung: 2017 entfielen rund 71 Prozent der Erlöse auf England und fast 29 Prozent auf die Vereinigten Staaten. Das restliche Euro steuerte gerade einmal 44.000 Euro zum Umsatz bei. Hinzu kommt, dass Catalis – als europäische SE – mit Sitz in der Nähe von Eindhoven (Niederlande) und Listing in Frankfurt seit jeher eine Zwitterrolle an der Börse einnahm. Bekannt ist diese Form der rechtlichen Ausgestaltung hierzulande insbesondere durch den TecDAX-Konzern Qiagen und im Small Cap-Bereich durch die IT Competence Group. Dementsprechend hat es sich Catalis zum Ziel gesetzt, ein Relisting an der Londoner Alternativbörse AIM anzustreben. Einen konkreten Zeitplan hierfür gibt es freilich noch nicht. Scheinbar gehen die Anleger derzeit aber davon aus, dass das Delisting vom Basic Board in Frankfurt nur eine überschaubare Abstinenzphase vom Kurszettel sein wird. Zudem hat bestimmt auch das erfolgreiche Relisting von Weng Fine Art an der Münchner Börse für Zuversicht gesorgt.

Offen ist derweil, ob der Freiverkehr in Hamburg übergangsweise Kurse für Catalis stellen wird. So gesehen ist die Aktie derzeit nur etwas für sehr erfahrene Anleger. Der Spekulation auf ein Relisting mit möglicherweise sogar höherer Bewertung steht die vermutlich stark eingeschränkte Handelbarkeit nach dem offiziellen Delisting am 20. Juni 2018 gegenüber. Rein fundamental sollte der Titel auf dem aktuellen Niveau aber noch eine Menge Luft nach oben haben.

Foto: Pixabay

[sws_blue_box box_size="640"]

Foto: Pixabay

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UP2 | DE000A12UP29 | AG | 97,24 Mio. € | 28.10.2005 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-Marge %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-Marge %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Jahresüberschuss1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Netto-Marge %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Erlebnis Akademie | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 164456 | DE0001644565 | AG | 10,40 Mio. € | 09.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 14,90 | 14,55 | 22,41 | 23,80 | 25,12 | 27,00 | 0,00 | |

| EBITDA1,2 | 5,73 | 6,89 | 5,70 | 5,72 | 6,07 | 7,80 | 0,00 | |

| EBITDA-Marge %3 | 38,46 | 47,35 | 25,44 | 24,03 | 24,16 | 28,89 | 0,00 | |

| EBIT1,4 | 1,77 | 2,56 | 0,20 | -0,40 | 0,32 | 2,00 | 0,00 | |

| EBIT-Marge %5 | 11,88 | 17,60 | 0,89 | -1,68 | 1,27 | 7,41 | 0,00 | |

| Jahresüberschuss1 | 0,77 | 1,51 | -0,71 | -1,84 | -2,08 | 0,25 | 0,00 | |

| Netto-Marge %6 | 5,17 | 10,38 | -3,17 | -7,73 | -8,28 | 0,93 | 0,00 | |

| Cashflow1,7 | 5,08 | 2,61 | 2,61 | 4,08 | 5,04 | 6,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,19 | 0,63 | -0,29 | -0,50 | -0,64 | 0,08 | 0,32 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 107,33 | 111,90 | 126,52 | 132,08 | 145,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 13,38 | 14,39 | 16,84 | 12,43 | 14,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 12,47 | 12,86 | 13,31 | 9,41 | 9,66 | 0,00 | 0,00 | |

| EBIT1,4 | 7,02 | 9,67 | 11,80 | 7,62 | 9,80 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 6,54 | 8,64 | 9,33 | 5,77 | 6,76 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 5,48 | 6,76 | 7,58 | 5,28 | 7,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 5,11 | 6,04 | 5,99 | 4,00 | 4,83 | 0,00 | 0,00 | |

| Cashflow1,7 | 17,74 | 13,35 | 10,37 | 7,88 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,52 | 0,64 | 0,72 | 0,50 | 0,69 | 0,50 | 0,42 | |

| Dividende je Aktie8 | 0,40 | 0,50 | 0,55 | 1,70 | 14,50 | 0,30 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| USU Ventures | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0BVU2 | DE000A0BVU28 | AG | 94,71 Mio. € | 21.03.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 144,98 | 146,92 | 160,32 | 161,65 | 135,74 | 120,00 | 0,00 | |

| EBITDA1,2 | -10,49 | 17,46 | 11,57 | 17,67 | 17,79 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | -7,24 | 11,88 | 7,22 | 10,93 | 13,11 | 15,83 | 0,00 | |

| EBIT1,4 | -49,15 | 0,78 | -3,05 | 1,05 | 0,79 | 5,50 | 0,00 | |

| EBIT-Marge %5 | -33,90 | 0,53 | -1,90 | 0,65 | 0,58 | 4,58 | 0,00 | |

| Jahresüberschuss1 | -44,67 | -11,42 | -3,37 | -3,81 | -6,11 | -0,60 | 0,00 | |

| Netto-Marge %6 | -30,81 | -7,77 | -2,10 | -2,36 | -4,50 | -0,50 | 0,00 | |

| Cashflow1,7 | 18,76 | 13,71 | 12,90 | -6,16 | 15,96 | 14,00 | 0,00 | |

| Ergebnis je Aktie8 | -6,14 | -2,52 | -0,93 | -0,84 | -1,35 | -0,13 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio. € | 29.11.2000 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Voltatron | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4LE | DE000A2E4LE9 | AG | 114,15 Mio. € | 13.10.2017 | Beobachten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750100 | DE0007501009 | AG | 4,18 Mio. € | 12.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Netto-Marge %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Krones | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 633500 | DE0006335003 | AG | 4.201,88 Mio. € | 01.10.1984 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 3.322,74 | 3.634,46 | 4.209,34 | 4.720,68 | 5.293,56 | 5.663,80 | 5.890,00 | |

| EBITDA1,2 | 133,22 | 312,64 | 373,31 | 457,31 | 537,05 | 602,30 | 648,00 | |

| EBITDA-Marge %3 | 4,01 | 8,60 | 8,87 | 9,69 | 10,15 | 10,63 | 11,00 | |

| EBIT1,4 | -40,81 | 170,90 | 230,41 | 290,99 | 368,62 | 423,50 | 466,00 | |

| EBIT-Marge %5 | -1,23 | 4,70 | 5,47 | 6,16 | 6,96 | 7,48 | 7,91 | |

| Jahresüberschuss1 | -79,71 | 141,39 | 187,08 | 224,55 | 277,21 | 299,20 | 332,00 | |

| Netto-Marge %6 | -2,40 | 3,89 | 4,44 | 4,76 | 5,24 | 5,28 | 5,64 | |

| Cashflow1,7 | 321,77 | 335,86 | 478,70 | 137,62 | 452,17 | 446,30 | 468,00 | |

| Ergebnis je Aktie8 | -2,52 | 4,47 | 5,92 | 7,11 | 8,77 | 9,45 | 10,50 | |

| Dividende je Aktie8 | 0,06 | 1,40 | 1,75 | 2,20 | 2,60 | 2,70 | 3,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Krones AG...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Krones AG...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Aves One | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A16811 | DE000A168114 | AG | 187,42 Mio. € | 28.11.2016 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 123,85 | 103,14 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 81,80 | 72,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 66,05 | 70,58 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 9,64 | 37,37 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 7,78 | 36,23 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -56,96 | -4,95 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -45,99 | -4,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 86,96 | 71,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -4,38 | -0,50 | 0,31 | 0,53 | 0,67 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Aves One AG. Zwischen der Aves One AG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aves One-Aktie.[/sws_grey_box]...

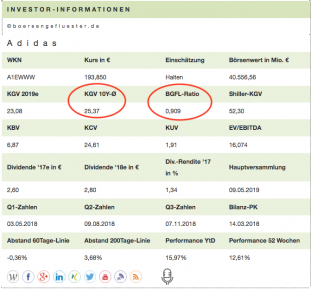

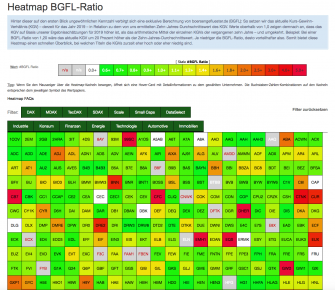

Vorab haben wir uns freilich die Frage gestellt, wie wir die neue Kennzahl überhaupt benennen? Da wir in der einschlägigen Literatur nicht fündig geworden sind, haben wir das Verhältnis der beiden KGV-Größen kurz und bündig BGFL-Ratio genannt. Die Interpretation ist denkbar einfach: Bei einer BGFL-Ratio von 1,0 sind KGV 2019 und der Zehn-Jahres-Mittelwert gleich hoch. Das wäre quasi das neutrale Szenario. Günstiger aus Investorensicht ist der Fall, wenn das aktuelle KGV niedriger als der historische Durchschnittswert ist – die BGFL-Ratio also kleiner 1,0 ist. Umgekehrt kann es ein Zeichen für eine Überbewertung sein, wenn das aktuelle KGV – in diesem Fall das KGV auf Basis der von uns geschätzten Ergebnisse für 2019 – höher ist, als das langjährige Mittel. Dabei schreiben wir ganz bewusst „kann“, denn mitunter gibt es gute Gründe dafür, dass das aktuelle KGV höher ist, als es in der Vergangenheit meist war: Etwa wenn sich die Position des Unternehmens im Wettbewerbsumfeld deutlich verbessert hat. Maßgeblichen Einfluss auf die Bewertung von Aktien hat außerdem das Zinsumfeld. So sorgt die nun schon ein paar Jahre währende Mini-Zinsphase dafür, dass die als fair angesehenen KGVs allgemein höher geworden sind. Im Börsensprech häufig auch „PE-Shift“ genannt – wobei Price Earnings-Ratio der englische Begriff für KGV ist.

Nun wäre boersengefluester.de aber nicht boersengefluester.de, wenn wir „einfach nur“ unsere Fazitkästen noch ein Stück uniquer gemacht hätten. Wie Sie sich denken können, haben wir gleich ein eigenes Tool für die neue BGFL-Ratio programmiert. Fast schon aufgedrängt für die visuelle Umsetzung hat sich unsere Heatmap-Familie. Und so können wir Ihnen nun die BGFL-Ratio-Heatmap präsentieren, mit der Sie ganz schnell nach den von Ihnen gewählten Kriterien filtern können. Je nachdem, ob besonders hoch bewertete oder ungewöhnlich niedrig bewertete Aktien auf Ihrer Suchliste stehen. Unsere neue Heatmap bietet jedenfalls die perfekte Startrampe für weitere Bewertungs-Recherchen.

[sws_blue_box box_size="640"]HIER kommen Sie direkt zu unserer exklusiven Heatmap BGFL-Ratio[/sws_blue_box]

Vorab haben wir uns freilich die Frage gestellt, wie wir die neue Kennzahl überhaupt benennen? Da wir in der einschlägigen Literatur nicht fündig geworden sind, haben wir das Verhältnis der beiden KGV-Größen kurz und bündig BGFL-Ratio genannt. Die Interpretation ist denkbar einfach: Bei einer BGFL-Ratio von 1,0 sind KGV 2019 und der Zehn-Jahres-Mittelwert gleich hoch. Das wäre quasi das neutrale Szenario. Günstiger aus Investorensicht ist der Fall, wenn das aktuelle KGV niedriger als der historische Durchschnittswert ist – die BGFL-Ratio also kleiner 1,0 ist. Umgekehrt kann es ein Zeichen für eine Überbewertung sein, wenn das aktuelle KGV – in diesem Fall das KGV auf Basis der von uns geschätzten Ergebnisse für 2019 – höher ist, als das langjährige Mittel. Dabei schreiben wir ganz bewusst „kann“, denn mitunter gibt es gute Gründe dafür, dass das aktuelle KGV höher ist, als es in der Vergangenheit meist war: Etwa wenn sich die Position des Unternehmens im Wettbewerbsumfeld deutlich verbessert hat. Maßgeblichen Einfluss auf die Bewertung von Aktien hat außerdem das Zinsumfeld. So sorgt die nun schon ein paar Jahre währende Mini-Zinsphase dafür, dass die als fair angesehenen KGVs allgemein höher geworden sind. Im Börsensprech häufig auch „PE-Shift“ genannt – wobei Price Earnings-Ratio der englische Begriff für KGV ist.

Nun wäre boersengefluester.de aber nicht boersengefluester.de, wenn wir „einfach nur“ unsere Fazitkästen noch ein Stück uniquer gemacht hätten. Wie Sie sich denken können, haben wir gleich ein eigenes Tool für die neue BGFL-Ratio programmiert. Fast schon aufgedrängt für die visuelle Umsetzung hat sich unsere Heatmap-Familie. Und so können wir Ihnen nun die BGFL-Ratio-Heatmap präsentieren, mit der Sie ganz schnell nach den von Ihnen gewählten Kriterien filtern können. Je nachdem, ob besonders hoch bewertete oder ungewöhnlich niedrig bewertete Aktien auf Ihrer Suchliste stehen. Unsere neue Heatmap bietet jedenfalls die perfekte Startrampe für weitere Bewertungs-Recherchen.

[sws_blue_box box_size="640"]HIER kommen Sie direkt zu unserer exklusiven Heatmap BGFL-Ratio[/sws_blue_box]

...

...

Remco Westermann[/caption]

Zum anderen sollte mit dem Namenswechel der Startschuss für eine völlig neue strategische Ausrichtung fallen. Dreimal dürfen Sie raten, worum es geht. Klare Sache: Blockchain und – noch besser – Distributed Ledger Technology (DLT) stehen auf den Fahnen. Das Thema DLT bekamen heimische Investoren erst kürzlich auf der Frühjahrskonferenz in Frankfurt in Form der Präsentation der Advanced Blockchain AG näher gebracht. Ganz ehrlich: So richtig gezündet hat der Vortrag – so schwungvoll er auch war– bei boersengefluester.de nicht. Noch hört sich alles nach Konzeptstudie an. Belastbare Zahlen kamen in dem Vortrag von Advanced Blockchain jedenfalls nicht vor, dafür aber ganz viel DLT.

Doch zurück zu Remco Westermann – beziehungsweise Blockescence: Die Gesellschaft will sich bei ihren Investments auf Branchen fokussieren, die durch die Implementierung von Distributed Ledger Technology „grundlegend verändert werden können“, wie es offiziell heißt. Als erstes Investitionsziel wurde die Online-Gaming-Industrie identifiziert – und da macht es auch schon wieder Klick. Blockescence hat nämlich 100 Prozent der (nicht notierten) Samarion-Aktien erworben und wird somit wichtigster Anteilseigner von Gamigo. Parallel dazu steigt Remco Westermann zum größten Aktionär von Blockescence auf und ist nun auch zum neuen Chairman der Gruppe gewählt worden. Boersengefluester.de geht mal stark davon aus, dass Westermann schon sehr bald die Investor Relations-Maschinerie für blockescence anwirft.

Wirklich einschätzen lässt sich die Gemengelage noch nicht, dafür fehlen einfach zu viele Rahmendaten. Immerhin bringt es die Gesellschaft schon jetzt auf einen Börsenwert von fast 61 Mio. Euro. Interessant ist die Entwicklung aber allemal, daher nehmen wir den Titel auch in unsere Datenbank auf.

[sws_blue_box box_size="640"]

Remco Westermann[/caption]

Zum anderen sollte mit dem Namenswechel der Startschuss für eine völlig neue strategische Ausrichtung fallen. Dreimal dürfen Sie raten, worum es geht. Klare Sache: Blockchain und – noch besser – Distributed Ledger Technology (DLT) stehen auf den Fahnen. Das Thema DLT bekamen heimische Investoren erst kürzlich auf der Frühjahrskonferenz in Frankfurt in Form der Präsentation der Advanced Blockchain AG näher gebracht. Ganz ehrlich: So richtig gezündet hat der Vortrag – so schwungvoll er auch war– bei boersengefluester.de nicht. Noch hört sich alles nach Konzeptstudie an. Belastbare Zahlen kamen in dem Vortrag von Advanced Blockchain jedenfalls nicht vor, dafür aber ganz viel DLT.

Doch zurück zu Remco Westermann – beziehungsweise Blockescence: Die Gesellschaft will sich bei ihren Investments auf Branchen fokussieren, die durch die Implementierung von Distributed Ledger Technology „grundlegend verändert werden können“, wie es offiziell heißt. Als erstes Investitionsziel wurde die Online-Gaming-Industrie identifiziert – und da macht es auch schon wieder Klick. Blockescence hat nämlich 100 Prozent der (nicht notierten) Samarion-Aktien erworben und wird somit wichtigster Anteilseigner von Gamigo. Parallel dazu steigt Remco Westermann zum größten Aktionär von Blockescence auf und ist nun auch zum neuen Chairman der Gruppe gewählt worden. Boersengefluester.de geht mal stark davon aus, dass Westermann schon sehr bald die Investor Relations-Maschinerie für blockescence anwirft.

Wirklich einschätzen lässt sich die Gemengelage noch nicht, dafür fehlen einfach zu viele Rahmendaten. Immerhin bringt es die Gesellschaft schon jetzt auf einen Börsenwert von fast 61 Mio. Euro. Interessant ist die Entwicklung aber allemal, daher nehmen wir den Titel auch in unsere Datenbank auf.

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Fotos: Gamigo, Pixabay...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]

Fotos: Gamigo, Pixabay...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 92,03 | 102,88 | 113,23 | 122,49 | 133,67 | 149,50 | 157,00 | |

| EBITDA1,2 | 15,30 | 16,45 | 18,70 | 20,31 | 21,69 | 23,60 | 25,35 | |

| EBITDA-Marge %3 | 16,63 | 15,99 | 16,52 | 16,58 | 16,23 | 15,79 | 16,15 | |

| EBIT1,4 | 12,78 | 13,92 | 14,85 | 15,77 | 16,82 | 15,50 | 19,70 | |

| EBIT-Marge %5 | 13,89 | 13,53 | 13,12 | 12,88 | 12,58 | 10,37 | 12,55 | |

| Jahresüberschuss1 | 10,09 | 9,32 | 10,13 | 11,38 | 12,04 | 12,95 | 13,60 | |

| Netto-Marge %6 | 10,96 | 9,06 | 8,95 | 9,29 | 9,01 | 8,66 | 8,66 | |

| Cashflow1,7 | 30,76 | 19,08 | 4,47 | 11,91 | 6,74 | 8,60 | 9,70 | |

| Ergebnis je Aktie8 | 0,57 | 0,53 | 0,58 | 0,65 | 0,69 | 0,74 | 0,77 | |

| Dividende je Aktie8 | 0,20 | 0,22 | 0,24 | 0,26 | 0,28 | 0,55 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

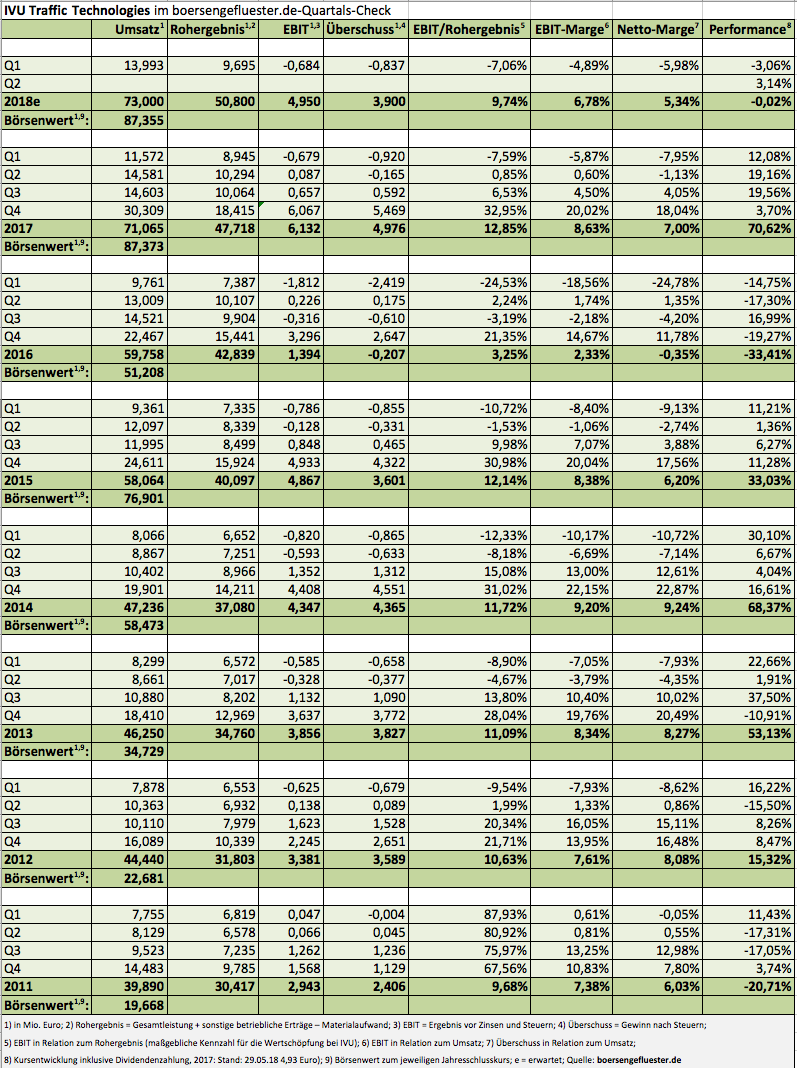

| IVU Traffic | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 744850 | DE0007448508 | AG | 353,50 Mio. € | 07.07.2000 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Init | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 575980 | DE0005759807 | SE | 446,78 Mio. € | 24.07.2001 | Kaufen | |

Foto: Pixabay

[sws_blue_box box_size="640"]

Foto: Pixabay

[sws_blue_box box_size="640"] Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Noratis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4MK | DE000A2E4MK4 | AG | 3,75 Mio. € | 30.06.2017 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 28,70 | 73,60 | 85,61 | 60,18 | 66,56 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,63 | 16,29 | 12,98 | 4,08 | 3,61 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 30,07 | 22,13 | 15,16 | 6,78 | 5,42 | 0,00 | 0,00 | |

| EBIT1,4 | 8,21 | 19,36 | 12,50 | 3,55 | -17,67 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 28,61 | 26,30 | 14,60 | 5,90 | -26,55 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,80 | 9,54 | 8,28 | -10,99 | -28,41 | 0,00 | 0,00 | |

| Netto-Marge %6 | 9,76 | 12,96 | 9,67 | -18,26 | -42,68 | 0,00 | 0,00 | |

| Cashflow1,7 | -94,05 | -70,10 | -33,03 | 22,91 | 34,68 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,58 | 1,97 | 1,71 | -2,21 | -2,09 | -0,35 | -0,08 | |

| Dividende je Aktie8 | 0,50 | 0,55 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| EnviTec Biogas | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MVLS | DE000A0MVLS8 | AG | 342,00 Mio. € | 12.07.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 192,27 | 262,37 | 382,83 | 416,82 | 337,70 | 350,00 | 0,00 | |

| EBITDA1,2 | 32,10 | 37,76 | 75,91 | 116,12 | 67,28 | 51,00 | 0,00 | |

| EBITDA-Marge %3 | 16,70 | 14,39 | 19,83 | 27,86 | 19,92 | 14,57 | 0,00 | |

| EBIT1,4 | 16,72 | 23,02 | 60,48 | 83,14 | 41,51 | 32,00 | 0,00 | |

| EBIT-Marge %5 | 8,70 | 8,77 | 15,80 | 19,95 | 12,29 | 9,14 | 0,00 | |

| Jahresüberschuss1 | 12,34 | 16,87 | 48,26 | 64,07 | 29,78 | 21,80 | 0,00 | |

| Netto-Marge %6 | 6,42 | 6,43 | 12,61 | 15,37 | 8,82 | 6,23 | 0,00 | |

| Cashflow1,7 | 27,54 | 37,35 | 97,33 | 83,29 | -10,36 | 40,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,83 | 1,14 | 3,25 | 4,31 | 2,01 | 1,40 | 1,90 | |

| Dividende je Aktie8 | 1,00 | 1,00 | 2,00 | 3,00 | 0,50 | 0,50 | 1,50 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.