| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 114,74 | 155,22 | 183,51 | 119,50 | 0,00 | 204,00 | 0,00 | |

| EBITDA1,2 | -7,52 | 2,42 | 4,03 | 7,33 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -6,55 | 1,56 | 2,20 | 6,13 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,56 | -0,81 | 1,67 | 5,72 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -9,20 | -0,52 | 0,91 | 4,79 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -7,43 | -1,70 | 0,99 | 4,16 | 0,00 | 8,00 | 0,00 | |

| Netto-Marge %6 | -6,48 | -1,10 | 0,54 | 3,48 | 0,00 | 3,92 | 0,00 | |

| Cashflow1,7 | 17,67 | 14,62 | 46,35 | 23,40 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,53 | -0,12 | 0,26 | 0,28 | 0,36 | 0,55 | 0,61 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,15 | 0,20 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| DFV Deutsche Familienversicherung | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2NBVD | DE000A2NBVD5 | AG | 105,76 Mio. € | 04.12.2018 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Netfonds | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MME7 | DE000A1MME74 | AG | 100,63 Mio. € | 03.09.2018 | Kaufen | |

Aus Investorensicht einen Push von prominenter Seite gab es kürzlich zudem vom US-Hedgefondsmanager Mike Novogratz, der die erreichten Meilensteine auf seinem Twitter-Account hervorhob und gleichzeitig auf einen Beitrag über Northern Data auf der Webseite bitcoinist verwies (HIER). Frei von Eigeninteressen kommt das Lob freilich nicht daher, denn Mike Novogratz gehört – neben vielen anderen Positionen – auch dem Aufsichtsrat der Beteiligungsgesellschaft Cryptology Asset Group an. Die wiederum zählt zu den maßgeblichen Aktionären von Northern Data. Damit nicht genug: Auf eine detaillierte Auflistung ihrer einzelnen Anteilseigner verzichtet die Cryptology Asset Group mittlerweile zwar. Bekannt ist aber, dass neben Christian Angermayer, dem über die Apeiron Investment knapp 50 Prozent an der Cryptology Asset Group zuzurechnen sind, auch Mike Novogratz zu den Anteilseignern gehört. Ein enges Geflecht also.

Grundsätzlich bieten aber beide Aktien – Northern Data und die Cryptology Asset Group – attraktive Möglichkeiten für sehr risikobereite und erfahrene Anleger, die ein direktes Investment in Kryptowährungen scheuen. Sei es aus privaten Gründen oder aufgrund von Anlagevorschriften im institutionellen Bereich. Der guten Ordnung halber an dieser Stelle noch der Hinweis, dass natürlich auch die Aktie der Bitcoin Group zum Kreis der direkten Profiteure auf dem heimischen Kurszettel gehört. Die Herforder halten selbst umfangreiche Bitcoin-Bestände bieten darüber hinaus über die futurum bank sowie die Sineus Financial Services etliche Finanzdienstleistungen in dem Sektor an.

Aus Investorensicht einen Push von prominenter Seite gab es kürzlich zudem vom US-Hedgefondsmanager Mike Novogratz, der die erreichten Meilensteine auf seinem Twitter-Account hervorhob und gleichzeitig auf einen Beitrag über Northern Data auf der Webseite bitcoinist verwies (HIER). Frei von Eigeninteressen kommt das Lob freilich nicht daher, denn Mike Novogratz gehört – neben vielen anderen Positionen – auch dem Aufsichtsrat der Beteiligungsgesellschaft Cryptology Asset Group an. Die wiederum zählt zu den maßgeblichen Aktionären von Northern Data. Damit nicht genug: Auf eine detaillierte Auflistung ihrer einzelnen Anteilseigner verzichtet die Cryptology Asset Group mittlerweile zwar. Bekannt ist aber, dass neben Christian Angermayer, dem über die Apeiron Investment knapp 50 Prozent an der Cryptology Asset Group zuzurechnen sind, auch Mike Novogratz zu den Anteilseignern gehört. Ein enges Geflecht also.

Grundsätzlich bieten aber beide Aktien – Northern Data und die Cryptology Asset Group – attraktive Möglichkeiten für sehr risikobereite und erfahrene Anleger, die ein direktes Investment in Kryptowährungen scheuen. Sei es aus privaten Gründen oder aufgrund von Anlagevorschriften im institutionellen Bereich. Der guten Ordnung halber an dieser Stelle noch der Hinweis, dass natürlich auch die Aktie der Bitcoin Group zum Kreis der direkten Profiteure auf dem heimischen Kurszettel gehört. Die Herforder halten selbst umfangreiche Bitcoin-Bestände bieten darüber hinaus über die futurum bank sowie die Sineus Financial Services etliche Finanzdienstleistungen in dem Sektor an.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Northern Data | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0SMU8 | DE000A0SMU87 | AG | 654,81 Mio. € | 05.10.2018 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Samara Asset Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2JDEW | MT0001770107 | plc | 186,23 Mio. € | 05.05.2020 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Bitcoin Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1TNV9 | DE000A1TNV91 | SE | 146,90 Mio. € | 31.05.2013 | Kaufen | |

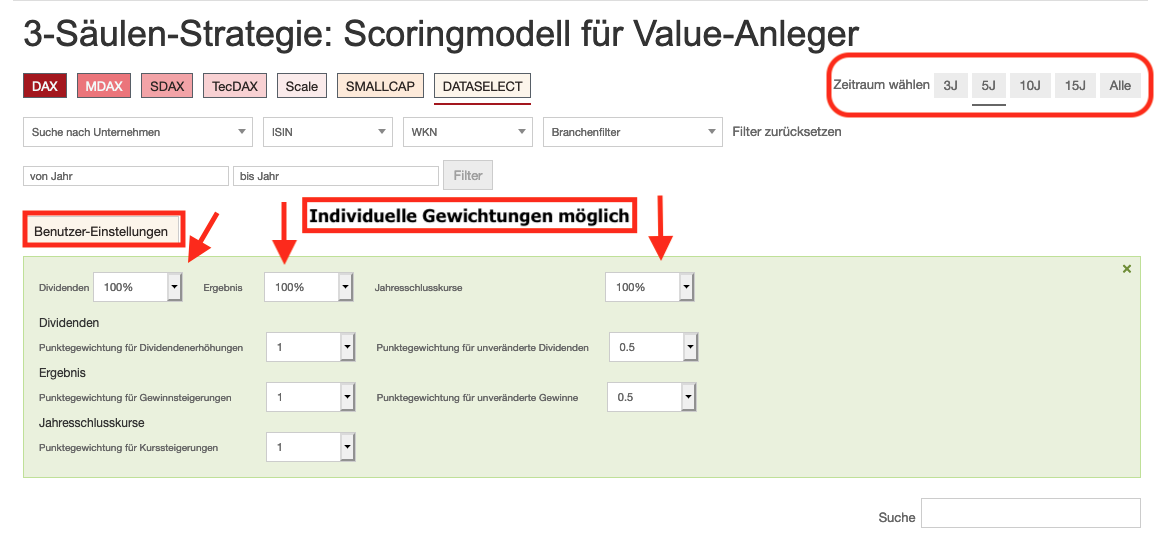

Bemerkenswert: Die maximal mögliche Ausbeute von 9 beziehungsweise 15 Punkten auf Sicht von drei/fünf Jahren schaffen derzeit nur zwei Gesellschaften: Mensch und Maschine sowie DEFAMA Deutsche Fachmarkt. Noch ein Tipp: Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt.

Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte. Am besten, Sie schauen einfach mal vorbei (HIER) und machen sich ein wenig vertraut mit den Möglichkeiten der exklusiven 3-Säulen-Strategie auf boersengefluester.de.

...

Bemerkenswert: Die maximal mögliche Ausbeute von 9 beziehungsweise 15 Punkten auf Sicht von drei/fünf Jahren schaffen derzeit nur zwei Gesellschaften: Mensch und Maschine sowie DEFAMA Deutsche Fachmarkt. Noch ein Tipp: Unter „Benutzer-Einstellungen“ lassen sich die Kriterien der Punktevergabe individuell verfeinern. Wem etwa die Entwicklung der Dividenden besonders wichtig ist, kann hier die Gewichtung heraufsetzen. Natürlich lassen sich auch die Betrachtungszeiträume frei variieren. Zudem sind Auswertungen nach den Indizes DAX bis SDAX bzw. Scale oder auch einzelnen Branchen möglich. Der Fantasie sind kaum Grenzen gesetzt. Auch die gezielte Suche nach Einzelaktien ist möglich. Detaillierte Übersichten zu den Einzelaktien bekommen Sie beim Klick auf den Button „Mehr Infos“. Sämtliche Daten werden von boersengefluester.de gepflegt.

Wichtig für die Interpretation des Scoring-Werts: Nicht alle vorn platzierten Aktien sind zwangsläufig kaufenswert. Bei einigen Titeln kann der Zenit inzwischen überschritten sein. Ein guter Zusatzindikator ist hier der Jahres-Chart mit der 200-Tage-Durchschnittslinie, der vor dem Kauf regelmäßig zur Bewertung hinzugezogen werden sollte. Am besten, Sie schauen einfach mal vorbei (HIER) und machen sich ein wenig vertraut mit den Möglichkeiten der exklusiven 3-Säulen-Strategie auf boersengefluester.de.

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 794,41 | 1.050,93 | 1.264,61 | 1.249,70 | 1.069,40 | 1.534,20 | 1.665,00 | |

| EBITDA1,2 | 83,58 | 121,16 | 146,67 | 150,78 | 126,81 | 180,00 | 213,00 | |

| EBITDA-Marge %3 | 10,52 | 11,53 | 11,60 | 12,07 | 11,86 | 11,73 | 12,79 | |

| EBIT1,4 | 25,05 | 53,94 | 88,74 | 92,78 | 66,90 | 145,20 | 164,00 | |

| EBIT-Marge %5 | 3,15 | 5,13 | 7,02 | 7,42 | 6,26 | 9,46 | 9,85 | |

| Jahresüberschuss1 | 19,29 | 43,86 | 59,85 | 52,29 | 52,60 | 38,00 | 70,00 | |

| Netto-Marge %6 | 2,43 | 4,17 | 4,73 | 4,18 | 4,92 | 2,48 | 4,20 | |

| Cashflow1,7 | 118,96 | 53,40 | 56,02 | 143,10 | 148,45 | 120,00 | 150,00 | |

| Ergebnis je Aktie8 | 3,18 | 2,94 | 4,02 | 3,51 | 3,53 | 2,45 | 4,10 | |

| Dividende je Aktie8 | 1,00 | 1,05 | 1,40 | 1,50 | 1,50 | 1,50 | 1,60 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Jost Werke | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| JST400 | DE000JST4000 | SE | 1.065,35 Mio. € | 20.07.2017 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SAF-Holland | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| SAFH00 | DE000SAFH001 | SE | 860,68 Mio. € | 26.07.2007 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PlanetHome Investment ST | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1A60A | DE000A1A60A2 | AG | 2,19 Mio. € | 24.06.2002 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PlanetHome Investment VZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1A60B | DE000A1A60B0 | AG | 2,19 Mio. € | 24.06.2002 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 2.433,04 | 2.301,77 | 2.311,61 | 2.353,26 | 2.407,92 | 2.480,00 | 0,00 | |

| EBITDA1,2 | 308,92 | 232,89 | 165,05 | 165,55 | 243,07 | 256,00 | 0,00 | |

| EBITDA-Marge %3 | 12,70 | 10,12 | 7,14 | 7,04 | 10,10 | 10,32 | 0,00 | |

| EBIT1,4 | 163,28 | 135,39 | 63,40 | 62,51 | 138,32 | 143,00 | 0,00 | |

| EBIT-Marge %5 | 6,71 | 5,88 | 2,74 | 2,66 | 5,74 | 5,77 | 0,00 | |

| Jahresüberschuss1 | 112,94 | 97,10 | 39,48 | 32,74 | 113,70 | 90,00 | 0,00 | |

| Netto-Marge %6 | 4,64 | 4,22 | 1,71 | 1,39 | 4,72 | 3,63 | 0,00 | |

| Cashflow1,7 | 304,94 | 130,60 | -1,04 | 230,79 | 198,66 | 175,00 | 0,00 | |

| Ergebnis je Aktie8 | 29,98 | 26,66 | 10,18 | 8,00 | 30,53 | 23,80 | 25,00 | |

| Dividende je Aktie8 | 8,00 | 8,00 | 8,00 | 8,00 | 8,00 | 8,00 | 9,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paul Hartmann | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 747404 | DE0007474041 | AG | 768,07 Mio. € | 1979 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 25,80 | 31,59 | 47,27 | 41,71 | 36,90 | 36,56 | 39,00 | |

| EBITDA1,2 | 2,17 | 6,07 | 8,72 | 6,15 | 3,47 | 5,69 | 0,00 | |

| EBITDA-Marge %3 | 8,41 | 19,22 | 18,45 | 14,75 | 9,40 | 15,56 | 0,00 | |

| EBIT1,4 | -2,69 | 1,14 | 3,09 | 1,03 | -2,29 | 0,72 | 0,95 | |

| EBIT-Marge %5 | -10,43 | 3,61 | 6,54 | 2,47 | -6,21 | 1,97 | 2,44 | |

| Jahresüberschuss1 | -2,51 | 0,09 | 1,83 | -0,14 | -3,58 | 0,65 | 0,00 | |

| Netto-Marge %6 | -9,73 | 0,29 | 3,87 | -0,34 | -9,70 | 1,78 | 0,00 | |

| Cashflow1,7 | 7,02 | 6,17 | 4,94 | 5,08 | 5,74 | 5,94 | 0,00 | |

| Ergebnis je Aktie8 | -0,38 | -0,02 | 0,34 | -0,04 | -0,62 | 0,13 | 0,16 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LS telcom | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 575440 | DE0005754402 | AG | 21,76 Mio. € | 15.03.2001 | Halten | |

Danke dafür an Michael Kollenda von der Münchner Vermögensverwaltung Salutaris Capital Management, der uns das Buch im Geschenkpaket zuschickte. Wir wollen hier gar nicht zu viel verraten: Im Kern geht es bei „Alles fließt“ um Mitarbeiter, die sich für eine Sache begeistern, ständige Veränderungsprozesse und die damit verbundenen – oftmals allzu menschlichen – Geschichten hinter der im Börsenalltag sonst dominierenden nüchternen Darstellung von Umsatz und Ertrag. Vermutlich ist das Ergebnis lehrreicher als so manches Standardwerk über die Führung von Unternehmen. So gesehen also eine klare Kaufempfehlung für das Buch! Und wer sich als Investor mit der kürzlich präsentierten Strategie 2025 von Technotrans genauer auseinandersetzen möchte, findet in „Alles fließt“ ebenfalls das nötige Rüstzeug. Komprimiert geht es darum, dass Technotrans künftig unter einer Dachmarke die Bereiche Plastics (Kunststoffherstellung und -verarbeitung), Energy Management (Elektromobilität für Schienen- und Straßenverkehr sowie Datencenter), Healthcare & Analytics (Medizintechnik) sowie Print (Druckindustrie) als strategische Zielmärkte ansieht.

Danke dafür an Michael Kollenda von der Münchner Vermögensverwaltung Salutaris Capital Management, der uns das Buch im Geschenkpaket zuschickte. Wir wollen hier gar nicht zu viel verraten: Im Kern geht es bei „Alles fließt“ um Mitarbeiter, die sich für eine Sache begeistern, ständige Veränderungsprozesse und die damit verbundenen – oftmals allzu menschlichen – Geschichten hinter der im Börsenalltag sonst dominierenden nüchternen Darstellung von Umsatz und Ertrag. Vermutlich ist das Ergebnis lehrreicher als so manches Standardwerk über die Führung von Unternehmen. So gesehen also eine klare Kaufempfehlung für das Buch! Und wer sich als Investor mit der kürzlich präsentierten Strategie 2025 von Technotrans genauer auseinandersetzen möchte, findet in „Alles fließt“ ebenfalls das nötige Rüstzeug. Komprimiert geht es darum, dass Technotrans künftig unter einer Dachmarke die Bereiche Plastics (Kunststoffherstellung und -verarbeitung), Energy Management (Elektromobilität für Schienen- und Straßenverkehr sowie Datencenter), Healthcare & Analytics (Medizintechnik) sowie Print (Druckindustrie) als strategische Zielmärkte ansieht.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Technotrans | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0XYGA | DE000A0XYGA7 | SE | 187,20 Mio. € | 10.03.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 190,45 | 211,10 | 238,22 | 262,12 | 238,08 | 244,00 | 0,00 | |

| EBITDA1,2 | 13,85 | 18,07 | 21,11 | 21,19 | 19,19 | 26,00 | 0,00 | |

| EBITDA-Marge %3 | 7,27 | 8,56 | 8,86 | 8,08 | 8,06 | 10,66 | 0,00 | |

| EBIT1,4 | 6,78 | 11,03 | 14,33 | 14,18 | 12,33 | 17,30 | 0,00 | |

| EBIT-Marge %5 | 3,56 | 5,23 | 6,02 | 5,41 | 5,18 | 7,09 | 0,00 | |

| Jahresüberschuss1 | 4,96 | 7,02 | 8,90 | 8,53 | 7,32 | 11,50 | 0,00 | |

| Netto-Marge %6 | 2,60 | 3,33 | 3,74 | 3,25 | 3,08 | 4,71 | 0,00 | |

| Cashflow1,7 | 12,23 | 13,43 | -1,04 | 23,41 | 11,70 | 15,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,72 | 1,02 | 1,29 | 1,24 | 1,06 | 1,66 | 2,00 | |

| Dividende je Aktie8 | 0,36 | 0,51 | 0,64 | 0,62 | 0,53 | 0,62 | 0,70 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

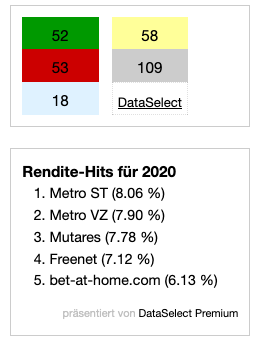

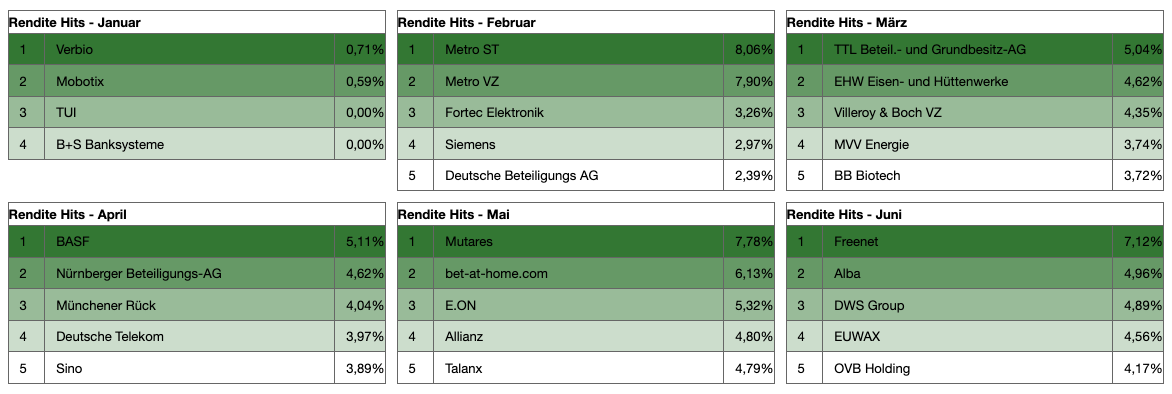

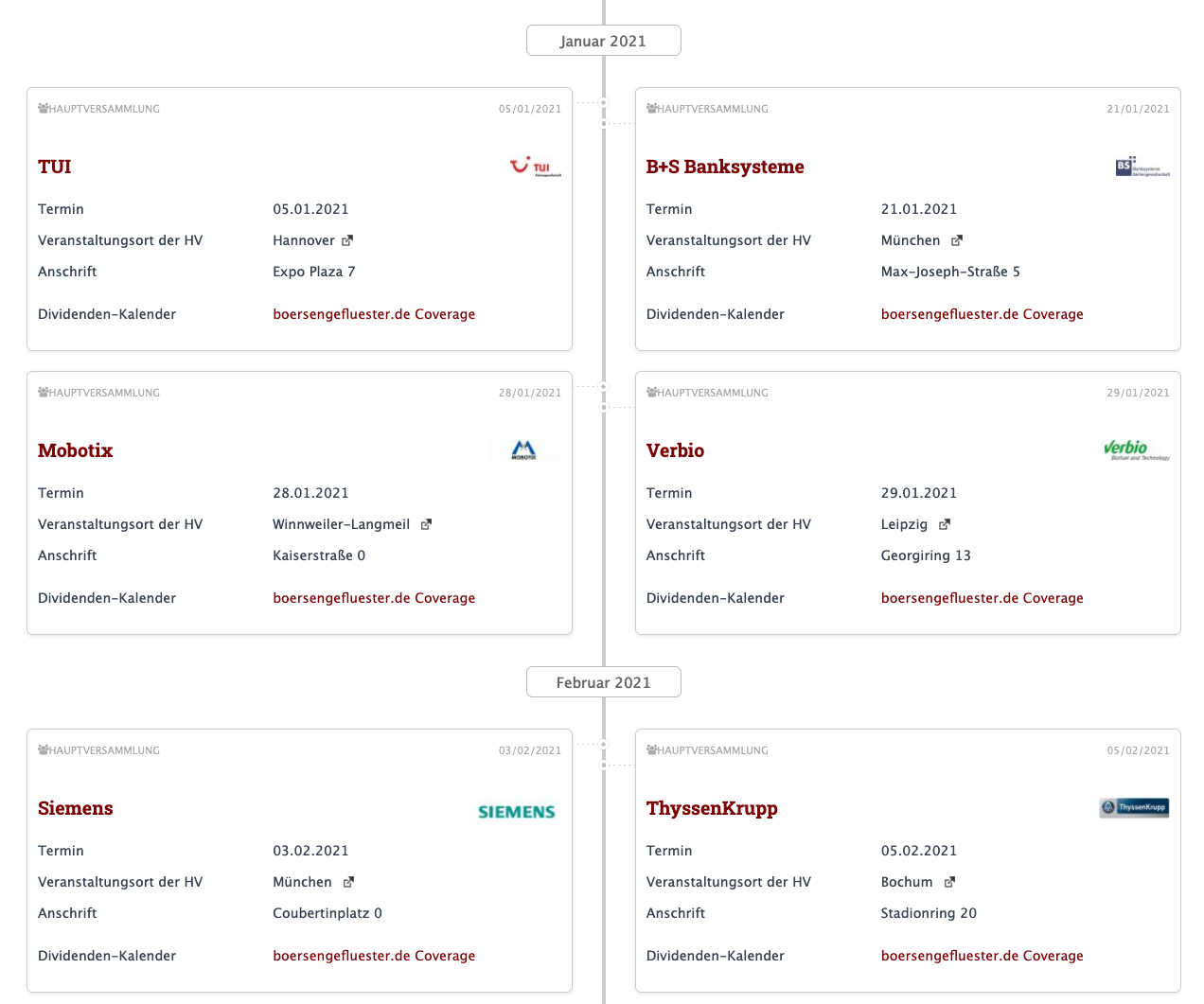

Welche Servicemöglichkeiten bietet boersengefluester.de nun für Anleger, die sich selbst auf Renditesuche begeben wollen? Unser Basistool hierfür ist der HV- und Dividendenkalender – ein Klassiker auf unserer Seite, denn dieser Analyser war das erste von uns selbst entwickelte Tool. Noch immer kennen wir allerdings keinen HV-Kalender für deutsche Aktien, der auch nur annähernd so viel Nutzwert bietet. Schließlich sind nahezu alle Elemente klickbar und mit zusätzlichen Infoboxen hinterlegt. Wer das Tool noch nicht kennt, sollte also mal vorbeischauen. Da es aus Investorensicht am Ende nahezu immer um Performance geht, haben wir zusätzlich eine Übersicht mit den monatsweisen Top-5 Renditehits zusammengestellt. Wichtig hier zu wissen: Damit eine Aktie hier überhaupt auftauchen kann, braucht es zunächst einmal einen konkreten HV-Termin. Mit einer schwammigen Angabe wie „Juni 2021“ oder „Sommer 2021“ oder kann unser System nicht arbeiten. Daher ist die Erfassung der HV-Termine für uns auch eine so wichtige Tätigkeit, denn damit befüllen wir unseren Hauptversammlungskalender überhaupt erst.

Welche Servicemöglichkeiten bietet boersengefluester.de nun für Anleger, die sich selbst auf Renditesuche begeben wollen? Unser Basistool hierfür ist der HV- und Dividendenkalender – ein Klassiker auf unserer Seite, denn dieser Analyser war das erste von uns selbst entwickelte Tool. Noch immer kennen wir allerdings keinen HV-Kalender für deutsche Aktien, der auch nur annähernd so viel Nutzwert bietet. Schließlich sind nahezu alle Elemente klickbar und mit zusätzlichen Infoboxen hinterlegt. Wer das Tool noch nicht kennt, sollte also mal vorbeischauen. Da es aus Investorensicht am Ende nahezu immer um Performance geht, haben wir zusätzlich eine Übersicht mit den monatsweisen Top-5 Renditehits zusammengestellt. Wichtig hier zu wissen: Damit eine Aktie hier überhaupt auftauchen kann, braucht es zunächst einmal einen konkreten HV-Termin. Mit einer schwammigen Angabe wie „Juni 2021“ oder „Sommer 2021“ oder kann unser System nicht arbeiten. Daher ist die Erfassung der HV-Termine für uns auch eine so wichtige Tätigkeit, denn damit befüllen wir unseren Hauptversammlungskalender überhaupt erst.

Im Grunde noch wichtiger als die reine Datumsangabe, ist natürlich die Höhe der Dividende. Ganz wichtig: Momentan beruhen nahezu alle Dividendenrenditen noch auf Schätzungen von boersengefluester.de zur Gewinnverwendung für das Jahr 2020. Die tatsächlichen Dividendenvorschläge zu den jeweiligen Hauptversammlungen tragen wir – sobald sie bekannt sind – zwar so schnell wie möglich nach in unserer Datenbank. Zunehmend Klarheit über die exakten Dividendenpläne wird es aber erst ab März geben, wenn die ersten Unternehmen ihre Abschlüsse für 2020 vorlegen. Immerhin: Bei den Hauptversammlungen, die im Januar und Februar 2021 stattfinden, gibt es bereits konkrete Ausschüttungspläne. Simpler Grund: Bei Unternehmen wie Siemens, Metro, Infineon oder Bertrandt endet das Geschäftsjahr bereits am 30. September, so dass die entsprechenden Hauptversammlungen auch ungefähr ein viertel Jahr vor dem großen Schwung der Unternehmen mit dem Kalenderjahr als Geschäftsjahr stattfinden. Unternehmen wie Verbio oder Fortec Elektronik, die bereits am 30. Juni ihre Bücher schließen, sind sogar noch etwas früher dran.

Noch ein Tipp: Wer einfach nur schauen will, welche Unternehmen innerhalb der nächsten 30 Tage ihre Hauptversammlung abhalten, sollte sich unseren HV 2Go-Kalender merken. Und auf eine Sache können Sie sich ohnehin verlassen: Wir durchforsten auch in den kommenden Wochen täglich die Finanzkalender der Unternehmen, um unsere Dividenden-Services so aktuell wie nur möglich zu halten. Und sollte uns doch mal ein Update durch die Lappen gegangen sein– nobody is perfect: Schicken Sie uns bitte eine E-Mail an [email protected]. Wir bessern dann sofort nach.

Im Grunde noch wichtiger als die reine Datumsangabe, ist natürlich die Höhe der Dividende. Ganz wichtig: Momentan beruhen nahezu alle Dividendenrenditen noch auf Schätzungen von boersengefluester.de zur Gewinnverwendung für das Jahr 2020. Die tatsächlichen Dividendenvorschläge zu den jeweiligen Hauptversammlungen tragen wir – sobald sie bekannt sind – zwar so schnell wie möglich nach in unserer Datenbank. Zunehmend Klarheit über die exakten Dividendenpläne wird es aber erst ab März geben, wenn die ersten Unternehmen ihre Abschlüsse für 2020 vorlegen. Immerhin: Bei den Hauptversammlungen, die im Januar und Februar 2021 stattfinden, gibt es bereits konkrete Ausschüttungspläne. Simpler Grund: Bei Unternehmen wie Siemens, Metro, Infineon oder Bertrandt endet das Geschäftsjahr bereits am 30. September, so dass die entsprechenden Hauptversammlungen auch ungefähr ein viertel Jahr vor dem großen Schwung der Unternehmen mit dem Kalenderjahr als Geschäftsjahr stattfinden. Unternehmen wie Verbio oder Fortec Elektronik, die bereits am 30. Juni ihre Bücher schließen, sind sogar noch etwas früher dran.

Noch ein Tipp: Wer einfach nur schauen will, welche Unternehmen innerhalb der nächsten 30 Tage ihre Hauptversammlung abhalten, sollte sich unseren HV 2Go-Kalender merken. Und auf eine Sache können Sie sich ohnehin verlassen: Wir durchforsten auch in den kommenden Wochen täglich die Finanzkalender der Unternehmen, um unsere Dividenden-Services so aktuell wie nur möglich zu halten. Und sollte uns doch mal ein Update durch die Lappen gegangen sein– nobody is perfect: Schicken Sie uns bitte eine E-Mail an [email protected]. Wir bessern dann sofort nach.

Foto: Clipdealer

...

Foto: Clipdealer

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-Marge %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Jahresüberschuss1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Netto-Marge %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividende je Aktie8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517690 | DE0005176903 | SE | 191,50 Mio. € | 02.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-Marge %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-Marge %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Jahresüberschuss1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Netto-Marge %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividende je Aktie8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A14KRD | DE000A14KRD3 | AG | 197,87 Mio. € | 16.12.2015 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-Marge %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-Marge %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Jahresüberschuss1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Netto-Marge %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Ergebnis je Aktie8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividende je Aktie8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511000 | DE0005110001 | SE | 184,33 Mio. € | 30.11.1998 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0KEXC | DE000A0KEXC7 | AG | 117,87 Mio. € | 23.03.2007 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Jahresüberschuss1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Netto-Marge %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Northern Data | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0SMU8 | DE000A0SMU87 | AG | 654,81 Mio. € | 05.10.2018 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UP2 | DE000A12UP29 | AG | 95,13 Mio. € | 28.10.2005 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-Marge %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-Marge %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Jahresüberschuss1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Netto-Marge %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,40 | 31,18 | 34,84 | 33,96 | 47,20 | 40,00 | 42,00 | |

| EBITDA1,2 | 3,31 | 3,81 | 2,32 | -0,99 | 0,56 | 1,90 | 3,00 | |

| EBITDA-Marge %3 | 15,47 | 12,22 | 6,66 | -2,92 | 1,19 | 4,75 | 7,14 | |

| EBIT1,4 | 2,46 | 2,93 | 0,06 | -3,00 | -0,93 | 0,40 | 0,00 | |

| EBIT-Marge %5 | 11,50 | 9,40 | 0,17 | -8,83 | -1,97 | 1,00 | 0,00 | |

| Jahresüberschuss1 | 2,09 | 4,73 | -0,65 | -3,36 | -1,99 | -0,15 | 0,00 | |

| Netto-Marge %6 | 9,77 | 15,17 | -1,87 | -9,89 | -4,22 | -0,38 | 0,00 | |

| Cashflow1,7 | 0,02 | 0,09 | -5,07 | 0,69 | -1,79 | 1,30 | 0,00 | |

| Ergebnis je Aktie8 | 0,27 | 0,54 | -0,07 | -0,35 | -0,21 | -0,02 | 0,15 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SBF | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2AAE2 | DE000A2AAE22 | AG | 45,81 Mio. € | 01.06.2010 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.530,38 | 2.041,73 | 2.437,20 | 2.661,21 | 1.879,02 | 1.009,00 | 0,00 | |

| EBITDA1,2 | 233,53 | 332,20 | 381,10 | 323,53 | -480,78 | 874,00 | 0,00 | |

| EBITDA-Marge %3 | 15,26 | 16,27 | 15,64 | 12,16 | -25,59 | 86,62 | 0,00 | |

| EBIT1,4 | 107,24 | 193,49 | 235,25 | 160,02 | -1.184,22 | 784,00 | 0,00 | |

| EBIT-Marge %5 | 7,01 | 9,48 | 9,65 | 6,01 | -63,02 | 77,70 | 0,00 | |

| Jahresüberschuss1 | 69,46 | 142,87 | 170,62 | 76,41 | -1.079,91 | -409,00 | 0,00 | |

| Netto-Marge %6 | 4,54 | 7,00 | 7,00 | 2,87 | -57,47 | -40,54 | 0,00 | |

| Cashflow1,7 | 312,82 | 367,36 | 280,34 | -110,85 | -435,96 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,56 | 3,34 | 5,03 | 2,37 | -29,30 | -12,10 | 0,30 | |

| Dividende je Aktie8 | 0,50 | 1,00 | 2,00 | 0,50 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Bajaj Mobility | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2JKHY | AT0000KTMI02 | AG | 552,24 Mio. € | Halten | ||

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.