[sws_blue_box box_size="640"]Gastbeitrag von

Dr. Martina Schmid zur Europäischen Marktmissbrauchsverordnung. Der Originaltext ist am 13. April 2016 im

CMS Blog unter diesem

LINK erschienen. [/sws_blue_box]

Die Europäische Marktmissbrauchsverordnung wird ab dem 3. Juli 2016 von den Emittenten zu befolgen sein. Wir zeigen die wichtigsten Neuerungen und To-dos.

Das Inkrafttreten der Europäischen Marktmissbrauchsverordnung rückt unaufhaltsam näher. Der nachfolgende Beitrag beschäftigt sich mit den wesentlichen Änderungen, die die Marktmissbrauchsverordnung mit sich bringen wird, berücksichtigt außerdem die zwischenzeitlich ergangenen Europäischen Durchführungsakte und zeigt den Handlungsbedarf für Emittenten auf.

Erweiterung des Anwendungsbereichs auf Freiverkehrsemittenten

Die wichtigste Neuerung durch die Marktmissbrauchsverordnung liegt darin, dass die Pflicht zur Ad hoc-Publizität sowie die Pflicht zur Führung von Insiderverzeichnissen und zur Meldung von Directors‘ Dealings künftig nicht nur für Emittenten im regulierten Markt, sondern auch für Freiverkehrsemittenten gilt.

Eine Einschränkung gilt allerdings: Freiverkehrsemittenten sind nur dann von der Verordnung erfasst, wenn der Emittent die Einbeziehung in den Freiverkehr selbst

beantragt hat oder die Einbeziehung mit

Zustimmung des Emittenten erfolgt ist.

Ad hoc-Publizität

Die bisherige Regelung der Ad hoc-Publizität im § 15 WpHG wird weitestgehend aufgehoben. Dies soll im Zuge des ersten Finanzmarktnovellierungsgesetzes umgesetzt werden, dessen erster Entwurf Anfang Januar 2016 beschlossen wurde und das voraussichtlich bis spätestens Juni 2016 in Kraft treten wird.

Aktuell liegen die Stellungnahme des Bundesrates und Gegenäußerung der Bundesregierung zu dem Gesetzentwurf vor. Maßgebliche Vorschrift wird künftig unmittelbar Artikel 17 Marktmissbrauchsverordnung sein.

Begriff der Insiderinformation

Der Begriff der Insiderinformation erfährt durch die Marktmissbrauchsverordnung keine wesentlichen Änderungen.

In Umsetzung der Entscheidungen des EuGH und des BGH in Sachen Geltl ./.

Daimler stellt die Marktmissbrauchsverordnung klar, dass Zwischenschritte bei zeitlich gestreckten Vorgängen ebenfalls Insiderinformationen sein können. Dies bedeutet, dass bei einem zeitlich gestreckten Vorgang nicht nur das „Endereignis″ (Bsp.: Ausscheiden des Vorstandsvorsitzenden; Abschluss eines Unternehmenskaufvertrags) eine Insiderinformation darstellen kann, sondern bereits die vorgelagerten

Zwischenschritte (Bsp.: Gespräche zwischen Vorstandsvorsitzendem und Aufsichtsratsmitgliedern im Vorfeld des Ausscheidens; Abschluss eines LOI; Durchführung und/oder erfolgreicher Abschluss einer Due Diligence).

Leider lässt auch die Marktmissbrauchsverordnung offen, wann ein Zwischenschritt als solcher Kursrelevanz hat, so dass die damit verbundenen Anwendungsschwierigkeiten in der Praxis fortbestehen werden.

Aufschub der Ad hoc-Mitteilung

Auch unter der künftigen Geltung der Marktmissbrauchsverordnung ist ein Aufschub der Veröffentlichung einer Ad hoc-Mitteilung möglich, wenn der Aufschub im berechtigten Interesse des Emittenten liegt, eine Irreführung der Öffentlichkeit nicht zu befürchten ist und die Geheimhaltung gewährleistet ist.

Die Europäische Behörde ESMA wird zur Konkretisierung der Begriffe „berechtigtes Interesse″ und „Irreführung der Öffentlichkeit″ noch Leitlinien mit einer nicht abschließenden Liste von Fallgruppen veröffentlichen, die für die praktische Handhabung des Aufschubs von großer Bedeutung sein werden. Derzeit liegt ein Entwurf für diese

Leitlinien vor.

Als Beispiele für ein

berechtigtes Interesse an einem Aufschub der Ad hoc-Mitteilung werden unter anderem folgende Fälle genannt:

• laufende Vertragsverhandlungen könnten beeinträchtigt werden;

• die erforderliche Zustimmung eines anderen Gesellschaftsorgans steht noch aus;

• geplanter Erwerb oder Verkauf einer wesentlichen Beteiligung an einem anderen Unternehmen.

In folgenden Fällen soll eine

Irreführung der Öffentlichkeit naheliegen, so dass ein Aufschub ausscheiden kann:

• erhebliche Abweichung von einer früheren Veröffentlichung durch den Emittenten;

• wahrscheinliches Verfehlen von zuvor veröffentlichten Finanzprognosen;

• Abweichen der Information von der vom Emittenten verursachten Markterwartung.

Darüber hinaus wird die EU-Kommission eine Verordnung erlassen, die hinsichtlich des Aufschubs umfangreiche

Dokumentationspflichten für die Emittenten vorsieht. Hierzu liegt derzeit lediglich ein Entwurf der ESMA vor, nach dem unter anderem folgende Informationen dokumentiert werden müssen:

• Datum und Uhrzeit des erstmaligen Entstehens der Insiderinformation;

• Datum und Uhrzeit der Aufschubentscheidung;

• Datum und Uhrzeit der voraussichtlichen Ad hoc-Mitteilung;

• zuständige Personen, die über Beginn und voraussichtliches Ende des Aufschubs und über die Veröffentlichung entscheiden und sicherstellen, dass das fortlaufende Vorliegen der Aufschubvoraussetzungen überprüft wird;

• ergriffene Maßnahmen innerhalb des Emittenten zur Sicherstellung der Vertraulichkeit;

• Vorkehrungen für den Fall, dass die Vertraulichkeit nicht mehr länger gewährleistet werden kann.

Sonderfall Gerüchte

Im Rahmen der Gewährleistung der Vertraulichkeit während des Aufschubs einer Ad hoc-Mitteilung gelten unter der Marktmissbrauchsverordnung künftig Neuerungen im Fall des Auftretens von Gerüchten. Bislang war im Fall des Entstehens von Gerüchten nur dann kein weiterer Aufschub der Ad hoc-Mitteilung möglich, wenn das Gerücht auf einer Vertraulichkeitslücke beim Emittenten beruhte.

Künftig ist kein weiterer Aufschub der Ad hoc-Mitteilung bei Gerüchten möglich, die den

Tatsachenkern treffen, und zwar

unabhängig davon, ob das Gerücht aus der Sphäre des Emittenten stammt oder nicht. Damit können willkürlich lancierte Behauptungen von Marktteilnehmern den Emittenten unter Umständen zur unverzüglichen Veröffentlichung einer bislang aufgeschobenen Ad hoc-Mitteilung verpflichten.

Veröffentlichung auf der Internetseite

Neu in der Marktmissbrauchsverordnung ist außerdem, dass die Emittenten bei der Veröffentlichung der Ad hoc-Mitteilung auf der unternehmenseigenen Internetseite neben dem Datum künftig auch die

Uhrzeit der Veröffentlichung angeben müssen und die Mitteilung dort mindestens fünf Jahre (bisher nur ein Monat) abrufbar sein muss.

Handlungsbedarf für Emittenten

Die Emittenten sollten bis zum Inkrafttreten der Marktmissbrauchsverordnung im Juli prüfen, ob ihre

internen Verfahrensabläufe bei der Veröffentlichung von Ad hoc-Mitteilungen und bei der Dokumentation von Aufschubentscheidungen bereits den neuen Vorgaben entsprechen.

Führen von Insiderverzeichnissen

Der bisherige § 15b WpHG soll aufgehoben werden. Maßgebliche Vorschrift ist künftig Artikel 18 Marktmissbrauchsverordnung. Folgende Neuerungen sind zu beachten:

Informationsumfang der Insiderverzeichnisse

Der Informationsumfang der zu führenden Insiderverzeichnisse wurde deutlich erweitert. Die ESMA hat zwischenzeitlich Entwürfe für Insiderverzeichnisse vorgelegt. Diese sehen detailliertere Angaben zu den persönlichen Daten der Insider als bisher vor.

Neben dem

Datum ist künftig auch die genaue

Uhrzeit von Beginn und Ende des Zugangs zu Insiderinformationen zu erfassen. Außerdem müssen der

Geburtsname des Insiders und die geschäftlichen und privaten

Telefonnummern einschließlich

Mobilfunknummern der Insider angegeben werden.

Keine Wahlmöglichkeit mehr

Neu ist außerdem, dass die bisherige Wahlmöglichkeit zwischen einem projektbezogenen Aufbau des Insiderverzeichnisses einerseits und einem Aufbau nach Funktions-/ Vertraulichkeitsbereichen andererseits nicht mehr besteht. Künftig ist

stets eine anlassbezogene Insiderliste zu führen.

Hinsichtlich der Personen, die aufgrund ihrer Stellung stets Zugang zu Insiderinformationen des Emittenten haben, steht es dem Emittenten frei, zusätzlich eine Liste mit permanenten Insidern zu führen, die dann nicht in jeder anlassbezogenen Liste erneut aufgeführt werden müssen.

Schriftliche Dokumentation der Insideraufklärung

Die Marktmissbrauchsverordnung sieht vor, dass die im Insiderverzeichnis erfassten Personen

zwingend schriftlich über ihre Pflichten und mögliche Sanktionen

belehrt werden und die Aufklärung

schriftlich bestätigen müssen. Dies gilt nicht nur für neu hinzukommende Insider, sondern auch für die in den bestehenden Insiderverzeichnissen erfassten Personen, selbst wenn diese bereits nach dem WpHG belehrt worden sind.

Aufbewahrung

Die Insiderverzeichnisse sind künftig

mindestens fünf Jahre (statt bisher genau sechs Jahre) aufzubewahren. Zudem sieht die Marktmissbrauchsverordnung keine (wie bisher bestehende) Pflicht zur Vernichtung der Insiderverzeichnisse vor.

Handlungsbedarf für Emittenten

Die Emittenten sollten rechtzeitig damit beginnen, die künftig für die Führung der Insiderverzeichnisse erforderlichen

Daten bei den bisherigen Insidern abzufragen. Ebenso sollten rechtzeitig die erforderlichen

Schreiben zur Belehrung der Insider entworfen werden.

Mitteilung von Directors‘ Dealings

Artikel 19 Marktmissbrauchsverordnung ersetzt die bisherige Regelung in § 15a WpHG, der aufgehoben wird. Es gelten folgende Neuerungen:

Meldefrist

Die Meldefrist für Directors‘ Dealings wird von fünf auf

drei Geschäftstage verkürzt.

Fortlaufende Liste der Führungskräfte und nahestehenden Personen

Emittenten sind unter der Marktmissbrauchsverordnung künftig verpflichtet, eine fortlaufende Liste der Führungskräfte und der ihnen nahestehenden Personen zu führen und die Führungskräfte über ihre Pflichten im Zusammenhang mit Directors‘ Dealings schriftlich zu belehren. Die Führungskräfte sind ihrerseits verpflichtet, die ihnen nahestehenden Personen schriftlich aufzuklären und eine Kopie des Aufklärungsdokuments aufzubewahren.

Bagatellgrenze

Unverändert bleibt die Bagatellgrenze von

EUR 5.000,00 innerhalb eines Kalenderjahres. Diese kann jedoch durch die nationalen Behörden auf bis zu EUR 20.000,00 erhöht werden.

Bei der Berechnung der Bagatellgrenze sind die Eigengeschäfte der Führungskraft und der nahestehenden Personen zusammenzurechnen. Vor diesem Hintergrund ist dringend zu empfehlen, dass sich die Führungskräfte und die ihnen nahestehenden Personen gegenseitig über etwa vorgenommene Eigengeschäfte unterrichten.

Wird die Bagatellgrenze überschritten, bleiben die zuvor vorgenommenen Geschäfte – anders als nach bisher geltendem Recht – nicht veröffentlichungspflichtig. Die zuvor im Kalenderjahr getätigten Geschäfte müssen daher nicht nachgemeldet werden.

Einheitliches Meldeformular

Die ESMA hat zwischenzeitlich den Entwurf eines einheitlichen Meldeformulars für Directors‘ Dealings vorgelegt. Dieses sieht unter anderem vor, dass mehrere gleichartige Geschäfte in einer einzigen Meldung angegeben werden können. In diesem Fall werden auch das Gesamtvolumen und der Durchschnittspreis aller einzelnen Transaktionen anzugeben sein.

Handelsverbot für Führungspersonen

Neu ist außerdem das grundsätzliche Handelsverbot für Führungspersonen für einen Zeitraum von

30 Tagen vor Veröffentlichung eines Zwischen- oder Jahresabschlussberichts (sog. Closed Periods). Dies betrifft durch Gesetz oder Börsenordnung vorgeschriebene Berichte. Sofern ein Emittent beispielsweise Quartalsberichte nur freiwillig veröffentlicht, gilt hinsichtlich dieser Quartalsberichte kein Handelsverbot. Schließlich gelten die Closed Periods nach der Marktmissbrauchsverordnung nur für Führungskräfte, nicht aber für diesen nahestehende Personen.

Weitere erfasste Geschäfte

Die neue Regelung zu Directors‘ Dealings in der Marktmissbrauchsverordnung enthält insofern eine Verschärfung gegenüber der bisherigen Rechtslage, als auch Geschäfte in Schuldtiteln (etwa

Anleihen) des Emittenten mitzuteilen sind. Darüber hinaus ist auch das Verpfänden und Verleihen von Finanzinstrumenten erfasst oder auch die Geschäfte eines Vermögensverwalters. Auch Geschäfte im Rahmen einer Lebensversicherung sind unter Umständen erfasst. Insbesondere fallen unter den Begriff des Eigengeschäfts auch

Schenkungen und

Erbschaften, anders als dies bisher der Fall war.

Handlungsbedarf

Handlungsbedarf besteht sowohl für die Emittenten als auch für die Führungskräfte. Die Emittenten sind verpflichtet, die Führungskräfte über ihre Pflichten im Zusammenhang mit Directors‘ Dealings schriftlich zu belehren. Die Führungskräfte müssen ihrerseits die ihnen nahestehenden Personen schriftlich aufklären. Der Emittent muss außerdem eine fortlaufende Liste der Führungskräfte und der nahestehenden Personen führen. Entsprechende

Belehrungsschreiben und

Listen sollten daher frühzeitig vorbereitet werden. Die Emittenten sollten zudem die für die Führung der Liste erforderlichen

Informationen rechtzeitig bei ihren Führungskräften anfordern.

Interne Meldefristen

Schließlich ist zu beachten, dass künftig sowohl für die Meldung des Geschäfts durch die Führungskraft an den Emittenten als auch für die Veröffentlichung des Geschäfts durch den Emittenten eine Frist von drei Geschäftstagen seit der Vornahme des Geschäfts gilt. Dies kann in der Praxis zu Problemen führen, wenn die Führungskraft die Meldefrist bis zum Ende ausschöpft, so dass der Emittent die dreitägige Veröffentlichungsfrist nicht mehr einhalten kann. Vor diesem Hintergrund könnten sich interne

Richtlinien beim Emittenten anbieten, die die Führungskräfte verpflichten, etwaige Geschäfte innerhalb einer kürzeren Frist als drei Geschäftstage an den Emittenten zu melden.

Insiderhandelsverbot

Auch unter der Marktmissbrauchsverordnung gilt künftig das Verbot von Insidergeschäften, nun geregelt in Art. 14 Marktmissbrauchsverordnung. Danach ist es verboten, Insidergeschäfte zu tätigen oder dies zu versuchen, Dritten zu empfehlen, Insidergeschäfte zu tätigen, oder Dritte anzustiften, Insidergeschäfte zu tätigen. Schließlich ist die unrechtmäßige Offenlegung von Insiderinformationen verboten.

Neu ist, dass auch die

Stornierung oder

Änderung eines Auftrags als verbotenes Insidergeschäft gilt, wenn der Auftrag vor Erlangen der Insiderinformation erteilt wurde.

...

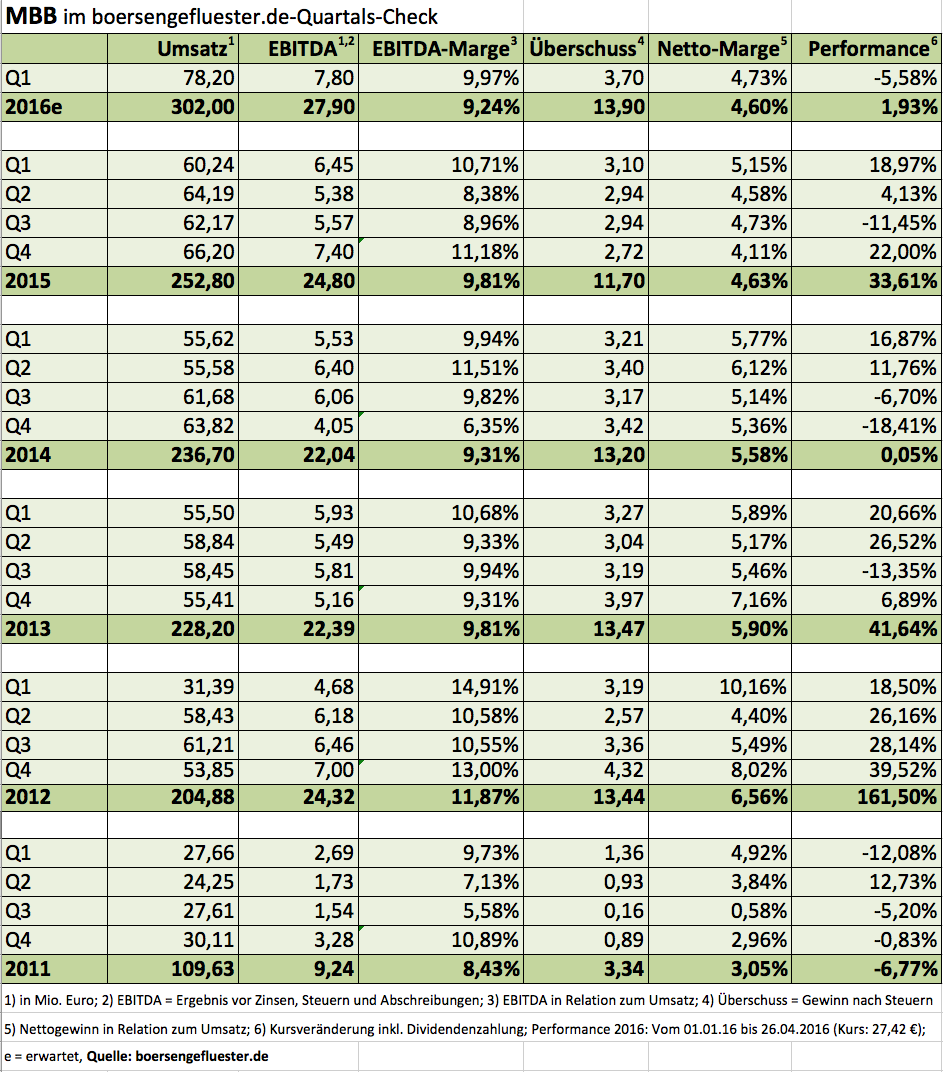

Zu einer kompletten Neuformulierung des Ausblicks – 300 Mio. Euro Umsatz und ein Überschuss von 13,2 Mio. Euro bzw. 2,00 Euro Gewinn je Aktie – ließ sich Nesemeier zwar noch nicht hinreißen. Immerhin räumte er ein, dass diese Prognose nun „zunehmend konservativ erscheint“. Ebenfalls ein gutes Zeichen ist, dass sich das Wachstum dem Vernehmen nach über sämtliche Tochtergesellschaften erstreckt. Kapitalisiert ist MBB zurzeit mit 178,2 Mio. Euro, wobei die Gesellschaft über eine Netto-Liquidität von gegenwärtig 13,9 Mio. Euro verfügt. Das Eigenkapital wuchs um knapp fünf Prozent auf 91,9 Mio. Euro. Unter Berücksichtigung der für 2015 anstehenden Dividendenzahlung von 0,59 Euro pro Anteilschein ergibt sich daraus ein Buchwert von 12,80 Euro je Aktie. Demnach wird der Titel zurzeit etwa mit dem 2,1fachen des Buchwerts gehandelt. Die Dividendenrendite (Hauptversammlung am 30. Juni 2016) beträgt knapp 2,2 Prozent. Das ist ok, allerdings zeigt der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert von fast 4,2 Prozent, dass MBB in der Vergangenheit schon deutlich mehr zu bieten hatte. Investoren orientieren sich bei den Berlinern also mehr an den Wachstumsperspektiven – ganz vorn steht hier der zuletzt erworbene Spezialmaschinenbauer Aumann – als an defensiveren Kennzahlen wie der Dividendenrendite.

Natürlich ist die Verschiebung der Rendite Richtung Süden aber auch dem enormen Kursanstieg von 2012 bis 2014 im Zuge der Übernahme der MBB Fertigungstechnik geschuldet. Losgelöst davon: Gerade für langfristig orientierte Investoren bleibt die im Prime Standard gelistete Aktie ein attraktives Investment. Den vollständigen Zwischenbericht legt MBB am 31. Mai 2016 vor.

Zu einer kompletten Neuformulierung des Ausblicks – 300 Mio. Euro Umsatz und ein Überschuss von 13,2 Mio. Euro bzw. 2,00 Euro Gewinn je Aktie – ließ sich Nesemeier zwar noch nicht hinreißen. Immerhin räumte er ein, dass diese Prognose nun „zunehmend konservativ erscheint“. Ebenfalls ein gutes Zeichen ist, dass sich das Wachstum dem Vernehmen nach über sämtliche Tochtergesellschaften erstreckt. Kapitalisiert ist MBB zurzeit mit 178,2 Mio. Euro, wobei die Gesellschaft über eine Netto-Liquidität von gegenwärtig 13,9 Mio. Euro verfügt. Das Eigenkapital wuchs um knapp fünf Prozent auf 91,9 Mio. Euro. Unter Berücksichtigung der für 2015 anstehenden Dividendenzahlung von 0,59 Euro pro Anteilschein ergibt sich daraus ein Buchwert von 12,80 Euro je Aktie. Demnach wird der Titel zurzeit etwa mit dem 2,1fachen des Buchwerts gehandelt. Die Dividendenrendite (Hauptversammlung am 30. Juni 2016) beträgt knapp 2,2 Prozent. Das ist ok, allerdings zeigt der von boersengefluester.de ermittelte Zehn-Jahres-Durchschnittswert von fast 4,2 Prozent, dass MBB in der Vergangenheit schon deutlich mehr zu bieten hatte. Investoren orientieren sich bei den Berlinern also mehr an den Wachstumsperspektiven – ganz vorn steht hier der zuletzt erworbene Spezialmaschinenbauer Aumann – als an defensiveren Kennzahlen wie der Dividendenrendite.

Natürlich ist die Verschiebung der Rendite Richtung Süden aber auch dem enormen Kursanstieg von 2012 bis 2014 im Zuge der Übernahme der MBB Fertigungstechnik geschuldet. Losgelöst davon: Gerade für langfristig orientierte Investoren bleibt die im Prime Standard gelistete Aktie ein attraktives Investment. Den vollständigen Zwischenbericht legt MBB am 31. Mai 2016 vor.

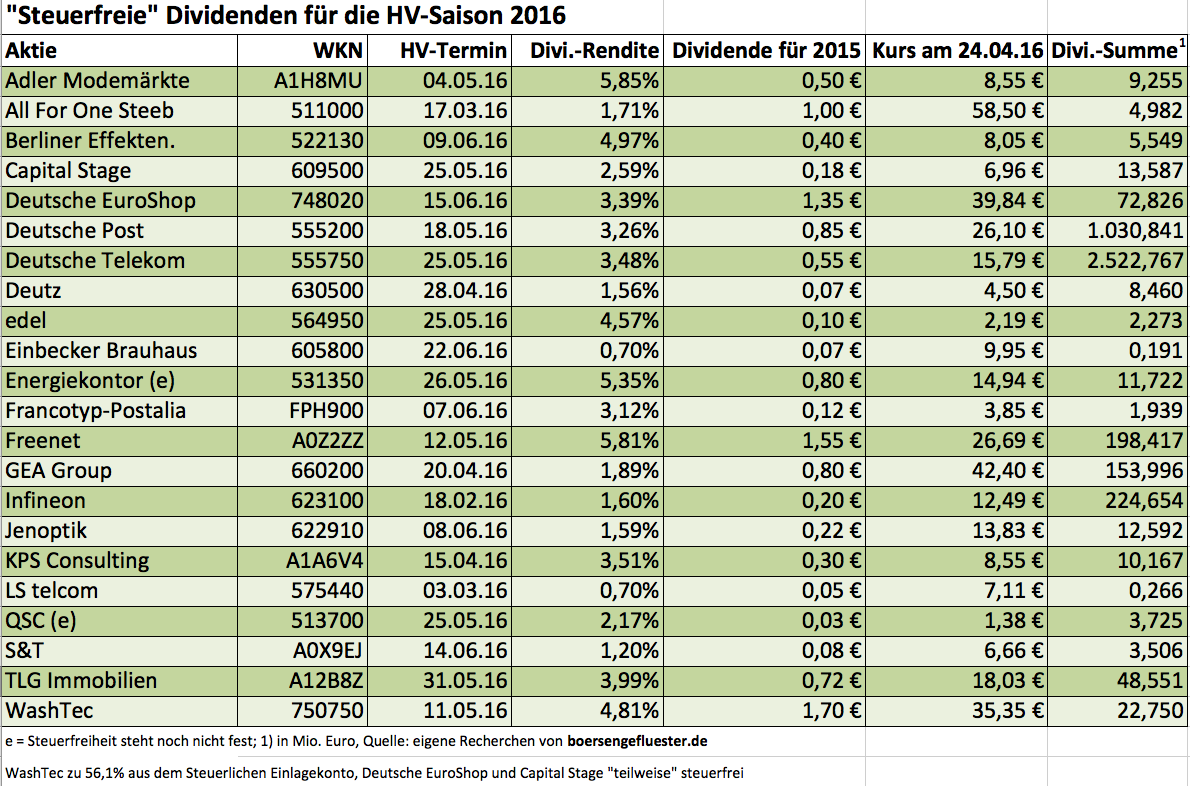

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

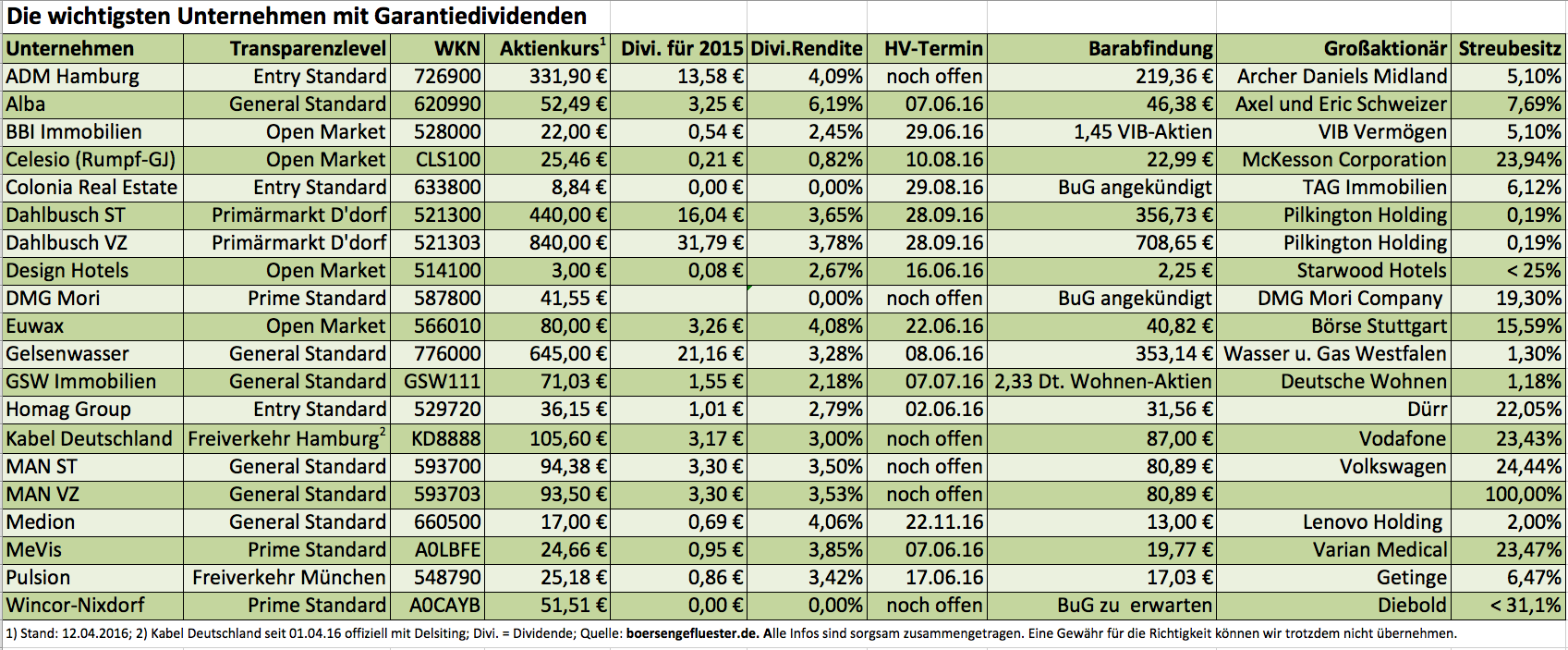

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...