| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-Marge %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-Marge %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Jahresüberschuss1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Netto-Marge %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio. € | 30.06.2009 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio. € | 25.06.2007 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-Marge %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-Marge %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Jahresüberschuss1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Netto-Marge %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Ergebnis je Aktie8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividende je Aktie8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750100 | DE0007501009 | AG | 4,18 Mio. € | 12.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Netto-Marge %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Merkur Privatbank | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 814820 | DE0008148206 | KGaA | 143,91 Mio. € | 23.03.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 73,96 | 82,52 | 98,94 | 116,85 | 126,77 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,82 | 21,39 | 21,79 | 28,40 | 28,95 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 24,09 | 25,92 | 22,02 | 24,31 | 22,84 | 0,00 | 0,00 | |

| EBIT1,4 | 17,82 | 21,39 | 20,45 | 26,89 | 27,34 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 24,09 | 25,92 | 20,67 | 23,01 | 21,57 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 8,20 | 9,17 | 9,89 | 10,80 | 11,59 | 0,00 | 0,00 | |

| Netto-Marge %6 | 11,09 | 11,11 | 10,00 | 9,24 | 9,14 | 0,00 | 0,00 | |

| Cashflow1,7 | 9,24 | 10,04 | 11,23 | 12,30 | 13,19 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,05 | 1,18 | 1,23 | 1,39 | 1,49 | 1,58 | 1,54 | |

| Dividende je Aktie8 | 0,40 | 0,45 | 0,45 | 0,50 | 0,50 | 0,53 | 0,53 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Voxeljet | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2QBGM | US92912L2060 | AG | 4,57 Mio. € | 18.10.2013 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,57 | 24,83 | 27,83 | 31,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,72 | -5,74 | -2,46 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -45,06 | -23,12 | -8,84 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -13,16 | -8,84 | -5,38 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -61,01 | -35,60 | -19,33 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -15,48 | -10,59 | -11,41 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -71,77 | -42,65 | -41,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,60 | -6,54 | -9,18 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -2,46 | -1,68 | -1,53 | -1,24 | -0,61 | -0,23 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Ex-CEO Thomas Radke[/caption]

Demnach soll das Ergebnis vor Zinsen und Steuern (EBIT) im laufenden Jahr nur noch in einem Korridor zwischen 13 und 14 Mio. Euro landen, nachdem bislang das untere Ende der Spanne von 17 bis 18 Mio. Euro avisiert worden war. Beim Umsatz stellt sich das Management mittlerweile auf ein Null-Wachstum ein, nachdem das erwartete Erlösplus erst Mitte August auf eine Bandbreite von 2,5 bis 3,5 Prozent gestutzt wurde. Diese Entwicklung spiegelt die augenblicklich Misere von Leifheit deutlich wieder. Zuletzt blieb im Markengeschäft insbesondere der Absatz von elektrischen Produkten zur Oberflächenreinigung – einst große Hoffnungsträger – hinter den Erwartungen zurück. An der Börse kommen die Neuigkeiten zunächst einmal nicht gut an und schickten die Notiz im Tief um weiter 8,6 Prozent auf 14,62 Euro in den Keller. Das entspricht etwa dem Niveau vom November 2013.

Boersengefluester.de geht allerdings davon aus, dass dieser neuerliche Absacker auch einen Tiefpunkt dargestellt haben könnte und es berechtigte Chancen auf eine Besserung gibt. Immerhin ist Leifheit noch immer eine starke Marke und das Unternehmen verfügt über eine komfortable Bilanz. Einstellen müssen sich die Anleger zur nächsten Hauptversammlung aber vermutlich auf eine deutliche Dividendenkürzung. Nun: Selbst so ein Schritt wäre verschmerzbar, wenn der Aktienkurs nur endlich wieder Richtung Norden dreht.

Ex-CEO Thomas Radke[/caption]

Demnach soll das Ergebnis vor Zinsen und Steuern (EBIT) im laufenden Jahr nur noch in einem Korridor zwischen 13 und 14 Mio. Euro landen, nachdem bislang das untere Ende der Spanne von 17 bis 18 Mio. Euro avisiert worden war. Beim Umsatz stellt sich das Management mittlerweile auf ein Null-Wachstum ein, nachdem das erwartete Erlösplus erst Mitte August auf eine Bandbreite von 2,5 bis 3,5 Prozent gestutzt wurde. Diese Entwicklung spiegelt die augenblicklich Misere von Leifheit deutlich wieder. Zuletzt blieb im Markengeschäft insbesondere der Absatz von elektrischen Produkten zur Oberflächenreinigung – einst große Hoffnungsträger – hinter den Erwartungen zurück. An der Börse kommen die Neuigkeiten zunächst einmal nicht gut an und schickten die Notiz im Tief um weiter 8,6 Prozent auf 14,62 Euro in den Keller. Das entspricht etwa dem Niveau vom November 2013.

Boersengefluester.de geht allerdings davon aus, dass dieser neuerliche Absacker auch einen Tiefpunkt dargestellt haben könnte und es berechtigte Chancen auf eine Besserung gibt. Immerhin ist Leifheit noch immer eine starke Marke und das Unternehmen verfügt über eine komfortable Bilanz. Einstellen müssen sich die Anleger zur nächsten Hauptversammlung aber vermutlich auf eine deutliche Dividendenkürzung. Nun: Selbst so ein Schritt wäre verschmerzbar, wenn der Aktienkurs nur endlich wieder Richtung Norden dreht.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 646450 | DE0006464506 | AG | 137,55 Mio. € | 03.10.1984 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-Marge %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-Marge %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Jahresüberschuss1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Netto-Marge %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Ergebnis je Aktie8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividende je Aktie8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Leifheit AG...

Foto: Leifheit AG...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Grundstücksauktionen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 553340 | DE0005533400 | AG | 10,32 Mio. € | 17.06.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 12,71 | 14,52 | 12,29 | 7,07 | 7,43 | 0,00 | 0,00 | |

| EBITDA1,2 | 3,21 | 3,46 | 2,10 | -2,12 | 0,50 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 25,26 | 23,83 | 17,09 | -29,99 | 6,73 | 0,00 | 0,00 | |

| EBIT1,4 | 2,98 | 3,29 | 1,91 | -2,22 | -0,42 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 23,45 | 22,66 | 15,54 | -31,40 | -5,65 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,05 | 2,24 | 1,30 | -1,88 | -0,42 | 0,00 | 0,00 | |

| Netto-Marge %6 | 16,13 | 15,43 | 10,58 | -26,59 | -5,65 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,28 | 2,42 | 1,47 | -1,77 | -0,35 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,28 | 1,40 | 0,81 | -1,17 | -0,26 | 0,34 | 0,53 | |

| Dividende je Aktie8 | 1,35 | 1,50 | 0,60 | 0,00 | 0,00 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Cyan | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4SV | DE000A2E4SV8 | AG | 47,26 Mio. € | 28.03.2018 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,29 | 8,48 | 3,80 | 4,72 | 7,10 | 9,00 | 11,00 | |

| EBITDA1,2 | -5,06 | -12,32 | -4,36 | -4,47 | -1,48 | 0,80 | 1,25 | |

| EBITDA-Marge %3 | -23,77 | -145,28 | -114,74 | -94,70 | -20,85 | 8,89 | 11,36 | |

| EBIT1,4 | -11,04 | -18,06 | -7,01 | -7,01 | -3,98 | -1,40 | 0,05 | |

| EBIT-Marge %5 | -51,86 | -212,97 | -184,47 | -148,52 | -56,06 | -15,56 | 0,46 | |

| Jahresüberschuss1 | -9,27 | -13,88 | -14,71 | -20,72 | -3,74 | -1,20 | -0,35 | |

| Netto-Marge %6 | -43,54 | -163,68 | -387,11 | -438,98 | -52,68 | -13,33 | -3,18 | |

| Cashflow1,7 | -8,71 | -9,50 | -6,87 | -4,01 | -3,80 | -0,30 | 1,60 | |

| Ergebnis je Aktie8 | -0,95 | -1,30 | -0,99 | -1,10 | -0,17 | -0,05 | -0,02 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Heidelberg Pharma | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QVV | DE000A11QVV0 | AG | 140,82 Mio. € | 13.11.2006 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 8,49 | 1,75 | 18,51 | 9,86 | 6,85 | 8,20 | 0,00 | |

| EBITDA1,2 | -17,55 | -24,83 | -16,62 | -20,33 | -20,64 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -206,71 | -1.418,86 | -89,79 | -206,19 | -301,31 | 0,00 | 0,00 | |

| EBIT1,4 | -18,28 | -25,63 | -17,18 | -21,21 | -20,67 | -30,00 | 0,00 | |

| EBIT-Marge %5 | -215,31 | -1.464,57 | -92,82 | -215,11 | -301,75 | -365,85 | 0,00 | |

| Jahresüberschuss1 | -18,37 | -26,14 | -19,70 | -20,35 | -19,38 | -32,00 | 0,00 | |

| Netto-Marge %6 | -216,37 | -1.493,71 | -106,43 | -206,39 | -282,92 | -390,24 | 0,00 | |

| Cashflow1,7 | -17,89 | -26,61 | -8,57 | -33,95 | -29,59 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,61 | -0,80 | -0,44 | -0,31 | -0,42 | -0,86 | -0,46 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 20,14 | 24,70 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 5,71 | 7,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 28,35 | 29,96 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 5,20 | 6,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 25,82 | 27,53 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 3,55 | 4,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 17,63 | 19,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,50 | 0,70 | 1,05 | 1,20 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| MyHammer Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QWW | DE000A11QWW6 | AG | 113,88 Mio. € | 10.03.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-Marge %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Netto-Marge %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividende je Aktie8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

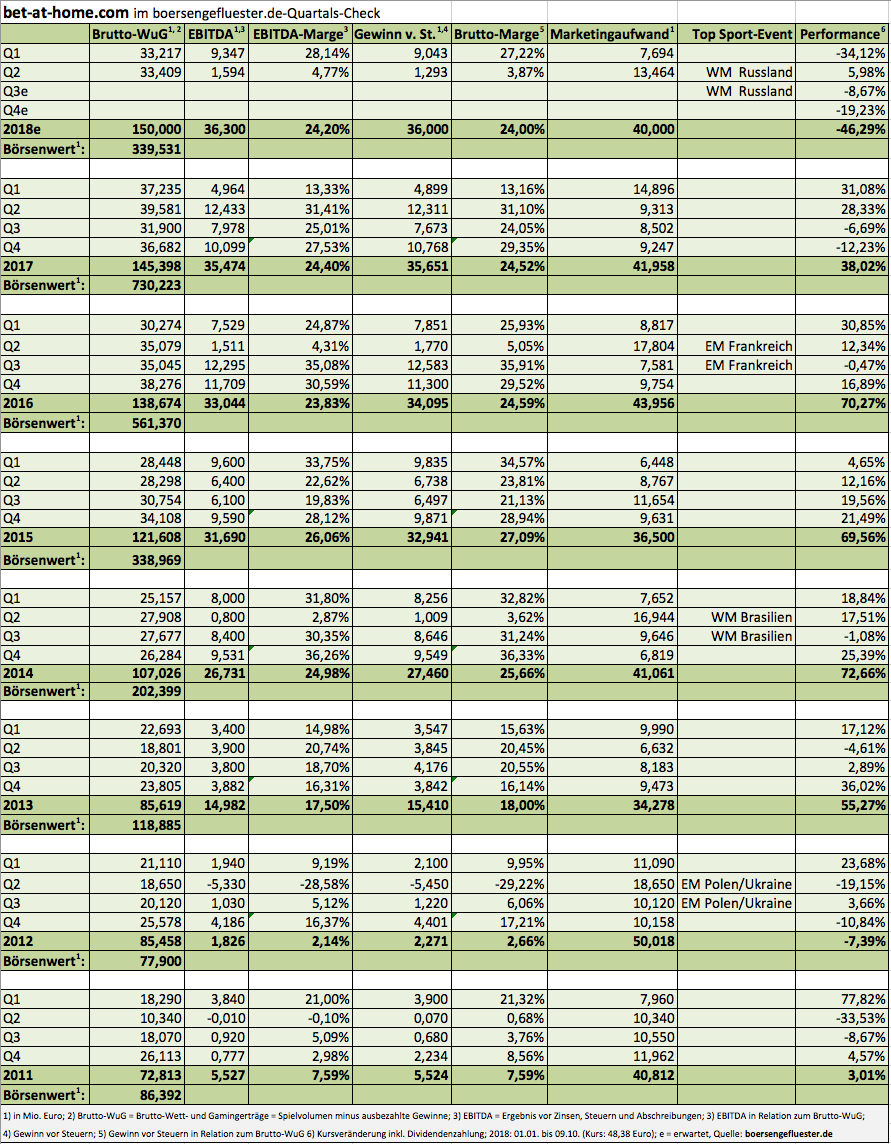

| bet-at-home.com | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio. € | 23.05.2005 | Halten | |

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio. € | 02.07.1999 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 750100 | DE0007501009 | AG | 4,18 Mio. € | 12.07.1999 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Netto-Marge %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-Marge %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-Marge %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Jahresüberschuss1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Netto-Marge %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

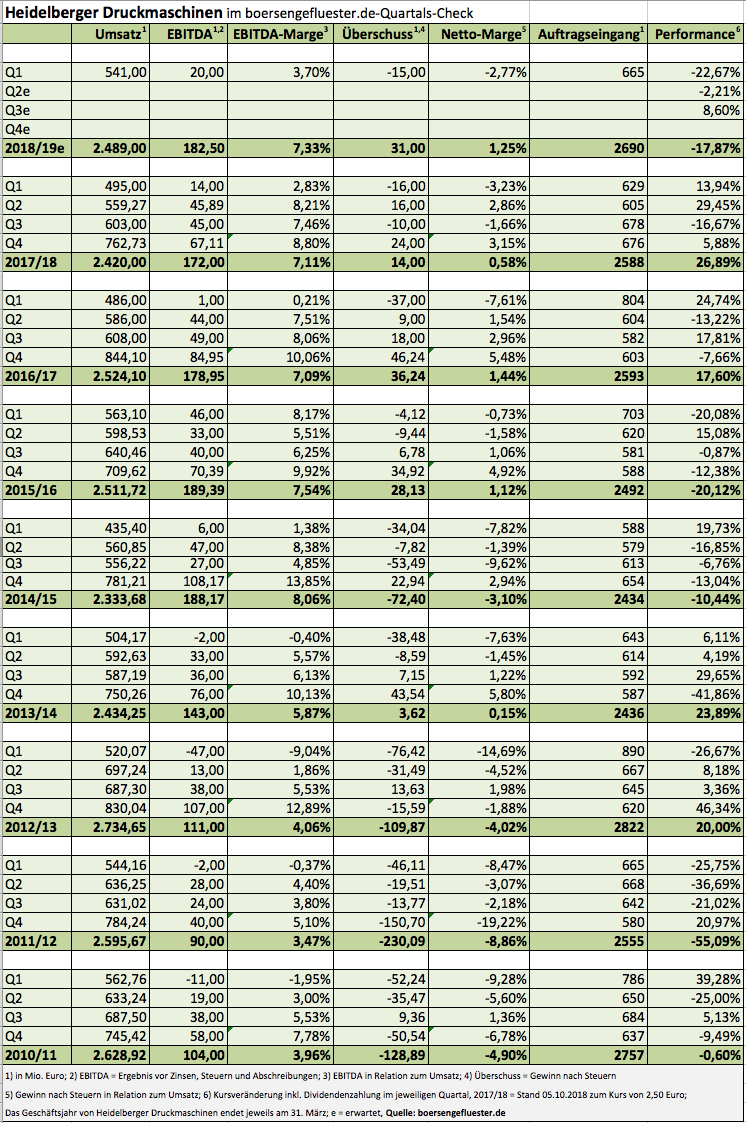

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 731400 | DE0007314007 | AG | 436,62 Mio. € | 08.12.1997 | Kaufen | |

Foto: Heidelberger Druckmaschinen AG

...

Foto: Heidelberger Druckmaschinen AG

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ayondo | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2JG3A | SG1ED1000001 | 20,39 Mio. € | 27.03.2018 | |||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,01 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549293 | DE0005492938 | SE | 135,07 Mio. € | 16.06.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-Marge %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-Marge %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Jahresüberschuss1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Netto-Marge %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Ergebnis je Aktie8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividende je Aktie8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Pixabay

...

Foto: Pixabay

...

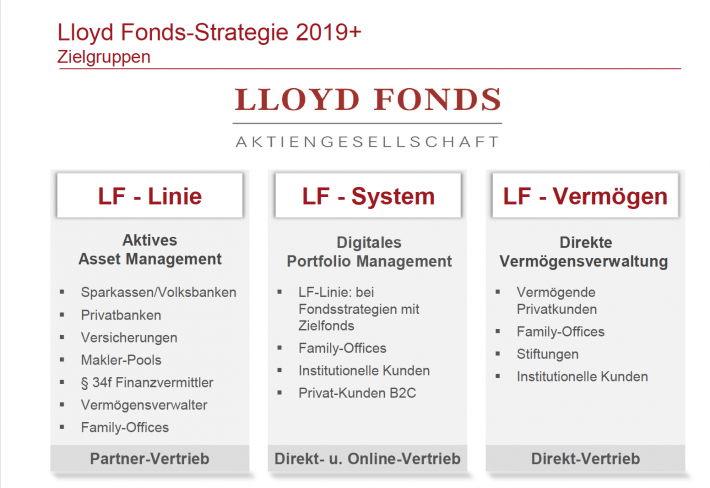

Quelle: HV-Präsentation[/caption]

Quelle: HV-Präsentation[/caption]

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UP2 | DE000A12UP29 | AG | 97,24 Mio. € | 28.10.2005 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-Marge %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-Marge %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Jahresüberschuss1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Netto-Marge %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Doch mit Blick auf das Gesamtjahr räumt die Gesellschaft ein, dass das Ziel eines positiven Segmentbeitrags 2018 wohl noch nicht erreicht wird. Ganz trübe ist die Stimmung freilich auch nicht, unterm Strich geht das Management sogar davon aus, dass sich im Anlagenbau aktuell „erhebliche Chancen“ ergeben. „Die bereits nach den ersten sechs Monaten 2018 sichtbare Ergebnisverbesserung sowie die steigende Nachfrage auf den wichtigsten Märkten stimmen uns optimistisch, dass wir in diesem Segment in den kommenden Quartalen eine nachhaltige Trendwende erreichen können“, sagt Finanzvorstand Jörg Fischer. Im dritten Bereich Service agierte EnviTec – nach Bereinigung der Geschäfte mit Anlagen im Eigenbetrieb – weiterhin im „deutlich positiven“ Bereich, ohne hier jedoch konkrete Zahlen zu nennen. Unverändert bleibt der Ausblick von CEO Olaf von Lehmden, wonach für 2018 mit einer „leichten Verbesserung“ des operativen Ergebnisses zu rechnen ist. Angesichts der zum Halbjahr erzielten Ergebnisse hält boersengefluester.de das jedoch für eine sehr konservative Vorschau.

Mit ein wenig Fortune könnte EnviTec also auch im kommenden Jahr eine Dividende von 1,00 Euro je Aktie vorschlagen, zumal das Unternehmen für den Eigenbetrieb von Biogasanlagen nicht mehr so viel Cash vorhalten muss wie für den reinen Anlagenbau. Interessant ist der Titel aber auch bezogen auf die üblichen anderen Kennzahlen wie KGV und – ganz besonders auch – Kurs-Buchwert-Verhältnis. Immerhin wird die recht marktenge EnviTec-Aktie mit einem Abschlag von fast 20 Prozent auf das Eigenkapital gehandelt. Für langfristig orientierte Dividendenanleger dürfte es also sinnvoll sein, den Titel einfach im Depot zu lassen und kein „Dividenden-Hopping“ zu betreiben.

Doch mit Blick auf das Gesamtjahr räumt die Gesellschaft ein, dass das Ziel eines positiven Segmentbeitrags 2018 wohl noch nicht erreicht wird. Ganz trübe ist die Stimmung freilich auch nicht, unterm Strich geht das Management sogar davon aus, dass sich im Anlagenbau aktuell „erhebliche Chancen“ ergeben. „Die bereits nach den ersten sechs Monaten 2018 sichtbare Ergebnisverbesserung sowie die steigende Nachfrage auf den wichtigsten Märkten stimmen uns optimistisch, dass wir in diesem Segment in den kommenden Quartalen eine nachhaltige Trendwende erreichen können“, sagt Finanzvorstand Jörg Fischer. Im dritten Bereich Service agierte EnviTec – nach Bereinigung der Geschäfte mit Anlagen im Eigenbetrieb – weiterhin im „deutlich positiven“ Bereich, ohne hier jedoch konkrete Zahlen zu nennen. Unverändert bleibt der Ausblick von CEO Olaf von Lehmden, wonach für 2018 mit einer „leichten Verbesserung“ des operativen Ergebnisses zu rechnen ist. Angesichts der zum Halbjahr erzielten Ergebnisse hält boersengefluester.de das jedoch für eine sehr konservative Vorschau.

Mit ein wenig Fortune könnte EnviTec also auch im kommenden Jahr eine Dividende von 1,00 Euro je Aktie vorschlagen, zumal das Unternehmen für den Eigenbetrieb von Biogasanlagen nicht mehr so viel Cash vorhalten muss wie für den reinen Anlagenbau. Interessant ist der Titel aber auch bezogen auf die üblichen anderen Kennzahlen wie KGV und – ganz besonders auch – Kurs-Buchwert-Verhältnis. Immerhin wird die recht marktenge EnviTec-Aktie mit einem Abschlag von fast 20 Prozent auf das Eigenkapital gehandelt. Für langfristig orientierte Dividendenanleger dürfte es also sinnvoll sein, den Titel einfach im Depot zu lassen und kein „Dividenden-Hopping“ zu betreiben.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| EnviTec Biogas | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0MVLS | DE000A0MVLS8 | AG | 342,00 Mio. € | 12.07.2007 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 192,27 | 262,37 | 382,83 | 416,82 | 337,70 | 350,00 | 0,00 | |

| EBITDA1,2 | 32,10 | 37,76 | 75,91 | 116,12 | 67,28 | 51,00 | 0,00 | |

| EBITDA-Marge %3 | 16,70 | 14,39 | 19,83 | 27,86 | 19,92 | 14,57 | 0,00 | |

| EBIT1,4 | 16,72 | 23,02 | 60,48 | 83,14 | 41,51 | 32,00 | 0,00 | |

| EBIT-Marge %5 | 8,70 | 8,77 | 15,80 | 19,95 | 12,29 | 9,14 | 0,00 | |

| Jahresüberschuss1 | 12,34 | 16,87 | 48,26 | 64,07 | 29,78 | 21,80 | 0,00 | |

| Netto-Marge %6 | 6,42 | 6,43 | 12,61 | 15,37 | 8,82 | 6,23 | 0,00 | |

| Cashflow1,7 | 27,54 | 37,35 | 97,33 | 83,29 | -10,36 | 40,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,83 | 1,14 | 3,25 | 4,31 | 2,01 | 1,40 | 1,90 | |

| Dividende je Aktie8 | 1,00 | 1,00 | 2,00 | 3,00 | 0,50 | 0,50 | 1,50 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

Jetzt für unseren wöchentlichen Newsletter BGFL Weekly anmelden. Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun – natürlich DSGVO-konform. Wir freuen uns auf Sie![/sws_blue_box]...

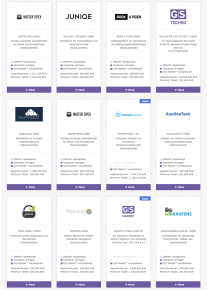

Im Interview mit FINANCE-TV ließ GSG-CEO Christoph Gerlinger kürzlich ein wenig Dampf ab und sagte: „Wenn sich der Abstand des Aktienkurses zum NAV nicht verringert, sind wir stark geneigt, unser Portfolio komplett zu verkaufen." Im aktuellen Halbjahresbericht ist die Wortwahl zu diesem Thema zwar ein wenig gedämpfter, im Grunde bestätigt Gerlinger aber seine Überlegungen: „Das Bestandsportfolio der German Startups Group soll wie schon im vergangenen Jahr nur noch moderat und zielgenau erweitert und über die nächsten Jahre veräußert werden, um den darin gebundenen Net Asset Value und weitere Veräußerungsgewinne zu realisieren und diese zum Beispiel in Form von Aktienrückkaufprogrammen den Aktionären gutzubringen.“

Die große Frage ist freilich, ob es dem Team um Gerlinger überhaupt gelingen würde, das gegenwärtige Portfolio mit Unternehmen wie Mr. Spex (Online-Optiker), Chrono24 (Luxus-Uhren), Book A Tiger (Plattform für die Vermittlung von Reinigungskräften, an dem auch TAKKT beteiligt ist), friendsurance (Optimierung von Versicherungen), Service Partner One (Büro-Management), TV Smiles (Werbe-App), Junique (Kunst, Wohnaccessoires) oder Fiagon (Computergestützte Chirurgie) gewinnbringend zu verkaufen. Zumindest mit Blick auf das Gesamtpaket dürfte ein solches Unterfangen zumindest langwierig sein. Außerdem ist es nicht unbedingt von Vorteil, wenn potenzielle Investoren wissen, dass die Beteiligungen aktiv ins Schaufenster gestellt werden. Ein Prozess, den etwa Oliver Borrmann (damals bmp-Vorstand, heute SLEEPZ) vor einigen Quartalen bei der Veräußerung seines „Wohlfühl-Portfolios“ mit Unternehmen aus dem Mediensektor nur zu gut kennt.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Noch nicht gezündet – zumindest was eine positive Wirkung auf den Aktienkurs angeht – hat derweil der Aufbau des Beteiligungsmarktplatzes G|S Market. Dabei klingt das Konzept durchaus viel versprechend. „Die neue Onlineplattform soll qualifizierten Anlegern Zugang zum gesamten Spektrum von Anlagemöglichkeiten in der Assetklasse <German Tech> verschaffen und zwar schon mit Investmentbeträgen ab 200.000 Euro, während Direktinvestments und VC-Fonds oft erst ab siebenstelligen Mindestbeträgen zugänglich sind“, sagt Gerlinger und betont im gleichen Atemzug: „Die Loslösung von der eigenen Bilanz eröffnet ganz neue Wachstumsperspektiven.“ Gegenwärtig werden auf G|S Market Startup-Anteile von zehn Unternehmen angeboten – allesamt aus dem Beteiligungskreis der Berliner.

Dem Vernehmen nach ist es aber mitnichten so, das über G|S Market derzeit die Anteile der German Startups Group verkauft werden. Vielmehr nutzt Gerlinger hier die bestehenden Kontakte und will via G|S Market Liquidität in den an sich wenig liquiden Handel mit Beteiligungen bringen. Vorbilder für G|S Market sind dabei US-Unternehmen wie Sharepost und iCapital Network. Mindestens genauso spannend ist nach Auffassung von boersengefluester.de die für Ende 2018 geplante Auflage des Venture Capital-Fonds G|S Tech50. „Ziel ist es, an möglichst vielen der Top50 wertvollsten deutschen Startups Anteile zu erwerben und damit Anlegern in einem einzigen Anteilsschein die Partizipation an einer ganzen Zahl führender deutscher Technologie-Wachstumsunternehmen zu ermöglichen“, sagt Gerlinger.

Im Interview mit FINANCE-TV ließ GSG-CEO Christoph Gerlinger kürzlich ein wenig Dampf ab und sagte: „Wenn sich der Abstand des Aktienkurses zum NAV nicht verringert, sind wir stark geneigt, unser Portfolio komplett zu verkaufen." Im aktuellen Halbjahresbericht ist die Wortwahl zu diesem Thema zwar ein wenig gedämpfter, im Grunde bestätigt Gerlinger aber seine Überlegungen: „Das Bestandsportfolio der German Startups Group soll wie schon im vergangenen Jahr nur noch moderat und zielgenau erweitert und über die nächsten Jahre veräußert werden, um den darin gebundenen Net Asset Value und weitere Veräußerungsgewinne zu realisieren und diese zum Beispiel in Form von Aktienrückkaufprogrammen den Aktionären gutzubringen.“

Die große Frage ist freilich, ob es dem Team um Gerlinger überhaupt gelingen würde, das gegenwärtige Portfolio mit Unternehmen wie Mr. Spex (Online-Optiker), Chrono24 (Luxus-Uhren), Book A Tiger (Plattform für die Vermittlung von Reinigungskräften, an dem auch TAKKT beteiligt ist), friendsurance (Optimierung von Versicherungen), Service Partner One (Büro-Management), TV Smiles (Werbe-App), Junique (Kunst, Wohnaccessoires) oder Fiagon (Computergestützte Chirurgie) gewinnbringend zu verkaufen. Zumindest mit Blick auf das Gesamtpaket dürfte ein solches Unterfangen zumindest langwierig sein. Außerdem ist es nicht unbedingt von Vorteil, wenn potenzielle Investoren wissen, dass die Beteiligungen aktiv ins Schaufenster gestellt werden. Ein Prozess, den etwa Oliver Borrmann (damals bmp-Vorstand, heute SLEEPZ) vor einigen Quartalen bei der Veräußerung seines „Wohlfühl-Portfolios“ mit Unternehmen aus dem Mediensektor nur zu gut kennt.

[sws_blue_box box_size="640"]Anzeige: Depotwechsel: Jetzt 2% Zinsen p.a. und dauerhafte Vorteile sichern.[/sws_blue_box]

Noch nicht gezündet – zumindest was eine positive Wirkung auf den Aktienkurs angeht – hat derweil der Aufbau des Beteiligungsmarktplatzes G|S Market. Dabei klingt das Konzept durchaus viel versprechend. „Die neue Onlineplattform soll qualifizierten Anlegern Zugang zum gesamten Spektrum von Anlagemöglichkeiten in der Assetklasse <German Tech> verschaffen und zwar schon mit Investmentbeträgen ab 200.000 Euro, während Direktinvestments und VC-Fonds oft erst ab siebenstelligen Mindestbeträgen zugänglich sind“, sagt Gerlinger und betont im gleichen Atemzug: „Die Loslösung von der eigenen Bilanz eröffnet ganz neue Wachstumsperspektiven.“ Gegenwärtig werden auf G|S Market Startup-Anteile von zehn Unternehmen angeboten – allesamt aus dem Beteiligungskreis der Berliner.

Dem Vernehmen nach ist es aber mitnichten so, das über G|S Market derzeit die Anteile der German Startups Group verkauft werden. Vielmehr nutzt Gerlinger hier die bestehenden Kontakte und will via G|S Market Liquidität in den an sich wenig liquiden Handel mit Beteiligungen bringen. Vorbilder für G|S Market sind dabei US-Unternehmen wie Sharepost und iCapital Network. Mindestens genauso spannend ist nach Auffassung von boersengefluester.de die für Ende 2018 geplante Auflage des Venture Capital-Fonds G|S Tech50. „Ziel ist es, an möglichst vielen der Top50 wertvollsten deutschen Startups Anteile zu erwerben und damit Anlegern in einem einzigen Anteilsschein die Partizipation an einer ganzen Zahl führender deutscher Technologie-Wachstumsunternehmen zu ermöglichen“, sagt Gerlinger.

G|S Marketplace[/caption]

Summa summarum liefert der Kursverlauf zwar ein super tristes Bild und wirkt alles andere als einladend auf Investoren. Und fast schon beängstigend war auch, wie viele Aktionäre Mitte Juni 2018 das auf 200.000 Stück limitierte öffentliche Rückkaufangebot zu je 1,85 Euro annehmen wollten. Immerhin wurden der German Startups Group damals fast zwei Millionen Stücke angedient. Bleibt abzuwarten, wie sich die Lage bei künftigen Offerten entwickeln wird, schließlich hat das Unternehmen bereits angekündigt, dass Veräußerungserlöse aus dem Verkauf von Portfoliowerten auch künftig für den Aktienrückkauf (oder für Ausschüttungen) genutzt werden sollen. Restriktionen sind hier freilich die ausreichende Dotierung von Mitteln für die Tilgung von Darlehen sowie der – im März 2018 emittierten und 2023 fälligen – Wandelanleihe im Volumen von 3 Mio. Euro. Der Wandlungspreis beträgt 2,5033 Euro – komplett gezeichnet wurde der Bond damals übrigens von Obotritia Capital, die wiederum dem bekannten Investor Rolf Elgeti zuzurechnen ist. On top hatte Elgeti damals ein Aktienpaket von 8 Prozent erworben, welches vom ehemaligen GSG-Manager Nikolas Samios gestammt haben dürfte.

G|S Marketplace[/caption]

Summa summarum liefert der Kursverlauf zwar ein super tristes Bild und wirkt alles andere als einladend auf Investoren. Und fast schon beängstigend war auch, wie viele Aktionäre Mitte Juni 2018 das auf 200.000 Stück limitierte öffentliche Rückkaufangebot zu je 1,85 Euro annehmen wollten. Immerhin wurden der German Startups Group damals fast zwei Millionen Stücke angedient. Bleibt abzuwarten, wie sich die Lage bei künftigen Offerten entwickeln wird, schließlich hat das Unternehmen bereits angekündigt, dass Veräußerungserlöse aus dem Verkauf von Portfoliowerten auch künftig für den Aktienrückkauf (oder für Ausschüttungen) genutzt werden sollen. Restriktionen sind hier freilich die ausreichende Dotierung von Mitteln für die Tilgung von Darlehen sowie der – im März 2018 emittierten und 2023 fälligen – Wandelanleihe im Volumen von 3 Mio. Euro. Der Wandlungspreis beträgt 2,5033 Euro – komplett gezeichnet wurde der Bond damals übrigens von Obotritia Capital, die wiederum dem bekannten Investor Rolf Elgeti zuzurechnen ist. On top hatte Elgeti damals ein Aktienpaket von 8 Prozent erworben, welches vom ehemaligen GSG-Manager Nikolas Samios gestammt haben dürfte.

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-Marge %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Netto-Marge %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividende je Aktie8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio. € | 11.11.2015 | Beobachten | |

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.