[sws_green_box box_size="585"]Lukas Spang legt sein zweites Wikifolio auf. Mit "

Top Pics of the Year" verfolgt er diesmal einen eher passiven Ansatz und hat zehn besonders attraktive Einzeltitel für 2016 aus dem Spezialwertebereich herausgefiltert. Für Anleger, die mindestens 1.000 Euro in sein Wikifolio investieren, hat der Jungbörsianer eine besondere Prämie parat: Eine liebevoll erstellte Analyse, wo er alle zehn Werte aus seinem Wikifolio ausführlich analysiert. Mit

PVA TePla stellt er auf boersengefluester.de einen Small Cap vor, der seiner Meinung nach besonders viel Potenzial besitzt.[/sws_green_box]

PVA TePla entstand im November 2002 durch die Verschmelzung der PVA Vakuumanlagenbau GmbH mit der TePla AG. Als Vakuum-Spezialist für Hochtemperatur und Plasmaprozesse ist die PVA TePla AG eines der führenden Unternehmen im Weltmarkt bei Hartmetall-Sinteranlagen, Kristallzucht-Anlagen sowie Anlagen zur Oberflächenaktivierung und Feinstreinigung im Plasma. Mit ihren Systemen und Dienstleistungen unterstützt die PVA TePla wesentliche Herstellungsprozesse und technologische Entwicklungen von Industrieunternehmen, insbesondere in der Halbleiter-, Hartmetall-, Elektro-/ Elektronik- und Optikindustrie sowie auf den zukunftsträchtigen Gebieten der Energie-, Photovoltaik- und Umwelttechnologie. Das Unternehmen bietet seinen Kunden individuelle Lösungen aus einer Hand an. Diese reichen von der Technologieentwicklung über die maßgeschneiderte Konstruktion und Bau der Produktionsanlagen bis zum Kundendienst.

Die Aktie von

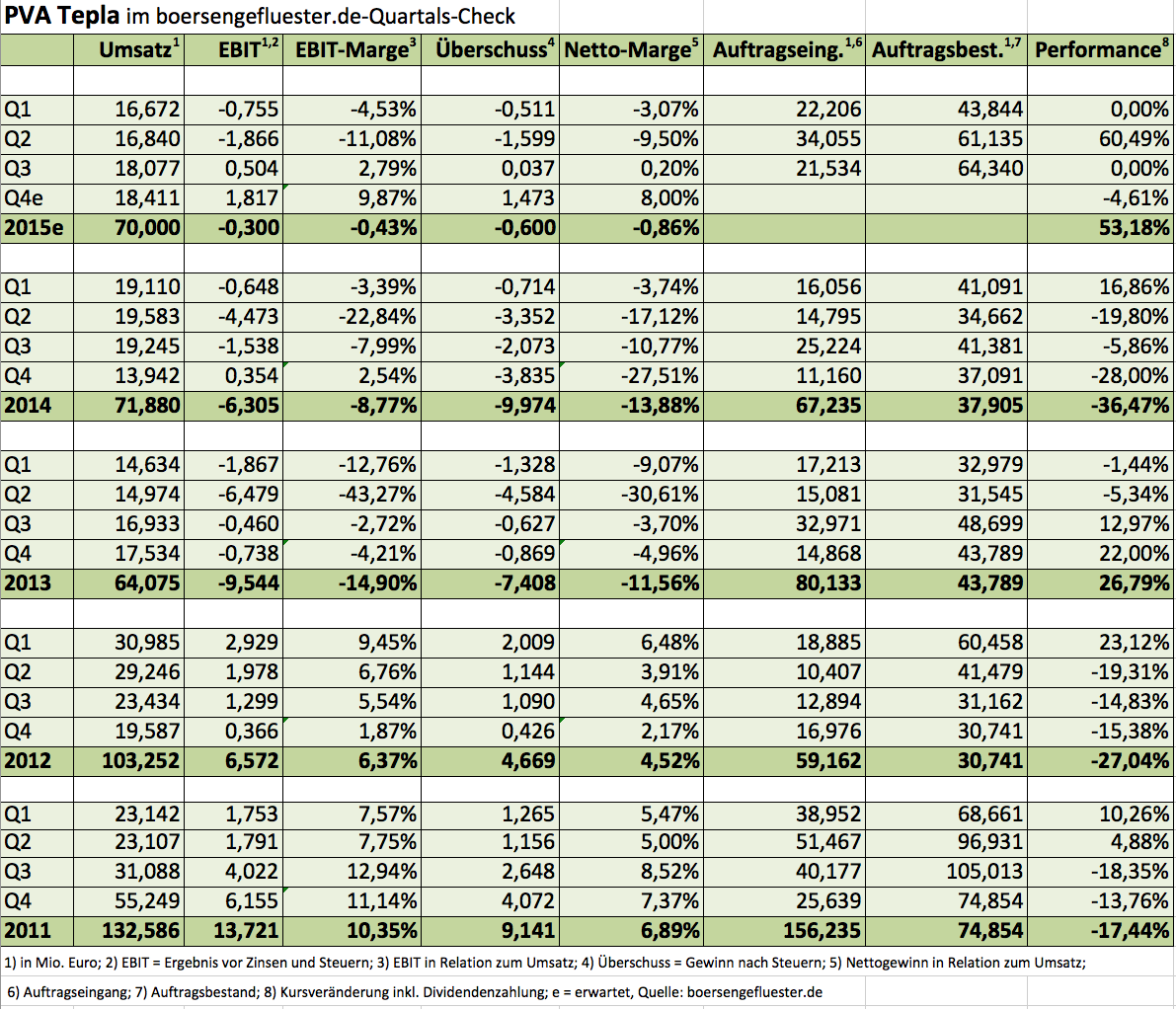

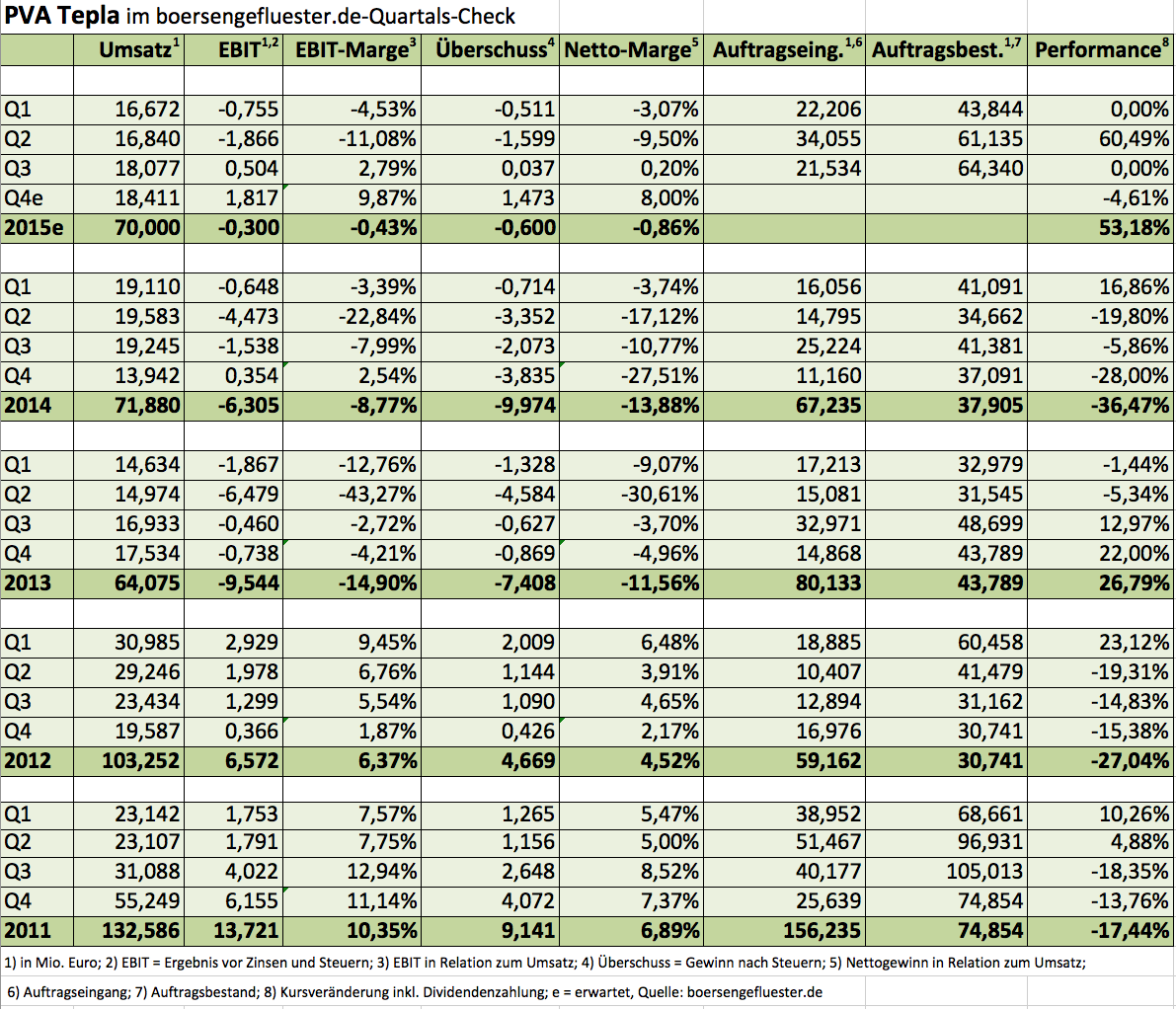

PVA TePla konnte in den vergangenen fünf Jahren nur wenig überzeugen und entwickelte sich deutlich schwächer als der Gesamtmarkt. Ursächlich hierfür waren insbesondere zwei schlechte Jahre 2012 und 2013, in denen sowohl Umsatz als auch Ergebnis stark rückläufig waren. Im Zuge dessen ging der Umsatz von 132,6 Mio. Euro Ende 2011 auf 64,1 Mio. Euro deutlich zurück und hatte sich damit in nur zwei Jahren halbiert. Verursacht wurde dies vor allem durch Investitionszurückhaltung auf dem chinesischen Markt, als auch durch eine deutliche Schwäche im Solargeschäft. Im Jahr 2014 lag der Fokus dann vor allem die Kostenstruktur an die entsprechend verringerte Umsatzbasis anzupassen. 2015 hat die Aktie hingegen mit einem Plus von 53,2 Prozent bereits eine eindrucksvolle Performance hingelegt. Zwar hat der Aktienkurs damit bereits einiges vorweg genommen, allerdings hat der Small Cap aufgrund der zu erwartenden Entwicklung für 2016 und 2017 noch deutliches Aufwärtspotenzial.

Die zuletzt vorgelegten Q3-Zahlen haben diese Sicht bestätigt. Zwar lag der Umsatz des Unternehmens aus

Wettenberg (Hessen) auch im dritten Quartal noch unterhalb des Vorjahres, jedoch fiel der Rückgang nicht so stark wie in den ersten sechs Monaten 2015 aus. Kumuliert lag der Umsatz insgesamt nach neun Monaten jedoch um elf Prozent unterhalb des Vorjahrs. Hintergrund dieser Entwicklung war der geringe Auftragsbestand der PVA zum 31. Dezember 2014, wodurch das Unternehmen umsatzseitig schwach in das Jahr 2015 startete. Ergebnisseitig konnte das Unternehmen im dritten Quartal hingegen deutliche Fortschritte erzielen und erreichte sowohl auf EBIT- als auch auf Nettobasis ein positives Ergebnis. Auf Gesamtjahresbasis peilt das Management weiterhin ein ausgeglichenes Ergebnis an. Besonders zu beachten ist in diesem Fall, dass es dem Unternehmen nun nach zwölf verlustreichen Quartalen erstmals wieder gelang, ein positives Nettoergebnis zu erzielen. Zurückzuführen ist diese positive Entwicklung auf ein insgesamt deutlich verbessertes Kostenmanagement. So wurde im vergangenen Jahr aufgrund der stark gesunkenen Umsätze in 2012 und 2013 ein Restrukturierungsprogramm durchgeführt, wodurch der Break-Even-Umsatz des Unternehmens auf rund 73 Mio. Euro gesenkt wurde.

Erfreulich entwickelte sich der Auftragseingang im Laufe dieses Jahres. Zwar liegt dieser im dritten Quartal mit 14,6 Prozent unter dem Vorjahreswert von 25,2 Mio. Euro, allerdings ist dies auf einen starken Vorjahreswert zurückzuführen. Nach neun Monaten liegt der Auftragseingang kumuliert mit 77,8 Mio. Euro um 38,7 Prozent über Vorjahr und zeigt damit die gute Ausgangslage für starkes Umsatzwachstum in 2016 und 2017. Auch die Book-to-Bill-Ratio, das Verhältnis aus Auftragseingängen und Umsatz lag in allen drei Quartalen dieses Jahres deutlich über 1 und zeigt damit den positiven Trend. Insbesondere das zweite Quartal war durch einen Großauftrag im Bereich Kristallzuchtanlagen geprägt, wodurch der Auftragseingang mehr als verdoppelt wurde. Neben dem Auftragseingang entwickelte sich ebenfalls der Auftragsbestand sehr gut. Nachdem dieser zu Jahresbeginn nur geringfügig über dem Vorjahreswert lag, konnte dies in den beiden Folgequartalen deutlich verbessert werden und legt damit eine hervorragende gute Basis für weiteres Umsatzwachstum.

Für das Geschäftsjahr 2015 hat

PVA TePla die Umsatzprognose, die einen Umsatz zwischen 70,0 und 80,0 Mio. Euro vorsieht, zuletzt bestätigt. In Anbetracht des Erlösrückgangs von knapp elf Prozent nach neun Monaten rechne ich daher mit dem Erreichen der unteren Umsatzprognose. Für die Jahre 2016 und 2017 gehe ich allerdings aufgrund des starken Auftragseingangs, der zum Großteil erst in den kommenden beiden Jahren Umsatz- und ergebniswirksam wird und damit bereits heute Umsätze bis 2017 sichert, von deutlichem Wachstum in Höhe von 30 Prozent bzw. 15 Prozent aus. Auch der EBIT-Ausblick, die ein ausgeglichenes Ergebnis vorsieht, wurde bestätigt. Es wurde jedoch darauf hingewiesen, dass dieses auch leicht negativ ausfallen könnte, sollten die Umsätze im Schlussquartal nicht wie geplant realisiert werden können. Daher rechne ich für dieses Jahr angesichts eines negativen EBITs in Höhe von 1,54 Mio. Euro nach neun Monaten noch mit einem leicht negativen Wert von 0,3 Mio. Euro auf Gesamtjahressicht. Allerdings sollte mit dem gestiegenen Umsatzniveau in den kommenden Jahren das Ergebnis wieder deutlich positiv ausfallen.

Mit dem spürbar erhöhten EBIT in den kommenden Jahren erwarte ich auch auf Gesamtjahresbasis beim Nettobasis wieder deutlich positive Werte. Damit verbunden sollte das Ergebnis je Aktie (EpS) in 2016 und 2017 deutlich zulegen, womit die Aktie auch bewertungsseitig derzeit nicht teuer erscheint. Eine Dividende erscheint mir jedoch aufgrund der im Zuge der Verlustjahre deutlich angestiegenen Nettoverschuldung auf 8,1 Mio. Euro zum 30. September 2015 für zu verfrüht und schätze die Chancen auf eine Dividendenzahlung in den kommenden Jahren daher nur als sehr gering ein.Ebenfalls sehr positiv entwickeln sollte sich der Return on Capital Employed (ROCE), die Rendite des operativen Ergebnisses auf das eingesetzte Kapital, sowie die Eigenkapitalrendite, die mittelfristig wieder zweistellig ausfallen sollten und damit zusätzlicher Treiber für die Aktie sind.

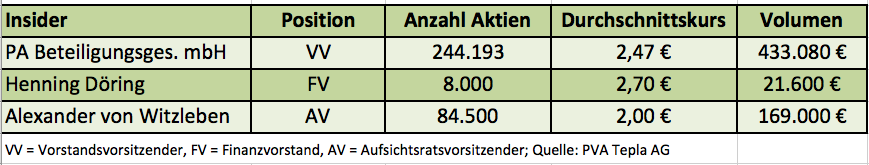

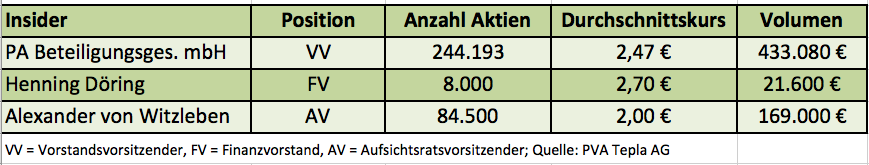

Letztlich werden die operative Entwicklung bzw. die positiven Aussichten auf die kommenden Jahre auch durch entsprechende Insidertransaktionen unterstützt. So kaufte allein der Vorstandsvorsitzende (VV) Peter Abel über seine Beteiligungsgesellschaft für rund 430.000 Euro Aktien des Unternehmens. Aktuell liegt sein Anteil damit bei ca. 26,6 Prozent der Anteilscheine. Aber auch von Seiten des Finanzvorstandes (FV) sowie des Aufsichtsratsvorsitzenden (AV) gab es Käufe zu beobachten, die Insgesamt das positive Bild unterstützen.

Summa Summarum bin ich für die PVA-Aktie sehr zuversichtlich gestimmt. Der Turnaround des Unternehmens ist voll intakt und sollte sich im kommenden Jahr durch deutlich positive Ergebnisse zeigen. Das Kursziel fliegt mit 3,90 Euro derzeit um 57 Prozent über der aktuellen Notiz. In der Auswahl für das Wikifolio

Top Pics of the Year (siehe Text unten) hat PVA Tepla damit das zweitgrößte Wertsteigerungspotenzial.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| PVA Tepla |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

746100

|

DE0007461006

|

AG

|

595,95 Mio. €

|

21.06.1999

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

21,75

|

32,30

|

0,67

|

43,98

|

4,09

|

12,90

|

2,44

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

16.06.2026

|

07.05.2026

|

06.08.2026

|

05.11.2026

|

19.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+11,68%

|

+16,20%

|

+20,18%

|

+103,42%

|

+167,32%

|

Akt. Kurs (EoD)

All-Time-High:

€50,60

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

137,04

|

155,74

|

205,23

|

263,45

|

270,12

|

244,00

|

260,00

|

|

EBITDA1,2

|

22,75

|

23,03

|

30,03

|

41,53

|

47,81

|

25,00

|

29,00

|

|

EBITDA-Marge %3

|

16,60

|

14,79

|

14,63

|

15,76

|

17,70

|

10,25

|

11,15

|

|

EBIT1,4

|

18,52

|

18,33

|

25,09

|

34,38

|

39,60

|

18,00

|

0,00

|

|

EBIT-Marge %5

|

13,51

|

11,77

|

12,23

|

13,05

|

14,66

|

7,38

|

0,00

|

|

Jahresüberschuss1

|

12,73

|

12,16

|

17,66

|

24,42

|

27,07

|

11,00

|

0,00

|

|

Netto-Marge %6

|

9,29

|

7,81

|

8,61

|

9,27

|

10,02

|

4,51

|

0,00

|

|

Cashflow1,7

|

8,06

|

58,86

|

-14,07

|

2,00

|

46,18

|

31,00

|

0,00

|

|

Ergebnis je Aktie8

|

0,59

|

0,56

|

0,81

|

1,12

|

1,25

|

0,50

|

1,08

|

|

Dividende je Aktie8

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

PricewaterhouseCoopers

Autor: Lukas Spang

...

Erfreulich entwickelte sich der Auftragseingang im Laufe dieses Jahres. Zwar liegt dieser im dritten Quartal mit 14,6 Prozent unter dem Vorjahreswert von 25,2 Mio. Euro, allerdings ist dies auf einen starken Vorjahreswert zurückzuführen. Nach neun Monaten liegt der Auftragseingang kumuliert mit 77,8 Mio. Euro um 38,7 Prozent über Vorjahr und zeigt damit die gute Ausgangslage für starkes Umsatzwachstum in 2016 und 2017. Auch die Book-to-Bill-Ratio, das Verhältnis aus Auftragseingängen und Umsatz lag in allen drei Quartalen dieses Jahres deutlich über 1 und zeigt damit den positiven Trend. Insbesondere das zweite Quartal war durch einen Großauftrag im Bereich Kristallzuchtanlagen geprägt, wodurch der Auftragseingang mehr als verdoppelt wurde. Neben dem Auftragseingang entwickelte sich ebenfalls der Auftragsbestand sehr gut. Nachdem dieser zu Jahresbeginn nur geringfügig über dem Vorjahreswert lag, konnte dies in den beiden Folgequartalen deutlich verbessert werden und legt damit eine hervorragende gute Basis für weiteres Umsatzwachstum.

Für das Geschäftsjahr 2015 hat PVA TePla die Umsatzprognose, die einen Umsatz zwischen 70,0 und 80,0 Mio. Euro vorsieht, zuletzt bestätigt. In Anbetracht des Erlösrückgangs von knapp elf Prozent nach neun Monaten rechne ich daher mit dem Erreichen der unteren Umsatzprognose. Für die Jahre 2016 und 2017 gehe ich allerdings aufgrund des starken Auftragseingangs, der zum Großteil erst in den kommenden beiden Jahren Umsatz- und ergebniswirksam wird und damit bereits heute Umsätze bis 2017 sichert, von deutlichem Wachstum in Höhe von 30 Prozent bzw. 15 Prozent aus. Auch der EBIT-Ausblick, die ein ausgeglichenes Ergebnis vorsieht, wurde bestätigt. Es wurde jedoch darauf hingewiesen, dass dieses auch leicht negativ ausfallen könnte, sollten die Umsätze im Schlussquartal nicht wie geplant realisiert werden können. Daher rechne ich für dieses Jahr angesichts eines negativen EBITs in Höhe von 1,54 Mio. Euro nach neun Monaten noch mit einem leicht negativen Wert von 0,3 Mio. Euro auf Gesamtjahressicht. Allerdings sollte mit dem gestiegenen Umsatzniveau in den kommenden Jahren das Ergebnis wieder deutlich positiv ausfallen.

Erfreulich entwickelte sich der Auftragseingang im Laufe dieses Jahres. Zwar liegt dieser im dritten Quartal mit 14,6 Prozent unter dem Vorjahreswert von 25,2 Mio. Euro, allerdings ist dies auf einen starken Vorjahreswert zurückzuführen. Nach neun Monaten liegt der Auftragseingang kumuliert mit 77,8 Mio. Euro um 38,7 Prozent über Vorjahr und zeigt damit die gute Ausgangslage für starkes Umsatzwachstum in 2016 und 2017. Auch die Book-to-Bill-Ratio, das Verhältnis aus Auftragseingängen und Umsatz lag in allen drei Quartalen dieses Jahres deutlich über 1 und zeigt damit den positiven Trend. Insbesondere das zweite Quartal war durch einen Großauftrag im Bereich Kristallzuchtanlagen geprägt, wodurch der Auftragseingang mehr als verdoppelt wurde. Neben dem Auftragseingang entwickelte sich ebenfalls der Auftragsbestand sehr gut. Nachdem dieser zu Jahresbeginn nur geringfügig über dem Vorjahreswert lag, konnte dies in den beiden Folgequartalen deutlich verbessert werden und legt damit eine hervorragende gute Basis für weiteres Umsatzwachstum.

Für das Geschäftsjahr 2015 hat PVA TePla die Umsatzprognose, die einen Umsatz zwischen 70,0 und 80,0 Mio. Euro vorsieht, zuletzt bestätigt. In Anbetracht des Erlösrückgangs von knapp elf Prozent nach neun Monaten rechne ich daher mit dem Erreichen der unteren Umsatzprognose. Für die Jahre 2016 und 2017 gehe ich allerdings aufgrund des starken Auftragseingangs, der zum Großteil erst in den kommenden beiden Jahren Umsatz- und ergebniswirksam wird und damit bereits heute Umsätze bis 2017 sichert, von deutlichem Wachstum in Höhe von 30 Prozent bzw. 15 Prozent aus. Auch der EBIT-Ausblick, die ein ausgeglichenes Ergebnis vorsieht, wurde bestätigt. Es wurde jedoch darauf hingewiesen, dass dieses auch leicht negativ ausfallen könnte, sollten die Umsätze im Schlussquartal nicht wie geplant realisiert werden können. Daher rechne ich für dieses Jahr angesichts eines negativen EBITs in Höhe von 1,54 Mio. Euro nach neun Monaten noch mit einem leicht negativen Wert von 0,3 Mio. Euro auf Gesamtjahressicht. Allerdings sollte mit dem gestiegenen Umsatzniveau in den kommenden Jahren das Ergebnis wieder deutlich positiv ausfallen.

Summa Summarum bin ich für die PVA-Aktie sehr zuversichtlich gestimmt. Der Turnaround des Unternehmens ist voll intakt und sollte sich im kommenden Jahr durch deutlich positive Ergebnisse zeigen. Das Kursziel fliegt mit 3,90 Euro derzeit um 57 Prozent über der aktuellen Notiz. In der Auswahl für das Wikifolio Top Pics of the Year (siehe Text unten) hat PVA Tepla damit das zweitgrößte Wertsteigerungspotenzial.

Summa Summarum bin ich für die PVA-Aktie sehr zuversichtlich gestimmt. Der Turnaround des Unternehmens ist voll intakt und sollte sich im kommenden Jahr durch deutlich positive Ergebnisse zeigen. Das Kursziel fliegt mit 3,90 Euro derzeit um 57 Prozent über der aktuellen Notiz. In der Auswahl für das Wikifolio Top Pics of the Year (siehe Text unten) hat PVA Tepla damit das zweitgrößte Wertsteigerungspotenzial.