| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Wohnen | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0HN5C | DE000A0HN5C6 | SE | 9.507,05 Mio. € | 02.11.1999 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| LEG Immobilien | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| LEG111 | DE000LEG1110 | AG | 5.350,41 Mio. € | 01.02.2013 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| GSW Immobilien | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| GSW111 | DE000GSW1111 | AG | 4.222,43 Mio. € | 15.04.2011 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Vonovia | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1ML7J | DE000A1ML7J1 | SE | 24.336,62 Mio. € | 11.07.2013 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| TAG Immobilien | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 830350 | DE0008303504 | AG | 3.126,64 Mio. € | 14.12.2000 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Adler Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 500800 | DE0005008007 | AG | 897,22 Mio. € | 17.11.1995 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Weng Fine Art | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 518160 | DE0005181606 | AG | 29,43 Mio. € | 02.01.2012 | Kaufen | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Artnet | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1K037 | DE000A1K0375 | AG | 64,48 Mio. € | 17.05.1999 | ||

Keine Frage: Die Hamburger leiden unter dem Verfall des Ölpreises, weil die Kunden aus dem Sektor ihre Investitionen spürbar runtergefahren haben. Und ob die zuletzt freundliche Entwicklung im Schiffsneubau nachhaltig ist, steht ebenfalls in den Sternen. Dennoch ist Vorstandschef Stefan Müller-Arends zuversichtlich, seine „vorsichtig formulierten” operativen Ziele für 2015 zu erreichen. Demnach liegt die Messlatte für das Ergebnis vor Zinsen und Steuern (EBIT) bei 4,0 bis 6,0 Mio. Euro. Das entspräche im optimistischen Szenario einem Ergebnis auf Vorjahresniveau. Zum Halbjahr 2015 kam Muehlhan auf ein EBIT von 2,07 Mio. Euro – liegt also halbwegs im Plan. Boersengefluester.de geht derzeit davon aus, dass die Gesellschaft auf ein EBIT von 4,8 Mio. Euro zusteuert. Das korrespondiert mit einer Marktkapitalisierung von zurzeit 38,6 Mio. Euro – also dem Faktor acht. Sonderlich ambitioniert ist das nicht, auch wenn sich dieses Multiple inklusive der Nettoverschuldung von zuletzt 23,5 Mio. Euro auf knapp 13 erhöht. Der Kursrückgang von 2,65 Euro auf 1,98 Euro im laufenden Jahr preist also schon eine Menge Pessimismus ein.

Keine Frage: Die Hamburger leiden unter dem Verfall des Ölpreises, weil die Kunden aus dem Sektor ihre Investitionen spürbar runtergefahren haben. Und ob die zuletzt freundliche Entwicklung im Schiffsneubau nachhaltig ist, steht ebenfalls in den Sternen. Dennoch ist Vorstandschef Stefan Müller-Arends zuversichtlich, seine „vorsichtig formulierten” operativen Ziele für 2015 zu erreichen. Demnach liegt die Messlatte für das Ergebnis vor Zinsen und Steuern (EBIT) bei 4,0 bis 6,0 Mio. Euro. Das entspräche im optimistischen Szenario einem Ergebnis auf Vorjahresniveau. Zum Halbjahr 2015 kam Muehlhan auf ein EBIT von 2,07 Mio. Euro – liegt also halbwegs im Plan. Boersengefluester.de geht derzeit davon aus, dass die Gesellschaft auf ein EBIT von 4,8 Mio. Euro zusteuert. Das korrespondiert mit einer Marktkapitalisierung von zurzeit 38,6 Mio. Euro – also dem Faktor acht. Sonderlich ambitioniert ist das nicht, auch wenn sich dieses Multiple inklusive der Nettoverschuldung von zuletzt 23,5 Mio. Euro auf knapp 13 erhöht. Der Kursrückgang von 2,65 Euro auf 1,98 Euro im laufenden Jahr preist also schon eine Menge Pessimismus ein.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Give | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0KD0F | DE000A0KD0F7 | AG | 18,63 Mio. € | 26.10.2006 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 260,38 | 298,52 | 288,28 | 14,13 | 10,50 | 2,00 | 0,00 | |

| EBITDA1,2 | 14,40 | 27,21 | 17,86 | -4,16 | -6,92 | 0,20 | 0,00 | |

| EBITDA-Marge %3 | 5,53 | 9,12 | 6,20 | -29,44 | -65,91 | 10,00 | 0,00 | |

| EBIT1,4 | 3,04 | 16,74 | 12,74 | -4,28 | -4,49 | -0,20 | 0,00 | |

| EBIT-Marge %5 | 1,17 | 5,61 | 4,42 | -30,29 | -42,76 | -10,00 | 0,00 | |

| Jahresüberschuss1 | 1,27 | 9,79 | 6,37 | -3,79 | -4,17 | -0,30 | 0,00 | |

| Netto-Marge %6 | 0,49 | 3,28 | 2,21 | -26,82 | -39,71 | -15,00 | 0,00 | |

| Cashflow1,7 | 11,76 | -5,02 | 5,20 | 2,44 | -4,40 | -0,25 | 0,00 | |

| Ergebnis je Aktie8 | 0,02 | 0,43 | 0,18 | -0,21 | -0,31 | -0,02 | -0,01 | |

| Dividende je Aktie8 | 0,12 | 0,75 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| PAL Next | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A12UPJ | DE000A12UPJ7 | AG | 25,40 Mio. € | 04.03.2015 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Axel Springer | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 550135 | DE0005501357 | SE | 7.121,09 Mio. € | 08.11.1985 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ProSiebenSat.1 Media | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| PSM777 | DE000PSM7770 | SE | 1.095,10 Mio. € | 13.10.2000 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Orbis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 522877 | DE0005228779 | SE | 46,88 Mio. € | 25.09.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 85,90 | 98,40 | 120,54 | 132,21 | 132,20 | 133,00 | 0,00 | |

| EBITDA1,2 | 8,38 | 8,58 | 9,60 | 10,86 | 11,12 | 11,45 | 0,00 | |

| EBITDA-Marge %3 | 9,76 | 8,72 | 7,96 | 8,21 | 8,41 | 8,61 | 0,00 | |

| EBIT1,4 | 4,28 | 4,44 | 4,86 | 5,14 | 5,02 | 5,45 | 0,00 | |

| EBIT-Marge %5 | 4,98 | 4,51 | 4,03 | 3,89 | 3,80 | 4,10 | 0,00 | |

| Jahresüberschuss1 | 2,79 | 3,12 | 3,30 | 3,70 | 4,74 | 4,80 | 0,00 | |

| Netto-Marge %6 | 3,25 | 3,17 | 2,74 | 2,80 | 3,59 | 3,61 | 0,00 | |

| Cashflow1,7 | 11,79 | 7,87 | 5,46 | 9,70 | 10,41 | 10,55 | 0,00 | |

| Ergebnis je Aktie8 | 0,21 | 0,25 | 0,25 | 0,29 | 0,42 | 0,44 | 0,45 | |

| Dividende je Aktie8 | 0,20 | 0,20 | 0,15 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

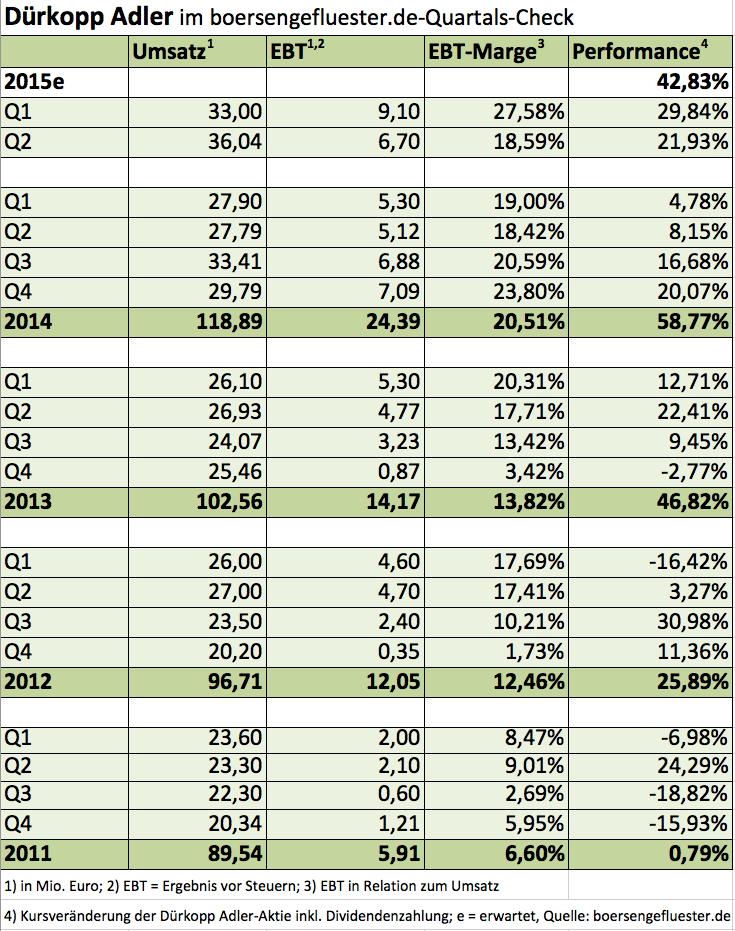

Sollte Dürkopp Adler das Tempo und die Ertragskraft aus der zweiten Jahreshälfte 2014 erreichen, dürfte die Gesellschaft im Gesamtjahr 2015 auf einen Überschuss von gut 19 Mio. Euro zusteuern – was einem Ergebnis je Aktie von mindestens 2,30 Euro entspricht. Zum Vergleich: Die Aktie von Dürkopp Adler kostet momentan gerade einmal 19,27 Euro. Die gesamte Marktkapitalisierung beträgt 158 Mio. Euro und übersteigt das Eigenkapital damit um den Faktor 2,4. An diesem Multiple gibt es aber auch gar nichts auszusetzen, zumal die Gesellschaft bereits 2014 auf eine nicht alltägliche Eigenkapitalrendite von rund 30 Prozent kam. Klammert man die üppigen Pensionsrückstellungen von gut 36 Mio. Euro als Finanzverbindlichkeiten einmal aus, weist Dürkopp Adler zudem eine Netto-Cash-Position von mehr als 21 Mio. Euro aus. Das sind gut 2,55 Euro pro Anteilschein. Anzeichen für einen durch den Großaktionär ShangGong initiierten Börsenrückzug gibt es derzeit nicht. Und sollte dieses Szenario doch einmal eintreffen, wäre das wohl kaum zu dem aktuellen Kurs umsetzbar. Die nun schon rund ein halbes Jahr laufende Konsolidierungsphase bietet für boersengefluester.de damit eine gute Einstiegsgelegenheit in diesen Spezialwert. Selbst wenn die Ergebniszahlen im kommenden Jahr abfallen sollten, ist das Papier noch immer super interessant – nicht nur unter KGV-Aspekten.

Sollte Dürkopp Adler das Tempo und die Ertragskraft aus der zweiten Jahreshälfte 2014 erreichen, dürfte die Gesellschaft im Gesamtjahr 2015 auf einen Überschuss von gut 19 Mio. Euro zusteuern – was einem Ergebnis je Aktie von mindestens 2,30 Euro entspricht. Zum Vergleich: Die Aktie von Dürkopp Adler kostet momentan gerade einmal 19,27 Euro. Die gesamte Marktkapitalisierung beträgt 158 Mio. Euro und übersteigt das Eigenkapital damit um den Faktor 2,4. An diesem Multiple gibt es aber auch gar nichts auszusetzen, zumal die Gesellschaft bereits 2014 auf eine nicht alltägliche Eigenkapitalrendite von rund 30 Prozent kam. Klammert man die üppigen Pensionsrückstellungen von gut 36 Mio. Euro als Finanzverbindlichkeiten einmal aus, weist Dürkopp Adler zudem eine Netto-Cash-Position von mehr als 21 Mio. Euro aus. Das sind gut 2,55 Euro pro Anteilschein. Anzeichen für einen durch den Großaktionär ShangGong initiierten Börsenrückzug gibt es derzeit nicht. Und sollte dieses Szenario doch einmal eintreffen, wäre das wohl kaum zu dem aktuellen Kurs umsetzbar. Die nun schon rund ein halbes Jahr laufende Konsolidierungsphase bietet für boersengefluester.de damit eine gute Einstiegsgelegenheit in diesen Spezialwert. Selbst wenn die Ergebniszahlen im kommenden Jahr abfallen sollten, ist das Papier noch immer super interessant – nicht nur unter KGV-Aspekten.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Dürkopp Adler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 629900 | DE0006299001 | AG | 328,00 Mio. € | 02.05.1905 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio. € | 02.07.1999 | ||

...

...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| ItN Nanovation | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JL46 | DE000A0JL461 | 6,00 Mio. € | 28.07.2006 | |||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,01 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Alno | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 778840 | DE0007788408 | AG | 7,26 Mio. € | 27.07.1995 | Verkaufen (Insolvenz) | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| NSI Asset | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A1RFHN | DE000A1RFHN7 | AG | 2,59 Mio. € | 26.10.1998 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 12,12 | 17,92 | 9,62 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,75 | 1,74 | 1,79 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 6,19 | 9,71 | 18,61 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,22 | 0,73 | 1,54 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 1,82 | 4,07 | 16,01 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,08 | -0,78 | -1,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -0,66 | -4,35 | -16,22 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,68 | 8,96 | 0,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,03 | -0,23 | -0,33 | -0,18 | -0,07 | 0,03 | 0,03 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Die Gesellschaft hat Beteiligungen in den Bereichen Türen und Spezialanwendungen für den Hochbau. Der Börsenwert beträgt zurzeit knapp 113 Mio. Euro. Das entspricht etwa dem 2,1-fachen des per Ende Juni 2015 ausgewiesenen Eigenkapitals. Zum Vergleich: Der Mittelwert der vergangenen zehn Jahre für das KBV liegt nach Berechnungen von boersengefluester.de bei knapp 1,6. Hier zeigt einfach die massive Langfristperformance von InnoTec TSS Wirkung. Auf Sicht von sieben Jahren hat der Small Cap immerhin eine Wertsteigerung von rund 440 Prozent vorzuweisen. Inklusive Dividenden türmt sich das Plus sogar auf annähernd 550 Prozent. Vor dem Hintergrund dieser Kursentwicklung ist das aktuelle Kurs-Buchwert-Verhältnis aber ohnehin vertretbar – auch weil InnoTec TSS weit überdurchschnittliche Eigenkapitalrenditen von im Mittel knapp unter 20 Prozent (Jahresüberschuss in Relation zum Eigenkapital) vorzuweisen hat. Beim Umsatz kam die Gesellschaft in den ersten sechs Monaten 2015 auf einen Zuwachs von 5,3 Prozent auf 46,96 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte angetrieben vom starken Bereich Bauspezialwerte um gut 20 Prozent auf 7,52 Mio. Euro. Dem Vernehmen nach lieferten auch die Monate Juli und August „gute Umsatz-und Ergebnisbeiträge”, so dass Vorstand Gerson Link auf Konzernebene nun mit Erlösen und Gewinnen „auf dem Niveau des Vorjahres” rechnet. Bislang avisierte Link jeweils Werte „leicht unter” den 2014er-Zahlen. Damals kam InnoTec TSS bei Umsätzen von 91,81 Mio. Euro auf ein EBIT von 13,28 Mio. Euro. Unterm Strich blieben 8,88 Mio. Euro stehen.

Angesichts der Sechs-Monats-Zahlen müsste es aber schon mit dem Teufel zugehen, wenn die Düsseldorfer ihre Prognosen nicht toppen. Die Vorjahresdividende von 0,40 Euro pro Anteilschein sollte auf jeden Fall drin sein. Damit bringt es der Spezialwert auf eine attraktive Rendite von 3,4 Prozent. Unter Berücksichtigung der Nettofinanzverbindlichkeiten von 6,2 Mio. Euro wird der Titel derzeit mit dem Faktor 8,6 auf das von boersengefluester.de für 2015 erwartete EBIT gehandelt. Das ganz große Schnäppchen ist InnoTec TSS damit nicht, per saldo bewegen sich die wesentlichen Aktienkennzahlen aber alle im grünen Bereich. Die Chancen stehen also gut, dass der Titel wieder nachhaltig Fahrt aufnimmt. Unser Kursziel: 14,50 Euro.

Die Gesellschaft hat Beteiligungen in den Bereichen Türen und Spezialanwendungen für den Hochbau. Der Börsenwert beträgt zurzeit knapp 113 Mio. Euro. Das entspricht etwa dem 2,1-fachen des per Ende Juni 2015 ausgewiesenen Eigenkapitals. Zum Vergleich: Der Mittelwert der vergangenen zehn Jahre für das KBV liegt nach Berechnungen von boersengefluester.de bei knapp 1,6. Hier zeigt einfach die massive Langfristperformance von InnoTec TSS Wirkung. Auf Sicht von sieben Jahren hat der Small Cap immerhin eine Wertsteigerung von rund 440 Prozent vorzuweisen. Inklusive Dividenden türmt sich das Plus sogar auf annähernd 550 Prozent. Vor dem Hintergrund dieser Kursentwicklung ist das aktuelle Kurs-Buchwert-Verhältnis aber ohnehin vertretbar – auch weil InnoTec TSS weit überdurchschnittliche Eigenkapitalrenditen von im Mittel knapp unter 20 Prozent (Jahresüberschuss in Relation zum Eigenkapital) vorzuweisen hat. Beim Umsatz kam die Gesellschaft in den ersten sechs Monaten 2015 auf einen Zuwachs von 5,3 Prozent auf 46,96 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte angetrieben vom starken Bereich Bauspezialwerte um gut 20 Prozent auf 7,52 Mio. Euro. Dem Vernehmen nach lieferten auch die Monate Juli und August „gute Umsatz-und Ergebnisbeiträge”, so dass Vorstand Gerson Link auf Konzernebene nun mit Erlösen und Gewinnen „auf dem Niveau des Vorjahres” rechnet. Bislang avisierte Link jeweils Werte „leicht unter” den 2014er-Zahlen. Damals kam InnoTec TSS bei Umsätzen von 91,81 Mio. Euro auf ein EBIT von 13,28 Mio. Euro. Unterm Strich blieben 8,88 Mio. Euro stehen.

Angesichts der Sechs-Monats-Zahlen müsste es aber schon mit dem Teufel zugehen, wenn die Düsseldorfer ihre Prognosen nicht toppen. Die Vorjahresdividende von 0,40 Euro pro Anteilschein sollte auf jeden Fall drin sein. Damit bringt es der Spezialwert auf eine attraktive Rendite von 3,4 Prozent. Unter Berücksichtigung der Nettofinanzverbindlichkeiten von 6,2 Mio. Euro wird der Titel derzeit mit dem Faktor 8,6 auf das von boersengefluester.de für 2015 erwartete EBIT gehandelt. Das ganz große Schnäppchen ist InnoTec TSS damit nicht, per saldo bewegen sich die wesentlichen Aktienkennzahlen aber alle im grünen Bereich. Die Chancen stehen also gut, dass der Titel wieder nachhaltig Fahrt aufnimmt. Unser Kursziel: 14,50 Euro.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| InnoTec TSS | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 540510 | DE0005405104 | AG | 78,00 Mio. € | 14.08.1990 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 103,64 | 115,57 | 128,78 | 114,74 | 113,73 | 115,00 | 0,00 | |

| EBITDA1,2 | 16,89 | 18,36 | 21,85 | 14,98 | 14,37 | 15,40 | 0,00 | |

| EBITDA-Marge %3 | 16,30 | 15,89 | 16,97 | 13,06 | 12,64 | 13,39 | 0,00 | |

| EBIT1,4 | 11,98 | 12,68 | 15,43 | 8,87 | 8,60 | 8,85 | 0,00 | |

| EBIT-Marge %5 | 11,56 | 10,97 | 11,98 | 7,73 | 7,56 | 7,70 | 0,00 | |

| Jahresüberschuss1 | 7,77 | 9,12 | 10,84 | 6,47 | 6,34 | 6,50 | 0,00 | |

| Netto-Marge %6 | 7,50 | 7,89 | 8,42 | 5,64 | 5,58 | 5,65 | 0,00 | |

| Cashflow1,7 | 15,95 | 9,17 | 13,03 | 16,41 | 13,12 | 14,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,85 | 0,91 | 1,12 | 0,65 | 0,64 | 0,68 | 0,76 | |

| Dividende je Aktie8 | 0,75 | 0,75 | 0,70 | 0,40 | 0,40 | 0,40 | 0,50 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Energiekontor | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 531350 | DE0005313506 | AG | 547,41 Mio. € | 25.05.2000 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 146,61 | 156,52 | 187,57 | 241,80 | 126,46 | 130,00 | 0,00 | |

| EBITDA1,2 | 65,38 | 81,71 | 99,79 | 135,55 | 72,87 | 76,00 | 0,00 | |

| EBITDA-Marge %3 | 44,60 | 52,20 | 53,20 | 56,06 | 57,62 | 58,46 | 0,00 | |

| EBIT1,4 | 45,99 | 61,68 | 79,97 | 114,44 | 49,80 | 54,00 | 0,00 | |

| EBIT-Marge %5 | 31,37 | 39,41 | 42,64 | 47,33 | 39,38 | 41,54 | 0,00 | |

| Jahresüberschuss1 | 20,43 | 36,21 | 44,54 | 83,32 | 22,56 | 24,50 | 0,00 | |

| Netto-Marge %6 | 13,94 | 23,13 | 23,75 | 34,46 | 17,84 | 18,85 | 0,00 | |

| Cashflow1,7 | 17,88 | 61,99 | 138,65 | 144,78 | -43,43 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 1,43 | 2,52 | 3,16 | 5,93 | 1,61 | 1,75 | 4,00 | |

| Dividende je Aktie8 | 0,80 | 0,90 | 1,00 | 1,20 | 0,50 | 1,00 | 1,20 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Berentzen-Gruppe | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 520160 | DE0005201602 | AG | 34,27 Mio. € | 14.07.1994 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 154,59 | 146,11 | 174,22 | 185,65 | 181,94 | 162,90 | 0,00 | |

| EBITDA1,2 | 14,13 | 15,30 | 16,70 | 16,00 | 19,31 | 17,10 | 0,00 | |

| EBITDA-Marge %3 | 9,14 | 10,47 | 9,59 | 8,62 | 10,61 | 10,50 | 0,00 | |

| EBIT1,4 | 5,21 | 6,65 | 8,30 | 7,71 | 10,55 | 8,50 | 0,00 | |

| EBIT-Marge %5 | 3,37 | 4,55 | 4,76 | 4,15 | 5,80 | 5,22 | 0,00 | |

| Jahresüberschuss1 | 1,23 | 3,66 | 2,10 | 0,87 | -1,25 | 1,20 | 0,00 | |

| Netto-Marge %6 | 0,80 | 2,51 | 1,21 | 0,47 | -0,69 | 0,74 | 0,00 | |

| Cashflow1,7 | 13,63 | 11,62 | 4,91 | -3,06 | 7,17 | 9,30 | 0,00 | |

| Ergebnis je Aktie8 | 0,13 | 0,39 | 0,22 | 0,09 | -0,13 | 0,13 | 0,26 | |

| Dividende je Aktie8 | 0,13 | 0,22 | 0,22 | 0,09 | 0,11 | 0,11 | 0,13 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Datron | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0V9LA | DE000A0V9LA7 | AG | 30,00 Mio. € | 13.04.2011 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 42,13 | 54,16 | 59,90 | 63,82 | 60,59 | 60,20 | 66,00 | |

| EBITDA1,2 | 3,34 | 6,68 | 7,36 | 7,21 | 4,56 | 2,60 | 0,00 | |

| EBITDA-Marge %3 | 7,93 | 12,33 | 12,29 | 11,30 | 7,53 | 4,32 | 0,00 | |

| EBIT1,4 | 2,15 | 5,45 | 6,11 | 6,03 | 3,45 | 1,45 | 4,60 | |

| EBIT-Marge %5 | 5,10 | 10,06 | 10,20 | 9,45 | 5,69 | 2,41 | 6,97 | |

| Jahresüberschuss1 | 1,48 | 3,86 | 4,32 | 4,55 | 2,41 | 0,60 | 2,40 | |

| Netto-Marge %6 | 3,51 | 7,13 | 7,21 | 7,13 | 3,98 | 1,00 | 3,64 | |

| Cashflow1,7 | 6,17 | 2,95 | 2,06 | 3,21 | 4,38 | 1,50 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,96 | 1,08 | 1,14 | 0,60 | 0,15 | 0,62 | |

| Dividende je Aktie8 | 0,05 | 0,20 | 0,20 | 0,20 | 0,12 | 0,12 | 0,17 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Elumeo | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11Q05 | DE000A11Q059 | SE | 13,16 Mio. € | 03.07.2015 | Verkaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 42,42 | 50,68 | 45,84 | 45,39 | 43,39 | 38,30 | 0,00 | |

| EBITDA1,2 | 1,22 | 2,93 | -0,46 | -1,97 | -2,54 | -0,75 | 0,00 | |

| EBITDA-Marge %3 | 2,88 | 5,78 | -1,00 | -4,34 | -5,85 | -1,96 | 0,00 | |

| EBIT1,4 | 0,29 | 1,98 | -1,40 | -2,85 | -3,28 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,68 | 3,91 | -3,05 | -6,28 | -7,56 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 0,15 | 9,24 | -3,33 | -3,26 | -4,53 | 0,00 | 0,00 | |

| Netto-Marge %6 | 0,35 | 18,23 | -7,26 | -7,18 | -10,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,43 | 1,19 | -1,42 | -0,09 | -0,13 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,03 | 1,68 | -0,60 | -0,20 | -0,77 | -0,29 | -0,09 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.