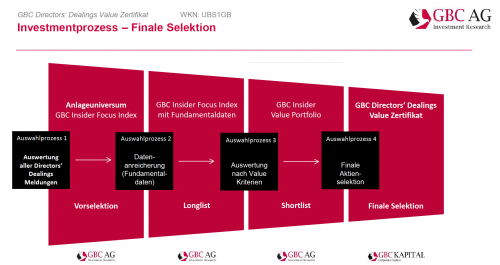

Spätestens jetzt wird es interessant: Aus der Longlist bekommen die Titel mit dem niedrigsten Kurs-Buchwert-Verhältnis (KBV) und einer möglichst attraktiven Dividendenrendite (für 2016 und 2017) die meisten Punkte. „Aktien mit hoher Dividendenrendite und niedrigem KBV bringen langfristig meist höhere Renditen“, sagt Hölzle. Im letzten Schritt erfolgt eine Selektion nach der Handelsliquidität. Marktenge Aktien haben keine Chance, die Top 30-Value-Scoring-Liste – das sind die Titel, die es (gleichgewichtet) ins Zertifikat schaffen – zu erklimmen. „Übrig bleiben hauptsächlich Titel aus DAX, MDAX und SDAX“, sagt Hölzle. Tatsächlich sind derzeit immerhin sechs Mitglieder im DAX beheimatet: BMW, Deutsche Bank, Deutsche Lufthansa, Merck KGaA, RWE und Vonovia. Zwölf Titel kommen aus dem MDAX: Axel Springer, Brenntag, Covestro, Deutsche EuroShop, Evonik Industries, Hugo Boss, Innogy, Leoni, Norma Group, Schaeffler VZ, TAG Immobilien und Uniper. Hinzu kommen fünf SDAX-Werte: BayWa vink. NA, Borussia Dortmund, Capital Stage, Deutz und Hamborner REIT. Aus dem Small Cap-Sektor sind zurzeit Einhell Germany, H&R, Init, PSI, QSC, SHW und Softing im GBC-Zertifikat enthalten. Naturgemäß stehen nicht alle Titel bei boersengefluester.de auf „Kaufen“. Aber das macht gar nichts, denn bei dem Insider-Zertifikat handelt es sich eben nicht um einen Stockpicker-Ansatz. Boersengefluester.de mag solche Screenings auf jeden Fall und wird die weitere Entwicklung genau verfolgen.

Für Anleger, die noch auf der Suche nach einem cleveren, aber trotzdem einfachen Produkt sind, ist das GBC-Zertifikat jedenfalls eine gute Wahl. Geeignet ist das Papier in erster Linie für langfristig orientierte Investoren.

...

Spätestens jetzt wird es interessant: Aus der Longlist bekommen die Titel mit dem niedrigsten Kurs-Buchwert-Verhältnis (KBV) und einer möglichst attraktiven Dividendenrendite (für 2016 und 2017) die meisten Punkte. „Aktien mit hoher Dividendenrendite und niedrigem KBV bringen langfristig meist höhere Renditen“, sagt Hölzle. Im letzten Schritt erfolgt eine Selektion nach der Handelsliquidität. Marktenge Aktien haben keine Chance, die Top 30-Value-Scoring-Liste – das sind die Titel, die es (gleichgewichtet) ins Zertifikat schaffen – zu erklimmen. „Übrig bleiben hauptsächlich Titel aus DAX, MDAX und SDAX“, sagt Hölzle. Tatsächlich sind derzeit immerhin sechs Mitglieder im DAX beheimatet: BMW, Deutsche Bank, Deutsche Lufthansa, Merck KGaA, RWE und Vonovia. Zwölf Titel kommen aus dem MDAX: Axel Springer, Brenntag, Covestro, Deutsche EuroShop, Evonik Industries, Hugo Boss, Innogy, Leoni, Norma Group, Schaeffler VZ, TAG Immobilien und Uniper. Hinzu kommen fünf SDAX-Werte: BayWa vink. NA, Borussia Dortmund, Capital Stage, Deutz und Hamborner REIT. Aus dem Small Cap-Sektor sind zurzeit Einhell Germany, H&R, Init, PSI, QSC, SHW und Softing im GBC-Zertifikat enthalten. Naturgemäß stehen nicht alle Titel bei boersengefluester.de auf „Kaufen“. Aber das macht gar nichts, denn bei dem Insider-Zertifikat handelt es sich eben nicht um einen Stockpicker-Ansatz. Boersengefluester.de mag solche Screenings auf jeden Fall und wird die weitere Entwicklung genau verfolgen.

Für Anleger, die noch auf der Suche nach einem cleveren, aber trotzdem einfachen Produkt sind, ist das GBC-Zertifikat jedenfalls eine gute Wahl. Geeignet ist das Papier in erster Linie für langfristig orientierte Investoren.

...

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.