Immerhin 20 Aktien hat boersengefluester.de allein im laufenden Jahr neu in seine Datenbank aufgenommen – womit sich die Liste nun auf 632 Titel türmt. Die meisten Neuzugänge des laufenden Jahres sind klassische Neuemissionen wie

Knaus Tabbert,

Exasol oder die

PharmaSGP Holding. Aufgrund des besonderen Interesses haben wir zuletzt aber auch einige heimische Börsenneulinge mit US-Listing wie

Biontech,

Curevac oder

Centogene in unsere Coverage übernommen. Last but not least, gab es einige Papiere, die wird aus dem Freiverkehr der Regionalbörsen in unser kontinuierliches Beobachtungsuniversum hochgezogen haben. Jüngstes Beispiel dafür ist die seit Anfang Mai in Düsseldorf gehandelte Beteiligungsgesellschaft

Cryptology Asset Group.

Vielleicht gut zu wissen: Wenn boersengefluester.de eine Aktie neu in die Datenbank aufnimmt, dann erfassen und pflegen wir wirklich auch sämtliche Kennzahlen und Stammdaten selbst: Von der Social Media-Präsenz, über Bilanz- und GuV-Daten bis hin zum Finanzkalender. Einzig die Aktienkurse beziehen wir von unserem Partner

Teletrader. Schon allein das macht boersengefluester.de zu einer Art Datenmanufaktur, die es im Bloggerbereich so wohl nicht noch einmal gibt. Was hat uns zur

Cryptology Asset Group getrieben, außer der Aussicht auf eine baldige Kursstellung via Xetra? Ganz einfach: So hält das Unternehmen um die Gründungsgesellschafter Christian Angermayer, Mike Novogratz und Joram Voelklein sowie CEO Jefim Gewiet signifikante Beteiligungen an Firmen, die wir auch sonst häufig auf boersengefluester.de kommentieren.

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

2,55

|

13,20

|

0,09

|

3,61

|

10,58

|

0,00

|

0,00

|

|

EBITDA1,2

|

10,64

|

34,90

|

-6,53

|

-4,07

|

5,44

|

0,00

|

0,00

|

|

EBITDA-Marge %3

|

417,26

|

264,39

|

-7.255,56

|

-112,74

|

51,42

|

0,00

|

0,00

|

|

EBIT1,4

|

10,62

|

34,90

|

-6,53

|

-4,07

|

5,44

|

0,00

|

0,00

|

|

EBIT-Marge %5

|

416,47

|

264,39

|

-7.255,56

|

-112,74

|

51,42

|

0,00

|

0,00

|

|

Jahresüberschuss1

|

10,26

|

33,80

|

-6,47

|

-6,56

|

2,04

|

0,00

|

0,00

|

|

Netto-Marge %6

|

402,35

|

256,06

|

-7.188,89

|

-181,72

|

19,28

|

0,00

|

0,00

|

|

Cashflow1,7

|

1,00

|

-1,61

|

0,66

|

-18,06

|

3,20

|

0,00

|

0,00

|

|

Ergebnis je Aktie8

|

0,19

|

0,53

|

-0,11

|

-0,11

|

0,02

|

0,07

|

0,11

|

|

Dividende je Aktie8

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

Grant Thornton

Am bekanntesten dürfte wohl die auf das Design und den Betrieb von Hochleistungsrechenzentren spezialisierte

Northern Data sein, an der die Cryptology Asset Group fast 2,59 Millionen Aktien – entsprechend 17,8 Prozent – in einem Gegenwert von 137 Mio. Euro bzw. 50 Euro je Cryptology-Aktie hält. Mehrfach berichtet haben wir auch schon über die von den ehemaligen

ayondo-Gründern Manuel und Dominik Heyden 2014 ins Leben gerufene Tradingplattform

nextmarkets, an der Cryptology mit 30,5 Prozent engagiert ist. Selbst börsennotiert ist nextmarkets zwar nicht, indirekt investierbar – neben Cryptology – aber auch über die Beteiligungsgesellschaft

FinLab, die 31,4 Prozent an der Kölner Gesellschaft hält. Co-Shareholder mit FinLab (22,1 Prozent) ist Cryptology (11,1 Prozent) übrigens auch bei der in Frankfurt beheimateten

Iconiq Holding, einem Asset-Manager für Themen rund um Kryptowährungen und Blockchaintechnologien. Immerhin 14,3 Prozent umfasst zudem das Engagement bei der auf professionelle Geoadaten spezialisierten

Cloudeo aus München. Die Verquickungen zwischen FinLab und Cryptology sind nicht ganz zufällig, denn Cryptology-Mitgründer und Investor Christian Angermayer sind auch mehr als ein Viertel aller FinLab-Anteile zuzurechnen.

Werbung:

[sws_blue_box box_size="640"]

Ohne Depotgebühr. Mit Kosten-Airbag. Das Wertpapierdepot der MERKUR PRIVATBANK.[/sws_blue_box]

Von erheblichem Wert für die formal auf Malta ansässige Cryptology Asset Group plc ist zudem der 2,08 Prozent umfassende Anteil an der im Bereich Blockchainsoftware aktiven

block.one. Die Szene ist eng vernetzt, und so wundert es nicht, dass auch die nicht börsennotierte block.one und Northern Data kooperieren. Soweit das aktuelle Portfolio in kompakter Form: Der Substanzwert der Cryptology Asset Group-Aktie dürfte zurzeit bei rund 60 Euro – also relativ dicht an der aktuellen Notiz – liegen. Zur Einordnung: Per Ende August erreichte der NAV noch 72 Euro. Auslöser des Rückgangs sind in erster Linie die jüngsten Kursverluste der Northern Data-Aktie.

Interessant ist der Anteilschein der Cryptology Asset Group nun aber auch deshalb, weil in dieser NAV-Betrachtung lediglich Northern Data mit dem Börsenkurs einfließt, die restlichen Beteiligungen hingegen mit dem Anschaffungswert. Insbesondere unter Berücksichtigung der anteiligen Cashmittel von block.one dürfte der NAV damit eher im Bereich um 100 Euro anzusiedeln sein. Teilweise kursieren sogar noch höhere Angaben. Nun ist ein markanter Discount zum NAV im Beteiligungsbereich eher der Normalzustand, trotzdem nehmen wir die Aktie auf die engere Beobachtungsliste. Ein Manko ist zurzeit der überschaubare Streubesitzanteil von vermutlich nur 15 Prozent, was das ohnehin nicht gerade als konservative einzustufende Investment noch einen Zacken spekulativer macht. Nun: Womöglich beleben sich ja die Handelsumsätze mit dem Start auf Xetra

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Samara Asset Group |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A2JDEW

|

MT0001770107

|

plc

|

186,23 Mio. €

|

05.05.2020

|

-

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

15,54

|

23,14

|

0,67

|

27,67

|

0,79

|

58,20

|

17,60

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

30.06.2026

|

|

30.09.2025

|

|

30.06.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-10,70%

|

-5,92%

|

-25,19%

|

-9,82%

|

+34,67%

|

Akt. Kurs (EoD)

All-Time-High:

€10,00

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Northern Data |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A0SMU8

|

DE000A0SMU87

|

AG

|

654,81 Mio. €

|

05.10.2018

|

-

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

12,75

|

14,34

|

0,89

|

-6,81

|

0,78

|

-11,20

|

3,27

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

21.05.2025

|

07.05.2024

|

06.08.2024

|

17.10.2024

|

28.03.2025

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-22,16%

|

-42,93%

|

-34,41%

|

-73,30%

|

-39,29%

|

Akt. Kurs (EoD)

All-Time-High:

€143,00

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Heliad |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

121806

|

DE0001218063

|

AG

|

114,45 Mio. €

|

07.02.2007

|

Kaufen

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

8,76

|

9,81

|

0,89

|

4,93

|

0,50

|

-56,55

|

17,18

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

05.05.2025

|

15.04.2026

|

15.07.2026

|

14.10.2026

|

30.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-15,24%

|

-14,70%

|

-17,53%

|

-0,78%

|

-55,44%

|

Akt. Kurs (EoD)

All-Time-High:

€62,22

Foto:

Sigmund auf

Unsplash

...

[sws_grey_box box_size="640"]Hinweis: Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

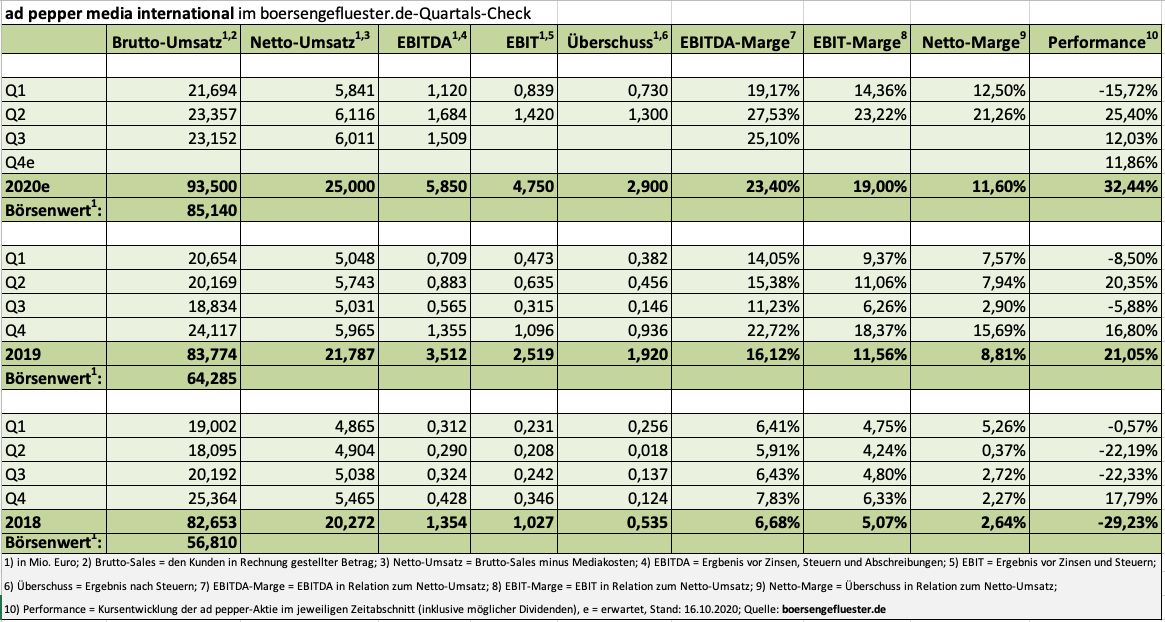

Foto: ad pepper media International (Erstnotiz der ad pepper-Aktie am 9. Oktober 2000)

...

[sws_grey_box box_size="640"]Hinweis: Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Zwischen der ad pepper media International N.V. und boersengefluester.de besteht eine entgeltliche Vereinbarung zur Soft-Coverage der Aktie von ad pepper. Boersengefluester.de hält keine Beteiligung an der ad pepper media International N.V.. Boersengefluester.de nimmt Maßnahmen zur Vermeidung von Interessenkonflikten vor.[/sws_grey_box]

Foto: ad pepper media International (Erstnotiz der ad pepper-Aktie am 9. Oktober 2000)

...