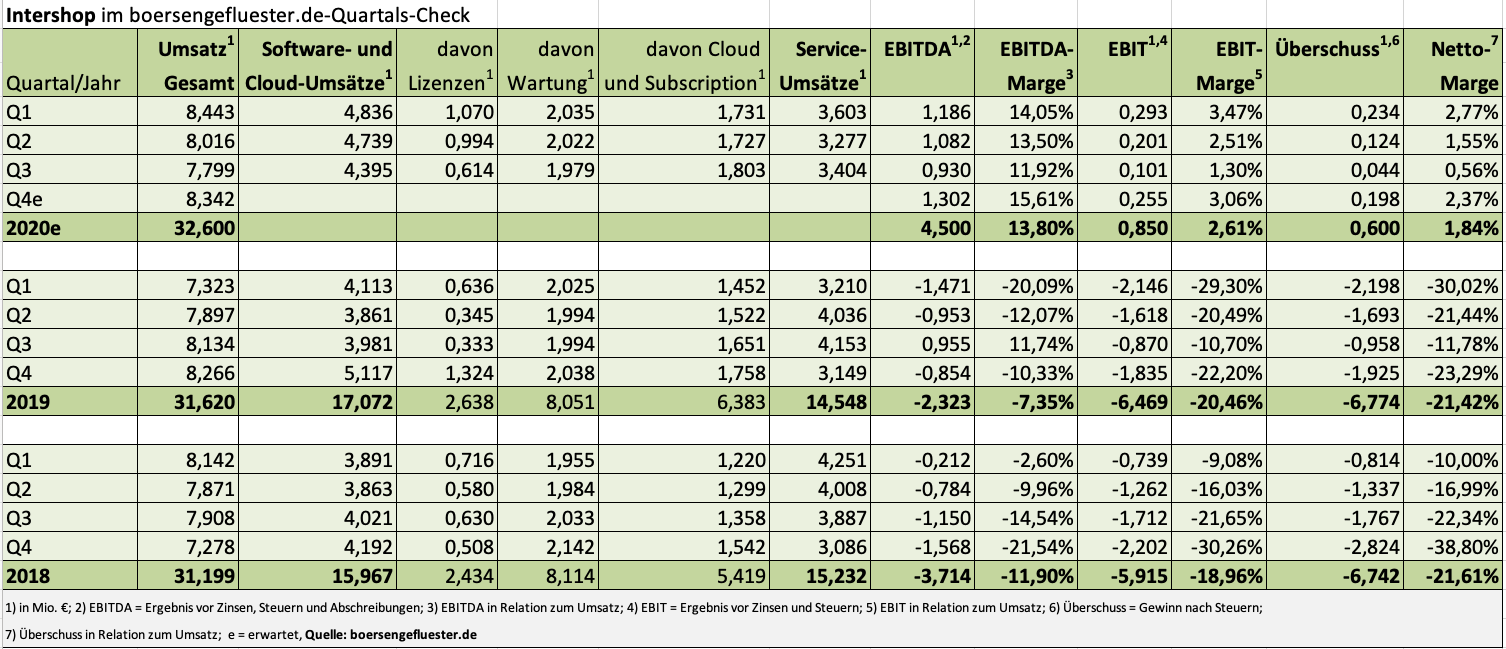

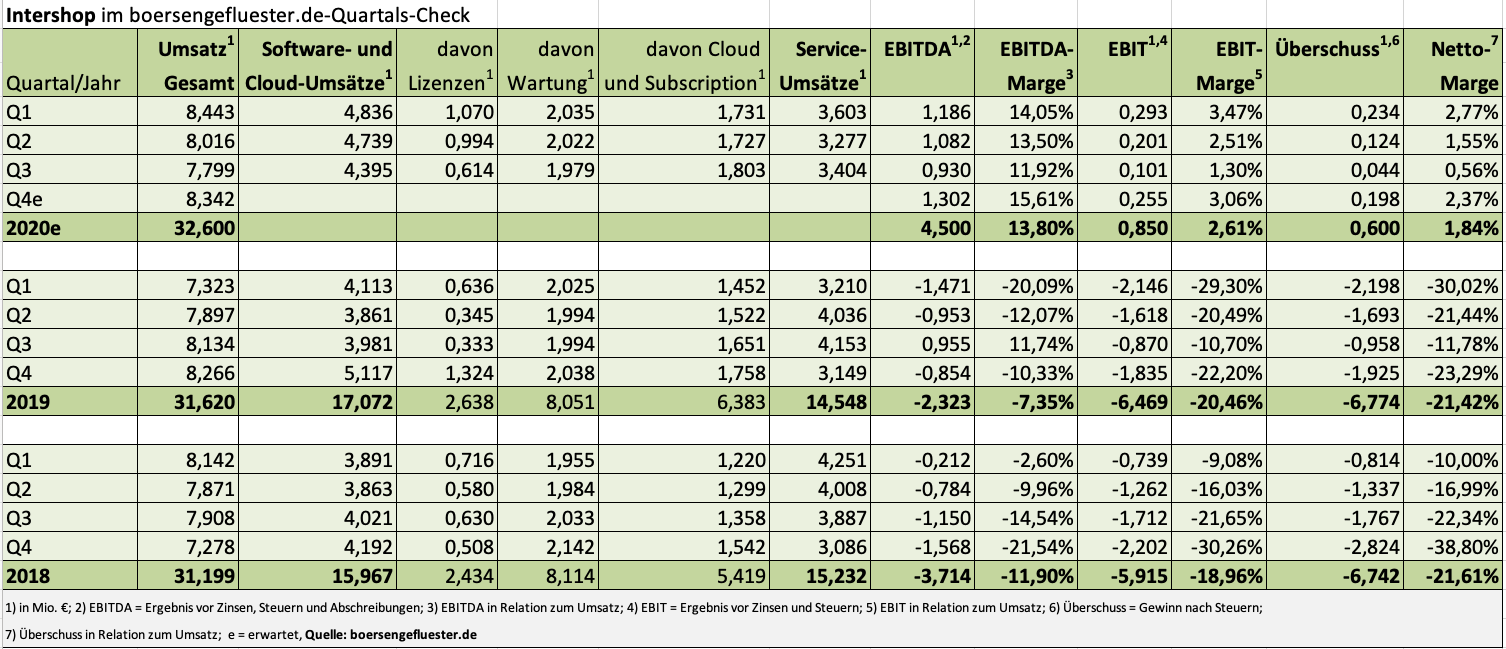

Drei Quartale in Folge ist

Intershop Communications nun profitabel – sowohl auf Basis des Betriebsergebnisses als auch unterm Strich. „Das hat es lange nicht gegeben“, sagt Intershop-CEO Jochen Wiechen im Hintergrundgespräch mit boersengefluester.de. Wir haben nachgeschaut, tatsächlich müssen Anleger rund zehn Jahre zurückblicken: Damals – genau genommen vom Schlussviertel 2009 bis zum vierten Quartal 2011 – legte der Anbieter von E-Commerce-Software neun Quartale hintereinander schwarze Zahlen vor. Der aktuelle Ergebnisswing hängt – neben klassischen Restrukturierungsthemen – in erster Linie damit zusammen, dass sich Intershop selbst digital neu transformiert hat. Im Fokus des Unternehmen stehen zum einen B2B-Kunden, die ihr Großhandelsgeschäft über die Software von Intershop laufen lassen. Der eigentliche Kicker für das Produkt sind jedoch Unternehmen, die ihr Service- und After-Sales-Geschäft über ein digitales Kundenportal vorantreiben wollen. Und als Klammer über alledem steht bei Intershop die Umstellung von klassischen Lizenzmodellen auf cloudbasierte Mietangebote.

Werbung:

[sws_blue_box box_size="640"]

Ohne Depotgebühr. Mit Kosten-Airbag. Das Wertpapierdepot der MERKUR PRIVATBANK.[/sws_blue_box]

Auch bei der in

Jena ansässigen Gesellschaft geht es also darum, den Umfang der wiederkehrenden Erlöse am Gesamterlös – im Investorensprech auch Annual Recurring Revenue (ARR) genannt – in die Höhe zu schrauben. Entsprechend liegt das Augenmerk der Investoren auf Kennzahlen wie dem Cloud-Auftragseingang oder dem um Kündigungen und Währungseinflüsse bereinigten „Net New ARR“. Was die Orderzuwächse für Cloudangebote angeht, liegt Intershop hier nach neuen Monaten 2020 bei einem Zuwachs von fast 95 Prozent auf 11,29 Mio. Euro. Das ist ein starker Wert und lässt für die kommenden Quartale ansprechende Erlöszuwächse in der Cloud erwarten. Ein Trend, der sich schon seit einiger Zeit abzeichnet. So stiegen die Cloud- und Subscriptionsumsätze im dritten Quartal 2020 erstmals auf mehr als 1,80 Mio. Euro und türmen sich nach neun Monaten des laufenden Jahres nun auf 5,26 Mio. Euro. Das sind 13,7 Prozent mehr als im entsprechenden Vergleichszeitraum 2019. Derweil erreichen die Net New ARR per Ende September des laufenden Jahres annähernd 1,60 Mio. Euro. – so dass sich die Summe der jährlich wiederkehrenden Erlöse – inklusive Bestand – nun auf knapp 8,36 Mio. Euro türmt. Das sind gut 30 Prozent mehr als zum Ende des drittes Quartals des Vorjahrs und erhöht die Planungssicherheit spürbar.

Einen Dämpfer muss der E-Commercepionier – zu einem wesentlichen Teil bedingt durch Corona – dagegen bei den Service-Umsätzen für die Implementierung der Intershop-Software hinnehmen. Hier kommt es einfach zu Projektverzögerungen. Die Zahlen für Q2 und Q3 2020 liegen mit 3,28 Mio. und 3,40 Mio. Euro jeweils um rund 19 Prozent unter Vorjahr. Entsprechend kommt Intershop bei der Betrachtung der gesamten Umsatzerlöse auch weniger dynamisch voran als sich mancher Investor – aber auch der Vorstand – ursprünglich erhofft hatte. Angesichts der Gesamtumstände zeigt sich CEO Jochen Wiechen aber durchaus zuversichtlich: „Wir haben momentan einen sehr guten Lauf.“ Für das Gesamtjahr bleibt es bei der Prognose, wonach bei geringfügig steigenden Umsätze mit einem leicht positiven Ergebnis vor Zinsen und Steuern (EBIT) zu rechnen ist. Zur Einordnung: Nach neun Monaten 2020 kommt Intershop auf ein EBIT von 595.000 Euro.

Definitiv ein Argument für die Intershop-Aktie ist, dass sich angesichts der durch COVID-19 nochmals beschleunigten Digitalisierungswelle nun auch Unternehmen mit einer Überarbeitung ihrer Online-Kundenportale beschäftigen müssen, die hier bislang eher stiefmütterlich unterwegs waren. So gesehen bekommt man bei der Intershop-Aktie zu Kursen um 3,30 Euro – entsprechend einer Marktkapitalisierung von knapp 47 Mio. Euro – einen ordentlichen Gegenwert plus sehr viel Kursfantasie. Die Bilanz ist nach der jüngsten Kapitalherabsetzung 3:1 und der im Sommer emittierten Optionsanleihe wieder vergleichsweise robust. Zudem gibt es mit

Shareholder Value um Frank Fischer einen verlässlichen Ankeraktionär, 48,62 Prozent der Anteilscheine sind dem Streubesitz zuzurechnen. Und für Vorstand Jochen Wiechen ist die weiterhin im

Prime Standard gelistete Intershop-Aktie ohnehin „massiv unterbewertet“. Geeignet ist der Small Cap aber nur für risikobereite Investoren.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Intershop |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

A25421

|

DE000A254211

|

AG

|

22,56 Mio. €

|

16.07.1998

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

14,88

|

0,00

|

0,00

|

-8,44

|

1,88

|

-75,20

|

0,68

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

19.05.2026

|

22.04.2026

|

22.07.2026

|

21.10.2026

|

12.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-1,16%

|

-12,44%

|

+10,19%

|

-40,50%

|

-99,38%

|

Akt. Kurs (EoD)

All-Time-High:

€4.981,68

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

33,61

|

36,00

|

36,80

|

37,99

|

38,76

|

33,30

|

32,50

|

|

EBITDA1,2

|

4,47

|

4,42

|

0,42

|

0,87

|

3,29

|

0,50

|

2,90

|

|

EBITDA-Marge %3

|

13,30

|

12,28

|

1,14

|

2,29

|

8,49

|

1,50

|

8,92

|

|

EBIT1,4

|

1,04

|

1,31

|

-2,87

|

-2,53

|

0,07

|

-2,80

|

0,15

|

|

EBIT-Marge %5

|

3,09

|

3,64

|

-7,80

|

-6,66

|

0,18

|

-8,41

|

0,46

|

|

Jahresüberschuss1

|

0,79

|

0,81

|

-3,56

|

-3,08

|

-0,35

|

-3,20

|

-0,20

|

|

Netto-Marge %6

|

2,35

|

2,25

|

-9,67

|

-8,11

|

-0,90

|

-9,61

|

-0,62

|

|

Cashflow1,7

|

4,72

|

4,60

|

1,16

|

2,95

|

2,11

|

-0,30

|

1,60

|

|

Ergebnis je Aktie8

|

0,06

|

0,06

|

-0,25

|

-0,21

|

-0,02

|

-0,21

|

-0,01

|

|

Dividende je Aktie8

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

BDO

[sws_grey_box box_size="640"]Hinweis: Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an Intershop Communications. Zwischen Intershop und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Intershop-Aktie.[/sws_grey_box]

Foto: Clipdealer

...

Einen Dämpfer muss der E-Commercepionier – zu einem wesentlichen Teil bedingt durch Corona – dagegen bei den Service-Umsätzen für die Implementierung der Intershop-Software hinnehmen. Hier kommt es einfach zu Projektverzögerungen. Die Zahlen für Q2 und Q3 2020 liegen mit 3,28 Mio. und 3,40 Mio. Euro jeweils um rund 19 Prozent unter Vorjahr. Entsprechend kommt Intershop bei der Betrachtung der gesamten Umsatzerlöse auch weniger dynamisch voran als sich mancher Investor – aber auch der Vorstand – ursprünglich erhofft hatte. Angesichts der Gesamtumstände zeigt sich CEO Jochen Wiechen aber durchaus zuversichtlich: „Wir haben momentan einen sehr guten Lauf.“ Für das Gesamtjahr bleibt es bei der Prognose, wonach bei geringfügig steigenden Umsätze mit einem leicht positiven Ergebnis vor Zinsen und Steuern (EBIT) zu rechnen ist. Zur Einordnung: Nach neun Monaten 2020 kommt Intershop auf ein EBIT von 595.000 Euro.

Definitiv ein Argument für die Intershop-Aktie ist, dass sich angesichts der durch COVID-19 nochmals beschleunigten Digitalisierungswelle nun auch Unternehmen mit einer Überarbeitung ihrer Online-Kundenportale beschäftigen müssen, die hier bislang eher stiefmütterlich unterwegs waren. So gesehen bekommt man bei der Intershop-Aktie zu Kursen um 3,30 Euro – entsprechend einer Marktkapitalisierung von knapp 47 Mio. Euro – einen ordentlichen Gegenwert plus sehr viel Kursfantasie. Die Bilanz ist nach der jüngsten Kapitalherabsetzung 3:1 und der im Sommer emittierten Optionsanleihe wieder vergleichsweise robust. Zudem gibt es mit Shareholder Value um Frank Fischer einen verlässlichen Ankeraktionär, 48,62 Prozent der Anteilscheine sind dem Streubesitz zuzurechnen. Und für Vorstand Jochen Wiechen ist die weiterhin im Prime Standard gelistete Intershop-Aktie ohnehin „massiv unterbewertet“. Geeignet ist der Small Cap aber nur für risikobereite Investoren.

Einen Dämpfer muss der E-Commercepionier – zu einem wesentlichen Teil bedingt durch Corona – dagegen bei den Service-Umsätzen für die Implementierung der Intershop-Software hinnehmen. Hier kommt es einfach zu Projektverzögerungen. Die Zahlen für Q2 und Q3 2020 liegen mit 3,28 Mio. und 3,40 Mio. Euro jeweils um rund 19 Prozent unter Vorjahr. Entsprechend kommt Intershop bei der Betrachtung der gesamten Umsatzerlöse auch weniger dynamisch voran als sich mancher Investor – aber auch der Vorstand – ursprünglich erhofft hatte. Angesichts der Gesamtumstände zeigt sich CEO Jochen Wiechen aber durchaus zuversichtlich: „Wir haben momentan einen sehr guten Lauf.“ Für das Gesamtjahr bleibt es bei der Prognose, wonach bei geringfügig steigenden Umsätze mit einem leicht positiven Ergebnis vor Zinsen und Steuern (EBIT) zu rechnen ist. Zur Einordnung: Nach neun Monaten 2020 kommt Intershop auf ein EBIT von 595.000 Euro.

Definitiv ein Argument für die Intershop-Aktie ist, dass sich angesichts der durch COVID-19 nochmals beschleunigten Digitalisierungswelle nun auch Unternehmen mit einer Überarbeitung ihrer Online-Kundenportale beschäftigen müssen, die hier bislang eher stiefmütterlich unterwegs waren. So gesehen bekommt man bei der Intershop-Aktie zu Kursen um 3,30 Euro – entsprechend einer Marktkapitalisierung von knapp 47 Mio. Euro – einen ordentlichen Gegenwert plus sehr viel Kursfantasie. Die Bilanz ist nach der jüngsten Kapitalherabsetzung 3:1 und der im Sommer emittierten Optionsanleihe wieder vergleichsweise robust. Zudem gibt es mit Shareholder Value um Frank Fischer einen verlässlichen Ankeraktionär, 48,62 Prozent der Anteilscheine sind dem Streubesitz zuzurechnen. Und für Vorstand Jochen Wiechen ist die weiterhin im Prime Standard gelistete Intershop-Aktie ohnehin „massiv unterbewertet“. Geeignet ist der Small Cap aber nur für risikobereite Investoren.