Normalerweise dreht sich auf boersengefluester.de alles um deutsche Aktien. Das hat auch seinen Grund: An heimischen Small Caps sind wir einfach näher dran und fühlen uns in dieser Nische daher pudelwohl. Bei dem französischen Unternehmen

Guillemot haben jetzt aber eine Ausnahme gemacht und sämtliche Bilanzkennzahlen und sonstige Aktienstammdaten – wie immer in Handarbeit – für unsere Datenbank zusammengetragen. Hintergrund ist, dass das wesentliche Geschäft von Guillemot um Rennsport- und Flugsimulationszubehör für PCs und Konsolen, vertrieben unter dem Markennamen

Thrustmaster, sehr dem Produktangebot des heimischen Börsenhighflyers

Endor ähnelt. Die

Landshuter wiederum werden seit einigen Quartalen förmlich überrannt von der Nachfrage nach ihren High-End-Lenkrädern und Pedalen für Rennsimulationen, die unter der Marke

Fanatec über den Tresen gehen.

Werbung:

[sws_blue_box box_size="640"]

Doppelt hält besser: Dauerhafte Vorteile + 1,00 % Zinsen p.a. bei Depotwechsel.[/sws_blue_box]

Spätestens nachdem wir die jüngsten Zahlen von Guillemot inklusive einer neuen Prognose für 2020 gesehen haben, stand für uns der Entschluss fest: Guillemot gehört auch in unsere Datenbank – schon allein um bessere Vergleichsmöglichkeiten für die Endor-Aktie zu haben. Für alle, die sich detaillierter mit der Materie beschäftigen wollen: Zu Guillemot hat der Wikifolio-Trader

PPinvest HIER eine sehr lesenswerte Zusammenfassung geschrieben, die im Kern noch immer ihre Gültigkeit hat, auch wenn die Analyse schon ein paar Monate auf dem Buckel hat. Zu Endor gibt es von

The Gaming Investor eine (allerdings englisch verfasste und schon etwas betagte) Studie

HIER, die den Run auf den Spezialwert allerdings überhaupt erst ausgelöst hat – so wird zumindest getuschelt. Zudem verfasst Jeremy Raper auf

Seeking Alpha (

HIER) detaillierte Endor-Analysen (ebenfalls in englisch).

Guillemot im Überblick

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

120,62

|

176,76

|

188,05

|

119,13

|

125,12

|

127,20

|

0,00

|

|

EBITDA1,2

|

26,70

|

37,88

|

40,05

|

9,31

|

12,26

|

0,00

|

0,00

|

|

EBITDA-Marge %3

|

22,14

|

21,43

|

21,30

|

7,82

|

9,80

|

0,00

|

0,00

|

|

EBIT1,4

|

23,08

|

33,00

|

34,24

|

2,52

|

3,75

|

2,00

|

0,00

|

|

EBIT-Marge %5

|

19,13

|

18,67

|

18,21

|

2,12

|

3,00

|

1,64

|

0,00

|

|

Jahresüberschuss1

|

29,78

|

13,71

|

20,35

|

0,96

|

1,18

|

0,00

|

0,00

|

|

Netto-Marge %6

|

24,69

|

7,76

|

10,82

|

0,81

|

0,94

|

0,00

|

0,00

|

|

Cashflow1,7

|

31,98

|

32,66

|

32,80

|

5,55

|

18,10

|

0,00

|

0,00

|

|

Ergebnis je Aktie8

|

1,95

|

0,89

|

1,34

|

0,06

|

0,08

|

0,26

|

0,37

|

|

Dividende je Aktie8

|

0,25

|

0,25

|

0,25

|

0,00

|

0,00

|

0,05

|

0,15

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

PricewaterhouseCoopers

Im Kern konzentriert sich boersengefluester.de an dieser Stelle daher auf das jüngste Update von Guillemot und stellt die neuesten Zahlen in Relation zur Bewertung der Endor-Aktie. Nach den ohnehin schon rasanten Halbjahresvorgaben mit einem Umsatzplus von 63 Prozent auf 41,5 Mio. Euro hat Guillemot zuletzt nämlich seine Erlösprognose für 2020 auf Untergrenze 100 Mio. Euro heraufgesetzt. Die operative Rendite soll dabei mindestens zehn Prozent erreichen. Zum Vergleich: Zuvor kalkulierte der Vorstand mit Umsätzen von mehr als 80 Mio. Euro sowie einem nicht näher quantifiziertem positiven Betriebsergebnis. Das wiederum hörte sich zwar tiefgestapelt an, allerdings hatten die Franzosen ein schwieriges Jahr 2019 mit hohem Verlust hinter sich, und der Nachfrageschub im Zuge der durch Corona deutlich mehr in den eigenen vier Wänden verbrachten Zeit der Gamingkunden vor in diesem Umfang wohl kaum vorhersehbar. Sei es drum: Das von Guillemot für 2020 angepeilte Erlösniveau von mehr als 100 Mio. Euro liegt um rund 20 bis 25 Mio. Euro über dem von boersengefluester.de für Endor in diesem Jahr geschätzten Umsatz. Dabei spurteten auch die Niederbayern zum Halbjahr auf Erlöse von 36,3 Mio. Euro – nach knapp 39 Mio. Euro im Gesamtjahr 2019.

Endor im Überblick

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

90,23

|

81,31

|

119,19

|

104,50

|

109,00

|

0,00

|

0,00

|

|

EBITDA1,2

|

14,11

|

8,69

|

21,40

|

-13,50

|

3,50

|

0,00

|

0,00

|

|

EBITDA-Marge %3

|

15,64

|

10,69

|

17,96

|

-12,92

|

3,21

|

0,00

|

0,00

|

|

EBIT1,4

|

20,67

|

6,56

|

4,99

|

-16,20

|

0,80

|

0,00

|

0,00

|

|

EBIT-Marge %5

|

22,91

|

8,07

|

4,19

|

-15,50

|

0,73

|

0,00

|

0,00

|

|

Jahresüberschuss1

|

12,44

|

3,11

|

3,76

|

-20,90

|

-1,90

|

0,00

|

0,00

|

|

Netto-Marge %6

|

13,79

|

3,83

|

3,16

|

-20,00

|

-1,74

|

0,00

|

0,00

|

|

Cashflow1,7

|

5,91

|

4,09

|

-16,47

|

-18,00

|

0,00

|

0,00

|

0,00

|

|

Ergebnis je Aktie8

|

0,80

|

0,20

|

0,24

|

-1,35

|

-0,12

|

-0,01

|

0,02

|

|

Dividende je Aktie8

|

0,50

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

RSM Ebner Stolz

Eher unwesentlich ist an dieser Stelle, dass ein kleiner Teil der Guillemot-Erlöse zusätzlich aus dem Verkauf von

Mischpulten für DJs stammt. Ansonsten ist bereits an dieser Stelle auffällig, dass der Börsenwert von Guillemot mit knapp 113 Mio. Euro um deutlich mehr als die Hälfte niedriger ist als der von Endor. Hauptgrund für diese Schere ist die markant höhere Rentabilität der Landshuter. Aber Guillemot holt spürbar auf, insbesondere durch eine Umstellung des Vertriebsmodells weg von Großhandelspartnern hin zum stärkeren Verkauf über den eigenen Online-Shop. Ein Modell, wie es auch Endor fährt. Wachstumstreiber für die Franzosen sind – neben dem Corona-Schub – neue Konsolen wie die PS5 von

Sony insbesondere der neue

Flugsimulator 2020 für die Xbox von

Microsoft, für den die wohl besten Joysticks von Thrustmaster (also Guillemot) kommen.

Maßgeblichen Einfluss auf die Bewertung der Guillemot-Aktie hat aber noch ein ganz anderer Punkt: Bedingt durch die Gründungshistorie verfügt die Gesellschaft (laut Geschäftsbericht 2019) über knapp 444.000 Aktien an dem Spieleentwickler Ubisoft Entertainment mit einem aktuellen Gegenwert von annähernd 34 Mio. Euro. Allein die Neubewertung dieses Pakets führte zum Halbjahr 2020 zu einem Zuwachs des Finanzergebnisses von mehr als 5 Mio. Euro. Entsprechend wäre das „normale“ 2020er-KGV beim Vergleich von Guillemot und Endor erheblich zugunsten von Guillemot verfälscht. Sinnvoller ist daher ein Blick auf die Relation von Enterprise Value (Börsenwert plus Netto-Finanzverbindlichkeiten) zu dem für 2020 zu erwartendem EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen): Bei den Franzosen würde sich hier (ohne Ubisoft) ein Faktor von 7,5 ergeben. Inklusive des Gegenwerts der Ubisoft-Finanzbeteiligung würde das Multiple sogar auf 5,3 sinken. Zum Vergleich: Endor wird mit etwa dem 15fachen des Verhältnisses von EV/EBITDA gehandelt. Ein Teil davon lässt sich mit der attraktiveren operativen Marge erklären, insgesamt scheint uns die Aktie von Guillemot aber trotzdem das klar bessere Chance-Risiko-Verhältnis zu bieten.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Guillemot |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

917556

|

FR0000066722

|

SA

|

73,02 Mio. €

|

27.11.1998

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

13,08

|

9,03

|

1,45

|

7,60

|

0,73

|

4,03

|

0,58

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,05

|

1,08%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

05.06.2025

|

29.04.2025

|

25.09.2025

|

30.10.2025

|

26.03.2025

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+0,88%

|

-3,45%

|

-33,95%

|

-31,80%

|

-79,14%

|

Akt. Kurs (EoD)

All-Time-High:

€25,50

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Endor |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

549166

|

DE0005491666

|

AG

|

0,06 Mio. €

|

27.06.2006

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

0,00

|

21,18

|

0,00

|

-0,04

|

0,62

|

0,00

|

0,00

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

|

31.05.2024

|

31.08.2023

|

30.11.2023

|

30.09.2024

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

+33,33%

|

-98,28%

|

+0,00%

|

-99,96%

|

-99,98%

|

Akt. Kurs (EoD)

All-Time-High:

€24,38

Foto:

Thrustmaster

...

Nicht nur die zahlreichen roten Enten vor dem Rostocker Firmensitz direkt am Warnow-Ufer werden sich sicher darüber freuen. Mit einem Börsenwert von knapp 185 Mio. Euro spielt Centogene zwar in einer anderen Liga als die populären deutschen Biotechs CureVac und Biontech. Mehr Aufmerksamkeit auch hierzulande hat die Centogene-Aktie aber trotzdem verdient. Hilfreich dafür sind neben – künftig hoffentlich wieder besseren Zahlen – auch Kooperationen wie die zuletzt intensivierte Zusammenarbeit mit Evotec auf dem Gebiet der Stoffwechselkrankheit Morbus Gaucher. Für risikobereite Investoren scheint uns der Titel auf dem aktuellen Niveau durchaus eine Spekulation wert – freilich mit wohl dosiertem Kapitaleinsatz. Überflüssig zu erwähnen, dass Dividenden kein Thema sind. Wesentliche Investoren bei Centogene sind – neben dem Management – die Deutsche Private Equity und der Venture Capital-Spezialist TVM Life Science.

Nicht nur die zahlreichen roten Enten vor dem Rostocker Firmensitz direkt am Warnow-Ufer werden sich sicher darüber freuen. Mit einem Börsenwert von knapp 185 Mio. Euro spielt Centogene zwar in einer anderen Liga als die populären deutschen Biotechs CureVac und Biontech. Mehr Aufmerksamkeit auch hierzulande hat die Centogene-Aktie aber trotzdem verdient. Hilfreich dafür sind neben – künftig hoffentlich wieder besseren Zahlen – auch Kooperationen wie die zuletzt intensivierte Zusammenarbeit mit Evotec auf dem Gebiet der Stoffwechselkrankheit Morbus Gaucher. Für risikobereite Investoren scheint uns der Titel auf dem aktuellen Niveau durchaus eine Spekulation wert – freilich mit wohl dosiertem Kapitaleinsatz. Überflüssig zu erwähnen, dass Dividenden kein Thema sind. Wesentliche Investoren bei Centogene sind – neben dem Management – die Deutsche Private Equity und der Venture Capital-Spezialist TVM Life Science.

Siemens-Steuerung[/caption]

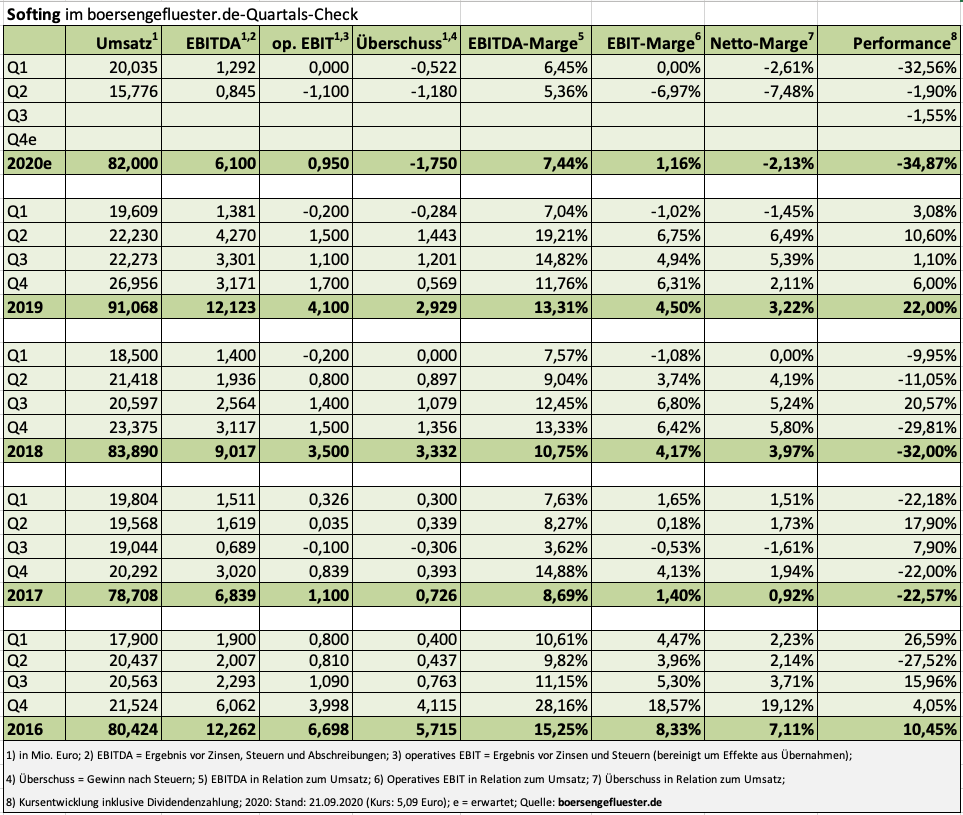

Keine Frage: Die Auswirkungen von Corona zeigen sich bei Softing ganz unmittelbar. Insbesondere das Geschäft mit Kunden aus dem Automotive-Umfeld sowie der Verkauf von Messtechnikgeräten für IT-Verkabelungen knickte im zweiten Quartal mit Erlösrückgängen von bis zu 53 Prozent förmlich ein. Deutlich kommoder fielen dagegen die Minuszeichen im umsatzmäßig größten Bereich, Industrial Automation, aus: Hier gingen die Umsätze „nur“ um knapp 20 Prozent zurück. Große Erwartungen setzt Vorstand Trier zurzeit an ein für Softing komplett neues Feld: Die Vernetzung von großen CNC-Fräsmaschinen mit einer Siemens-Steuerung (Simatic S7), die in vielen Betrieben noch als Insellösung laufen – also fernab von Industrie 4.0. Dem Vernehmen nach sind von dieser Steuerung rund 4 Millionen Stück verbaut worden, wovon noch etwa 70 Prozent produktiv sind. Um die Altbestände den neuen Erfordernissen anzupassen, hat Softing den edgeConnector Siemens entwickelt.

Siemens-Steuerung[/caption]

Keine Frage: Die Auswirkungen von Corona zeigen sich bei Softing ganz unmittelbar. Insbesondere das Geschäft mit Kunden aus dem Automotive-Umfeld sowie der Verkauf von Messtechnikgeräten für IT-Verkabelungen knickte im zweiten Quartal mit Erlösrückgängen von bis zu 53 Prozent förmlich ein. Deutlich kommoder fielen dagegen die Minuszeichen im umsatzmäßig größten Bereich, Industrial Automation, aus: Hier gingen die Umsätze „nur“ um knapp 20 Prozent zurück. Große Erwartungen setzt Vorstand Trier zurzeit an ein für Softing komplett neues Feld: Die Vernetzung von großen CNC-Fräsmaschinen mit einer Siemens-Steuerung (Simatic S7), die in vielen Betrieben noch als Insellösung laufen – also fernab von Industrie 4.0. Dem Vernehmen nach sind von dieser Steuerung rund 4 Millionen Stück verbaut worden, wovon noch etwa 70 Prozent produktiv sind. Um die Altbestände den neuen Erfordernissen anzupassen, hat Softing den edgeConnector Siemens entwickelt.

Foto:

...

Foto:

...

Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

Quelle: Einladung zur ao HV 2020 S&O Beteiligungen[/caption]

Wichtig aus Investorensicht ist, dass BluGreen auf die Ausübung seiner Bezugsrechte verzichtet, so dass der Anteil von Sebastian-Justus Schmidt – bei voller Platzierung – auf durchgerechnet 93,23 Prozent fallen würde. Für einen liquiden Börsenhandel ist der Streubesitz der künftig in Berlin ansässigen Gesellschaft damit freilich immer noch viel zu niedrig, zumal Altinvestor Deutsche Balaton ebenfalls mit rund 400.000 Aktien (vor Barkapitalerhöhung) im Boot sitzt. Spätestens im kommenden Jahr dürften sich die Verhältnisse im Aktionärskreis dann jedoch deutlich verschieben. Immerhin sind allein für 2021 Barkapitalerhöhungen im Volumen von 60 Mio. Euro geplant. Solche Summen sind offenbar aber auch nötig, um das bislang defizitäre operative Geschäft in die gewünschte Richtung einer industriellen Fertigung zu schieben.

Erst ab 2024 ist dem Vernehmen nach mit einem positiven Ergebnis vor Zinsen und Steuern (EBIT) zu rechnen. Dann jedoch soll es sprunghaft aufwärts gehen. 2025 könnte bei Erlösen von 118 Mio. Euro ein EBIT von fast 12 Mio. Euro stehen. Nun: Papier ist geduldig, zunächst einmal lebt die Aktie von der Fantasie auf sprudelnde Gewinne aus dem Geschäft mit handlichen Elektrolyseuren, die hochreinen Wasserstoff produzieren. Boersengefluester.de wird die Entwicklung um die künftige Enapter-Aktie weiter eng verfolgen. Zurzeit eignet sich der Titel nur für sehr spekulativ orientierte Anleger.

Quelle: Einladung zur ao HV 2020 S&O Beteiligungen[/caption]

Wichtig aus Investorensicht ist, dass BluGreen auf die Ausübung seiner Bezugsrechte verzichtet, so dass der Anteil von Sebastian-Justus Schmidt – bei voller Platzierung – auf durchgerechnet 93,23 Prozent fallen würde. Für einen liquiden Börsenhandel ist der Streubesitz der künftig in Berlin ansässigen Gesellschaft damit freilich immer noch viel zu niedrig, zumal Altinvestor Deutsche Balaton ebenfalls mit rund 400.000 Aktien (vor Barkapitalerhöhung) im Boot sitzt. Spätestens im kommenden Jahr dürften sich die Verhältnisse im Aktionärskreis dann jedoch deutlich verschieben. Immerhin sind allein für 2021 Barkapitalerhöhungen im Volumen von 60 Mio. Euro geplant. Solche Summen sind offenbar aber auch nötig, um das bislang defizitäre operative Geschäft in die gewünschte Richtung einer industriellen Fertigung zu schieben.

Erst ab 2024 ist dem Vernehmen nach mit einem positiven Ergebnis vor Zinsen und Steuern (EBIT) zu rechnen. Dann jedoch soll es sprunghaft aufwärts gehen. 2025 könnte bei Erlösen von 118 Mio. Euro ein EBIT von fast 12 Mio. Euro stehen. Nun: Papier ist geduldig, zunächst einmal lebt die Aktie von der Fantasie auf sprudelnde Gewinne aus dem Geschäft mit handlichen Elektrolyseuren, die hochreinen Wasserstoff produzieren. Boersengefluester.de wird die Entwicklung um die künftige Enapter-Aktie weiter eng verfolgen. Zurzeit eignet sich der Titel nur für sehr spekulativ orientierte Anleger.