Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#Steuerfreie Dividende

© boersengefluester.de | Redaktion

Längst ist es ein Klassiker auf boersengefluester.de (BGFL): Seit nunmehr neun Jahren veröffentlichen wir die Auflistung mit den „steuerfreien“ Dividenden zum Start der neuen Hauptversammlungssaison. So auch diesmal: Zum Start Mitte April komm...

© boersengefluester.de | Redaktion

Wenn zwei Reizwörter wie „Dividende“ und „Steuerfrei“ in Kombination auftreten, ist es wohl kein Wunder, dass das Interesse der Anleger in die Höhe schnellt. Daher liefert boersengefluester.de auch 2019 wieder die wohl umfassendste Übersicht mit heimischen Unternehmen, die eine „steuerfreie Dividende“ ausschütten – erneut versehen mit nützlichen Extras wie dem Direktdownload der HV-Einladung sowie dem aktuellen Geschäftsbericht. Die viele Arbeit, die wir uns mit der Recherche machen – immerhin checken wir nahezu jede Hauptversammlungs-Agenda auf den Aspekt der steuerlichen Behandlung der Ausschüttung – kommt offenbar gut an. So rangiert boersengefluester.de bei der Google-Suchanfrage „Steuerfreie Dividende“ regelmäßig auf Seite 1 und Rang 1. Auf Rang 2 liegt kurioserweise ein Beitrag von finanzgefluester.de (Wir haben mit der Seite nichts zu tun.), der steuerfreie Dividenden als „teure Fehler“ hinstellt.

Warum das so sein soll, erschließt uns zwar nicht ganz und regelmäßige Leser von boersengefluester.de wissen ohnehin, dass diese Spezialform der Dividende eigentlich gar nicht steuerfrei ist, sondern die Steuerbelastung nur dem Finanzamt gestundet ist – zumindest, sofern man die Aktie nicht schon vor Einführung der Abgeltungsteuer im Jahr 2009 im Depot hatte. Ansonsten werden die steuerfreien Dividenden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Investor seine Aktie verkaufen will, wird die Abgeltungsteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Zur Anwendung kommt diese Sonderbehandlung, wenn Dividenden nicht aus den aufgelaufenen Gewinnen der Unternehmen, sondern aus dem steuerlichen Einlagekonto gem. § 27 Abs. 1 KStG ausgekehrt werden, was sich wiederum aus geleisteten Einlagen speist. Dabei handelt es sich freilich nicht um ein spezielles Sonderkonto der Buchführungsabteilung, und ist so in der Bilanz des Geschäftsberichts auch nicht ersichtlich.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 605 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Entsprechend aufwändig ist es auch, die Unternehmen zu lokalisieren, zumal das steuerliche Einlagekonto kein unbegrenztes Füllhorn ist und ab einem gewissen Zeitpunkt eine normale Besteuerung einsetzt. Prominentestes Beispiel hierfür ist wohl Infineon: Der Chiphersteller zahlte seine Dividende für das Geschäftsjahr 2017/18 (30. September) diesmal nämlich mit den ganz normalen Abzügen. Auch bei Alstria Office, Washtec, Adesso und QSC hat sich die steuerliche Behandlung geändert. Klassiker wie die Deutsche Telekom, Freenet oder die Deutsche Post schütten dagegen weiterhin steuerfrei aus. Neu in der Liste ist derweil die TTL Beteiligungs- und Grundbesitz-AG. Zum jetzigen Zeitpunkt kommen wir damit auf 27 Unternehmen, die für 2018 eine Dividende aus dem Einlagekonto zahlen. Mit Sicherheit werden es in den kommenden Wochen noch ein paar Firmen mehr werden. Zum Vergleich: Im Vorjahr kamen wir am Ende auf 37 Unternehmen mit steuerfreie Dividende (HIER). Daher lohnt es sich auch, immer wieder mal einen Blick auf unserer Übersicht zu werfen, die wir selbstverständlich regelmäßig updaten.

Mitmachen ist übrigens ausdrücklich erwünscht! Daher an dieser Stelle unser Aufruf: Sollten Sie noch weitere deutsche Aktien mit steuerfreier Dividende kennen, schicken Sie uns einfach eine E-Mail an [email protected]. Wir ergänzen unsere Tabelle dann umgehend. Ebenfalls an dieser Stelle noch der Hinweis, dass es nicht wirklich sinnvoll ist, seine Aktienauswahl einzig am Kriterium der Dividende – oder gar der steuerlichen Behandlung der Ausschüttung – festzumachen. Letztlich sollte das Gesamtpaket aus verschiedenen Kennzahlen stimmig sein.

Hier geht es zu unserer Übersicht: Steuerfreie Dividenden für die HV-Saison 2019

Entsprechend aufwändig ist es auch, die Unternehmen zu lokalisieren, zumal das steuerliche Einlagekonto kein unbegrenztes Füllhorn ist und ab einem gewissen Zeitpunkt eine normale Besteuerung einsetzt. Prominentestes Beispiel hierfür ist wohl Infineon: Der Chiphersteller zahlte seine Dividende für das Geschäftsjahr 2017/18 (30. September) diesmal nämlich mit den ganz normalen Abzügen. Auch bei Alstria Office, Washtec, Adesso und QSC hat sich die steuerliche Behandlung geändert. Klassiker wie die Deutsche Telekom, Freenet oder die Deutsche Post schütten dagegen weiterhin steuerfrei aus. Neu in der Liste ist derweil die TTL Beteiligungs- und Grundbesitz-AG. Zum jetzigen Zeitpunkt kommen wir damit auf 27 Unternehmen, die für 2018 eine Dividende aus dem Einlagekonto zahlen. Mit Sicherheit werden es in den kommenden Wochen noch ein paar Firmen mehr werden. Zum Vergleich: Im Vorjahr kamen wir am Ende auf 37 Unternehmen mit steuerfreie Dividende (HIER). Daher lohnt es sich auch, immer wieder mal einen Blick auf unserer Übersicht zu werfen, die wir selbstverständlich regelmäßig updaten.

Mitmachen ist übrigens ausdrücklich erwünscht! Daher an dieser Stelle unser Aufruf: Sollten Sie noch weitere deutsche Aktien mit steuerfreier Dividende kennen, schicken Sie uns einfach eine E-Mail an [email protected]. Wir ergänzen unsere Tabelle dann umgehend. Ebenfalls an dieser Stelle noch der Hinweis, dass es nicht wirklich sinnvoll ist, seine Aktienauswahl einzig am Kriterium der Dividende – oder gar der steuerlichen Behandlung der Ausschüttung – festzumachen. Letztlich sollte das Gesamtpaket aus verschiedenen Kennzahlen stimmig sein.

Hier geht es zu unserer Übersicht: Steuerfreie Dividenden für die HV-Saison 2019

Foto: Clipdealer...

Foto: Clipdealer...

Freenet

Kurs: 27,68

Foto: Clipdealer...

Foto: Clipdealer...

© boersengefluester.de | Redaktion

Beiträge über „Steuerfreie Dividenden“ sind im Netz nun wahrlich keine Mangelware mehr. Eine simple Google-Suche bringt mehr als 200.000 Treffer. Das zeigt einerseits, wie groß das Interesse der Anleger an dieser Spezialform der Dividendenausschüttung ist. Andererseits deutet es auch darauf hin, dass die Masse der Investoren die Thematik verstanden hat: Kernbotschaft ist, dass „Steuerfreie Dividenden“ eigentlich gar nicht steuerfrei sind, sondern die Steuerbelastung nur dem Finanzamt gestundet ist – zumindest, sofern man die Aktie nicht schon vor Einführung der Abgeltungsteuer im Jahr 2009 im Depot hatte. Ansonsten werden die steuerfreien Dividenden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Investor seine Aktie verkaufen will, wird die Abgeltungsteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Zur Anwendung kommt diese Sonderbehandlung, wenn Dividenden nicht aus den aufgelaufenen Gewinnen der Unternehmen, sondern aus dem steuerlichen Einlagekonto gem. § 27 Abs. 1 KStG ausgekehrt werden, was sich wiederum aus geleisteten Einlagen speist. Dabei handelt es sich freilich nicht um ein spezielles Sonderkonto der Buchführungsabteilung, und ist dementsprechend in der Bilanz des Geschäftsberichts auch nicht ersichtlich. Populär bei heimischen Anlegern sind steuerfreie Dividenden vermutlich deshalb so sehr, weil der Steuerstundungseffekt von Vorteil ist, wenn der Pauschbetrag für das Steuerjahr bereits ausgeschöpft ist.

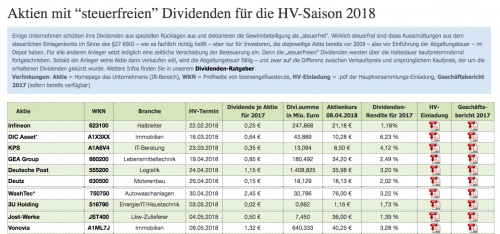

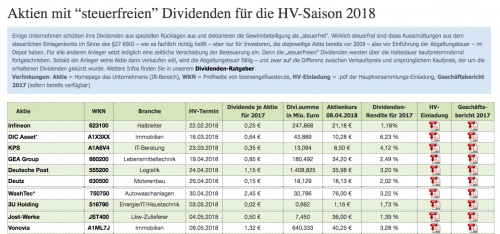

Soweit das theoretische Grundgerüst. Weit größere Schwierigkeiten in der Praxis macht es, überhaupt erst einmal Aktiengesellschaften zu lokalisieren, die ihre Dividende aus dem steuerlichen Einlagekonto zahlen. Hier liefern die meisten Artikel aus dem Internet nämlich nur Standards wie die Deutsche Telekom oder die Deutsche Post. Ansonsten tauchen häufig Firmen auf, die keine steuerfreien Dividenden mehr zahlen – etwa All For One Steeb, Mensch und Maschine, Nexus, Vita 34 oder Encavis (ehemals Capital Stage). Und so drängt sich der Eindruck auf, dass hier jeder von jedem ein wenig abschreibt. Umso mehr freut es boersengefluester.de, bei der Google-Suche nach „Steuerfreie Dividenden“ auf Platz 1 gerankt zu sein. Offenbar zahlt es sich doch aus, regelmäßig viele hundert HV-Einladungen und Geschäftsberichte nach Schlagworten wie „Einlagekonto“, „Dividende“ oder „Steuer“ zu durchforsten und bei den Unternehmen selbst nachzufragen. So haben wir es auch in den vergangenen Wochen gemacht und bereits mehr als 20 Unternehmen lokalisiert, die auch für 2017 – also zahlbar nach der Hauptversammlung (HV) 2018 – ganz oder teilweise steuerfrei ausschütten. Bei einer Reihe von Unternehmen steht der Dividendenvorschlag noch aus, so dass die Liste gegenwärtig noch vorläufig ist. Diesen Hinweis geben wir an dieser Stelle auch deshalb, weil boersengefluester.de bereits im Januar die ersten Leseranfragen erreichten, wann denn der Artikel mit den steuerfreien Dividenden endlich kommt.

Soweit das theoretische Grundgerüst. Weit größere Schwierigkeiten in der Praxis macht es, überhaupt erst einmal Aktiengesellschaften zu lokalisieren, die ihre Dividende aus dem steuerlichen Einlagekonto zahlen. Hier liefern die meisten Artikel aus dem Internet nämlich nur Standards wie die Deutsche Telekom oder die Deutsche Post. Ansonsten tauchen häufig Firmen auf, die keine steuerfreien Dividenden mehr zahlen – etwa All For One Steeb, Mensch und Maschine, Nexus, Vita 34 oder Encavis (ehemals Capital Stage). Und so drängt sich der Eindruck auf, dass hier jeder von jedem ein wenig abschreibt. Umso mehr freut es boersengefluester.de, bei der Google-Suche nach „Steuerfreie Dividenden“ auf Platz 1 gerankt zu sein. Offenbar zahlt es sich doch aus, regelmäßig viele hundert HV-Einladungen und Geschäftsberichte nach Schlagworten wie „Einlagekonto“, „Dividende“ oder „Steuer“ zu durchforsten und bei den Unternehmen selbst nachzufragen. So haben wir es auch in den vergangenen Wochen gemacht und bereits mehr als 20 Unternehmen lokalisiert, die auch für 2017 – also zahlbar nach der Hauptversammlung (HV) 2018 – ganz oder teilweise steuerfrei ausschütten. Bei einer Reihe von Unternehmen steht der Dividendenvorschlag noch aus, so dass die Liste gegenwärtig noch vorläufig ist. Diesen Hinweis geben wir an dieser Stelle auch deshalb, weil boersengefluester.de bereits im Januar die ersten Leseranfragen erreichten, wann denn der Artikel mit den steuerfreien Dividenden endlich kommt.

Neu in der Aufstellung für das laufende Jahr ist der SDAX-Aufsteiger Jost-Werke. Zwar ist der Anteilschein des Lkw-Zulieferers kein Rendite-Hit, aber immerhin eine weitere Option für geneigte Anleger. Neu dabei sind außerdem Adesso und der Softwarespezialist PSI, die wir zuletzt – nobody is perfect – schlichtweg übersehen hatten. Daher auch an dieser Stelle unser Aufruf: Sollten Sie noch weitere deutsche Aktien mit steuerfreier Dividende kennen: Schicken Sie uns eine E-Mail an [email protected]. Wir ergänzen unsere Übersichtstabelle dann umgehend. Klassiker – neben der T-Aktie und dem Papier der Deutschen Post – bleiben Freenet, Vonovia und LEG Immobilien. Die Titel von Deutsche EuroShop und dem Autowaschanlagenhersteller WashTec bieten auch für die laufende HV-Saison attraktive Dividenden – steuerfrei ist davon jedoch nur ein Teil. Bei WashTec sind es voraussichtlich knapp 37 Prozent, bei der Deutsche EuroShop steht die Quote noch nicht fest.

Eine kecke Begründung für die Dividendenkürzung von 0,16 auf 0,12 Euro je Anteilschein liefert derweil Francotyp-Postalia: Der Anbieter von Frankiermaschinen setzt die „steuerfreie“ Dividende von 0,12 Euro für 2017 kurzerhand mit der Brutto-Dividende von 0,16 Euro für 2016 gleich – und verspricht so eine unveränderte Nettodividende in Höhe von 0,12 Euro je Aktie. Nun: Diese Rechnung stimmt wohl nur so lange, wie man das Papier nicht verkauft. Ansonsten gelten auch für steuerfreie Dividenden die üblichen Mechanismen: Am ersten Banktag nach der HV werden die Aktien mit Dividendenabschlag gehandelt, am dritten Banktag nach der Hauptversammlung wird dann die Dividende ausgezahlt (siehe dazu auch das Dividenden-FAQ von boersengefluester.de).

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

Neu in der Aufstellung für das laufende Jahr ist der SDAX-Aufsteiger Jost-Werke. Zwar ist der Anteilschein des Lkw-Zulieferers kein Rendite-Hit, aber immerhin eine weitere Option für geneigte Anleger. Neu dabei sind außerdem Adesso und der Softwarespezialist PSI, die wir zuletzt – nobody is perfect – schlichtweg übersehen hatten. Daher auch an dieser Stelle unser Aufruf: Sollten Sie noch weitere deutsche Aktien mit steuerfreier Dividende kennen: Schicken Sie uns eine E-Mail an [email protected]. Wir ergänzen unsere Übersichtstabelle dann umgehend. Klassiker – neben der T-Aktie und dem Papier der Deutschen Post – bleiben Freenet, Vonovia und LEG Immobilien. Die Titel von Deutsche EuroShop und dem Autowaschanlagenhersteller WashTec bieten auch für die laufende HV-Saison attraktive Dividenden – steuerfrei ist davon jedoch nur ein Teil. Bei WashTec sind es voraussichtlich knapp 37 Prozent, bei der Deutsche EuroShop steht die Quote noch nicht fest.

Eine kecke Begründung für die Dividendenkürzung von 0,16 auf 0,12 Euro je Anteilschein liefert derweil Francotyp-Postalia: Der Anbieter von Frankiermaschinen setzt die „steuerfreie“ Dividende von 0,12 Euro für 2017 kurzerhand mit der Brutto-Dividende von 0,16 Euro für 2016 gleich – und verspricht so eine unveränderte Nettodividende in Höhe von 0,12 Euro je Aktie. Nun: Diese Rechnung stimmt wohl nur so lange, wie man das Papier nicht verkauft. Ansonsten gelten auch für steuerfreie Dividenden die üblichen Mechanismen: Am ersten Banktag nach der HV werden die Aktien mit Dividendenabschlag gehandelt, am dritten Banktag nach der Hauptversammlung wird dann die Dividende ausgezahlt (siehe dazu auch das Dividenden-FAQ von boersengefluester.de).

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

Foto: shutterstock...

Foto: shutterstock...

Freenet

Kurs: 27,68

Jost Werke

Kurs: 67,30

Foto: shutterstock...

Foto: shutterstock...

© boersengefluester.de | Redaktion

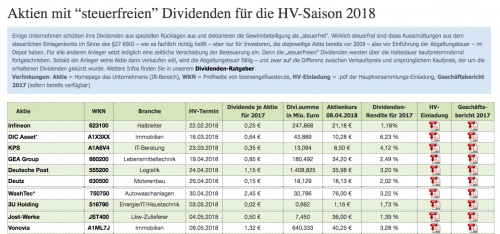

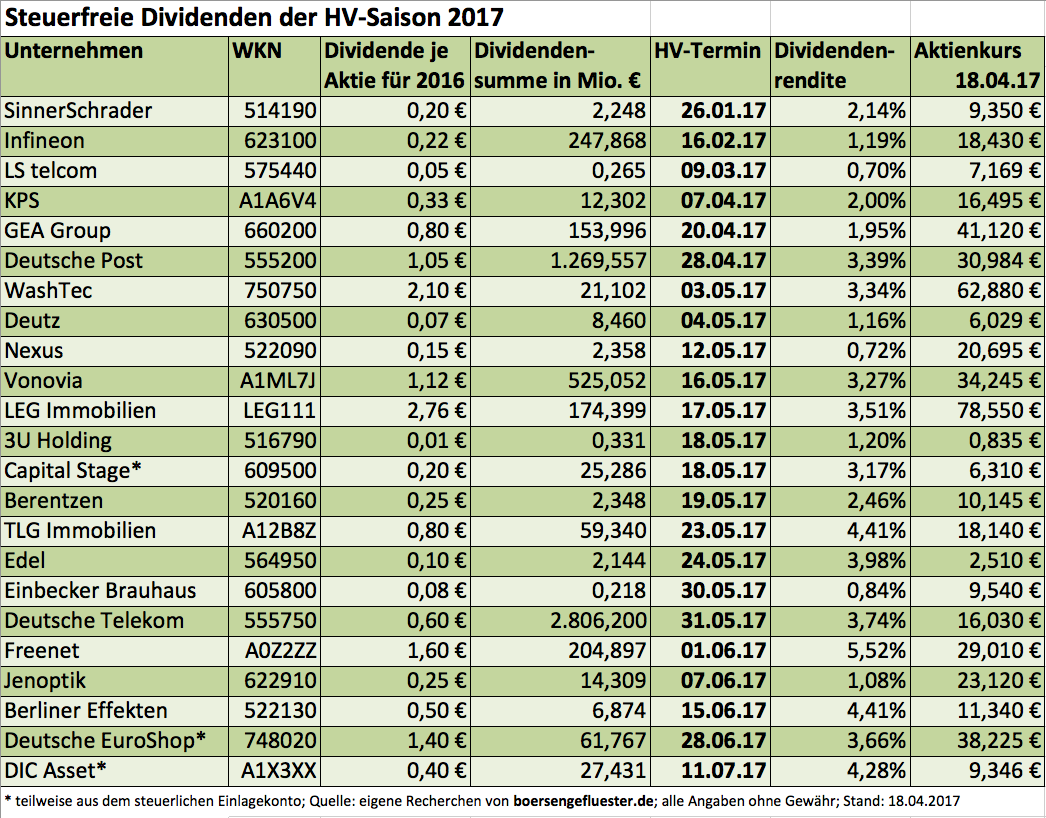

Immerhin vier DAX-Unternehmen tun es 2017 erneut: Infineon, Deutsche Post, Deutsche Telekom und Vonovia. Gewiefte Anleger wissen vermutlich schon jetzt Bescheid – es geht um die Ausschüttung „steuerfreier“ Dividenden. Wirklich steuerfrei sind diese Ausschüttungen zwar nur für Investoren, die das jeweilige Papier bereits vor dem Jahr 2009 – also vor Einführung der Abgeltungsteuer – im Depot haben. Für alle anderen Anleger setzt aber immerhin eine Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie verkaufen will, wird die Abgeltungsteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel zwar nicht. Der Steuerstundungseffekt kann aber insbesondere dann von Vorteil sein, wenn der Pauschbetrag für das Steuerjahr bereits ausgeschöpft ist. Und gerade dieser Aspekt macht „steuerfreie“ Dividenden für viele Investoren zu einer interessanten Sache.

Boersengefluester.de hat daher erneut die bereits veröffentlichten HV-Einladungen und Geschäftsberichte hinsichtlich „Steuerfreier Dividenden“ beziehungsweise Ausschüttungen aus dem steuerlichen Einlagenkonto im Sinne des §27 KStG – wie es fachlich richtig heißt – ausgewertet. Überdurchschnittliche Renditen bieten weiterhin Klassiker wie der TecDAX-Titel Freenet oder die Immobilienwerte Vonovia, LEG Immobilien oder TLG Immobilien. Bei DIC Asset unterliegen von den 0,40 Euro Dividende je Aktie diesmal immerhin gut 0,31 Euro nicht der Kapitalertragsteuer. Ansonsten sind Titel wie Deutsche Telekom oder Deutsche Post unter Renditegesichtspunkten hervorzuheben. Im Spezialwertebereich glänzen Unternehmen wie das Medienhaus Edel oder der Finanzdienstleister Berliner Effektengesellschaft. Aber noch haben nicht alle Gesellschaften ihre Dividendenpläne offenbart. Boersengefluester.de wird die Liste der Unternehmen mit steuerfreier Dividende daher in den kommenden Wochen laufend aktualisieren. So war zum Beispiel auch die Dividende von Borussia Dortmund in den vergangenen fünf jahren steuerfrei. Das Geschäftsjahr des BVB endet am 30. Juni 2017 – demensprechend gibt es auch noch keinen Dividendenvorschlag und auch keinen HV-Termin.

Bei einigen Unternehmen, die für steuerfreie Ausschüttungen bekannt waren – etwa All For One Steeb, Francotyp-Postalia oder Mensch und Maschine –, ist das steuerliche Einlagenkonto mittlerweile aufgebraucht, so dass die Dividenden jetzt ganz normal besteuert werden. Konkret heißt das: Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagsatz von 26,375 Prozent. Von einer Bruttodividende von beispielsweise 3,00 Euro pro Aktie kommen dann beim Aktionär nur 2,21 Euro je Anteilschein an. Bei einem Aktienkurs von 70 Euro beträgt die Bruttorendite in dem Beispiel 4,29 Prozent. Nach Abzug von Steuern bleiben 3,16 Prozent übrig. Zu beachten sind freilich noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete. Losgelöst davon: Steuerfreie Dividenden erfreuen sich bei Anlegern anhaltend großer Beliebtheit, wie das enorme Interesse an den aktuellen Listen mit den entsprechenden Unternehmen zeigt.

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

Boersengefluester.de hat daher erneut die bereits veröffentlichten HV-Einladungen und Geschäftsberichte hinsichtlich „Steuerfreier Dividenden“ beziehungsweise Ausschüttungen aus dem steuerlichen Einlagenkonto im Sinne des §27 KStG – wie es fachlich richtig heißt – ausgewertet. Überdurchschnittliche Renditen bieten weiterhin Klassiker wie der TecDAX-Titel Freenet oder die Immobilienwerte Vonovia, LEG Immobilien oder TLG Immobilien. Bei DIC Asset unterliegen von den 0,40 Euro Dividende je Aktie diesmal immerhin gut 0,31 Euro nicht der Kapitalertragsteuer. Ansonsten sind Titel wie Deutsche Telekom oder Deutsche Post unter Renditegesichtspunkten hervorzuheben. Im Spezialwertebereich glänzen Unternehmen wie das Medienhaus Edel oder der Finanzdienstleister Berliner Effektengesellschaft. Aber noch haben nicht alle Gesellschaften ihre Dividendenpläne offenbart. Boersengefluester.de wird die Liste der Unternehmen mit steuerfreier Dividende daher in den kommenden Wochen laufend aktualisieren. So war zum Beispiel auch die Dividende von Borussia Dortmund in den vergangenen fünf jahren steuerfrei. Das Geschäftsjahr des BVB endet am 30. Juni 2017 – demensprechend gibt es auch noch keinen Dividendenvorschlag und auch keinen HV-Termin.

Bei einigen Unternehmen, die für steuerfreie Ausschüttungen bekannt waren – etwa All For One Steeb, Francotyp-Postalia oder Mensch und Maschine –, ist das steuerliche Einlagenkonto mittlerweile aufgebraucht, so dass die Dividenden jetzt ganz normal besteuert werden. Konkret heißt das: Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagsatz von 26,375 Prozent. Von einer Bruttodividende von beispielsweise 3,00 Euro pro Aktie kommen dann beim Aktionär nur 2,21 Euro je Anteilschein an. Bei einem Aktienkurs von 70 Euro beträgt die Bruttorendite in dem Beispiel 4,29 Prozent. Nach Abzug von Steuern bleiben 3,16 Prozent übrig. Zu beachten sind freilich noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete. Losgelöst davon: Steuerfreie Dividenden erfreuen sich bei Anlegern anhaltend großer Beliebtheit, wie das enorme Interesse an den aktuellen Listen mit den entsprechenden Unternehmen zeigt.

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

Foto: pixabay...

Foto: pixabay...

Vonovia

Kurs: 28,69

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine aktualisierte und mit nützlichen Verlinkungen versehene Version der Tabelle mit den "steuerfreien" Dividenden für 2016, gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Hier kommen Sie zu unserer Gesamtübersicht mit den Steuerfreien Dividenden für 2018. Die Tabelle wird regelmäßig von boersengefluester.de aktualisiert.[/sws_blue_box]

Foto: pixabay...

Foto: pixabay...

© boersengefluester.de | Redaktion

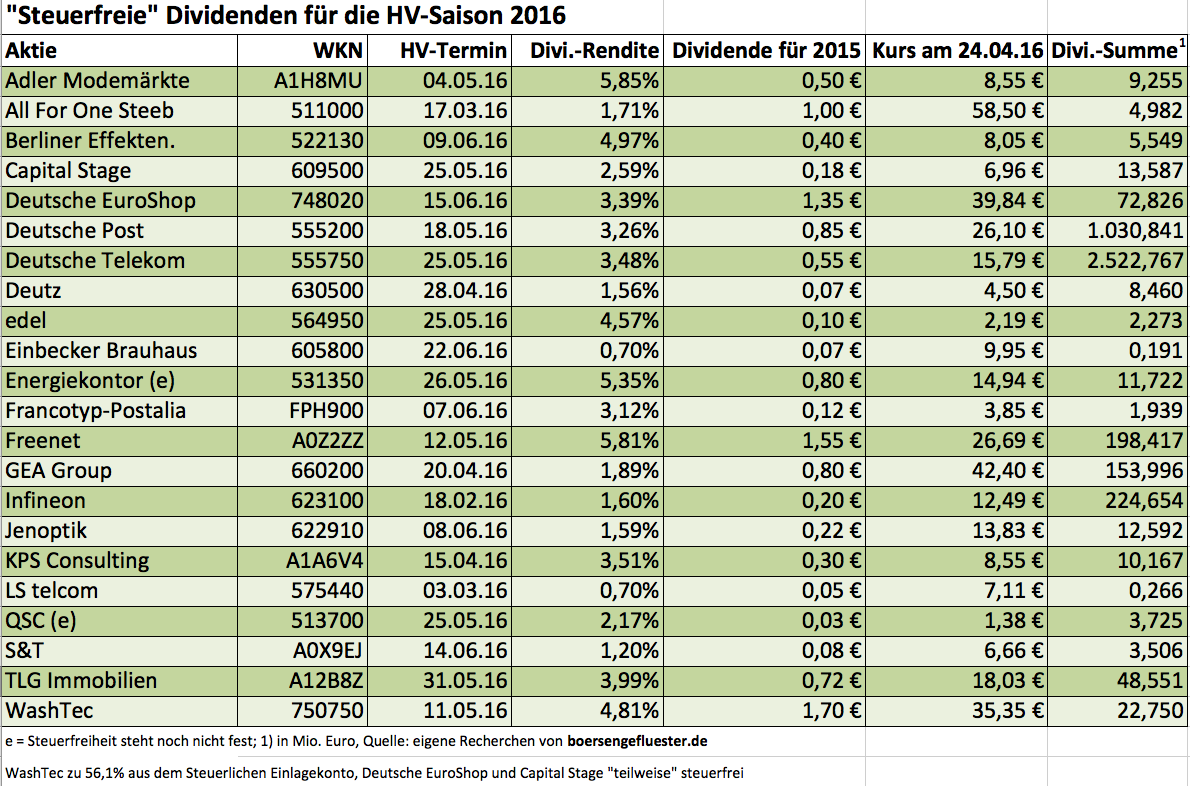

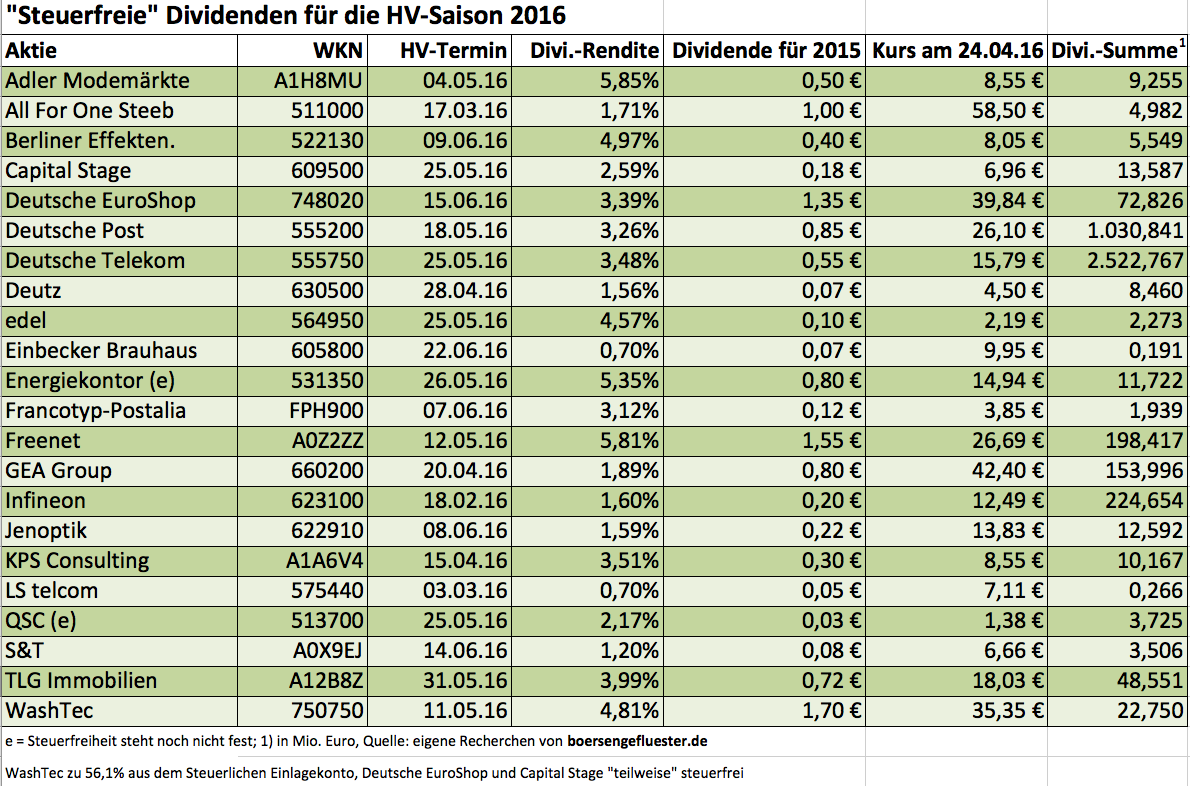

Bemerkenswert, wofür Dividenden alles herhalten müssen: Erst waren sie die „neuen Zinsen“, mittlerweile werden sie schon als die „bessere Miete“ bezeichnet. Wirklich treffend sind diese Schlagworte allerdings nicht. Letztlich haben Dividenden einen anderen Charakter als etwa die Verzinsung auf Sparguthaben oder Anleihen bzw. die Erträge aus der Vermietung von Wohnraum. Sie rücken die Aktie nur in ein besseres Licht, weil die „normalen“ Zinsen quasi abgeschafft wurden und die Immobilien mancherorts derart durch die Decke gegangen sind, dass klassische Renditeberechnungen für Wohnungen nicht mehr recht greifen. Immerhin: In gewisser Weise sind Investments in Aktien – genau wie in Immobilien – auch Anlagen in Sachwerte, die eigentlich nichts mit kurzfristiger Spekulation zu tun haben sollten. Dennoch gibt es einen gravierenden Unterschied: Wenn ein Unternehmen etwas ausschüttet, ist das – zumindest sofern die Dividende zuvor operativ verdient wurde – zwar ein Zeichen für wirtschaftliche Potenz. Letztlich wechselt das Geld aber nur die Seite – von der Firmenkasse aufs Depotkonto des Anlegers. Es wird also umverteilt, daher auch die lateinische Wortherkunft „dividere“. Reicher wird durch diese Transaktion zunächst einmal noch niemand, denn mit der Auszahlung der Dividende verringert sich entsprechend auch der Wert des Unternehmens.

Aus diesem Grund gibt es auch den Dividendenabschlag. Als etwa Daimler Anfang April für das abgelaufene Jahr eine Dividende von 3,25 Euro je Aktie zahlte, bedeutete das einen Cash-Abfluss von insgesamt 3,477 Mrd. Euro für den Automobilkonzern. Diese Geld fehlt nun im Unternehmen, dementsprechend weniger wertvoll ist Daimler in Sachen Marktkapitalisierung geworden – zumindest auf dem Papier. Konkret: Am 6. April 2016, dem Tag der diesjährigen Hauptversammlung (HV), schloss die Daimler-Aktie bei 62,50 Euro. Am nächsten Morgen bekamen die Aktionäre dann ihre Dividende von brutto 3,25 Euro je Anteilschein überwiesen. Am nächsten Tag eröffnete die Daimler-Aktie „ex Dividende“ mit einem Abschlag von 2,46 Euro bzw. 3,94 Prozent – also wesentlich schwächer als der DAX, der „nur“ um 0,97 Prozent einbüßte. Dass die Daimler-Aktie nicht noch mehr einbüßte liegt vermutlich daran, dass das Papier bereits am Tag der HV – der Vorstand dämpfte die Erwartungen – bereits einen Abschlag von 0,95 Prozent verkraften musste, während der Gesamtmarkt um 0,64 Prozent vorankam. Nun: Solche Tagesschwankungen sollten Investoren nicht überinterpretieren. Wichtig ist, dass der Dividendenabschlag im Laufe der zwölf Monate wieder aufgeholt wird – und darüber hinaus noch möglichst viel an Kursgewinnen aufbaut. Eine entsprechende Mehrjahresübersicht von boersengefluester.de für die DAX-Aktien finden Sie HIER.

Beim Anleger selbst sieht die Rechnung sogar noch ein wenig anders aus, denn der Fiskus will ebenfalls bedient werden. So zieht das Finanzamt von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich daraus ein Abschlagsatz von 26,375 Prozent. Im Beispiel Daimler heißt das: Von der 2015er-Bruttodividende von 3,25 Euro pro Aktie kamen beim Aktionär nur 2,393 Euro je Anteilschein an. Beim Aktienkurs von 62,50 Euro zur HV beträgt die Rendite nach Abzug von Steuern damit „nur“ 3,83 Prozent – verglichen mit dem Bruttowert von immerhin 5,20 Prozent. Zu beachten sind allerdings die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete. Keine Frage: Pauschalisieren lässt sich in Sachen Steuern kaum etwas. Interessant aus Anlegersicht ist nun jedoch, dass dieser Steuerautomatismus nicht immer greifen muss – zumindest nicht in dieser zeitlichen Abfolge.

Beim Anleger selbst sieht die Rechnung sogar noch ein wenig anders aus, denn der Fiskus will ebenfalls bedient werden. So zieht das Finanzamt von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich daraus ein Abschlagsatz von 26,375 Prozent. Im Beispiel Daimler heißt das: Von der 2015er-Bruttodividende von 3,25 Euro pro Aktie kamen beim Aktionär nur 2,393 Euro je Anteilschein an. Beim Aktienkurs von 62,50 Euro zur HV beträgt die Rendite nach Abzug von Steuern damit „nur“ 3,83 Prozent – verglichen mit dem Bruttowert von immerhin 5,20 Prozent. Zu beachten sind allerdings die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete. Keine Frage: Pauschalisieren lässt sich in Sachen Steuern kaum etwas. Interessant aus Anlegersicht ist nun jedoch, dass dieser Steuerautomatismus nicht immer greifen muss – zumindest nicht in dieser zeitlichen Abfolge.

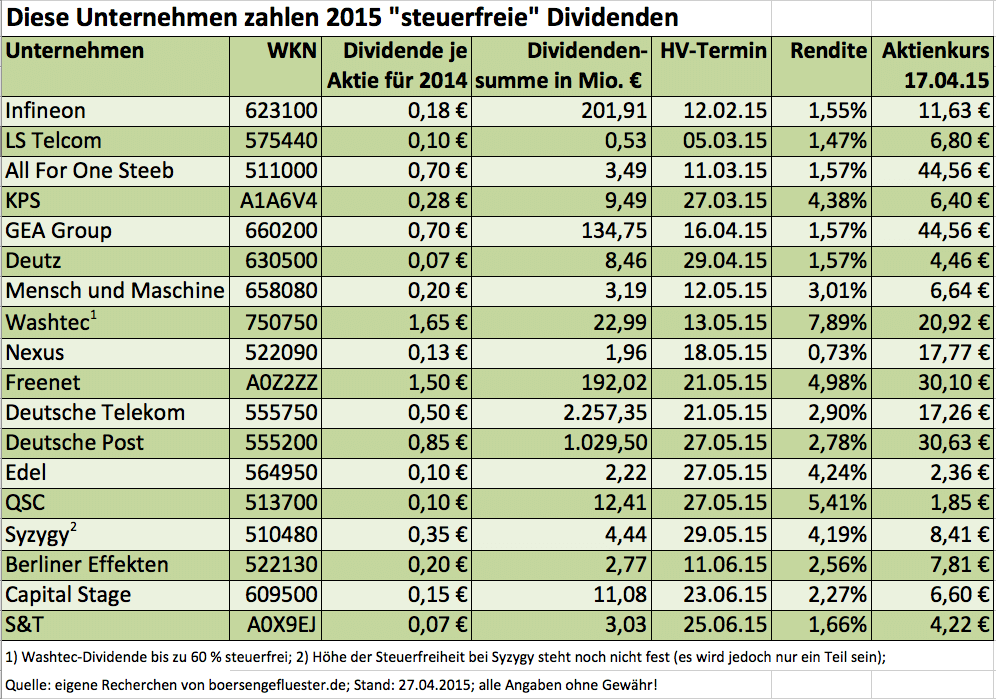

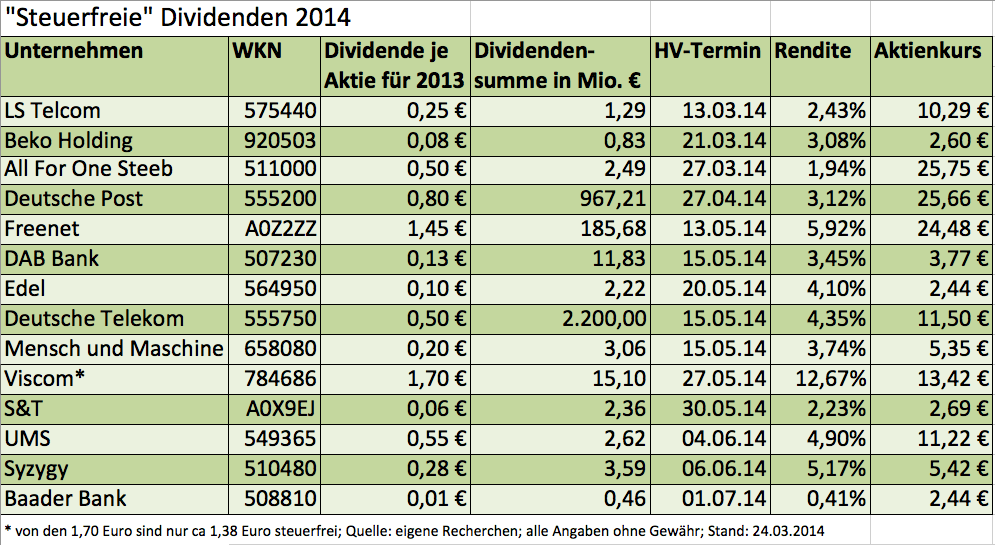

Etliche Gesellschaften, wie zum Beispiel die Deutsche Post, die Deutsche Telekom, Freenet oder Adler Modemärkte, schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen zwar nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungsteuer – im Depot haben. Für alle anderen Anleger setzt aber immerhin eine Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungsteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende in der Regel zwar nicht. Der Steuerstundungseffekt kann aber insbesondere dann von Vorteil sein, wenn der Pauschbetrag für das Steuerjahr bereits ausgeschöpft ist. Aus diesem Grund hat boersengefluester.de auch für die Hauptversammlungssaison 2016 die Unternehmen zusammengestellt, die ihre Dividenden ganz – mitunter ist es aber auch nur teilweise – steuerfrei ausschütten.

Etliche Gesellschaften, wie zum Beispiel die Deutsche Post, die Deutsche Telekom, Freenet oder Adler Modemärkte, schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen zwar nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungsteuer – im Depot haben. Für alle anderen Anleger setzt aber immerhin eine Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungsteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende in der Regel zwar nicht. Der Steuerstundungseffekt kann aber insbesondere dann von Vorteil sein, wenn der Pauschbetrag für das Steuerjahr bereits ausgeschöpft ist. Aus diesem Grund hat boersengefluester.de auch für die Hauptversammlungssaison 2016 die Unternehmen zusammengestellt, die ihre Dividenden ganz – mitunter ist es aber auch nur teilweise – steuerfrei ausschütten.

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

Deutsche Post

Kurs: 50,10

TLG Immobilien

Kurs: 13,10

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

[sws_blue_box box_size="640"]Tipp: Eine aktualiserte Version der Tabelle mit den "steuerfreien" Dividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp: Eine Auflistung der Aktien mit "steuerfreier" Dividende für 2016 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]...

© boersengefluester.de | Redaktion

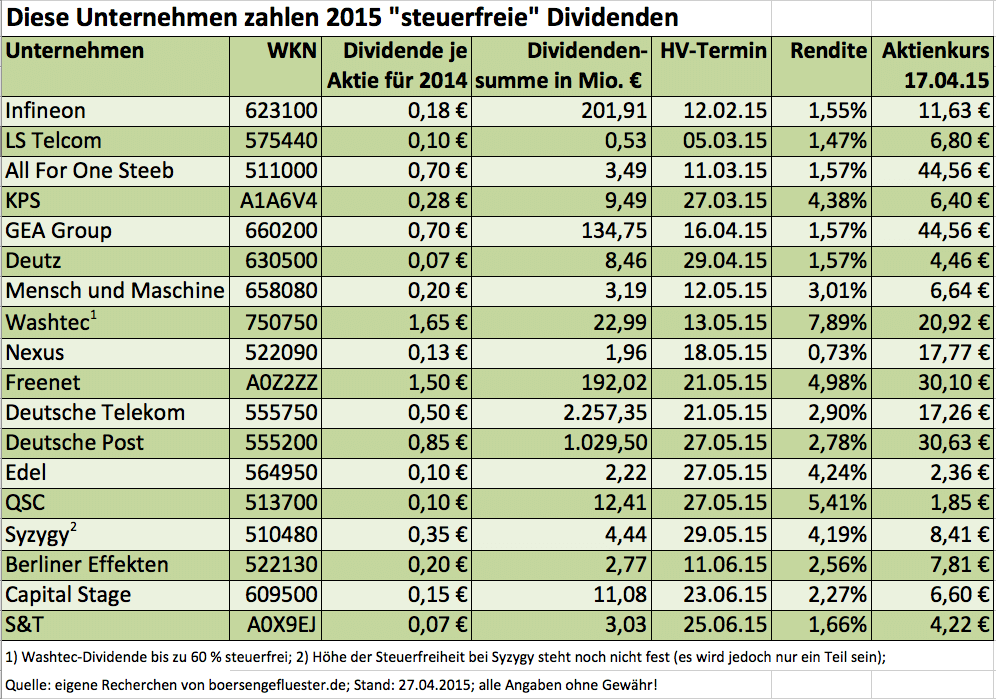

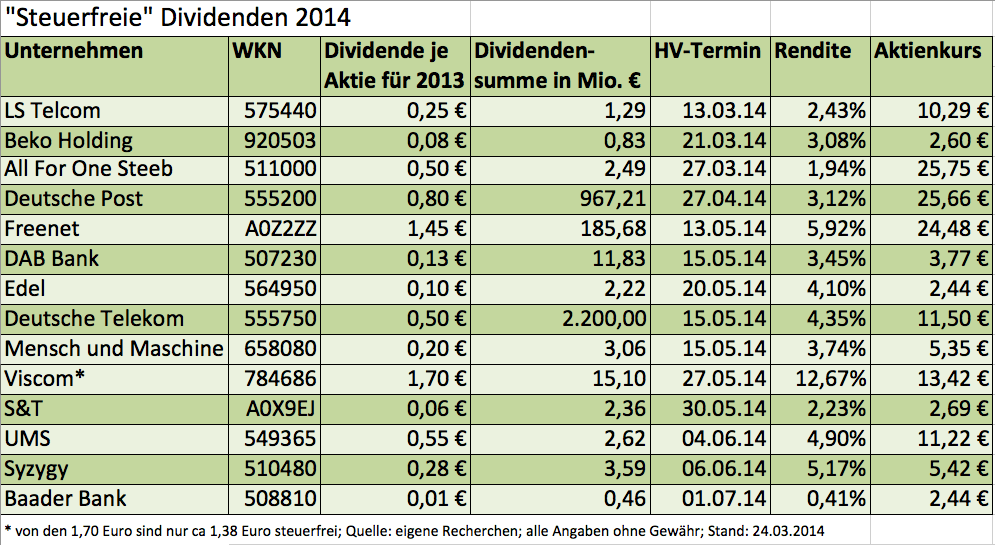

Wenn bei Dividendenankündigungen von Unternehmen etwas von § 27 des Körperschaftsteuergesetzes oder dem Steuerlichen Einlagekonto zu lesen ist, fällt bei vielen Börsianern gleich der Groschen. Richtig: Hier gibt es steuerfreie Dividenden zu holen. Dementsprechend groß ist die Anziehungskraft dieser Ausschüttungen. Dabei ist das Etikett „steuerfrei" eigentlich eine Mogelpackung und gilt nur für Anleger, die die Papiere bereits vor Ende 2008, also vor Einführung der Abgeltungssteuer, erworben haben. Bei allen anderen Anlegern greift der Fiskus ganz normal zu. Allerdings mit zeitlicher Verzögerung – und zwar bei der Veräußerung der Aktie.

In der Praxis funktioniert das so, dass die Depotbank den Einstandskurs der Aktie um die Höhe der ausgezahlten Dividenden kürzt. Beim Verkauf der Papiere fällt der abgeltungsteuerpflichtige Kursgewinn dann entsprechend höher aus. Beispiel: Wer eine Aktie zu 20 Euro gekauft, eine steuerfreie Dividende von 0,50 Euro kassiert und den Titel dann zu 25 Euro verkauft hat, bekommt seine Steuerlast auf einen Kursgewinn von 5,50 Euro berechnet. Bei 25 Prozent Kapitalertragsteuer plus Soli (5,5 Prozent der Kapitalertragsteuer) sind das Abzüge von 1,45 Euro (Kirchensteuer ausgeklammert). Hätte es sich in dem Beispiel um eine gewöhnliche Dividende gehandelt, hätte der Investor zunächst 0,13 Euro an Steuern bei der Dividendenausschüttung zahlen müssen. Beim Verkauf wären dann auf den Spekulationsgewinn von 5 Euro nochmals 1,32 Euro an den Fiskus gegangen. Summa summarum ergibt sich aber auch hier eine Gesamtbelastung von 1,45 Euro. Als Vorteil bleibt also lediglich der Steuerstundungseffekt. Eine steuerfreie Dividende ist demnach mit einem Kredit des Finanzamts bis zum Zeitpunkt des Verkaufs der Aktie zu vergleichen.

Das heißt aber auch: Anleger, die nicht darauf geachtet haben, dass die Dividenden, die sie in den vergangenen Jahren kassiert haben möglicherweise „steuerfrei" waren, können beim Verkauf ihrer Aktie unangenehm überrascht werden. In diesem Fall fällt der Kursgewinn nach Steuern – so denn einer erzielt wurde – nämlich deutlich niedriger aus als gedacht. Ein regelmäßiger Blick auf die Dividendenabrechnung kann also nicht schaden. Dies gilt vor allem für die Aktionäre der Deutschen Telekom und der Deutschen Post – von beiden gibt es reichlich. Gänzlich uninteressant sind „steuerfreie" Dividenden trotzdem nicht. Der Stundungseffekt ist besonders dann vorteilhaft, wenn der Steuerpauschbetrag von 801 Euro für Alleinstehende 1602 Euro bei verheirateten Paaren für das Steuerjahr bereits ausgeschöpft ist. Boersengefluester.de hat aus diesem Grund die bislang bekannten Dividendenankündigungen für 2014 und HV-Einladungen speziell unter dem Aspekt der Steuerfreiheit durchforstet. Vermutlich werden in den kommenden Wochen noch einige Unternehmen dazu kommen. Wir werden die Übersichtstabelle dann entsprechend ergänzen. Und wenn Ihnen noch Aktien mit steuerfreien Dividenden bekannt sind: Bitte schreiben Sie uns eine Mail an [email protected].

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

Foto: picjumbo.com

[sws_green_box box_size="585"]HIER geht es zu der regelmäßig von boersengefluester.de aktualisierten Übersicht der Aktien mit steuerfreien Dividenden für die HV-Saison 2015.[/sws_green_box]...

© boersengefluester.de | Redaktion

Hat alles ein wenig länger gedauert als gedacht mit dem Startschuss für die bereits vor einigen Wochen angekündigte Kapitalerhöhung zur Finanzierung der Geschäftsaufnahme von WCM. Aber jetzt geht es mit Volldampf los. „Die erste Transaktion ist super wichtig", sagt Stavros Efremidis. Daher freut es den WCM-Vorstand auch umso mehr, dass der Verkäufer der drei Büroobjekte in Bonn, Düsseldorf und Stuttgart kein geringerer ist als GE Real Estate Property – eins der weltweit wichtigsten Immobilienunternehmen. Für die drei Immobilien legt WCM – „nach exklusiver Verhandlungsführung", wie Efremidis betont – 64 Mio. Euro auf den Tisch. Ursprünglich umfasste das Geschäft mit GE sogar noch ein weiteres Objekt in Berlin, dessen Kauf nun aber ins Auftaktviertel 2015 zurückgestellt wird. Abgerundet wird der Deal durch ein Industrieobjekt in Bremerhaven, für das WCM mit 4,9 Millionen eigenen Aktien bezahlt, die zu jeweils 2,70 Euro bewertet wurden. Verkäufer sind laut Wertpapierprospekt die Söhne des gewieften Investors und WCM-Aufsichtsratmitglieds Karl Ehlerding sowie der bekannte Schiffsbauunternehmer Dieter Petram.

WCM hat es also tatsächlich geschafft. Nach vielen Jahren in der Insolvenz ist die ehemals sogar als DAX-Kandidat gehandelte Beteiligungsgesellschaft zurück auf der Börsenbühne. „Das ist eine grandiose Leistung", sagt Efremidis. Damit hat er zweifelsfrei Recht. Doch wie geht es nun weiter, und hat die WCM-Aktie bereits wieder Investmentqualität? Boersengefluester.de sprach mit Efremidis, der so etwas wie das Gesicht von WCM für den Kapitalmarkt ist. Viele Investoren kennen den Immobilienexperten vermutlich noch aus seiner Zeit als CEO bei der börsennotierten KWG Kommunale Wohnen. Gegenwärtig kommt WCM auf eine Marktkapitalisierung von gut 22 Mio. Euro. Doch das ist nur eine Momentaufnahme. Vom 10. bis 23. Dezember findet eine Barkapitalerhöhung im Verhältnis 1:1 statt. Demnach könnte die Aktienzahl von gegenwärtig rund 14,4 Millionen Stück auf das Doppelte – also maximal 28.882.538 Papiere – steigen. Hinzu kommen 4,9 Millionen Anteilscheine für das Objekt in Bremerhaven. Nach Abschluss der Transaktionen dürfte die Aktienzahl von WCM bis auf 33.782.538 Titel quillen. Der Bezugskurs für die jungen Papiere beträgt – wie bereits Ende September angekündigt – 1,30 Euro. Nach dem fälligen Bezugsrechtsabschlag wird die WCM-Aktie momentan mit 1,55 Euro gehandelt, was auf einen künftigen Börsenwert von gut 52 Mio. Euro hinausläuft.

Firmenlenker Efremidis will bis zu 2,3 Millionen Papiere zeichnen, je nachdem wie viele Altaktionäre auf ihr Bezugsrecht verzichten. Demnach könnte der Manager künftig auf einen Anteil von 6,8 Prozent bei WCM kommen. Hinzu kommen umfangreiche Zeichnungszusagen von anderen Investoren. Immerhin besteht die Möglichkeit eines Überbezugs. Abgesehen von dem nach der Insolvenz noch bei Ehlerding verbliebenen WCM-Paket von weniger als vier Prozent, befinden sich derzeit die meisten Stücke im Streubesitz. Per saldo ist schon jetzt gesichert, dass die Barkapitalerhöhung komplett platziert wird. „WCM hat mehr als 20.000 Aktionäre", sagt Efremidis. Zur Hauptversammlung am 18. Dezember 2014 in Frankfurt rechnet er mit rund 400 Teilnehmern. Das Unternehmen hat also noch immer Strahlkraft, selbst wenn viele Privatanleger nach der Pleite und dem Kapitalschnitt wohl nur noch Minipositionen im Depot haben und einfach mal schauen wollen, was bei der Firma gerade so abgeht.

Schließlich will WCM kein Small Cap bleiben. Mittelfristig soll das Immobilienvermögen auf eine Größenordnung von rund 1 Mrd. Euro herangeführt werden. Weitere Kapitalerhöhungen – zum Teil vermutlich wieder über den Weg einer Sacheinlage – scheinen damit nur eine Frage der Zeit. „Unsere Pipeline ist gut gefüllt", lässt Efremidis durchblicken. Wie boersengefluester.de hört, soll angeblich bereits im ersten Quartal 2015 der nächste größere Abschluss folgen. Dem Vernehmen nach könnte er ein Volumen haben, das doppelt so groß ist wie die aktuelle Transaktion. Für ausreichend Kursfantasie ist in den kommenden Monaten also gesorgt.

An der Börse will sich WCM im Wesentlichen als Bestandshalter mit stabilen Cashflows positionieren. Wenn sich die Gelegenheit bietet, schließt das Unternehmen aber auch kleinere Immobilienverkäufe nicht aus. Aus dem jüngsten GE-Paket könnte nach Einschätzung von boersengefluester.de das Objekt in Düsseldorf so eine Opportunität sein. Verglichen mit den Gebäuden in Frankfurt und Bonn hat es eine wesentlich geringere Bedeutung im Gesamtportfolio. Darüber hinaus will WCM als „stetiger Dividendenzahler" bei den Investoren punkten. Hieß es bei der Pressepräsentation von WCM im September 2014 noch, dass in „naher Zukunft" keine Gewinnausschüttungen zu erwarten sind, wird jetzt in Nebenwertekreisen getuschelt, dass womöglich schon im Jahr 2016 – also für 2015 – die erste Dividende gezahlt wird. Zur Einordnung: Die von boersengefluester.de betrachteten Immobiliengesellschaften, die derzeit Dividenden ausschütten, bringen es im Schnitt auf eine 2014er-Rendite von gut drei Prozent. Um sich positiv abzuheben, müsste WCM – neben dem Argument der Steuerfreiheit – also spürbar spendabler sein. Gerüchten zufolge könnte es auf eine Dividende von 0,10 Euro für 2015 hinauslaufen. Das ist allerdings Zukunftsmusik und hängt maßgeblich an der zu dem Zeitpunkt der Ausschüttung aktuellen Gesamtzahl an Aktien. Boersengefluester.de kalkuliert derzeit mit einer Dividende von 0,06 Euro für 2015.

Kurzfristig zählen sowieso andere Aspekte: Anleger, die den Titel im Depot haben, sollten unserer Meinung nach an der Kapitalerhöhung teilnehmen. Mit ein wenig Fortune entsteht hier eine knackige Investmentstory im Immobiliensektor. WCM verfügt über stattliche Verlustvorträge, die für eine Steuerersparnis von geschätzt 70 Mio. Euro stehen. Firmenkenner gehen davon aus, dass für 2015 mit einem Nettogewinn von 2 bis 3 Mio. Euro zu rechnen ist. Auf Basis der bereits erhöhten Aktienzahl von 33,78 Millionen Stück käme die Gesellschaft damit auf ein KGV von etwa 22. Für das Folgejahr ist dann mit einer weiteren deutlichen Ergebnisverbesserung zu rechnen. Boersengefluester.de siedelt das 2016er-KGV derzeit im Bereich um 17 an. Auf den ersten Blick sieht das so aus, als ob die WCM-Aktie damit gut bezahlt sei. Doch es kann auch sein, dass sich die Prognosen als spürbar zu niedrig erweisen. Mutige Privatanleger setzen darauf, dass WCM den Dreh hinbekommt. Unserer Meinung nach besitzt das Papier ganz allmählich wieder Investmentqualität – dennoch sollten Investoren den Depotanteil sehr maßvoll wählen und einen Anlagehorizont von mindestens zwölf Monaten mitbringen.

Firmenlenker Efremidis will bis zu 2,3 Millionen Papiere zeichnen, je nachdem wie viele Altaktionäre auf ihr Bezugsrecht verzichten. Demnach könnte der Manager künftig auf einen Anteil von 6,8 Prozent bei WCM kommen. Hinzu kommen umfangreiche Zeichnungszusagen von anderen Investoren. Immerhin besteht die Möglichkeit eines Überbezugs. Abgesehen von dem nach der Insolvenz noch bei Ehlerding verbliebenen WCM-Paket von weniger als vier Prozent, befinden sich derzeit die meisten Stücke im Streubesitz. Per saldo ist schon jetzt gesichert, dass die Barkapitalerhöhung komplett platziert wird. „WCM hat mehr als 20.000 Aktionäre", sagt Efremidis. Zur Hauptversammlung am 18. Dezember 2014 in Frankfurt rechnet er mit rund 400 Teilnehmern. Das Unternehmen hat also noch immer Strahlkraft, selbst wenn viele Privatanleger nach der Pleite und dem Kapitalschnitt wohl nur noch Minipositionen im Depot haben und einfach mal schauen wollen, was bei der Firma gerade so abgeht.

Schließlich will WCM kein Small Cap bleiben. Mittelfristig soll das Immobilienvermögen auf eine Größenordnung von rund 1 Mrd. Euro herangeführt werden. Weitere Kapitalerhöhungen – zum Teil vermutlich wieder über den Weg einer Sacheinlage – scheinen damit nur eine Frage der Zeit. „Unsere Pipeline ist gut gefüllt", lässt Efremidis durchblicken. Wie boersengefluester.de hört, soll angeblich bereits im ersten Quartal 2015 der nächste größere Abschluss folgen. Dem Vernehmen nach könnte er ein Volumen haben, das doppelt so groß ist wie die aktuelle Transaktion. Für ausreichend Kursfantasie ist in den kommenden Monaten also gesorgt.

An der Börse will sich WCM im Wesentlichen als Bestandshalter mit stabilen Cashflows positionieren. Wenn sich die Gelegenheit bietet, schließt das Unternehmen aber auch kleinere Immobilienverkäufe nicht aus. Aus dem jüngsten GE-Paket könnte nach Einschätzung von boersengefluester.de das Objekt in Düsseldorf so eine Opportunität sein. Verglichen mit den Gebäuden in Frankfurt und Bonn hat es eine wesentlich geringere Bedeutung im Gesamtportfolio. Darüber hinaus will WCM als „stetiger Dividendenzahler" bei den Investoren punkten. Hieß es bei der Pressepräsentation von WCM im September 2014 noch, dass in „naher Zukunft" keine Gewinnausschüttungen zu erwarten sind, wird jetzt in Nebenwertekreisen getuschelt, dass womöglich schon im Jahr 2016 – also für 2015 – die erste Dividende gezahlt wird. Zur Einordnung: Die von boersengefluester.de betrachteten Immobiliengesellschaften, die derzeit Dividenden ausschütten, bringen es im Schnitt auf eine 2014er-Rendite von gut drei Prozent. Um sich positiv abzuheben, müsste WCM – neben dem Argument der Steuerfreiheit – also spürbar spendabler sein. Gerüchten zufolge könnte es auf eine Dividende von 0,10 Euro für 2015 hinauslaufen. Das ist allerdings Zukunftsmusik und hängt maßgeblich an der zu dem Zeitpunkt der Ausschüttung aktuellen Gesamtzahl an Aktien. Boersengefluester.de kalkuliert derzeit mit einer Dividende von 0,06 Euro für 2015.

Kurzfristig zählen sowieso andere Aspekte: Anleger, die den Titel im Depot haben, sollten unserer Meinung nach an der Kapitalerhöhung teilnehmen. Mit ein wenig Fortune entsteht hier eine knackige Investmentstory im Immobiliensektor. WCM verfügt über stattliche Verlustvorträge, die für eine Steuerersparnis von geschätzt 70 Mio. Euro stehen. Firmenkenner gehen davon aus, dass für 2015 mit einem Nettogewinn von 2 bis 3 Mio. Euro zu rechnen ist. Auf Basis der bereits erhöhten Aktienzahl von 33,78 Millionen Stück käme die Gesellschaft damit auf ein KGV von etwa 22. Für das Folgejahr ist dann mit einer weiteren deutlichen Ergebnisverbesserung zu rechnen. Boersengefluester.de siedelt das 2016er-KGV derzeit im Bereich um 17 an. Auf den ersten Blick sieht das so aus, als ob die WCM-Aktie damit gut bezahlt sei. Doch es kann auch sein, dass sich die Prognosen als spürbar zu niedrig erweisen. Mutige Privatanleger setzen darauf, dass WCM den Dreh hinbekommt. Unserer Meinung nach besitzt das Papier ganz allmählich wieder Investmentqualität – dennoch sollten Investoren den Depotanteil sehr maßvoll wählen und einen Anlagehorizont von mindestens zwölf Monaten mitbringen.

[sws_blue_box box_size="585"]Hinweis: Für die Berechnung der Marktkapitalisierung legt boersengefluester.de bereits die erhöhte Aktienstückzahl nach den beiden Kapitalerhöhungen zu Grunde.[/sws_blue_box]

WCM

Kurs: 1,87

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| WCM | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3X3 | DE000A1X3X33 | AG | 281,40 Mio € | 01.05.1905 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 37,01 | 24,91 | 21,63 | 22,76 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 42,95 | 18,72 | -10,64 | -27,93 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 116,05 | 75,15 | -49,19 | -122,72 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 42,83 | 20,51 | -10,71 | -27,97 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 115,73 | 82,34 | -49,52 | -122,89 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 17,92 | 9,76 | 16,84 | -23,93 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 48,42 | 39,18 | 77,86 | -105,14 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 12,77 | 3,55 | -0,39 | 0,79 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,13 | 0,07 | 0,11 | -0,16 | 0,03 | 0,09 | 0,12 | |

| Dividend per share8 | 0,11 | 0,11 | 0,11 | 0,11 | 0,13 | 0,11 | 0,11 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Eigentlich hatte GFT Technologies bereits Anfang März bekanntgegeben, für 2013 eine von 0,15 auf 0,20 Euro je Aktie erhöhte Dividende auszukehren. So weit so gut: Jetzt überraschen die Stuttgarter jedoch mit dem Vorschlag einer nochmaligen Anpassung nach oben – auf 0,25 Euro pro Anteilschein. Die Hauptversammlung findet am 27. Mai 2014 statt. Die Zeit drängt also. Auslöser: Im Vorjahr hatte der IT-Spezialist für Finanzdienstleister seine Dividende als steuerfrei deklariert und die Gewinnbeteiligung ohne Abzug von Abgeltungsteuer (25 Prozent) und Soli (5,5 Prozent) an seine Anteilseigner weitergereicht. Nun hat sich jedoch offenbar das zuständige Finanzamt eingeschaltet und sagt, dass die Ausschüttung gar nicht aus dem steuerlichen Einlagenkonto gespeist worden wäre – und die daher entsprechenden Steuern abzuführen sind. Bei einem kombinierten Satz von 26,375 Prozent (ohne Kirchensteuer) entspricht das etwa 4 Cent pro Anteilschein.

Wirklich betroffen sind im Prinzip aber lediglich Aktionäre, die das Papier bereits vor 2009 – also vor Einführung der Abgeltungsteuer – im Depot haben. Nur diese Gruppe von Anteilseignern ist bei steuerfreien Dividenden tatsächlich von der Abgabe an den Fiskus befreit. Bei allen anderen Investoren greift eine nachgelagerte Besteuerung im Falle des Verkaufs der Aktie. Gut möglich, dass die geänderte steuerliche Einschätzung für enormen organisatorischen Aufwand bei GFT bzw. der Clearingstelle gesorgt hätte. Letztlich hätte sie bei Nach-Abgeltungsteuer-Einsteigern jedoch keinen echten Schaden angerichtet – angefallen wären die Steuern sowieso – und zwar zum Zeitpunkt des Verkaufs der Aktien. Für die meisten Investoren bedeutet die „Steuerfreiheit“ bei Dividenden eben nur noch „Steuerstundung“.

Ärgerlich ist sie allerdings für langjährige GFT-Aktionäre. Und hier sind in erster Linie Firmengründer und Vorstandschef Ulrich Dietz – er hält 28,08 Prozent der Aktien – sowie seine Frau Maria Dietz (9,68 Prozent) zu nennen. Ohne Berücksichtigung eventueller Kirchensteuer läge die Nachforderung für das Paar bei rund 0,39 Mio. Euro. Bitter, aber sicher verschmerzbar. Die nun vom Vorstand angeregte zusätzliche Erhöhung der Dividende für 2013 hat durchaus ein Geschmäckle. Hart ausgedrückt könnte man nämlich den Eindruck gewinnen, dass sich der Firmengründer die Steuernachzahlung von der Gesellschaft finanzieren lassen will. Die offizielle Begründung, „damit die Aktionäre durch die Korrektur der Dividende 2012 keine Liquiditätsnachteile erleiden“, lässt sich jedenfalls in mehrere Richtungen interpretieren.

Noch ist der Plan aber ohnehin nicht durch. Am Montag, 26. Mai, soll der Aufsichtsrat entscheiden, ob der Vorschlag angenommen wird. Die gesamte Dividendensumme würde sich in diesem Fall von ursprünglich 5,27 auf 6,58 Mio. Euro erhöhen. Das wiederum entspräche einer Ausschüttungsquote von 48,3 Prozent bezogen auf den 2013er-Konzernüberschuss – was etwa dem Schnitt der vergangenen Jahre entspricht. Für die kommenden Jahre hatte GFT einen Satz in der Bandbreite von 40 bis 50 Prozent in Aussicht gestellt. Losgelöst von der Dividendendebatte: GFT ist ein echter Qualitätstitel aus dem Small-Bereich, der in den vergangenen zwei Jahren um rund 230 Prozent an Wert gewonnen hat. Für 2014 stellt Firmenlenker Dietz bei Erlösen von 310 Mio. Euro einen Gewinn vor Steuern von 23 Mio. Euro in Aussicht. Daran gemessen sieht der Börsenwert von 255 Mio. Euro noch immer moderat aus. Warburg Research sieht derzeit ein Kursziel von 11,50 Euro als gerechtfertigt an.

Ärgerlich ist sie allerdings für langjährige GFT-Aktionäre. Und hier sind in erster Linie Firmengründer und Vorstandschef Ulrich Dietz – er hält 28,08 Prozent der Aktien – sowie seine Frau Maria Dietz (9,68 Prozent) zu nennen. Ohne Berücksichtigung eventueller Kirchensteuer läge die Nachforderung für das Paar bei rund 0,39 Mio. Euro. Bitter, aber sicher verschmerzbar. Die nun vom Vorstand angeregte zusätzliche Erhöhung der Dividende für 2013 hat durchaus ein Geschmäckle. Hart ausgedrückt könnte man nämlich den Eindruck gewinnen, dass sich der Firmengründer die Steuernachzahlung von der Gesellschaft finanzieren lassen will. Die offizielle Begründung, „damit die Aktionäre durch die Korrektur der Dividende 2012 keine Liquiditätsnachteile erleiden“, lässt sich jedenfalls in mehrere Richtungen interpretieren.

Noch ist der Plan aber ohnehin nicht durch. Am Montag, 26. Mai, soll der Aufsichtsrat entscheiden, ob der Vorschlag angenommen wird. Die gesamte Dividendensumme würde sich in diesem Fall von ursprünglich 5,27 auf 6,58 Mio. Euro erhöhen. Das wiederum entspräche einer Ausschüttungsquote von 48,3 Prozent bezogen auf den 2013er-Konzernüberschuss – was etwa dem Schnitt der vergangenen Jahre entspricht. Für die kommenden Jahre hatte GFT einen Satz in der Bandbreite von 40 bis 50 Prozent in Aussicht gestellt. Losgelöst von der Dividendendebatte: GFT ist ein echter Qualitätstitel aus dem Small-Bereich, der in den vergangenen zwei Jahren um rund 230 Prozent an Wert gewonnen hat. Für 2014 stellt Firmenlenker Dietz bei Erlösen von 310 Mio. Euro einen Gewinn vor Steuern von 23 Mio. Euro in Aussicht. Daran gemessen sieht der Börsenwert von 255 Mio. Euro noch immer moderat aus. Warburg Research sieht derzeit ein Kursziel von 11,50 Euro als gerechtfertigt an.

...

GFT Technologies

Kurs: 15,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GFT Technologies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 580060 | DE0005800601 | SE | 416,48 Mio € | 28.06.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Dividenden stehen bei Privatanlegern hoch im Kurs. Und wenn die Ausschüttungen dann auch noch steuerfrei sind, umso besser. Dabei ist das Etikett „steuerfrei“ eigentlich eine Mogelpackung und gilt nur wenige Investoren. Wir erklären die Hintergründe und sagen, welche Firmen für 2013 steuerfreie Dividenden zahlen.[/sws_green_box]

DAX-Konzerne wie die Deutsche Telekom und die Deutsche Post machen es. Aber auch kleinere Gesellschaften wie der Medizintechnikanbieter UMS oder der Softwarespezialist Mensch und Maschine beglücken ihre Anteilseigner damit. Die Rede ist von steuerfreien Dividenden. Möglich sind sie, weil die Unternehmen keine normalen Gewinne ausschütten, sondern Kapitalrücklagen aus dem steuerlichen Einlagenkonto im Sinne des §27 KStG. Positiver Effekt: Inländische Investoren sparen sich die Kapitalertragsteuer von 25 Prozent und den Soli (5,5 Prozent der Kapitalertragsteuer). Im Prinzip eine feine Sache. Doch die Angelegenheit hat einen Haken. Wirklich steuerfrei sind diese Dividenden nämlich nur für Anleger, die die Papiere bereits vor Ende 2008 erworben haben – also vor Einführung der Abgeltungsteuer. Wer die betreffenden Aktien erst später gekauft hat, bekommt lediglich einen bis zum Verkauf des Anteils befristeten Steueraufschub – so zumindest der Wille der deutschen Finanzverwaltung.

In der Praxis funktioniert es so, dass die Depotbank den Einstandskurs der Aktie um die Höhe der ausgezahlten Dividenden kürzt. Folge: Beim Verkauf der Papiere fällt der abgeltungsteuerpflichtige Kursgewinn entsprechend höher aus. Eine steuerfreie Dividende ist demnach mit einem Kredit des Finanzamts bis zum Zeitpunkt des Verkaufs der Aktie zu vergleichen. Umgekehrt heißt das: Anleger, denen vorher nicht klar war, dass die Dividende, die sie in den vergangenen Jahren kassiert haben „steuerfrei“ war und nun nachträglich versteuert werden muss, können unangenehm überrascht werden. In diesem Fall fällt der Kursgewinn – so denn einer erzielt wurde – niedriger aus als gedacht. Dabei kann sich die steuerliche Behandlung im Zeitablauf ändern. Die Medizintechnikfirma Geratherm etwa schüttete lange Zeit „steuerfrei“ aus. Für 2013 wird das Unternehmen nun eine ganz normale Dividende zahlen. „Sofern in künftigen Jahren Dividendenausschüttungen den maßgeblichen ausschüttbaren Gewinn übersteigen, können diese auch weiterhin steuerfrei aus dem steuerlichen Einlagekonto geleistet werden“, lässt Geratherm allerdings durchblicken.

Bei Freenet dürfen die Anleger hingegen auch weiterhin mit einer „steuerfreien“ Dividende rechnen. „Der anrechenbare steuerliche Verlustvortrag, der aus der UMTS-Auktion der mobilcom AG resultiert, reicht der Höhe nach noch eine ganze Zeit aus“, betont der TecDAX-Konzern auf Nachfrage von boersengefluester.de. Anzutreffen sind auch Mischformen bei der Besteuerung. Das auf Inspektionssysteme spezialisierte Unternehmen Viscom etwa zahlt für 2013 insgesamt 1,70 Euro je Aktie. Diese Zahl setzt sich zusammen aus einer Sockeldividende von 0,42 Euro plus einer Sonderausschüttung von 1,28 Euro. Damit rangiert die Gesellschaft in den Renditelisten weit vorn. Allerdings: Nur ein Teilbetrag in Höhe von rund 1,38 Euro je Anteilschein wird dabei aus dem steuerlichen Einlagekonto ausgekehrt. Ebenfalls ein verlässlicher Dividendenzahler aus der „Tax-Free-Ecke“ ist UMS United Medical Systems. Zur Hauptversammlung im Juni 2014 schlägt die Gesellschaft mit Sitz in Hamburg erneut eine Ausschüttung von 0,55 Euro pro Aktie vor. Damit bringt es der Titel auf eine attraktive Rendite von annähern fünf Prozent. UMS ist auf den mobilen Einsatz von Medtechgeräten für Anwendungen in den Bereichen Urologie, Radiologie, Gynäkologie spezialisiert. Für 2014 rechnet die Gesellschaft mit einem Ergebnis je Aktie zwischen 0,50 und 0,55 Euro. Firmenkenner halten das für eine konservative Vorschau.

Damit Sie genau wissen, wo demnächst steuerfreie Dividenden anstehen, hat boersengefluester.de in den vergangenen Wochen die Dividendenbekanntmachungen der heimischen Unternehmen gezielt auf diesen Aspekt untersucht. Womöglich haben Sie von der einen oder anderen Aktie sogar noch Altbestände im Depot und kassieren tatsächlich ohne Abzug von Steuern. Aber selbst wenn man den fiskalischen Aspekt ausklammert, bieten einige Gesellschaften attraktive Renditen.

In der Praxis funktioniert es so, dass die Depotbank den Einstandskurs der Aktie um die Höhe der ausgezahlten Dividenden kürzt. Folge: Beim Verkauf der Papiere fällt der abgeltungsteuerpflichtige Kursgewinn entsprechend höher aus. Eine steuerfreie Dividende ist demnach mit einem Kredit des Finanzamts bis zum Zeitpunkt des Verkaufs der Aktie zu vergleichen. Umgekehrt heißt das: Anleger, denen vorher nicht klar war, dass die Dividende, die sie in den vergangenen Jahren kassiert haben „steuerfrei“ war und nun nachträglich versteuert werden muss, können unangenehm überrascht werden. In diesem Fall fällt der Kursgewinn – so denn einer erzielt wurde – niedriger aus als gedacht. Dabei kann sich die steuerliche Behandlung im Zeitablauf ändern. Die Medizintechnikfirma Geratherm etwa schüttete lange Zeit „steuerfrei“ aus. Für 2013 wird das Unternehmen nun eine ganz normale Dividende zahlen. „Sofern in künftigen Jahren Dividendenausschüttungen den maßgeblichen ausschüttbaren Gewinn übersteigen, können diese auch weiterhin steuerfrei aus dem steuerlichen Einlagekonto geleistet werden“, lässt Geratherm allerdings durchblicken.

Bei Freenet dürfen die Anleger hingegen auch weiterhin mit einer „steuerfreien“ Dividende rechnen. „Der anrechenbare steuerliche Verlustvortrag, der aus der UMTS-Auktion der mobilcom AG resultiert, reicht der Höhe nach noch eine ganze Zeit aus“, betont der TecDAX-Konzern auf Nachfrage von boersengefluester.de. Anzutreffen sind auch Mischformen bei der Besteuerung. Das auf Inspektionssysteme spezialisierte Unternehmen Viscom etwa zahlt für 2013 insgesamt 1,70 Euro je Aktie. Diese Zahl setzt sich zusammen aus einer Sockeldividende von 0,42 Euro plus einer Sonderausschüttung von 1,28 Euro. Damit rangiert die Gesellschaft in den Renditelisten weit vorn. Allerdings: Nur ein Teilbetrag in Höhe von rund 1,38 Euro je Anteilschein wird dabei aus dem steuerlichen Einlagekonto ausgekehrt. Ebenfalls ein verlässlicher Dividendenzahler aus der „Tax-Free-Ecke“ ist UMS United Medical Systems. Zur Hauptversammlung im Juni 2014 schlägt die Gesellschaft mit Sitz in Hamburg erneut eine Ausschüttung von 0,55 Euro pro Aktie vor. Damit bringt es der Titel auf eine attraktive Rendite von annähern fünf Prozent. UMS ist auf den mobilen Einsatz von Medtechgeräten für Anwendungen in den Bereichen Urologie, Radiologie, Gynäkologie spezialisiert. Für 2014 rechnet die Gesellschaft mit einem Ergebnis je Aktie zwischen 0,50 und 0,55 Euro. Firmenkenner halten das für eine konservative Vorschau.

Damit Sie genau wissen, wo demnächst steuerfreie Dividenden anstehen, hat boersengefluester.de in den vergangenen Wochen die Dividendenbekanntmachungen der heimischen Unternehmen gezielt auf diesen Aspekt untersucht. Womöglich haben Sie von der einen oder anderen Aktie sogar noch Altbestände im Depot und kassieren tatsächlich ohne Abzug von Steuern. Aber selbst wenn man den fiskalischen Aspekt ausklammert, bieten einige Gesellschaften attraktive Renditen.

[sws_green_box box_size="585"]Noch ein Tipp von boersengefluester.de: Alle Termine, Renditen und viele interessante Zusatzinfos sowie Sortiermöglichkeiten bietet Ihnen unser selbst entwickelter HV- und Dividendenkalender. Ein Besuch lohnt sich auf jeden Fall! Sie werden überrascht sein, was dieses Tool alles kann. Einfach HIER klicken. [/sws_green_box]...

[sws_green_box box_size="585"]Noch ein Tipp von boersengefluester.de: Alle Termine, Renditen und viele interessante Zusatzinfos sowie Sortiermöglichkeiten bietet Ihnen unser selbst entwickelter HV- und Dividendenkalender. Ein Besuch lohnt sich auf jeden Fall! Sie werden überrascht sein, was dieses Tool alles kann. Einfach HIER klicken. [/sws_green_box]...

UMS United Medical Systems

Kurs: 0,00

[sws_green_box box_size="585"]Noch ein Tipp von boersengefluester.de: Alle Termine, Renditen und viele interessante Zusatzinfos sowie Sortiermöglichkeiten bietet Ihnen unser selbst entwickelter HV- und Dividendenkalender. Ein Besuch lohnt sich auf jeden Fall! Sie werden überrascht sein, was dieses Tool alles kann. Einfach HIER klicken. [/sws_green_box]...

[sws_green_box box_size="585"]Noch ein Tipp von boersengefluester.de: Alle Termine, Renditen und viele interessante Zusatzinfos sowie Sortiermöglichkeiten bietet Ihnen unser selbst entwickelter HV- und Dividendenkalender. Ein Besuch lohnt sich auf jeden Fall! Sie werden überrascht sein, was dieses Tool alles kann. Einfach HIER klicken. [/sws_green_box]...

© boersengefluester.de | Redaktion

Software von Mensch und Maschine kann richtig teuer sein – bis zu 100.000 Euro pro Arbeitsplatz werden mitunter für die CAD/CAM-Lösungen der Gesellschaft aus Wessling vor den Toren Münchens fällig. Dann lassen sich damit aber auch hochkomplexe Lösungen für Industrieanwendungen – etwa für Werkzeugmaschinenhersteller – visuell planen. Den Hauptumsatz macht Mensch und Maschine aber mit Software in der Preisklasse zwischen 5.000 und 10.000 Euro. Rund 50 Prozent der Kunden stammen aus dem Bereich Maschinenbau, ein Viertel ist im Bausektor zuhause. Nun hat die Gesellschaft ihren Geschäftsbericht für 2013 vorgelegt, nachdem die wesentlichen Eckdaten bereits seit Februar bekannt sind. Bei einem Umsatzanstieg um knapp sechs Prozent fiel der Nettogewinn um 28 Prozent auf 2,62 Mio. Euro zurück. Das Ergebnis je Aktie (EPS) kam von 0,24 auf 0,17 Euro zurück.

Mit 0,20 Euro je Aktie erwartungsgemäß konstant geblieben, ist die Höhe der Dividende. Wie im Vorjahr erfolgt die Auszahlung aus dem steuerlichen Einlagenkonto, ist zunächst also „steuerfrei“. Der Fiskus holt sich seinen Teil erst bei einem Verkauf der Aktie. Auf Basis des gegenwärtigen Kurses beträgt die Rendite des AutoDesk-Partners immerhin 3,7 Prozent – eines der stärksten Argumente für den Small Cap. Mit dieser Ausschüttung können die Investoren als Untergrenze noch eine Weile kalkulieren: „Es ist geplant, die Dividende so lange unverändert bei 20 Cent zu belassen, bis eine Erhöhung aus dem freien Cashflow finanziert werden kann. Dies dürfte voraussichtlich in ein bis zwei Jahren der Fall sein“ , heißt es im aktuellen Geschäftsbericht.

Keine Abstriche macht Vorstandschef Adi Drotleff bei den Mittel- und Langfristzielen, auch wenn das Unternehmen die für 2013 avisierten Marken verfehlt hat. „Wir haben beim Umbau des Geschäftsmodells in Richtung Value nun die größten Hürden genommen und sind zuversichtlich, das EPS bis 2015 auf 50 Cent und bis 2018 auf einen Euro steigern zu können. Ab 2016 fallen zudem gut 1,5 Mio. Euro an Amortisationslasten aus den Akquisitionen des Jahres 2009 weg, was direkt ins Nettoergebnis durchschlägt." Für das laufende Jahr stellt Drotleff ein Ergebnis je Aktie von 0,35 Euro in Aussicht. Wesentlicher Treiber ist hier eine neuerliche Rate aus dem Verkauf des Distributionsgeschäfts, die sich etwa auf Höhe der im Vorjahr erreichten 3,8 Mio. Euro bewegen soll.

Keine Abstriche macht Vorstandschef Adi Drotleff bei den Mittel- und Langfristzielen, auch wenn das Unternehmen die für 2013 avisierten Marken verfehlt hat. „Wir haben beim Umbau des Geschäftsmodells in Richtung Value nun die größten Hürden genommen und sind zuversichtlich, das EPS bis 2015 auf 50 Cent und bis 2018 auf einen Euro steigern zu können. Ab 2016 fallen zudem gut 1,5 Mio. Euro an Amortisationslasten aus den Akquisitionen des Jahres 2009 weg, was direkt ins Nettoergebnis durchschlägt." Für das laufende Jahr stellt Drotleff ein Ergebnis je Aktie von 0,35 Euro in Aussicht. Wesentlicher Treiber ist hier eine neuerliche Rate aus dem Verkauf des Distributionsgeschäfts, die sich etwa auf Höhe der im Vorjahr erreichten 3,8 Mio. Euro bewegen soll.

Der Aktienkurs von Mensch und Maschine bewegt sich per saldo seit zwei Jahren seitwärts – in einer Spanne zwischen grob 4,70 und 5,50 Euro. Zuletzt hat sich der Small Cap dabei wieder an die obere Begrenzung vorgetastet. Ein signifikanter Ausbruch steht jedoch noch aus. Bewertungsmäßig sieht das Papier dabei ganz ansehnlich aus. Das Kurs-Gewinn-Verhältnis (KGV) beträgt knapp elf, hinzu kommt die attraktive Dividendenrendite. Lediglich das Kurs-Buchwert-Verhältnis von 2,7 wirkt relativ hoch. Kapitalisiert ist Mensch und Maschine derzeit mit 84 Mio. Euro. Für boersengefluester.de ist das Papier derzeit eine Halten-Position. Für eine nachhaltig überdurchschnittliche Kursperformance muss Drotleff allerdings auch die angekündigten Zahlen liefern. Die nächsten Quartale werden die Investoren also sehr genau auf den Titel achten.

Der Aktienkurs von Mensch und Maschine bewegt sich per saldo seit zwei Jahren seitwärts – in einer Spanne zwischen grob 4,70 und 5,50 Euro. Zuletzt hat sich der Small Cap dabei wieder an die obere Begrenzung vorgetastet. Ein signifikanter Ausbruch steht jedoch noch aus. Bewertungsmäßig sieht das Papier dabei ganz ansehnlich aus. Das Kurs-Gewinn-Verhältnis (KGV) beträgt knapp elf, hinzu kommt die attraktive Dividendenrendite. Lediglich das Kurs-Buchwert-Verhältnis von 2,7 wirkt relativ hoch. Kapitalisiert ist Mensch und Maschine derzeit mit 84 Mio. Euro. Für boersengefluester.de ist das Papier derzeit eine Halten-Position. Für eine nachhaltig überdurchschnittliche Kursperformance muss Drotleff allerdings auch die angekündigten Zahlen liefern. Die nächsten Quartale werden die Investoren also sehr genau auf den Titel achten.

Foto: Mensch und Maschine SE...

Mensch und Maschine

Kurs: 39,50

Der Aktienkurs von Mensch und Maschine bewegt sich per saldo seit zwei Jahren seitwärts – in einer Spanne zwischen grob 4,70 und 5,50 Euro. Zuletzt hat sich der Small Cap dabei wieder an die obere Begrenzung vorgetastet. Ein signifikanter Ausbruch steht jedoch noch aus. Bewertungsmäßig sieht das Papier dabei ganz ansehnlich aus. Das Kurs-Gewinn-Verhältnis (KGV) beträgt knapp elf, hinzu kommt die attraktive Dividendenrendite. Lediglich das Kurs-Buchwert-Verhältnis von 2,7 wirkt relativ hoch. Kapitalisiert ist Mensch und Maschine derzeit mit 84 Mio. Euro. Für boersengefluester.de ist das Papier derzeit eine Halten-Position. Für eine nachhaltig überdurchschnittliche Kursperformance muss Drotleff allerdings auch die angekündigten Zahlen liefern. Die nächsten Quartale werden die Investoren also sehr genau auf den Titel achten.

Der Aktienkurs von Mensch und Maschine bewegt sich per saldo seit zwei Jahren seitwärts – in einer Spanne zwischen grob 4,70 und 5,50 Euro. Zuletzt hat sich der Small Cap dabei wieder an die obere Begrenzung vorgetastet. Ein signifikanter Ausbruch steht jedoch noch aus. Bewertungsmäßig sieht das Papier dabei ganz ansehnlich aus. Das Kurs-Gewinn-Verhältnis (KGV) beträgt knapp elf, hinzu kommt die attraktive Dividendenrendite. Lediglich das Kurs-Buchwert-Verhältnis von 2,7 wirkt relativ hoch. Kapitalisiert ist Mensch und Maschine derzeit mit 84 Mio. Euro. Für boersengefluester.de ist das Papier derzeit eine Halten-Position. Für eine nachhaltig überdurchschnittliche Kursperformance muss Drotleff allerdings auch die angekündigten Zahlen liefern. Die nächsten Quartale werden die Investoren also sehr genau auf den Titel achten.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 658080 | DE0006580806 | SE | 677,39 Mio € | 21.07.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Die Dividendensaison 2013 hat ihren Zenit längst überschritten. Dennoch locken auch im August noch einige Unternehmen mit attraktiven Renditen. Insgesamt halten 53 Gesellschaften im August ihre Hauptversammlung ab. Nur neun davon schütten allerdings eine Gewinnbeteiligung aus. Immerhin: Die zu erzielenden Renditen liegen nahezu alle nördlich von 3,5 Prozent. Boersengefluester.de stellt die interessantesten Titel vor.

...

© boersengefluester.de | Redaktion

Bereits auf der Frühjahrskonferenz der Deutschen Börse im Mai waren sich die Investoren einig. Die Präsentation von Helma Eigenheim zählte wieder mal zu den interessantesten Vorträgen. Die Kombination aus knackiger Investmentstory und günstig bewerteter Aktie kommt an. Kein Wunder, dass der Small Cap viele Fans unter den heimischen Investoren hat. Die hohe Erwartungshaltung scheint jedoch gerechtfertigt. Im ersten Halbjahr 2013 hat der Anbieter von Wohnhäusern und Ferienimmobilien die Auftragseingänge um knapp ein Viertel auf fast 72 Mio. Euro gesteigert. Dabei kam das komplette Geschäft von Privatkunden. Die Ende Januar angekündigte Erweiterung des Helma-Angebots um den Verkauf von Mehrfamilienhäusern an institutionelle Investoren wird sich erst im zweiten Halbjahr 2013 in den Zahlen niederschlagen....

© boersengefluester.de | Redaktion

Diese Stimmrechtsmitteilung hat es in sich. Anfang Juli 2013 teilte die Private-Equity-Gesellschaft Zurmont Madison mit, dass sie insgesamt 95,06 Prozent der Stimmen an der Röder Zeltsysteme und Service hält. Rein formal haben die Schweizer damit die für einen Börsenrückzug notwendige Schwelle von 95 Prozent überschritten. Zwar gilt Röder bereits seit Jahren als Kandidat für einen Squeeze-out, doch fehlten für so einen Schritt die klaren Hinweise. Hintergrund: Der Zeltverleiher befand sich zur Jahrtausendwende in einer schweren Krise. Mehr oder weniger auf dem Tiefpunkt, im Frühjahr 2002, gab es dann einen Management-Buy-Out. Die Großaktionäre waren zu jener Zeit der Gerüsthersteller Plettac und die DZ Bank. Im Herbst 2007 folgte dann ein neuerlicher Eigentümerwechsel. Die Udai Vermögensverwaltung GmbH bot den freien Anteilseignern 48,50 Euro pro Röder-Aktie. Hinter Udai steckt zu 75 Prozent die Schweizer Zurmont Madison. Darüber hinaus gibt es noch einen Co-Investor. Außerdem ist der Röder-Vorstand an der in München registrierten Gesellschaft beteiligt. Im jüngsten Geschäftsbericht wird das Udai-Engagement des Röder-Managements mit 18,75 Prozent beziffert.

Offenbar hat Zurmont in den vergangenen Wochen kontinuierlich Stücke eingesammelt, denn per April 2013 betrug der Anteil an der Röder AG noch 84,97 Prozent. Die Differenz zur neuesten Stimmrechtsmitteilung beträgt knapp 88.800 Aktien. Damit erklärt sich auch die Handelsbelebung in der regelmäßig recht illiquiden Röder-Aktie. So betont der Vorstand im 2012er-Abschluss, der seit einigen Tagen im Bundesanzeiger veröffentlicht ist: „Betrachtet man beispielsweise ein Kurschart für das Jahr 2012, erinnert dies mehr an die Skyline von Manhattan, als an die typische Entwicklung eines Aktienpapiers im Jahr 2012.“

Dabei laufen die Geschäfte des Anbieters von Festzelten, Event-Locations für Großereignisse wie Olympische Spiele oder große Fußballmeisterschaften sowie temporären Hallen unterm Strich recht erfreulich. Nach einem ungewöhnlich guten Jahr 2011 fiel der Konzernumsatz 2012 zwar um 6 Prozent auf 63,8 Mio. Euro zurück. Ursprünglich ging der Vorstand allerdings von einem Erlösminus auf 60 Mio. Euro aus. Insbesondere Südeuropa bereitet der Gesellschaft aus Büdingen in der Nähe von Frankfurt Probleme. Dafür entwickeln sich die Aktivitäten in Märkten wie China und Russland sehr lebhaft. So hat Röder zuletzt eine Ausschreibung für die olympischen Winterspiele 2014 im russischen Sochi gewonnen. „Bei diesem Auftrag handelt es sich um den größten Auftrag der jüngeren Röder-Geschichte“, sagt der Vorstandsvorsitzende Rüdiger Blasius. Der Auslandsanteil erreicht mittlerweile 83 Prozent. Zurzeit entfallen deutlich mehr als 70 Prozent der Einnahmen auf das Vermietgeschäft, während Zeltverkäufe zuletzt nur noch knapp 18 Mio. Euro zu den Einnahmen beisteuerten. Trotz der rückläufigen Erlöse stieg der Gewinn vor Zinsen und Steuern (EBIT) im Vorjahr sogar ganz leicht an auf 5,07 Mio. Euro. Der Jahresüberschuss übertraf mit 2,21 Mio. Euro den Vorjahreswert um 3,8 Prozent.

Angesichts dieser Entwicklung sollen die Aktionäre für 2012 erneut eine Dividende von 3,90 Euro pro Anteilschein erhalten. Bezogen auf den aktuellen Aktienkurs von 60 Euro ergibt sich daraus eine überdurchschnittliche Rendite von 6,5 Prozent. Die Hauptversammlung findet am 23. August 2013 statt. Interessantes Detail: Für Privatanleger ist die Ausschüttung „steuerfrei“. Weitere Infos zu diesem Aspekt erfahren Sie hier. Den eigentlichen Kick erhält die Röder-Aktie aber durch die Spekulation auf einen möglichen Börsenabschied. Wirklich sinnvoll erscheint das Listing für Röder nämlich nicht mehr. Mit den vor sechs Jahren gebotenen 48,50 Euro wird Zurmont Madison diesmal aber nicht weit kommen. Der gesamte Börsenwert von Röder beträgt momentan knapp 53 Mio. Euro, dementsprechend liegen nur etwa 2,6 Mio. Euro in freien Händen. Das heißt: Die Röder-Aktie ist nur etwas für absolute Nebenwerte-Freaks mit einem entsprechenden Zeithorizont. Der Weg bis zum Delisting ist mitunter lang. Er könnte sich aber als lohnenswert herausstellen. Die Kurs-Skyline der Röder-Aktie sollte bei 60 Euro jedenfalls nicht ihre maximale Erhebung erreicht haben.

Dabei laufen die Geschäfte des Anbieters von Festzelten, Event-Locations für Großereignisse wie Olympische Spiele oder große Fußballmeisterschaften sowie temporären Hallen unterm Strich recht erfreulich. Nach einem ungewöhnlich guten Jahr 2011 fiel der Konzernumsatz 2012 zwar um 6 Prozent auf 63,8 Mio. Euro zurück. Ursprünglich ging der Vorstand allerdings von einem Erlösminus auf 60 Mio. Euro aus. Insbesondere Südeuropa bereitet der Gesellschaft aus Büdingen in der Nähe von Frankfurt Probleme. Dafür entwickeln sich die Aktivitäten in Märkten wie China und Russland sehr lebhaft. So hat Röder zuletzt eine Ausschreibung für die olympischen Winterspiele 2014 im russischen Sochi gewonnen. „Bei diesem Auftrag handelt es sich um den größten Auftrag der jüngeren Röder-Geschichte“, sagt der Vorstandsvorsitzende Rüdiger Blasius. Der Auslandsanteil erreicht mittlerweile 83 Prozent. Zurzeit entfallen deutlich mehr als 70 Prozent der Einnahmen auf das Vermietgeschäft, während Zeltverkäufe zuletzt nur noch knapp 18 Mio. Euro zu den Einnahmen beisteuerten. Trotz der rückläufigen Erlöse stieg der Gewinn vor Zinsen und Steuern (EBIT) im Vorjahr sogar ganz leicht an auf 5,07 Mio. Euro. Der Jahresüberschuss übertraf mit 2,21 Mio. Euro den Vorjahreswert um 3,8 Prozent.

Angesichts dieser Entwicklung sollen die Aktionäre für 2012 erneut eine Dividende von 3,90 Euro pro Anteilschein erhalten. Bezogen auf den aktuellen Aktienkurs von 60 Euro ergibt sich daraus eine überdurchschnittliche Rendite von 6,5 Prozent. Die Hauptversammlung findet am 23. August 2013 statt. Interessantes Detail: Für Privatanleger ist die Ausschüttung „steuerfrei“. Weitere Infos zu diesem Aspekt erfahren Sie hier. Den eigentlichen Kick erhält die Röder-Aktie aber durch die Spekulation auf einen möglichen Börsenabschied. Wirklich sinnvoll erscheint das Listing für Röder nämlich nicht mehr. Mit den vor sechs Jahren gebotenen 48,50 Euro wird Zurmont Madison diesmal aber nicht weit kommen. Der gesamte Börsenwert von Röder beträgt momentan knapp 53 Mio. Euro, dementsprechend liegen nur etwa 2,6 Mio. Euro in freien Händen. Das heißt: Die Röder-Aktie ist nur etwas für absolute Nebenwerte-Freaks mit einem entsprechenden Zeithorizont. Der Weg bis zum Delisting ist mitunter lang. Er könnte sich aber als lohnenswert herausstellen. Die Kurs-Skyline der Röder-Aktie sollte bei 60 Euro jedenfalls nicht ihre maximale Erhebung erreicht haben.

Lesen Sie dazu auch den Beitrag über die Bedeutung der einzelnen Meldeschwellen bis hin zum Squeeze-out. Einfach hier klicken!

...

Röder Zeltsysteme

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Röder Zeltsysteme | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 706600 | DE0007066003 | 0,00 Mio € | 01.01.1970 | Halten | ||

* * *

© boersengefluester.de | Redaktion