Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#540868

© boersengefluester.de | Redaktion

Es gibt Präsentationen vom Deutschen Eigenkapitalforum (EKF) 2024 der Deutschen Börse AG in Frankfurt, die lassen uns hin- und hergerissen zurück. Dazu gehört auch der Vortrag von Ökoworld. Zwar bringt Compliance-Vorstand Katrin Hammerich klar rüber, dass sich der auf ethisch-ökologische Geldanlagen spezialisierte Assetmanager nach einem turbulenten Jahr 2023, das in der Trennung von Firmengründer Alfred Platow gipfelte, in vielen Bereichen neu aufstellt. Andererseits ist für boersengefluester.de noch nicht wirklich erkennbar, wie der Netto-Mittelabfluss aus den wichtigen Ökoworld-Fonds nicht nur gestoppt, sondern auch signifikant gedreht werden kann. Das gilt umso mehr in einer Phase, in der sich die globale Einstellung zu Investmentthemen wie Rüstung, Atomstrom oder auch fossilen Energien signifikant geändert hat. Wir sind gespannt, wie Ökoworld mit diesen Realitäten umgeht. ...

© boersengefluester.de | Redaktion

Noch gehört Ökoworld offiziell nicht zum Kreis der mittlerweile 41 Aktien umfassenden Liste des neuen Börsensegments Scale. Doch Alfred Platow, CEO und Firmengründer des auf ethisch korrekte Investments spezialisierten Finanzdienstleisters, hat von Anfang an signalisiert, dass Ökoworld eine Scale-Mitgliedschaft avisiert. Und auf der Homepage von Edison, das britische Researchhaus erstellt die von der Deutschen Börse AG vorgeschriebenen Reports für die Scale-Unternehmen, ist der entsprechende Report zu Ökoworld bereits abrufbar (zum kostenlosen Edison-Download kommen Sie HIER). Boersengefluester.de geht daher davon aus, dass die Gesellschaft kurz vor dem Upgrade steht. Einen guten Ruf hat sich Ökoworld in den vergangenen Jahren insbesondere bei dividendenorientierten Anlegern gemacht. Bezogen auf den jeweiligen Aktienkurs zur Hauptversammlung lag die Dividendenrendite im Schnitt der vergangenen fünf Jahre bei immerhin fast 5,1 Prozent. Dabei erhöhte das in Hilden ansässige Unternehmen die Gewinnbeteiligung von 2011 bis 2015 schrittweise von 0,26 Euro bis auf 0,45 Euro je Vorzugsaktie – die Stämme sind nicht notiert. Aussagen zur Gewinnbeteiligung für 2016 will Ökoworld im Mai veröffentlichen – gemeinsam mit den Geschäftszahlen.

In Sachen Investor-Relations-Transparenz gibt es freilich noch einiges zu tun: Letztlich ist es nicht so ganz einfach, sich aus den verschiedenen Meldungen – zu allen möglichen Themen rund um Ökoworld – ein aktuelles Bild über die Geschäftsentwicklung zu machen. Nicht einmal einen aktuellen Finanzkalender für 2017 gibt es auf der Homepage – und das im April 2017. Immerhin will das Unternehmen nun die Bereinigung einer bilanziellen Altlast in Angriff nehmen. So existieren „normale“ Vorzugsaktien (WKN: 540868) und Anteile der Serie B (WKN: A0EKMG). Die 993.154 Vorzüge der „Serie B“ haben ihre Wurzeln in der früher einmal bei Versiko – so hieß Ökoworld bis Ende 2013 – beteiligten Fortis. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter. Für Firmenlenker Platow eine – mit seinen ökologischen Ansprüchen – unvereinbare Kombination. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas, als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein Kraftakt, der aber gelang. Seit Anfang April 2014 werden die Vorzüge der Serie B zwar eigenständig an der Börse gelistet – aber 512.276 Vorzüge der Serie B befanden sich zuletzt noch immer im Eigenbestand.

Nun ist die Entscheidung gefallen, dass diese Stücke nicht bei Investoren platziert werden, sondern eingezogen werden. Demnach würde sich das gesamte Grundkapital (Stämme und Vorzüge) von derzeit 8.150.000 Stück auf 7.637.724 Anteile verringern. Da sich am Gesamtwert des Unternehmens nichts ändert, müsste der Wert der einzelnen Aktien – zumindest rechnerisch – entsprechend steigen. Losgelöst davon: Sollte Ökoworld die Dividende auf die Vorzugsaktie für 2016 konstant halten – wovon boersengefluester.de mindestens ausgeht –, käme der Titel auf eine Rendite von knapp vier Prozent. Da gibt es nichts zu meckern – und ein wenig mehr Investor Relations im Zuge der Scale-Aufnahme kann dem Titel eigentlich auch nur guttun. Eine gute Halten-Position ist die Aktie damit auf jeden Fall.

In Sachen Investor-Relations-Transparenz gibt es freilich noch einiges zu tun: Letztlich ist es nicht so ganz einfach, sich aus den verschiedenen Meldungen – zu allen möglichen Themen rund um Ökoworld – ein aktuelles Bild über die Geschäftsentwicklung zu machen. Nicht einmal einen aktuellen Finanzkalender für 2017 gibt es auf der Homepage – und das im April 2017. Immerhin will das Unternehmen nun die Bereinigung einer bilanziellen Altlast in Angriff nehmen. So existieren „normale“ Vorzugsaktien (WKN: 540868) und Anteile der Serie B (WKN: A0EKMG). Die 993.154 Vorzüge der „Serie B“ haben ihre Wurzeln in der früher einmal bei Versiko – so hieß Ökoworld bis Ende 2013 – beteiligten Fortis. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter. Für Firmenlenker Platow eine – mit seinen ökologischen Ansprüchen – unvereinbare Kombination. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas, als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein Kraftakt, der aber gelang. Seit Anfang April 2014 werden die Vorzüge der Serie B zwar eigenständig an der Börse gelistet – aber 512.276 Vorzüge der Serie B befanden sich zuletzt noch immer im Eigenbestand.

Nun ist die Entscheidung gefallen, dass diese Stücke nicht bei Investoren platziert werden, sondern eingezogen werden. Demnach würde sich das gesamte Grundkapital (Stämme und Vorzüge) von derzeit 8.150.000 Stück auf 7.637.724 Anteile verringern. Da sich am Gesamtwert des Unternehmens nichts ändert, müsste der Wert der einzelnen Aktien – zumindest rechnerisch – entsprechend steigen. Losgelöst davon: Sollte Ökoworld die Dividende auf die Vorzugsaktie für 2016 konstant halten – wovon boersengefluester.de mindestens ausgeht –, käme der Titel auf eine Rendite von knapp vier Prozent. Da gibt es nichts zu meckern – und ein wenig mehr Investor Relations im Zuge der Scale-Aufnahme kann dem Titel eigentlich auch nur guttun. Eine gute Halten-Position ist die Aktie damit auf jeden Fall.

Foto: pixabay

Tipp: Nutzen Sie die die exklusiven Kennzahlentabellen und Performancelisten von boersengefluester.de für den Scale :

[sws_blue_box box_size="640"]10-Jahres-Durchschnittswerten für KGV Dividendenrendite und KBV [/sws_blue_box]

[sws_blue_box box_size="640"]Abstand der Scale-Aktien zu ihren All-Time-Highs und den 52-Wochen-Hochs[/sws_blue_box]

[sws_blue_box box_size="640"]Die Wirtschaftsprüfer der im Scale gelisteten Unternehmen[/sws_blue_box]

[sws_yellow_box box_size="640"]Als besonderes Highlight haben wir außerdem unser Performance-Tool Top-Flop Interaktiv um den Scale als Sortierkriterium erweitert. Damit können Sie die Kursentwicklung der Scale-Titel ganz bequem – auf immerhin elf Zeitintervallen – verfolgen.[/sws_yellow_box]

...

Ökoworld VZ

Kurs: 27,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ökoworld VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540868 | DE0005408686 | AG | 189,70 Mio € | 14.12.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Vermutlich ging es 2015 doch einen Tick zu steil bergauf für die Vorzugsaktie von Ökoworld – einem Anbieter von ethisch und ökologisch geprägten Kapitalanlagemöglichkeiten. Immerhin stand am Jahresende – inklusive Dividende – eine Performance von fast 90 Prozent zu Buche. Fakt ist: Nach dem Dezember-Hoch bei 12,30 Euro ging die Notiz der Hildener im Einklang mit dem Gesamtmarkt erst einmal bis knapp unter 9 Euro in die Knie. Mittlerweile ist die Stimmung aber bereits wieder sehr viel zuversichtlicher und der Small Cap hat kürzlich sogar die Marke von 10 Euro zurückerobert. Eins der schlagenden Argumente für ein Investment in die Ökoworld-Aktie ist seit vielen Jahren die attraktive Dividendenrendite. Bezogen auf den Kurs zur jüngsten Hauptversammlung Ende Juni 2015 stand die Ausschüttung von brutto 0,40 Euro je Aktie für eine Rendite von immerhin fast 4,8 Prozent. Um dieses Niveau zu halten, müsste Ökoword auf den gegenwärtigen Kurs allerdings schon fast 50 Cent pro Aktie zahlen. Boersengefluester.de hält das zwar für eher unwahrscheinlich.

Doch Alfred Platow gibt zumindest Anlass für Optimismus: „Die Vorzugsaktionäre der Ökoworld AG können für das Jahr 2016 mit einer deutlich höheren Dividende als im Vorjahr rechnen“, lässt der Vorstandsvorsitzende und Gründer von Ökoworld jetzt durchblicken. Dem Vernehmen nach gelang dem Unternehmen 2015 das beste Neugeschäft seit der Firmengründung im Jahr 1975. Bis zur Veröffentlichung der Konzernzahlen müssen sich Anleger aber noch ein wenig gedulden. Der Finanzkalender auf der Homepage ist immer noch Stand 2015. Unter der Annahme, dass die nicht an der Börse gehandelten Stammaktien den gleichen Kurs hätten wie die Vorzüge, käme Ökoworld auf eine Marktkapitalisierung von annähernd 94 Mio. Euro. Zurr Einordnung: 2014 erzielte das Unternehmen einen Überschuss von knapp 3,3 Mio. Euro. Richtig günstig ist der Small Cap – abgesehen von der Dividendenfantasie – also nicht unbedingt. Dennoch: Für Langfristanleger hat sich das Papier als prima Investment erwiesen. Für Anleger, die ihren Fokus nicht so sehr auf das Öko-Thema richten, ist die Aktie des Finanzdienstleisters PEH Wertpapier eine interessante Alternative. Die Dividendenrendite von PEH ist nach den bisherigen Aussagen des Managments im Bereich um fünf Prozent anzusiedeln. Die konkreten Zahlen werden die Frankfurter Anfang April veröffentlichen. Hier könnte sich eine positive Überraschung anbahnen.

Doch Alfred Platow gibt zumindest Anlass für Optimismus: „Die Vorzugsaktionäre der Ökoworld AG können für das Jahr 2016 mit einer deutlich höheren Dividende als im Vorjahr rechnen“, lässt der Vorstandsvorsitzende und Gründer von Ökoworld jetzt durchblicken. Dem Vernehmen nach gelang dem Unternehmen 2015 das beste Neugeschäft seit der Firmengründung im Jahr 1975. Bis zur Veröffentlichung der Konzernzahlen müssen sich Anleger aber noch ein wenig gedulden. Der Finanzkalender auf der Homepage ist immer noch Stand 2015. Unter der Annahme, dass die nicht an der Börse gehandelten Stammaktien den gleichen Kurs hätten wie die Vorzüge, käme Ökoworld auf eine Marktkapitalisierung von annähernd 94 Mio. Euro. Zurr Einordnung: 2014 erzielte das Unternehmen einen Überschuss von knapp 3,3 Mio. Euro. Richtig günstig ist der Small Cap – abgesehen von der Dividendenfantasie – also nicht unbedingt. Dennoch: Für Langfristanleger hat sich das Papier als prima Investment erwiesen. Für Anleger, die ihren Fokus nicht so sehr auf das Öko-Thema richten, ist die Aktie des Finanzdienstleisters PEH Wertpapier eine interessante Alternative. Die Dividendenrendite von PEH ist nach den bisherigen Aussagen des Managments im Bereich um fünf Prozent anzusiedeln. Die konkreten Zahlen werden die Frankfurter Anfang April veröffentlichen. Hier könnte sich eine positive Überraschung anbahnen.

...

Ökoworld VZ

Kurs: 27,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ökoworld VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540868 | DE0005408686 | AG | 189,70 Mio € | 14.12.1999 | Kaufen | |

* * *

PEH Wertpapier

Kurs: 30,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PEH Wertpapier | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620140 | DE0006201403 | AG | 54,41 Mio € | 13.11.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Im laufenden Jahr gab es wahrlich schlechtere Investments als die Aktien von Asset-Managern und Fondsanbietern wie C-Quadrat, Ökoworld oder PEH Wertpapier. Das gemessen an der Marktkapitalisierung mit Abstand größte Unternehmen aus dem Trio, C-Quadrat aus Wien, gewann um annähernd ein Viertel an Wert. In der Spitze waren es 2015 sogar schon 75 Prozent – und da ist die üppige Dividende von 3,00 Euro pro Anteilschein noch gar nicht einbezogen. Kein Wunder, dass Andreas Wimmer, Vorstand der C-Quadrat Kapitalanlage AG, auf dem Frankfurter Eigenkapitalforum ( 23. bis 25. November 2015) erneut ein begehrter Gesprächspartner ist – selbst wenn der Kurs zuletzt etwas stotterte. Die auf ethische Geldanlage fokussierte Ökoworld war dagegen gerade in den vergangenen Wochen auf dem Börsenparkett schwer angesagt und steigerte die Marktkapitalisierung im laufenden Jahr um fast 75 Prozent. Unter der Annahme, dass die nicht notierten Stämme genauso teuer wären wie die Vorzüge, bringt das früher als Versiko firmierende Unternehmen mittlerweile gut 86 Mio. Euro auf die Waagschale. Erstmals seit Mitte 2007 haben die Papiere der in Hilden in der Nähe von Düsseldorf angesiedelten Gesellschaft zuletzt sogar die Marke von 10 Euro überschritten und nehmen nun die bisherige Rekordregion vom Juni 2006 als großes Ziel in Angriff. Damals gingen die Vorzüge in der Spitze für 14,80 Euro über den Tisch.

Gemessen an so einer Entwicklung sieht die Performance bei der mittlerweile im Frankfurter Westend – also unweit der Redaktionsräume von boersengefluester.de – sitzenden PEH Wertpapier fast schon mäßig aus: Die Notiz des Small Caps legte seit Anfang Januar von rund 20 Euro auf zuletzt 22 Euro zu. Aber auch hier bekamen Anleger noch eine knackige Dividende obendrauf. Nach der Hauptversammlung (HV) im Juni 2015 schüttete PEH 0,70 Euro pro Anteilschein aus. Zum Zeitpunkt der HV entsprach das einer Rendite von 2,8 Prozent. Bei dieser Größenordnung wird es aber nicht bleiben. Angesichts des „sehr guten” Neun-Monats-Ergebnisses will das Unternehmen die Dividende im kommenden Jahr nämlich um mehr als 50 Prozent erhöhen. So viel steht schon jetzt fest. Demnach liegt die Messlatte bei deutlich über 1,00 Euro je Aktie – boersengefluester.de kalkuliert – relativ vorsichtig – mit einem Anstieg auf 1,10 Euro pro Anteilschein. Auf dieser Basis käme der Titel auf eine feine Rendite von rund fünf Prozent. Zumindest die Vorzüge von Ökoworld können für Neueinsteiger, sofern auch für 2015 eine Dividende von 0,40 Euro je Aktie gezahlt wird, hier nicht mehr mithalten. Einzig C-Quadrat sieht unter Renditeaspekten noch besser aus als PEH. Stefan Scharff von SRC Research aus Frankfurt rechnet sogar damit, dass C-Quadrat auch für 2015 eine Dividende von 3,00 Euro je Aktie zahlen wird, was auf eine Rendite von mehr als sieben Prozent hinauslaufen würde. Sein Kursziel hat Scharff nach den Neun-Monats-Zahlen bei 52 Euro belassen. Das entspricht einem Potenzial von gegenwärtig rund einem Viertel für die C-Quadrat-Aktie. „Das geht sich aus”, würde es in Österreich wohl dazu heißen.

Gemessen an so einer Entwicklung sieht die Performance bei der mittlerweile im Frankfurter Westend – also unweit der Redaktionsräume von boersengefluester.de – sitzenden PEH Wertpapier fast schon mäßig aus: Die Notiz des Small Caps legte seit Anfang Januar von rund 20 Euro auf zuletzt 22 Euro zu. Aber auch hier bekamen Anleger noch eine knackige Dividende obendrauf. Nach der Hauptversammlung (HV) im Juni 2015 schüttete PEH 0,70 Euro pro Anteilschein aus. Zum Zeitpunkt der HV entsprach das einer Rendite von 2,8 Prozent. Bei dieser Größenordnung wird es aber nicht bleiben. Angesichts des „sehr guten” Neun-Monats-Ergebnisses will das Unternehmen die Dividende im kommenden Jahr nämlich um mehr als 50 Prozent erhöhen. So viel steht schon jetzt fest. Demnach liegt die Messlatte bei deutlich über 1,00 Euro je Aktie – boersengefluester.de kalkuliert – relativ vorsichtig – mit einem Anstieg auf 1,10 Euro pro Anteilschein. Auf dieser Basis käme der Titel auf eine feine Rendite von rund fünf Prozent. Zumindest die Vorzüge von Ökoworld können für Neueinsteiger, sofern auch für 2015 eine Dividende von 0,40 Euro je Aktie gezahlt wird, hier nicht mehr mithalten. Einzig C-Quadrat sieht unter Renditeaspekten noch besser aus als PEH. Stefan Scharff von SRC Research aus Frankfurt rechnet sogar damit, dass C-Quadrat auch für 2015 eine Dividende von 3,00 Euro je Aktie zahlen wird, was auf eine Rendite von mehr als sieben Prozent hinauslaufen würde. Sein Kursziel hat Scharff nach den Neun-Monats-Zahlen bei 52 Euro belassen. Das entspricht einem Potenzial von gegenwärtig rund einem Viertel für die C-Quadrat-Aktie. „Das geht sich aus”, würde es in Österreich wohl dazu heißen.

Mindestens so viel Aufwärtskraft billigen wir auch dem Papier von PEH zu. Nach den vielen Querelen in der Vergangenheit ist das Unternehmen endlich wieder in der Spur – selbst wenn das dritte Jahresviertel deutlich hinter den direkten Vorquartalen und auch dem entsprechenden Vergleichswert 2014 zurückblieb. Dem Vernehmen nach soll es sich aber um „plangemäße Verschiebungen” bei den Einnahmen handeln. Daher bleiben die bisherigen Zielvorgaben von Vorstandschef Martin Stürner unangetastet. „Wir sehen mit großem Optimismus und begründeter Zuversicht dem weiteren Jahresverlauf entgegen”, heißt es im neuesten Zwischenbericht sogar. Viel positiver lässt sich ein Ausblick wohl kaum formulieren. Per saldo bieten PEH Wertpapier und C-Quadrat aus dem Trio derzeit den attraktivsten Kennzahlenmix. Bei der in der Vergangenheit von boersengefluester.de so häufig positiv besprochenen Ökoworld-Aktie (lesen Sie dazu etwa auch DIESEN Beitrag von boersengefluester.de) würden wir vor neuen Engagements dagegen lieber eine Korrektur abwarten. Das ändert aber kaum etwas an den noch immer intakten Langfristperspektiven des Papiers.

Mindestens so viel Aufwärtskraft billigen wir auch dem Papier von PEH zu. Nach den vielen Querelen in der Vergangenheit ist das Unternehmen endlich wieder in der Spur – selbst wenn das dritte Jahresviertel deutlich hinter den direkten Vorquartalen und auch dem entsprechenden Vergleichswert 2014 zurückblieb. Dem Vernehmen nach soll es sich aber um „plangemäße Verschiebungen” bei den Einnahmen handeln. Daher bleiben die bisherigen Zielvorgaben von Vorstandschef Martin Stürner unangetastet. „Wir sehen mit großem Optimismus und begründeter Zuversicht dem weiteren Jahresverlauf entgegen”, heißt es im neuesten Zwischenbericht sogar. Viel positiver lässt sich ein Ausblick wohl kaum formulieren. Per saldo bieten PEH Wertpapier und C-Quadrat aus dem Trio derzeit den attraktivsten Kennzahlenmix. Bei der in der Vergangenheit von boersengefluester.de so häufig positiv besprochenen Ökoworld-Aktie (lesen Sie dazu etwa auch DIESEN Beitrag von boersengefluester.de) würden wir vor neuen Engagements dagegen lieber eine Korrektur abwarten. Das ändert aber kaum etwas an den noch immer intakten Langfristperspektiven des Papiers.

...

C-Quadrat

Kurs: 0,00

Ökoworld VZ

Kurs: 27,10

PEH Wertpapier

Kurs: 30,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PEH Wertpapier | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620140 | DE0006201403 | AG | 54,41 Mio € | 13.11.1998 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| C-Quadrat | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HG3U | AT0000613005 | AG | 270,52 Mio € | 29.03.2006 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ökoworld VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540868 | DE0005408686 | AG | 189,70 Mio € | 14.12.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

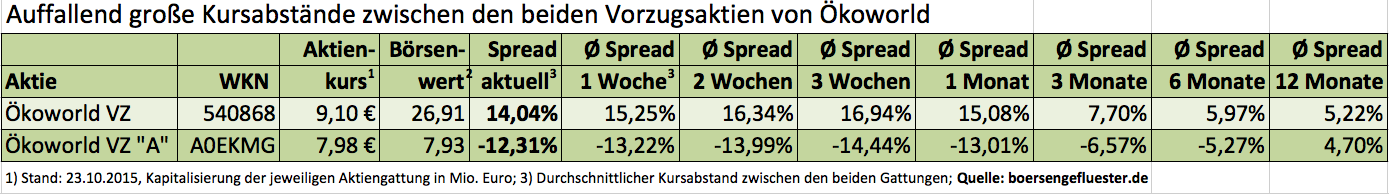

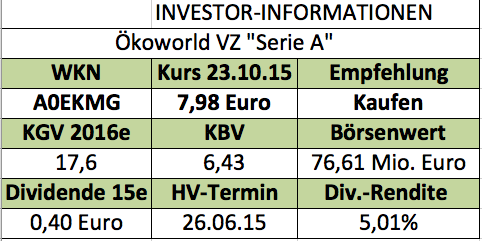

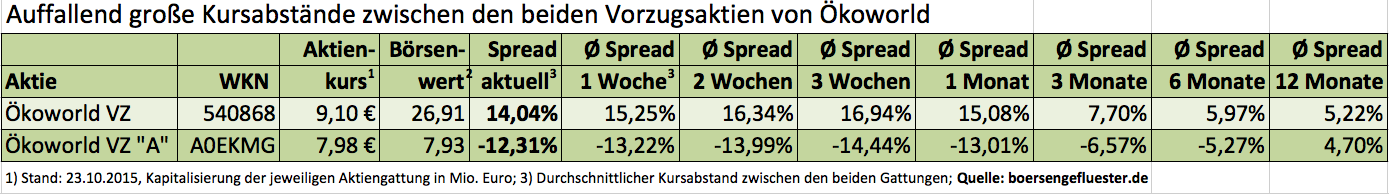

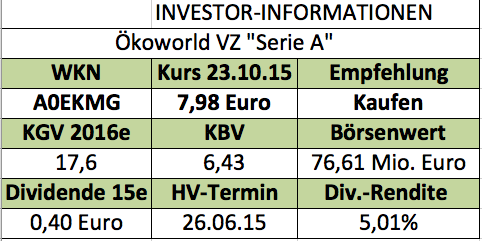

Eine interessante Einstiegsgelegenheit für Dividendenfans bietet sich derzeit bei Ökoworld. Die Gesellschaft aus Hilden ist eine auf ökologische und ethische Aspekte fokussierte Vermögensberatung, die ihr Geld schwerpunktmäßig mit den Fonds aus der Ökoworld-Serie verdient. Etlichen Börsianern dürfte die Gesellschaft wohl noch unter ihrem früheren Namen Versiko bekannt sein. Das Unternehmen hat in den vergangenen Jahren regelmäßig solide Ergebnisse abgeliefert und ist bekannt für stattliche Ausschüttungen. Für 2014 gab es immerhin 0,40 Euro je Vorzugsaktie, was zum Zeitpunkt der Hauptversammlung Ende Juni 2015 einer Rendite von immerhin 4,8 Prozent entsprach. Angesichts der sehr robusten Halbjahreszahlen geht boersengefluester.de davon aus, dass diese Dividende auch im kommenden Jahr gezahlt wird. Offen ist eher, in welchem Umfang sie noch steuerfrei sein wird. Aber dieses Kriterium ist eher von untergeordneter Bedeutung.

Der Clou ist momentan ein ganz anderer: Von Ökoworld gibt es nämlich zwei verschiedene Vorzugsaktien – mit im Prinzip den gleichen Rechten. Populärer an der Börse sind die „normalen” Vorzüge (WKN: 540868), von denen es knapp drei Millionen Stück gibt. Außerdem existieren noch 993.154 Anteilscheine der „Serie B”, die ihren Ursprung in der früher einmal bei Versiko beteiligten Fortis haben. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter. Mit dieser Kombination konnte sich Vorstandschef Alfred Platow aber nun gar nicht anfreunden. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein Kraftakt, der aber gelang. Seit Anfang April 2014 sind auch die Vorzüge der Serie B eigenständig an der Börse gelistet.

Der Clou ist momentan ein ganz anderer: Von Ökoworld gibt es nämlich zwei verschiedene Vorzugsaktien – mit im Prinzip den gleichen Rechten. Populärer an der Börse sind die „normalen” Vorzüge (WKN: 540868), von denen es knapp drei Millionen Stück gibt. Außerdem existieren noch 993.154 Anteilscheine der „Serie B”, die ihren Ursprung in der früher einmal bei Versiko beteiligten Fortis haben. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter. Mit dieser Kombination konnte sich Vorstandschef Alfred Platow aber nun gar nicht anfreunden. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein Kraftakt, der aber gelang. Seit Anfang April 2014 sind auch die Vorzüge der Serie B eigenständig an der Börse gelistet.

Im Normalfall werden die beiden Vorzugsaktien von Ökoworld mit einem Kursabstand – Börsianer sprechen von einem Spread – von fünf bis acht Prozent gehandelt. Hier spiegelt sich die geringere Handelsliquidität der Vorzüge aus der Serie A wider. In den vergangenen Wochen hat sich dieser Spread jedoch auf Werte um 15 Prozent ausgeweitet – ohne vernünftige Erklärung. Klare Botschaft daher: Wer sich für die Ökoworld-Aktien interessiert, setzt derzeit am besten auf die Vorzüge der Serie A. Das könnte sogar unter Tradingaspekten lukrativ sein. Aber auch Langfristanleger sollten mit dem Papier gut fahren. Die Dividendenrendite beträgt rund fünf Prozent – verglichen mit 4,4 Prozent für die normalen Vorzüge. Wer ausschließlich in stimmberechtigte Aktien investiert, muss dagegen außen vor bleiben. Die Stämme von Ökoworld sind nämlich nicht notiert. Und alle Spekulationen um eine Gleichschaltung von Stämmen und Vorzügen haben sich bislang als haltlos erwiesen. Selbst für eine Zusammenlegung der beiden Vorzüge gibt es derzeit keine stichhaltigen Hinweise. Sei es drum: Die Vorzüge von Ökoworld haben schließlich auch ihre Vorzüge.

Im Normalfall werden die beiden Vorzugsaktien von Ökoworld mit einem Kursabstand – Börsianer sprechen von einem Spread – von fünf bis acht Prozent gehandelt. Hier spiegelt sich die geringere Handelsliquidität der Vorzüge aus der Serie A wider. In den vergangenen Wochen hat sich dieser Spread jedoch auf Werte um 15 Prozent ausgeweitet – ohne vernünftige Erklärung. Klare Botschaft daher: Wer sich für die Ökoworld-Aktien interessiert, setzt derzeit am besten auf die Vorzüge der Serie A. Das könnte sogar unter Tradingaspekten lukrativ sein. Aber auch Langfristanleger sollten mit dem Papier gut fahren. Die Dividendenrendite beträgt rund fünf Prozent – verglichen mit 4,4 Prozent für die normalen Vorzüge. Wer ausschließlich in stimmberechtigte Aktien investiert, muss dagegen außen vor bleiben. Die Stämme von Ökoworld sind nämlich nicht notiert. Und alle Spekulationen um eine Gleichschaltung von Stämmen und Vorzügen haben sich bislang als haltlos erwiesen. Selbst für eine Zusammenlegung der beiden Vorzüge gibt es derzeit keine stichhaltigen Hinweise. Sei es drum: Die Vorzüge von Ökoworld haben schließlich auch ihre Vorzüge.

...

...

Ökoworld VZ

Kurs: 27,10

Im Normalfall werden die beiden Vorzugsaktien von Ökoworld mit einem Kursabstand – Börsianer sprechen von einem Spread – von fünf bis acht Prozent gehandelt. Hier spiegelt sich die geringere Handelsliquidität der Vorzüge aus der Serie A wider. In den vergangenen Wochen hat sich dieser Spread jedoch auf Werte um 15 Prozent ausgeweitet – ohne vernünftige Erklärung. Klare Botschaft daher: Wer sich für die Ökoworld-Aktien interessiert, setzt derzeit am besten auf die Vorzüge der Serie A. Das könnte sogar unter Tradingaspekten lukrativ sein. Aber auch Langfristanleger sollten mit dem Papier gut fahren. Die Dividendenrendite beträgt rund fünf Prozent – verglichen mit 4,4 Prozent für die normalen Vorzüge. Wer ausschließlich in stimmberechtigte Aktien investiert, muss dagegen außen vor bleiben. Die Stämme von Ökoworld sind nämlich nicht notiert. Und alle Spekulationen um eine Gleichschaltung von Stämmen und Vorzügen haben sich bislang als haltlos erwiesen. Selbst für eine Zusammenlegung der beiden Vorzüge gibt es derzeit keine stichhaltigen Hinweise. Sei es drum: Die Vorzüge von Ökoworld haben schließlich auch ihre Vorzüge.

Im Normalfall werden die beiden Vorzugsaktien von Ökoworld mit einem Kursabstand – Börsianer sprechen von einem Spread – von fünf bis acht Prozent gehandelt. Hier spiegelt sich die geringere Handelsliquidität der Vorzüge aus der Serie A wider. In den vergangenen Wochen hat sich dieser Spread jedoch auf Werte um 15 Prozent ausgeweitet – ohne vernünftige Erklärung. Klare Botschaft daher: Wer sich für die Ökoworld-Aktien interessiert, setzt derzeit am besten auf die Vorzüge der Serie A. Das könnte sogar unter Tradingaspekten lukrativ sein. Aber auch Langfristanleger sollten mit dem Papier gut fahren. Die Dividendenrendite beträgt rund fünf Prozent – verglichen mit 4,4 Prozent für die normalen Vorzüge. Wer ausschließlich in stimmberechtigte Aktien investiert, muss dagegen außen vor bleiben. Die Stämme von Ökoworld sind nämlich nicht notiert. Und alle Spekulationen um eine Gleichschaltung von Stämmen und Vorzügen haben sich bislang als haltlos erwiesen. Selbst für eine Zusammenlegung der beiden Vorzüge gibt es derzeit keine stichhaltigen Hinweise. Sei es drum: Die Vorzüge von Ökoworld haben schließlich auch ihre Vorzüge.

Ökoworld VZ

Kurs: 27,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ökoworld VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540868 | DE0005408686 | AG | 189,70 Mio € | 14.12.1999 | Kaufen | |

* * *

...

...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Lupenreine Miniwerte präsentierten sich am 9. Oktober 2014 im Frankfurter Le Méridien Parkhotel auf der m:access-Konferenz der Börse München. Die sechs Unternehmen bringen es zurzeit auf einen addierten Börsenwert von überschaubaren 205 Mio. Euro – nicht einmal 49 Mio. Euro davon sind dem Streubesitz zuzurechnen. Dennoch: Viele bekannte Gesichter aus der Small-Cap-Szene – Investoren, Analysten und Banker – waren vor Ort, um sich ein Bild von den einzelnen Gesellschaften zu machen. Auch boersengefluester.de hat sich sämtliche Vorträge angehört, schließlich haben wir über etliche Aktien bereits mehrfach berichtet. Da kann ein Update aus erster Hand nie schaden. Hier unsere Eindrücke von der m:access-Konferenz.[/sws_green_box]

Den Auftakt machte Hyrican-Vorstand Michael Lehmann. Wer die Gesellschaft schon länger verfolgt, weiß, dass Präsentationen vor Finanzpublikum nicht zu den Lieblingsaufgaben von Lehmann gehören. Überhaupt beschränkt sich das auf den Vertrieb von Servern, Netzwerkfestplatten und Workstations spezialisierte Unternehmen bei seinen Publizitätspflichten auf den nötigsten Standard. Zwei Themen dominieren die Investmentstory: Zum einem führt Hyrican seit einer gefühlten Ewigkeit einen Kampf gegen die Urheberrechtsabgaben an die Zentralstelle für private Überspielungsrechte (ZPÜ), in der Verbände wie die GEMA oder VG-Wort zusammengefasst sind. Teilerfolge erzielt das Unternehmen immer wieder, doch noch immer bildet Hyrican erhebliche Rückstellungen für diesen Komplex. Zweiter Dauerbrenner ist der unbeliebte Großaktionär Deutsche Balaton. Die Beteiligungsgesellschaft hat ein besonderes Gefallen an den prall gefüllten Kassen von zuletzt 22,5 Mio. Euro. Bankverbindlichkeiten sind Fehlanzeige bei Hyrican. So leidenschaftlich Lehmann gegen die Urheberrechtsabgaben wettert („anachronistische Abzockmodelle“), so zugeknöpft zeigt er sich bei Nachfragen zur Deutschen Balaton. Auch um einen konkreten Ausblick für das laufende Jahr windet sich der Manager so gut es eben geht. Kostprobe: „Wenn wir das zweite Halbjahr gut meistern, glaube ich, dass wir den Gewinn steigern können.“ Zur Einordnung: Per 30. Juni 2014 Halbjahr kam Hyrican auf einen Gewinn vor Steuern von 885.000 Euro. Im gesamten Jahr 2013 belief sich das Bruttoergebnis auf knapp 971.000 Euro. Trotz der gebotenen Vorsicht: Lehmann ist ein notorischer Tiefstapler. Ende Juli bot Deutsche Balaton 9 Euro je Hyrican-Aktie – die Offerte war allerdings auf 400.000 Anteilscheine limitiert. Aktuell notiert das Papier wieder deutlich unter 6 Euro. Fazit: Für Value-Fans ist Hyrican eine tolle Aktie. Leider ist der Börsenhandel fast komplett ausgetrocknet. Für zwischenzeitliche Kursausschläge nach oben sorgen im Normalfall nur die Vorstöße der Deutschen Balaton.

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hyrican | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 600450 | DE0006004500 | AG | 24,25 Mio € | 27.07.2000 | ||

* * *

© boersengefluester.de | Redaktion

Anleger, die auf der Suche nach einem dividendenstarken Nebenwert sind, sollten sich schon jetzt die Aktie von Ökoworld vormerken – manchem Börsianer vermutlich noch besser unter dem früherem Firmennamen Versiko bekannt. Die Gesellschaft aus Hilden hat sich in den vergangenen Jahren von einem reinen Versicherungsmakler zu einer ökologisch und ethisch orientierten Vermögensberatung gemausert. Im Zentrum der Rentenprodukte stehen dabei die diversen Fonds aus der Ökoworld-Serie. Ein verlässliches Geschäft: Abgesehen vom Krisenjahr 2009 erzielte Ökoworld in den vergangenen zehn Jahren regelmäßig schöne Gewinne – im Schnitt waren es knapp 1,6 Mio. Euro. 2013 lag der Überschuss bei 2,3 Mio. Euro.

Bemerkenswert ist die Dividendenpolitik von Unternehmensgründer und Vorstandschef Alfred Platow. Nachdem Ökoworld bereits für das Jahr 2012 auf die Gewinnbeteiligung von 0,24 Euro je Vorzugsaktie noch einen Bonus von 50 Prozent (12 Cent) drauflegte, sollen die Anleger auch für 2013 eine Gesamtausschüttung von 0,36 Euro je Anteilschein erhalten. Daraus ergibt sich eine – zunächst sogar steuerfreie – Rendite von immerhin knapp 5,4 Prozent. Die Hauptversammlung findet am 4. Juli 2014 in der Tonhalle in Düsseldorf statt. Wie boersengefluester.de hört, will Platow wohl auch in Zukunft an der attraktiven Ausschüttungspolitik festhalten. Die Variante mit der Bonuszahlung dient dabei als eine Art Pufferlösung, um sich nicht frühzeitig auf die Komplettdividende festlegen zu müssen.

Die gesamte Marktkapitalisierung von Ökoworld lässt sich derweil nur über einen Kniff berechnen, das von den insgesamt 8.150.000 Aktien nur die 3.950.000 Vorzüge notiert sind. Unter der Annahme, dass die nicht gelisteten Stämme den selben Preis hätten wie die Vorzüge, ergibt sich ein Börsenwert von 54,6 Mio. Euro. Aber selbst bei den Vorzugsaktien gibt es Unterschiede. So existieren „normale“ Vorzüge (WKN: 540868) und welche der Serie B (WKN: A0EKMG). Die 993.154 Anteilscheine der „Serie B“ haben ihre historischen Wurzeln in der früher einmal bei Versiko beteiligten Fortis. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter.

Für Firmenlenker Platow eine – mit seinen ökologischen Ansprüchen – unvereinbare Kombination. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein kleiner Kraftakt, der aber gelang. Seit Anfang April 2014 werden auch die Vorzüge der Serie B eigenständig an der Börse gelistet – womöglich ein Indiz dafür, dass die Stücke sukzessive am Markt platziert werden und später eine einheitliche Kennnummer erhalten. Mit Blick auf den Börsenumsatz wäre das eine sinnvolle Lösung. Die Analysten von Close Brothers Seydler haben die Ökoworld-Aktie kürzlich mit einem von 6,90 auf 7,50 Euro heraufgesetzten Kursziel versehen und empfehlen den Spezialwert zum Kauf. Dieser Empfehlung kann sich boersengefluester.de – trotz des eher hohen KGV – mit gutem Gewissen anschließen, zumal das Papier auch charttechnisch einen soliden Eindruck macht.

Die gesamte Marktkapitalisierung von Ökoworld lässt sich derweil nur über einen Kniff berechnen, das von den insgesamt 8.150.000 Aktien nur die 3.950.000 Vorzüge notiert sind. Unter der Annahme, dass die nicht gelisteten Stämme den selben Preis hätten wie die Vorzüge, ergibt sich ein Börsenwert von 54,6 Mio. Euro. Aber selbst bei den Vorzugsaktien gibt es Unterschiede. So existieren „normale“ Vorzüge (WKN: 540868) und welche der Serie B (WKN: A0EKMG). Die 993.154 Anteilscheine der „Serie B“ haben ihre historischen Wurzeln in der früher einmal bei Versiko beteiligten Fortis. Im Zuge der Finanzkrise musste die niederländisch-belgische Bankengruppe jedoch die Segel streichen und schlüpfte bei der BNP Paribas unter.

Für Firmenlenker Platow eine – mit seinen ökologischen Ansprüchen – unvereinbare Kombination. Also kaufte Ökoworld im Sommer 2010 kurzerhand sowohl die Vorzüge der Serie B von BNP Paribas als auch die von den Franzosen gehaltenen Stammaktien zurück. Ein kleiner Kraftakt, der aber gelang. Seit Anfang April 2014 werden auch die Vorzüge der Serie B eigenständig an der Börse gelistet – womöglich ein Indiz dafür, dass die Stücke sukzessive am Markt platziert werden und später eine einheitliche Kennnummer erhalten. Mit Blick auf den Börsenumsatz wäre das eine sinnvolle Lösung. Die Analysten von Close Brothers Seydler haben die Ökoworld-Aktie kürzlich mit einem von 6,90 auf 7,50 Euro heraufgesetzten Kursziel versehen und empfehlen den Spezialwert zum Kauf. Dieser Empfehlung kann sich boersengefluester.de – trotz des eher hohen KGV – mit gutem Gewissen anschließen, zumal das Papier auch charttechnisch einen soliden Eindruck macht.

...

Ökoworld VZ

Kurs: 27,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ökoworld VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540868 | DE0005408686 | AG | 189,70 Mio € | 14.12.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Die heiße Phase der Dividendensaison 2013 ist vorbei. Mittlerweile haben alle DAX-Konzerne ihre Aktionärstreffen abgehalten und anschließend die Gewinnbeteiligung ausgeschüttet. Renditejäger müssen nun genauer hinsehen, um attraktive Titel zu finden. Doch es lohnt sich: Der Juli verspricht noch einige interessante Hauptversammlungen (HV) und lukrative Dividenden. Insgesamt sind für den laufenden Monat die HVs von 71 heimischen Unternehmen angesetzt. Davon schütten 26 Gesellschaften eine Dividende aus. Bei den restlichen Firmen gibt es Nullrunden. Die zu erwartende Dividendenrendite kann sich sehen lassen: Elf Mal liegt sie nördlich der Vier-Prozent-Marke. Bei fünf Firmen ist sogar eine Rendite von mehr als fünf Prozent zu erwarten – „brutto“ wohlgemerkt, denn der Fiskus zieht noch 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ab. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagsatz von 26,375 Prozent. Weitere Infos finden Sie dazu in unserem Dividenden-FAQ. Und hier – in chronologischer Reihenfolge – die Dividenden-Highlights vom Juli 2013:

Vormerken sollten sich Anleger bereits den 3. Juli 2013. Dann findet im Gesellschafterhaus des Frankfurter Palmengartens die Hauptversammlung von DIC Asset statt. Die Immobiliengesellschaft schüttet für 2012 erneut 0,35 Euro pro Aktie aus. Die gesamte Dividendensumme beträgt somit 16 Mio. Euro. Bezogen auf den aktuellen Kurs ergibt sich eine Rendite von 4,3 Prozent. Zurzeit befindet sich die SDAX-Gesellschaft auf Roadshow, um Investoren für die neue, 100 Mio. Euro schwere, Anleihe zu mobilisieren. Der Bond ist mit einem Kupon von 5,75 Prozent ausgestattet und hat eine Laufzeit von fünf Jahren. Der Spezialist für Gewerbeimmobilien genießt einen guten Ruf in der Finanzbranche und rechnet auch für das laufende Jahr mit einer weiteren Steigerung des Funds From Operations (FFO) auf 45 bis 47 Mio. Euro. Zum Vergleich: Der gesamte Börsenwert ist etwa 7,7 Mal so hoch. Für Immobiliengesellschaften ist der FFO – eine Art Cashflow – die wichtigste Kennziffer zur Aktienbewertung. Nachdem der Anteilschein von DIC Asset im laufenden Jahr mit einem Kursplus von rund acht Prozent hinter dem Gesamtmarkt blieb, könnte es in den kommenden Monaten wieder überdurchschnittlich nach oben gehen. Das Unternehmen hat eine vergleichsweise solide Bilanz. Die Aktie ist moderat bewertet.

Ebenfalls am 3. Juli findet die Hauptversammlung der Maschinenfabrik Berthold Hermle statt. Auf dem Aktionärstreffen in den Gosheimer Geschäftsräumen wird – neben einer „normalen“ Dividende von 0,85 Euro – über einen Bonus von 7,20 Euro pro Vorzugsaktie abgestimmt. Derartige Sonderzahlungen haben Tradition bei Hermle. Der Spezialist für Fräsmaschinen ist eine piekfeine Gesellschaft, die die Börsianer immer wieder positiv zu überraschen vermag. Ein Geheimtipp ist Hermle allerdings nicht mehr. Im laufenden Jahr verteuerte sich der Small Cap bereits um 73 Prozent. Dennoch beträgt die Dividendenrendite überdurchschnittliche 5,1 Prozent. Das Kurs-Gewinn-Verhältnis von 17,5 engt den Spielraum für weitere Kurssteigerungen allerdings spürbar ein. Gut möglich, dass die Notiz nach der Dividendenauszahlung erst einmal in den Konsolidierungsmodus wechselt.

Spekulativ orientierte Nebenwerte-Investoren blicken am 5. Juli in die älteste Stadt Baden-Württembergs. In Rottweil findet dann die Hauptversammlung von Schweizer Electronic statt. Das von der Familie Schweizer geführte Unternehmen ist der drittgrößte Hersteller von Leiterplatten in Europa und kam 2012 auf einen Umsatz von rund 100 Mio. Euro. Etwa halb so groß ist der Börsenwert, wobei sich allerdings nur 15 Prozent im Streubesitz befinden. Das Eigenkapital von 40 Mio. Euro deckt die Kapitalisierung zu fast 80 Prozent ab. Allerdings schwanken die Geschäftszahlen von Schweizer Electronic – wie für die Branche üblich – in einer enorm breiten Spanne. Für das laufende Jahr zeigte sich Vorstandschef Marc Schweizer „verhalten optimistisch“. Seit vier Monaten hangelt sich die Notiz eher lustlos zwischen 13 und 14 Euro hin und her. Vor drei Jahren kostete das Papier doppelt so viel. Das Unternehmen hat die Dividende zum zweiten Mal in Folge erhöht und schüttet für 2012 0,55 Euro pro Anteilschein aus. Das entspricht einer Gesamtsumme von knapp 2,1 Mio. Euro. Die Rendite beträgt annähernd 4,1 Prozent.

Spekulativ orientierte Nebenwerte-Investoren blicken am 5. Juli in die älteste Stadt Baden-Württembergs. In Rottweil findet dann die Hauptversammlung von Schweizer Electronic statt. Das von der Familie Schweizer geführte Unternehmen ist der drittgrößte Hersteller von Leiterplatten in Europa und kam 2012 auf einen Umsatz von rund 100 Mio. Euro. Etwa halb so groß ist der Börsenwert, wobei sich allerdings nur 15 Prozent im Streubesitz befinden. Das Eigenkapital von 40 Mio. Euro deckt die Kapitalisierung zu fast 80 Prozent ab. Allerdings schwanken die Geschäftszahlen von Schweizer Electronic – wie für die Branche üblich – in einer enorm breiten Spanne. Für das laufende Jahr zeigte sich Vorstandschef Marc Schweizer „verhalten optimistisch“. Seit vier Monaten hangelt sich die Notiz eher lustlos zwischen 13 und 14 Euro hin und her. Vor drei Jahren kostete das Papier doppelt so viel. Das Unternehmen hat die Dividende zum zweiten Mal in Folge erhöht und schüttet für 2012 0,55 Euro pro Anteilschein aus. Das entspricht einer Gesamtsumme von knapp 2,1 Mio. Euro. Die Rendite beträgt annähernd 4,1 Prozent.

Knapp 300 Kilometer von Rottweil entfernt, findet am selben Tag ab 11 Uhr in Frankfurt die Hauptversammlung von Bien-Zenker statt. Der Fertighausspezialist feiert seit einigen Monaten ein bemerkenswertes Comeback an der Börse. Nach dem jüngsten Kursspurt steht seit Jahresbeginn mehr als ein Kursverdoppler auf der Habenseite. Auslöser: Nach fünf dividendenlosen Jahren kehrt Bien-Zenker für 2012 pro Aktie 0,60 Euro aus. Das macht eine Rendite von 4,5 Prozent. Nachdem die Gesellschaft aus Schlüchtern 2012 bei Erlösen von 141,5 Mio. Euro einen Gewinn vor Zinsen und Steuern (EBIT) von 2,2 Mio. Euro erzielte, soll das EBIT im laufenden Jahr auf 5 Mio. Euro klettern. Dementsprechend hält boersengefluester.de ein Ergebnis je Aktie von 1,15 Euro für realistisch. Selbst wenn der Gewinn im Jahr 2014 um 15 Prozent zurückgehen sollte, käme das Papier auf ein ansprechendes KGV von 13. Allerdings befinden sich nur noch 10,38 Prozent der Bien-Zenker-Aktien im Streubesitz. 89,62 Prozent der Stimmen sind der österreichischen ELK Fertighaus AG zuzurechnen. Womöglich wird aus dem Dividendenwert Bien-Zenker sogar noch eine Squeeze-out-Spekulation.

Knapp 300 Kilometer von Rottweil entfernt, findet am selben Tag ab 11 Uhr in Frankfurt die Hauptversammlung von Bien-Zenker statt. Der Fertighausspezialist feiert seit einigen Monaten ein bemerkenswertes Comeback an der Börse. Nach dem jüngsten Kursspurt steht seit Jahresbeginn mehr als ein Kursverdoppler auf der Habenseite. Auslöser: Nach fünf dividendenlosen Jahren kehrt Bien-Zenker für 2012 pro Aktie 0,60 Euro aus. Das macht eine Rendite von 4,5 Prozent. Nachdem die Gesellschaft aus Schlüchtern 2012 bei Erlösen von 141,5 Mio. Euro einen Gewinn vor Zinsen und Steuern (EBIT) von 2,2 Mio. Euro erzielte, soll das EBIT im laufenden Jahr auf 5 Mio. Euro klettern. Dementsprechend hält boersengefluester.de ein Ergebnis je Aktie von 1,15 Euro für realistisch. Selbst wenn der Gewinn im Jahr 2014 um 15 Prozent zurückgehen sollte, käme das Papier auf ein ansprechendes KGV von 13. Allerdings befinden sich nur noch 10,38 Prozent der Bien-Zenker-Aktien im Streubesitz. 89,62 Prozent der Stimmen sind der österreichischen ELK Fertighaus AG zuzurechnen. Womöglich wird aus dem Dividendenwert Bien-Zenker sogar noch eine Squeeze-out-Spekulation.

Zu einer tollen Börsenstory hat sich Versiko entwickelt. Anfang 2010 wechselten die Stücke des auf Nachhaltigkeit bedachten Vermögensberaters im Tief für rund 1,15 Euro den Besitzer. Mittlerweile kostet die Aktie 5,80 Euro. Die Analysten von Close Brothers Seydler empfehlen den Ökowert mit Kursziel 6,50 zum Kauf. Zur Hauptversammlung am 19. Juli 2013 in der Düsseldorfer Tonhalle schlägt die Gesellschaft eine Dividende von 0,36 Euro pro Vorzugsaktie vor. Hierin enthalten ist ein Bonus von 0,12 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs erreicht die Dividendenrendite somit brutto immerhin 6,2 Prozent. Insgesamt reicht Versiko knapp 2,9 Mio. Euro an die Anteilseigner weiter. Wichtig: Für Privatanleger ist die Dividende „steuerfrei“. Dieser Begriff führt zwar ein wenig in die Irre, denn tatsächlich geht der Fiskus nur bei Investoren, die den Titel bereits vor Einführung der Abgeltungsteuer in ihr Depot genommen haben, leer aus. Für alle anderen Anleger gilt eine nachgelagerte Besteuerung. Weitere Infos zu dem Thema finden Sie hier. Im Vorjahr erzielte die Gesellschaft aus Hilden einen Überschuss von rund 2 Mio. Euro – obwohl sich das operative Geschäft nach eigenen Angaben eher „durchwachsen“ entwickelte. Für Anhänger ethisch korrekter Investments ist die Versiko-Aktie eine Überlegung wert.

Zu einer tollen Börsenstory hat sich Versiko entwickelt. Anfang 2010 wechselten die Stücke des auf Nachhaltigkeit bedachten Vermögensberaters im Tief für rund 1,15 Euro den Besitzer. Mittlerweile kostet die Aktie 5,80 Euro. Die Analysten von Close Brothers Seydler empfehlen den Ökowert mit Kursziel 6,50 zum Kauf. Zur Hauptversammlung am 19. Juli 2013 in der Düsseldorfer Tonhalle schlägt die Gesellschaft eine Dividende von 0,36 Euro pro Vorzugsaktie vor. Hierin enthalten ist ein Bonus von 0,12 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs erreicht die Dividendenrendite somit brutto immerhin 6,2 Prozent. Insgesamt reicht Versiko knapp 2,9 Mio. Euro an die Anteilseigner weiter. Wichtig: Für Privatanleger ist die Dividende „steuerfrei“. Dieser Begriff führt zwar ein wenig in die Irre, denn tatsächlich geht der Fiskus nur bei Investoren, die den Titel bereits vor Einführung der Abgeltungsteuer in ihr Depot genommen haben, leer aus. Für alle anderen Anleger gilt eine nachgelagerte Besteuerung. Weitere Infos zu dem Thema finden Sie hier. Im Vorjahr erzielte die Gesellschaft aus Hilden einen Überschuss von rund 2 Mio. Euro – obwohl sich das operative Geschäft nach eigenen Angaben eher „durchwachsen“ entwickelte. Für Anhänger ethisch korrekter Investments ist die Versiko-Aktie eine Überlegung wert.

Eine feine Gesellschaft ist auch Westag & Getalit. Der Hersteller von Schalhölzern, Türen und Laminaten hält am 23. Juli seine Hauptversammlung in Rheda-Wiedenbrück ab. Die Inhaber der Vorzugsaktien erhalten für 2012 erneut 1,00 Euro pro Anteilschein, die Stammaktionäre werden mit 0,94 Euro bedient. Daraus ergeben sich Renditen von 4,8 Prozent für die Stämme und 5,2 Prozent für die Vorzüge. Boersengefluester.de hatte das Unternehmen Ende Mai ausführlich vorgestellt. Den Artikel finden Sie hier. An der positiven Einschätzung hat sich seitdem nichts geändert. Allerdings haben sich die Notierungen der beiden Aktiengattungen in der Zwischenzeit erfreulich entwickelt, so dass sich das entsprechende prozentuale Kurspotenzial ein wenig verringert hat. Für Dividendenjäger sind die Titel aber immer noch lohnend. Am 12. August präsentiert der Vorstand von Westag & Getalit den Halbjahresbericht. Die Sechs-Monats-Zahlen werden vermutlich die weitere Kursrichtung vorgeben.

Eine feine Gesellschaft ist auch Westag & Getalit. Der Hersteller von Schalhölzern, Türen und Laminaten hält am 23. Juli seine Hauptversammlung in Rheda-Wiedenbrück ab. Die Inhaber der Vorzugsaktien erhalten für 2012 erneut 1,00 Euro pro Anteilschein, die Stammaktionäre werden mit 0,94 Euro bedient. Daraus ergeben sich Renditen von 4,8 Prozent für die Stämme und 5,2 Prozent für die Vorzüge. Boersengefluester.de hatte das Unternehmen Ende Mai ausführlich vorgestellt. Den Artikel finden Sie hier. An der positiven Einschätzung hat sich seitdem nichts geändert. Allerdings haben sich die Notierungen der beiden Aktiengattungen in der Zwischenzeit erfreulich entwickelt, so dass sich das entsprechende prozentuale Kurspotenzial ein wenig verringert hat. Für Dividendenjäger sind die Titel aber immer noch lohnend. Am 12. August präsentiert der Vorstand von Westag & Getalit den Halbjahresbericht. Die Sechs-Monats-Zahlen werden vermutlich die weitere Kursrichtung vorgeben.

Das HV-Highlight findet allerdings ganz klar im Münchner Olympiapark statt – und zwar ebenfalls am 23. Juli. An diesem Dienstag bittet der Fernsehkonzern ProSiebensat.1 Media zur Hauptversammlung. Dabei haben es gleich zwei Programmpunkte in sich: Angesichts des hohen Liquiditätszuflusses aus dem Verkauf der nordeuropäischen TV- und Radioaktivitäten schüttet das MDAX-Unternehmen eine von 1,17 Euro auf 5,65 Euro erhöhte Dividende pro Vorzugsaktie aus. Daraus ergibt sich trotz der rasanten Kursrally immer noch eine Rendite von 16,4 Prozent. An dieser Stelle sei allerdings noch einmal betont: Die Dividende wird am Tag der Auszahlung vom Kurs abgezogen! Unterm Strich ändert sich an der Vermögenssituation des Anlegers also nichts. Noch mehr wird die Fantasie der internationalen Geldgeber allerdings durch Tagesordnungspunkt 8 der Hauptversammlung angeheizt. Hier geht es um nichts weniger als die Umwandlung der stimmrechtslosen Vorzüge in Stämme. Damit kommt die Gesellschaft endlich einer seit dem Börsengang im Jahr 1997 gestellten Forderung der Investoren nach. Positiver Nebeneffekt: Mit der Vereinheitlichung der Kapitalstruktur ebnen die Münchner gleichzeitig den Weg in den DAX. Vor diesem Hintergrund leuchtet die Kursrally von ProSiebenSat.1 noch mehr ein. Allein im laufenden Jahr hat die Notiz um 62 Prozent zugelegt. Seit Anfang 2012 schoss das Papier sogar um 144 Prozent in die Höhe. Die kommenden Wochen bis zur Hauptversammlung werden zeigen, ob noch weitere Investoren auf den Dividenden- und Aktienumwandlungszug aufspringen.

Für den 30. Juli sollten Anleger sich die Hauptversammlung von Cropenergies in Mannheim vormerken. Der Hersteller von Bioethanol und Futtermitteln hat nach den super Zahlen im Geschäftsjahr 2012/13 die Dividende von 0,18 auf 0,26 Euro pro Aktie angehoben. Darin enthalten ist eine Sonderzahlung von 0,06 Euro. Insgesamt schüttet das Unternehmen damit 22,1 Mio. Euro an die Anteilseigner aus. Größter Profiteur ist Südzucker, denn der MDAX-Konzern hält 71 Prozent der Cropenergies-Anteile. Im laufenden Geschäftsjahr werden sich die Gewinne von Cropenergies allerdings wieder „normalisieren“, wie es der Vorstand ausdrückt. Das operative Ergebnis wird in einer Range zwischen 50 und 60 Mio. Euro erwartet. Zur Einordnung: Zuletzt lag es bei 87 Mio. Euro. Die Cropenergies-Aktie hat dennoch ihre Reize. Die Dividendenrendite beträgt ansehnliche 4,3 Prozent. Das KGV ist mit knapp 13 ebenfalls nicht abgedreht. Zudem entspricht der Börsenwert von 518 Mio. Euro nur etwa drei Viertel der zuletzt erzielten Erlöse. Nachdem der zurückhaltende Ausblick des Vorstands ursprünglich als Enttäuschung aufgenommen wurde, hat sich die Stimmung für die Cropenergies-Aktie zuletzt wieder aufgehellt. Psychologisch wichtig wird, ob die Notiz die Marke von 6 Euro signifikant hinter sich lassen kann. Spätestens ab 6,50 Euro wäre der Weg nach oben vorerst frei.

Das HV-Highlight findet allerdings ganz klar im Münchner Olympiapark statt – und zwar ebenfalls am 23. Juli. An diesem Dienstag bittet der Fernsehkonzern ProSiebensat.1 Media zur Hauptversammlung. Dabei haben es gleich zwei Programmpunkte in sich: Angesichts des hohen Liquiditätszuflusses aus dem Verkauf der nordeuropäischen TV- und Radioaktivitäten schüttet das MDAX-Unternehmen eine von 1,17 Euro auf 5,65 Euro erhöhte Dividende pro Vorzugsaktie aus. Daraus ergibt sich trotz der rasanten Kursrally immer noch eine Rendite von 16,4 Prozent. An dieser Stelle sei allerdings noch einmal betont: Die Dividende wird am Tag der Auszahlung vom Kurs abgezogen! Unterm Strich ändert sich an der Vermögenssituation des Anlegers also nichts. Noch mehr wird die Fantasie der internationalen Geldgeber allerdings durch Tagesordnungspunkt 8 der Hauptversammlung angeheizt. Hier geht es um nichts weniger als die Umwandlung der stimmrechtslosen Vorzüge in Stämme. Damit kommt die Gesellschaft endlich einer seit dem Börsengang im Jahr 1997 gestellten Forderung der Investoren nach. Positiver Nebeneffekt: Mit der Vereinheitlichung der Kapitalstruktur ebnen die Münchner gleichzeitig den Weg in den DAX. Vor diesem Hintergrund leuchtet die Kursrally von ProSiebenSat.1 noch mehr ein. Allein im laufenden Jahr hat die Notiz um 62 Prozent zugelegt. Seit Anfang 2012 schoss das Papier sogar um 144 Prozent in die Höhe. Die kommenden Wochen bis zur Hauptversammlung werden zeigen, ob noch weitere Investoren auf den Dividenden- und Aktienumwandlungszug aufspringen.

Für den 30. Juli sollten Anleger sich die Hauptversammlung von Cropenergies in Mannheim vormerken. Der Hersteller von Bioethanol und Futtermitteln hat nach den super Zahlen im Geschäftsjahr 2012/13 die Dividende von 0,18 auf 0,26 Euro pro Aktie angehoben. Darin enthalten ist eine Sonderzahlung von 0,06 Euro. Insgesamt schüttet das Unternehmen damit 22,1 Mio. Euro an die Anteilseigner aus. Größter Profiteur ist Südzucker, denn der MDAX-Konzern hält 71 Prozent der Cropenergies-Anteile. Im laufenden Geschäftsjahr werden sich die Gewinne von Cropenergies allerdings wieder „normalisieren“, wie es der Vorstand ausdrückt. Das operative Ergebnis wird in einer Range zwischen 50 und 60 Mio. Euro erwartet. Zur Einordnung: Zuletzt lag es bei 87 Mio. Euro. Die Cropenergies-Aktie hat dennoch ihre Reize. Die Dividendenrendite beträgt ansehnliche 4,3 Prozent. Das KGV ist mit knapp 13 ebenfalls nicht abgedreht. Zudem entspricht der Börsenwert von 518 Mio. Euro nur etwa drei Viertel der zuletzt erzielten Erlöse. Nachdem der zurückhaltende Ausblick des Vorstands ursprünglich als Enttäuschung aufgenommen wurde, hat sich die Stimmung für die Cropenergies-Aktie zuletzt wieder aufgehellt. Psychologisch wichtig wird, ob die Notiz die Marke von 6 Euro signifikant hinter sich lassen kann. Spätestens ab 6,50 Euro wäre der Weg nach oben vorerst frei.

...

...

Hermle, Berthold VZ

Kurs: 157,00

Schweizer Electronic

Kurs: 6,40

Bien-Zenker

Kurs: 0,00

Ökoworld VZ

Kurs: 27,10

Westag ST

Kurs: 31,00

CropEnergies

Kurs: 13,70

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Don't panic.“

Douglas Adams

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL