Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Mar, 62nd day of the year, 303 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Die aktuellen Verwerfungen am Kapitalmarkt einmal ausgeklammert – Eyemaxx Real Estate hat ein Problem, das den meisten anderen Immobiliengesellschaften in den vergangenen zwei Jahren eher unbekannt ist: Einen per saldo nicht vom Fleck kommenden Aktienkurs. Ein Teil des Abschlags liegt mit Sicherheit an dem noch immer dominanten Geschäftsmodell der Projektentwicklung. Hier lassen sich durch das schnelle Drehen von Objekten zwar anständige Renditen erzielen. Lieber sind den meisten Investoren jedoch die stabilen Cashflows eines Bestandshalters von Wohn- oder Gewerbeobjekten. Zudem bewegt sich Eyemaxx Real Estate mit einem Börsenwert von 48 Mio. Euro – davon sind etwa 42 Prozent dem Streubesitz zuzurechnen – in einer Größenordnung, die vielen institutionellen Anlegern zu klein für ein Investment ist. Zur Einordnung: Bekannte Projektentwickler wie die auf Wohnungen fokussierte Instone Real Estate oder die gemeinsam mit ADO Properties und Adler Real Estate agierende Consus Real Estate sind mit Kapitalisierungen nördlich von 850 Mio. Euro massiv größer. Immerhin lokale Nähe verbindet Eyemaxx Real Estate derweil mit dem in Wien ansässigen und in erster Linie auf Hotelprojekte fokussierten Entwickler UBM Development, der knapp 320 Mio. Euro auf die Börsenwaagschale bringt.

In der Kategorie Marktkapitalisierung kleiner 100 Mio. Euro gehören zur Peer Group in erster Linie Unternehmen wie CR Capital Real Estate (Wohnen), die Münchner GIEAG Immobilien (Wohnen) sowie ERWE Immobilien (Gewerbe). Parallelen lassen sich in gewisser Weise auch zu den auf Einzelobjekte spezialisierten Unternehmen Helma Eigenheimbau sowie die Traumhaus AG ziehen. Nun: Insbesondere bei den kleineren Gesellschaften zeigt ein Blick auf den Chart, dass Eyemaxx in Sachen unbefriedigender Chartverlauf doch nicht ganz allein steht. Ein anderer Punkt ist, dass der reine Börsenwert nur die eine Seite der Medaille ist. Unter Berücksichtigung der Netto-Finanzverschuldung erhöht sich der Unternehmenswert von Eyemaxx um gut 173 auf fast 221 Mio. Euro. Fairerweise muss allerdings gesagt werden, dass auch alle anderen Unternehmen ihre Geschäfte mit hohem Fremdkapitalhebel betreiben. Kein Wunder im aktuellen Zinsumfeld.

Charakteristisch für Eyemaxx ist dabei die seit jeher intensive Finanzierung via Anleihen, die jedoch allesamt pünktlich zurückbezahlt wurden. Momentan sind noch vier Schuldverschreibungen im Volumen von insgesamt gut 148 Mio. Euro offen. Kein Wunder, dass Eyemaxx mitunter auch als Bond-Emittent mit angeschlossener Börsennotiz bezeichnet wird. Ganz ohne Eigenkapital geht es natürlich nicht. Und zur weiteren Stärkung der Bordmittel führt die formal in Aschaffenburg ansässige Gesellschaft – de facto werden die Geschäfte aber von Österreich aus geführt – zurzeit eine prospektfreie Barkapitalerhöhung im Volumen von bis zu 880.000 Stück durch. Bei einer Vollplatzierung würde sich die Zahl der umlaufenden Aktien um knapp 16,5 Prozent und das Eigenkapital um (brutto) 7,92 Mio. Euro erhöhen. Eine Summe, die Eyemaxx nicht in neue Dimensionen katapultiert, aber betriebswirtschaftlich durchaus opportun ist.

So musste das Unternehmen Ende 2019 zwei Wandelanleihen im Volumen von 22,86 Mio. Euro zurückzahlen, da der Tausch in Aktien bei den Wandlungspreisen von 9,80 beziehungsweise 11,89 Euro für die Investoren nicht sinnvoll war. Keine Frage: Das hatte sich Eyemaxx bei der Emission der Convertibles komplett anders vorgestellt. Eine maßgebliche Rolle für die zurzeit laufende Kapitalerhöhung dürfte zudem gespielt haben, dass von der Anleihe 2019/24 kürzlich weitere 13 Mio. Euro gezeichnet wurden und der Bond damit auf sein maximales Volumen von 50 Mio. Euro gewachsen ist. Vermutlich braucht es einfach eine Nachjustierung der Eigenkapitalseite, um den bewährten Finanzierungsmix aus Aktien, Anleihen und Bankkredite zu wahren.

[jwl-utmce-widget id=123541]

Die Details der aktuellen Kapitalerhöhung: Für je sechs alte Eyemaxx-Aktien können Anleger bis zum 5. März 2020 einen neuen Anteilschein zu je 9,00 Euro erwerben – das geht etwa über die Plattform DirectPlace der Deutschen Börse AG. Aufmerksamen Investoren wird vermutlich aufgefallen sein, dass bei diesem Bezugsverhältnis – und einer gegenwärtigen Aktienzahl von 5.350.568 Stück – eigentlich bis zu 891.761 neue Aktien emittiert werden könnten. Wie kommt die Lücke zustande? CEO und Gründer Michael Müller, der gegenwärtig knapp 31,5 Prozent hält, verzichtet auf die Bezugsrechte von 70.568 von ihm gehaltenen Anteile, womit sich die Bezugsrechtskapitalerhöhung nur auf 5.280.000 (5.350.568 – 70.568) Papiere bezieht. In welchem Umfang Müller nun an der Maßnahme teilnehmen wird, lässt sich gegenwärtig kaum valide sagen.

[caption id="attachment_124073" align="alignright" width="193"]

Charakteristisch für Eyemaxx ist dabei die seit jeher intensive Finanzierung via Anleihen, die jedoch allesamt pünktlich zurückbezahlt wurden. Momentan sind noch vier Schuldverschreibungen im Volumen von insgesamt gut 148 Mio. Euro offen. Kein Wunder, dass Eyemaxx mitunter auch als Bond-Emittent mit angeschlossener Börsennotiz bezeichnet wird. Ganz ohne Eigenkapital geht es natürlich nicht. Und zur weiteren Stärkung der Bordmittel führt die formal in Aschaffenburg ansässige Gesellschaft – de facto werden die Geschäfte aber von Österreich aus geführt – zurzeit eine prospektfreie Barkapitalerhöhung im Volumen von bis zu 880.000 Stück durch. Bei einer Vollplatzierung würde sich die Zahl der umlaufenden Aktien um knapp 16,5 Prozent und das Eigenkapital um (brutto) 7,92 Mio. Euro erhöhen. Eine Summe, die Eyemaxx nicht in neue Dimensionen katapultiert, aber betriebswirtschaftlich durchaus opportun ist.

So musste das Unternehmen Ende 2019 zwei Wandelanleihen im Volumen von 22,86 Mio. Euro zurückzahlen, da der Tausch in Aktien bei den Wandlungspreisen von 9,80 beziehungsweise 11,89 Euro für die Investoren nicht sinnvoll war. Keine Frage: Das hatte sich Eyemaxx bei der Emission der Convertibles komplett anders vorgestellt. Eine maßgebliche Rolle für die zurzeit laufende Kapitalerhöhung dürfte zudem gespielt haben, dass von der Anleihe 2019/24 kürzlich weitere 13 Mio. Euro gezeichnet wurden und der Bond damit auf sein maximales Volumen von 50 Mio. Euro gewachsen ist. Vermutlich braucht es einfach eine Nachjustierung der Eigenkapitalseite, um den bewährten Finanzierungsmix aus Aktien, Anleihen und Bankkredite zu wahren.

[jwl-utmce-widget id=123541]

Die Details der aktuellen Kapitalerhöhung: Für je sechs alte Eyemaxx-Aktien können Anleger bis zum 5. März 2020 einen neuen Anteilschein zu je 9,00 Euro erwerben – das geht etwa über die Plattform DirectPlace der Deutschen Börse AG. Aufmerksamen Investoren wird vermutlich aufgefallen sein, dass bei diesem Bezugsverhältnis – und einer gegenwärtigen Aktienzahl von 5.350.568 Stück – eigentlich bis zu 891.761 neue Aktien emittiert werden könnten. Wie kommt die Lücke zustande? CEO und Gründer Michael Müller, der gegenwärtig knapp 31,5 Prozent hält, verzichtet auf die Bezugsrechte von 70.568 von ihm gehaltenen Anteile, womit sich die Bezugsrechtskapitalerhöhung nur auf 5.280.000 (5.350.568 – 70.568) Papiere bezieht. In welchem Umfang Müller nun an der Maßnahme teilnehmen wird, lässt sich gegenwärtig kaum valide sagen.

[caption id="attachment_124073" align="alignright" width="193"] Eyemaxx-CEO: Dr. Michael Müller[/caption]

Offiziell heißt es, dass Müller „(teilweise) nicht an dem Bezugsangebot teilnehmen“ wird. In diversen Interviews zu der Finanzierungsmaßnahme (etwa HIER) äußerte sich der 66jährige Vollblutunternehmer meist so, dass er anderen Aktionären, die zeichnen wollen, den Vortritt lässt. Boersengefluester.de deutet diese Aussagen so, dass Müller – so genügend Nachfrage besteht – sich komplett verwässern lässt, wofür auch die auf dgap gemeldete Gewährung von 1.684.006 Bezugsrechten spricht. In diesem Fall würde sein Anteil (bei unterstellter Vollplatzierung) auf etwas mehr als 27 Prozent rutschen. Ebenfalls wichtig interessierte Anleger: Die neuen Aktien sind bereits ab dem 1. November 2018 gewinnberechtigt, so dass die zur nächsten Hauptversammlung am 16. Juni 2020 vorgeschlagene Dividendenerhöhung von 0,20 auf 0,30 Euro voll durchschlägt. Immerhin handelt es sich um eine Dividendenrendite von 3,3 Prozent, was kein schlechtes Argument ist.

Eyemaxx-CEO: Dr. Michael Müller[/caption]

Offiziell heißt es, dass Müller „(teilweise) nicht an dem Bezugsangebot teilnehmen“ wird. In diversen Interviews zu der Finanzierungsmaßnahme (etwa HIER) äußerte sich der 66jährige Vollblutunternehmer meist so, dass er anderen Aktionären, die zeichnen wollen, den Vortritt lässt. Boersengefluester.de deutet diese Aussagen so, dass Müller – so genügend Nachfrage besteht – sich komplett verwässern lässt, wofür auch die auf dgap gemeldete Gewährung von 1.684.006 Bezugsrechten spricht. In diesem Fall würde sein Anteil (bei unterstellter Vollplatzierung) auf etwas mehr als 27 Prozent rutschen. Ebenfalls wichtig interessierte Anleger: Die neuen Aktien sind bereits ab dem 1. November 2018 gewinnberechtigt, so dass die zur nächsten Hauptversammlung am 16. Juni 2020 vorgeschlagene Dividendenerhöhung von 0,20 auf 0,30 Euro voll durchschlägt. Immerhin handelt es sich um eine Dividendenrendite von 3,3 Prozent, was kein schlechtes Argument ist.

Fotos: Eyemaxx Real Estate AG

...

Eyemaxx Real Estate

Kurs: 0,10

Eyemaxx-CEO: Dr. Michael Müller[/caption]

Offiziell heißt es, dass Müller „(teilweise) nicht an dem Bezugsangebot teilnehmen“ wird. In diversen Interviews zu der Finanzierungsmaßnahme (etwa HIER) äußerte sich der 66jährige Vollblutunternehmer meist so, dass er anderen Aktionären, die zeichnen wollen, den Vortritt lässt. Boersengefluester.de deutet diese Aussagen so, dass Müller – so genügend Nachfrage besteht – sich komplett verwässern lässt, wofür auch die auf dgap gemeldete Gewährung von 1.684.006 Bezugsrechten spricht. In diesem Fall würde sein Anteil (bei unterstellter Vollplatzierung) auf etwas mehr als 27 Prozent rutschen. Ebenfalls wichtig interessierte Anleger: Die neuen Aktien sind bereits ab dem 1. November 2018 gewinnberechtigt, so dass die zur nächsten Hauptversammlung am 16. Juni 2020 vorgeschlagene Dividendenerhöhung von 0,20 auf 0,30 Euro voll durchschlägt. Immerhin handelt es sich um eine Dividendenrendite von 3,3 Prozent, was kein schlechtes Argument ist.

Eyemaxx-CEO: Dr. Michael Müller[/caption]

Offiziell heißt es, dass Müller „(teilweise) nicht an dem Bezugsangebot teilnehmen“ wird. In diversen Interviews zu der Finanzierungsmaßnahme (etwa HIER) äußerte sich der 66jährige Vollblutunternehmer meist so, dass er anderen Aktionären, die zeichnen wollen, den Vortritt lässt. Boersengefluester.de deutet diese Aussagen so, dass Müller – so genügend Nachfrage besteht – sich komplett verwässern lässt, wofür auch die auf dgap gemeldete Gewährung von 1.684.006 Bezugsrechten spricht. In diesem Fall würde sein Anteil (bei unterstellter Vollplatzierung) auf etwas mehr als 27 Prozent rutschen. Ebenfalls wichtig interessierte Anleger: Die neuen Aktien sind bereits ab dem 1. November 2018 gewinnberechtigt, so dass die zur nächsten Hauptversammlung am 16. Juni 2020 vorgeschlagene Dividendenerhöhung von 0,20 auf 0,30 Euro voll durchschlägt. Immerhin handelt es sich um eine Dividendenrendite von 3,3 Prozent, was kein schlechtes Argument ist.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -163,64 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,30 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -187,27 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -27,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -490,91 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -8,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -5,30 | -0,20 | -0,09 | -0,04 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Im jetzt vorgelegten Geschäftsbericht für 2018/19 (31. Oktober) bestätigen sich die im bereits Anfang Februar gemachten Aussagen zum Jahresergebnis, das mit 6,59 Mio. Euro deutlich unterhalb des Vorjahreswerts von 7,29 Mio. Euro geblieben ist. Negativ ins Kontor geschlagen haben Abschreibungen von 11 Mio. Euro auf die Liegenschaften in Serbien. Grund hierfür sind generelle rückläufige Mietpreise in Serbien im Zuge eines geänderten Marktumfelds. Die Konsequenz: Eyemaxx will sich komplett aus Serbien zurückziehen und sich fortan auf Deutschland und Österreich fokussieren. Der Schlussstrich ist freilich noch nicht ganz gezogen, da die entsprechenden Verhandlungen mit dem Käufer der beiden Logistikhallen und Grundstücke offenbar noch laufen bzw. kein Geld geflossen ist.

Ansonsten weist die Gewinn- und Verlustrechnung die für Eyemaxx typischen Strukturen auf: Die Umsatzerlöse sind mit 8,55 Mio. Euro vergleichsweise niedrig und speisen sich in erster Linie aus Mieteinnahmen von 2,90 Mio. Euro aus dem mittlerweile zwölf Objekte umfassenden Bestandsportfolio im Marktwert von 34,2 Mio. Euro, Projektleistungen sowie sonstige Erlöse. Der eigentliche Ergebnistreiber findet sich in der Position „Ergebnis aus Beteiligungen nach der Equity-Methode bewertet“, wo die einzelnen Bauprojekte mit ihrem jeweiligen Zeitwert angesetzt werden. Zentrale Botschaft: Eyemaxx ist in etlichen Großprojekten wie etwa in Offenbach (siehe Aufmacherbild) engagiert und wird daher auch in den kommenden Jahren weiter wachsen, wobei der Fokus momentan klar auf Wohnprojekten liegt. Zur Erinnerung: Vor einigen Jahren hatte sich die Gesellschaft in erster Linie als Projektierer von Einkaufszentren in Osteuropa einen Namen gemacht.

So gesehen hat sich Eyemaxx ziemlich opportunistisch verhalten und sich der veränderten Nachfrage angepasst. Ebenfalls bemerkenswert ist folgende Passage aus dem Geschäftsbericht: „Das mittel- und langfristige Ziel ist es, das Portfolio mit Bestandsimmobilien auf einen Marktwert von rund 200 Mio. Euro zu erhöhen. Dies wird der Eyemaxx Real Estate Group sukzessive mit der voraussichtlichen Fertigstellung der laufenden Projekte im Jahr 2023 gelingen.“ Nun: Bis dahin vergeht noch Zeit, mit Blick auf 2019/20 peilt die Gesellschaft zunächst eine „moderate Steigerung des Gewinns nach Steuern“ an.

Insgesamt findet boersengefluester.de die Chance-Risiko-Kombination auf dem aktuellen Kursniveau durchaus ansprechend. Der Serbien-Flop sollte im Kurs enthalten ein, genauso wie die zurzeit laufende Kapitalerhöhung. Die Dividendenrendite ist so attraktiv wie lange nicht und das Kurs-Buchwert-Verhältnis (KBV) von 0,77 lässt ebenfalls aufhorchen. Die Analysten von Hauck & Aufhäuser setzen das Kursziel für den Titel bei immerhin 15,40 Euro an. Eigentlich müsste die Eyemaxx-Aktie also deutlich höher stehen. Risikobereite Investoren setzen darauf, dass an der Börse nun tatsächlich ein Umdenken einsetzt. CEO Michael Müller sagt jedenfalls: „Die weiteren Aussichten für Eyemaxx sind außerordentlich gut.“

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eyemaxx Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9L9 | DE000A0V9L94 | AG | 0,75 Mio € | 10.03.1999 | - | |

* * *

© boersengefluester.de | Redaktion

Aktionäre von Ahlers müssen hart im Nehmen sein. Innerhalb von 15 Jahren ist der Börsenwert des auf Männermode spezialisierten Unternehmens von gut 243 Mio. auf etwas mehr als 36 Mio. Euro geschmolzen. Da ist es fast eine Marginalie, dass die Herforder seit zwei Jahren auch die Dividende gestrichen haben. Restrukturierung ist angesagt, um nicht wie Gerry Weber oder andere Modeopfer zu enden. An der Börse schauen kaum noch Investoren auf den Modetitel, der freilich schon immer abseits zu bekannten Aktien wie Boss stand. Glamour ist nicht das Ding der Herforder, die in erster Linie mit ihren Marken Baldessarini, Pierre Cardin, Otto Kern oder Pioneer im Handel vertreten sind. Durchaus bekannte Brands, die andererseits aber auch nicht gerade zu den heißen Trendmarken gehören. Interessant ist der Spezialwert aus Sicht von boersengefluester.de aber dennoch. Denn wie es aussieht, hat das Familienunternehmen Ahlers in den vergangenen Jahren solide Arbeit abgeliefert und will nach zwei Verlustjahren in Folge für 2019/20 (30. November) wieder ein positives Betriebsergebnis (EBIT) erzielen.

„Wir haben unser Maßnahmenpaket zur Ertrags- und Effizienzsteigerung abgeschlossen“, sagt CEO Stella Ahlers. „Defizitäre Aktivitäten wurden beendet. Damit haben wir Komplexität reduziert und können das Unternehmen in Zukunft besser steuern.“ Parallel dazu hat Ahlers die Netto-Finanzverbindlichkeiten im abgelaufenen Geschäftsjahr von 28,4 auf 12,5 Mio. Euro gedrückt. Die Eigenkapitalquote ist derweil auf ansehnliche 57,4 Prozent gestiegen. Der Buchwert je Aktie liegt zurzeit bei 6,38 Euro, was insofern ungewöhnlich ist, weil der Aktienkurs gerade einmal 2,66 Euro beträgt. Unter Kurs-Buchwert-Aspekten gehört der Anteilschein damit zu den günstigsten Werten unserer mehr als 600 deutsche Aktien umfassenden Datenbank. Wohlgemerkt: Es sieht danach aus, das Ahlers auf den Turnaround zusteuert und somit kein oder kaum Eigenkapital mehr verzehrt.

Foto:

...

Ahlers

Kurs: 0,01

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 151,58 | 142,46 | 170,89 | 189,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -5,39 | 1,45 | 0,71 | 7,40 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -3,56 | 1,02 | 0,42 | 3,92 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -15,33 | -7,20 | -6,31 | 0,25 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -10,11 | -5,05 | -3,69 | 0,13 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -18,48 | -8,86 | -9,15 | -4,90 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -12,19 | -6,22 | -5,35 | -2,59 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -14,77 | 6,30 | -10,97 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,36 | -0,68 | -0,68 | -0,55 | -0,15 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Konkret rechnet Stella Ahlers für 2019/20 – gegenüber dem Vorjahreswert von 207,00 Mio. Euro – mit nochmals leicht rückläufigen Konzernerlösen und einem Ergebnis vor Steuern, das sich „der Nullmarke nähert oder sie leicht übersteigt“. Markante Sondereffekte, die das Ergebnis verzerren, soll es dem Vernegmen nach nicht mehr geben. Keine Frage: Alles kein Selbstläufer, das Umfeld in der Textilbranche bleibt schwierig. Dafür bekommen Anleger bei Ahlers die vorhandene Substanz und Ertragsfantasie allerdings auch zu einem sehr fairen Aktienkurs, selbst wenn das Thema Dividende wohl auch im kommenden Jahr auf eine Nullrunde hinausläuft. Nach der 2018 erfolgten Zusammenlegung von Vorzügen und Stämmen liegt der Streubesitz offiziell bei 47,13 Prozent. Klingt relativ viel, doch die Handelsumsätze in dem Titel sind trotzdem recht überschaubar. Soll heißen: Die Ahlers-Aktie ist nichts für Trader, zudem sind Limits Pflicht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ahlers | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 500974 | DE0005009740 | AG | 0,19 Mio € | 17.08.1998 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

Muss man wohl so sehen: So gut die Aktie von mVISE in der Turnaroundphase von 2015 bis 2017/18 performt hat, so wenig überzeugend sieht das Chartbild seit der Initiierung der Wachstumsstrategie 2018+ vor knapp zwei Jahren aus. Bislang gelingt es dem auf Digitalisierungsthemen spezialisierten IT-Dienstleister einfach nicht, seine beiden eigenen Produkte – die Integrationsplattform elastic.io sowie die Vertriebslösung SaleSphere – in ausreichenden Mengen zu verkaufen. Das wiederum wäre essenziell nötig für die Erreichung der ursprünglich mal für 2020 kommunizierten Margenziele von bis zu 15 Prozent auf EBIT-Basis. Allein aus dem klassischen Consultinggeschäft lassen sich derartige Renditen nämlich nicht ziehen. Und so macht das Vorstandsteam um Manfred Götz und Cederic Balzar auf der Webkonferenz zur Vorlage der Eckdaten für das abgelaufene Jahr inklusive Ausblick 2020 erst gar keine großen Verrenkungen, um die reduzierten Umsatz- und Ergebniszahlen irgendwie schön zu reden: „2019 war kein gutes Jahr“, sagt Balzar.

Dabei hatten die Düsseldorfer bis zuletzt gehofft, dass – wie im IT-Bereich üblich – kurz vor Jahresende noch größere Produktdeals zum Abschluss kommen würden. Diese Hoffnungen hatten sich jedoch zur Weihnachtszeit zerschlagen, was Ende Dezember auch zeitnah kommuniziert wurde. Eine negative Überraschung sind die jetzt erneut bestätigten 2019er-Zahlen mit einem Umsatz zwischen 22 und 23 Mio. Euro bei einer EBIT-Marge von 0 bis 5 Prozent also nicht. Interessantes Detail aus der Telefonkonferenz: Bis zuletzt hatte mVISE darauf gesetzt, dass Magic Software wie bereits 2018 – als der israelische Kooperationspartner 1,05 Mio. Euro für die Weiterentwicklung von elatic.io zahlte – auch 2019 eine weitere Kompensation leisten würde. Diese Hoffnung hatte sich aber zerschlagen. Für das laufende Jahr rechnet der mVISE-Vorstand jedoch mit der nächsten Meilensteinzahlung von Magic. Zur Einordnung: Insgesamt wurde zum damaligen Vertragsabschluss ein Budget von mehr als 2,5 Mio. Euro für die Weiterentwicklung von Magic XPC vereinbart.

So gesehen gibt es also quasi einen natürlichen Hebel für die 2020er-Produktumsätze. Komplett neu aufgestellt hat sich mVISE derweil für SaleSphere. Es gibt interessante Kooperationen und Vertriebsansätze, von denen sich Finanzvorstand Balzar „sehr viel verspricht“. Bleibt trotzdem abzuwarten, ob SaleSphere tatsächlich seinen Platz im Markt finden wird. Insgesamt kalkuliert mVISE für das laufende Jahr mit einem Erlösanstieg in einer Bandbreite von 12 bis 18 Prozent, was auf Umsätze zwischen 25 und 27 Mio. Euro hinauslaufen würde. Bei der maßgeblichen Renditekennzahl stellen die Rheinländer ab sofort vom EBIT auf das EBITDA um und peilen eine Marge zwischen 14 und 18 Prozent an. Bezogen auf die zu erwartende Umsatzspanne gleicht das einem Ergebnis vor Zinsen, Steuern und Abschreibungen von 3,5 bis 4,9 Mio. Euro. Ein vergleichsweise breiter Korridor, dessen tatsächliche Erreichung maßgeblich am Erfolg von elastic.io und SaleSphere hängt.

Warum überhaupt der Wechsel vom EBIT zum EBITDA? Nun: mVISE bilanziert nach HGB und muss – im Gegensatz zu börsennotierten Wettbewerbern, die ihre Abschlüsse nach IFRS erstellen – regelmäßige Abschreibungen auf den Firmenwert von zugekauften Unternehmen vornehmen. Der größte Batzen entfällt dabei mit zuletzt mehr als 400.000 Euro auf den 2017 vollzogenen Erwerb eines Teilbetriebs von SHS Viveon aus München. Mit der Ausklammerung des Postens Abschreibungen beim Rentabilitätsvergleich will mVISE also quasi Waffengleichheit herstellen. Losgelöst von solchen Finessen: Kurstechnisch wird die Gesellschaft nur dann auf die Beine kommen, wenn die Guidance für 2020 absehbar erfüllt wird. Zumindest was die Beschäftigung der eigenen Consultants angeht, sieht es derzeit offenbar wieder deutlich besser aus als noch im Sommer 2019. Jedenfalls sagt Vorstand Götz: „Momentan sind wir bis zum Anschlag ausgelastet.“ Wer den Titel im Depot hat, sollte also engagiert bleiben. Im Grunde ist die Aktie nicht teuer, allerdings muss mVISE nun auch liefern, damit aus der Turnaroundstory endlich eine sexy Wachstumsgeschichte wird.

...

© boersengefluester.de | Redaktion

Über Monate hat flatex den Kapitalmarkt mit seinem im Sommer 2019 angekündigten "Strategic Review" in Atem gehalten. Mit einem überraschenden Ausgang: Statt des allgemein erwarteten Verkaufs des Unternehmens an einen Wettbewerber oder eine Private Equity-Gesellschaft hat die ehemalige FinTech Group selbst einen großen Deal abgeschlossen und den niederländischen Discountbroker DeGiro übernommen. Im Interview mit boersengefluester.de spricht flatex-CEO Frank Niehage über die Hintergründe der Transaktion und wie es nun bei flatex und DeGiro weitergeht. Außerdem verrät Niehage, warum er die flatex-Aktie für deutlich zu günstig hält und warum das Thema Delisting vom Tisch ist.

...

© boersengefluester.de | Redaktion

Übernahmeofferten gab es in den vergangenen Wochen geballt wie ewig nicht. So bekommen etwa Sixt Leasing, Godewind Immobilien, RIB Software und Isra Vision neue Großaktionäre – jeweils mit einer stattlichen Prämie für die bisherigen Investoren. Kein Wunder, dass die Aktien von vergleichbaren Unternehmen ebenfalls als potenzielle Akquisitionsziele gelten. So funktioniert das tägliche Börsengeschäft nunmal, auch wenn häufig nicht ganz korrekte Zirkelschlüsse gezogen werden. Das war bei Isra Vision nicht anders, als Firmen wie Stemmer Imaging, Viscom oder auch Basler als die nächsten Übernahmekandidaten gehandelt wurden. Haken an der Sache ist zunächst einmal, dass die Gesellschaften schon vom Geschäftsmodell längst nicht 1:1 miteinander vergleichbar sind.

Isra Vision ist im Grunde eine Software- und Datengesellschaft, die mit ihren Inspektionslösungen Teil des Produktionsablaufes von Unternehmen aus unterschiedlichsten Branchen ist: vom Automotivesektor, über Solaranbieter bis hin zum Elektronikbereich. Dabei kommen unter anderem Spezialkameras zum Einsatz, die – zumindest theoretisch – von Basler hergestellt sein könnten (was sie aber wohl nicht sind). Stemmer Imaging wiederum ist – neben dem Angebot an eigener Software – in erster Linie ein Distributor von Bildbearbeitungstechnologien unterschiedlichster Hersteller. Viscom wiederum hat sich auf Inspektionssyteme für die Prüfung von elektronischen Baugruppen spezialisiert.

...

Viscom

Kurs: 4,58

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,56 | 79,79 | 105,52 | 118,78 | 84,08 | 81,70 | 85,00 | |

| EBITDA1,2 | -0,77 | 10,07 | 14,95 | 13,20 | -5,03 | 5,10 | 0,00 | |

| EBITDA-margin %3 | -1,25 | 12,62 | 14,17 | 11,11 | -5,98 | 6,24 | 0,00 | |

| EBIT1,4 | -5,98 | 4,20 | 8,19 | 6,61 | -11,82 | -1,80 | 3,10 | |

| EBIT-margin %5 | -9,71 | 5,26 | 7,76 | 5,57 | -14,06 | -2,20 | 3,65 | |

| Net profit1 | -4,41 | 2,59 | 5,37 | 3,14 | -9,63 | -2,85 | 0,00 | |

| Net-margin %6 | -7,16 | 3,25 | 5,09 | 2,64 | -11,45 | -3,49 | 0,00 | |

| Cashflow1,7 | 10,26 | -3,90 | -1,69 | 6,18 | 25,14 | 7,90 | 0,00 | |

| Earnings per share8 | -0,50 | 0,29 | 0,60 | 0,34 | -1,06 | -0,32 | 0,27 | |

| Dividend per share8 | 0,00 | 0,20 | 0,30 | 0,05 | 0,00 | 0,05 | 0,20 | |

Quelle: boersengefluester.de and company details

Nun: Wenn überhaupt, passen Isra Vision und Viscom in eine Schublade. Und international muss sich Isra Vision auf dem Kapitalmarkt mit Firmen wie Perceptron oder der freilich sehr viel größeren Cognex messen lassen. Damit nicht genug: Zu allem Überfluss ging die Analogie mit Stemmer Imaging und auch Viscom komplett nach hinten los, weil beide Gesellschaften mit ihren Zahlen zuletzt arg enttäuschten und die Aktienkurse entsprechend einknickten. Immerhin liegen die Fakten nun auf dem Tisch und vielleicht lohnt sich ja doch einen Blick auf die Marktbegleiter. Atlas Copco bewertet Isra Vision mit knapp 1,10 Mrd. Euro und setzt unter Berücksichtigung der Netto-Finanzverbindlichkeiten ein Multiple von annähernd 20 auf das von boersengefluester.de für das laufende Jahr avisierte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) an. Eine stattliche Relation, die man mit gutem Gewissen in die Kategorie „strategischer Preis“ gruppieren kann.

Zum Vergleich: Bei Viscom beträgt die Relation von Enterprise Value zu dem für 2020 zu erwartenden EBITDA momentan gerade einmal etwas mehr als neun. Feiner Unterschied zwischen beiden Companys: Isra Vision arbeitete im Schnitt der vergangenen fünf Jahre mit einer EBITDA-Marge von 30,8 Prozent, während Viscom sich mit einer Rendite von 14,5 Prozent begnügen muss. Gleiches Bild bei der Netto-Rendite, wo Isra Vision mit 14,3 Prozent ebenfalls etwa doppelt so profitabel daherkommt wie die Hannoveraner. Und so kann es für spitzfindige Investoren durchaus sinnvoller sein, sich bei Isra Vision zu engagieren und – trotz drohendem Delisting – auf weitere Zukäufe durch Atlas Copco oder den Einstieg aktivistischer Investoren zu setzen. Bei Viscom setzen Anleger dagegen voll auf die antizyklische Karte.

Momentan liegt der Kurs mit 9 Euro ziemlich am Boden. Anfang 2018 kostete der Anteilschein in der Spitze fast 40 Euro. Solche Regionen sehen aus heutiger Sicht absurd hoch aus, aber ein EV/EBITDA-Multiple von rund zwölf sollte auch für Viscom keine übermäßig anspruchsvolle Bewertung sein. Das würde dann auf ein Kursniveau von rund 12 Euro hinauslaufen, was wiederum einer Chance von mehr als einem Drittel entspricht.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Viscom | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 784686 | DE0007846867 | SE | 41,31 Mio € | 10.05.2006 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

So schnell wie auf der Telefonkonferenz zu den 2019er-Vorabzahlen von DEFAMA (Deutsche Fachmarkt) haben wir Vorstand Matthias Schrade bislang selten bei einer Präsentation gesehen. Keine acht Minuten brauchte Schrade für den Spurt durch die elf Folien mit den wichtigsten Eckdaten des Vorjahrs sowie einem ersten Ausblick für 2020. Nun: Durchgelesen hatten sich die Konferenzteilnehmer die Präsentation vermutlich sowieso, und der eigentlich interessante Teil bei solchen Veranstaltungen ist ohnehin die Frage-Antwort-Runde. Und hier zeigte sich einmal mehr, wie tief die meisten die Investoren in der Story des auf Einzelhandelsimmobilien spezialisierten Unternehmens stecken. Noch beruhigender zu wissen aus Aktionärssicht ist, wie detailliert Schrade sämtliche Fragen aus dem Stegreif beantwortet. Mit Sicherheit auch ein Grund dafür, warum sich der Aktienkurs von DEFAMA über viele Quartale so gut positiv entwickelt hat und die Marktkapitalisierung der im m:access gelisteten Gesellschaft auf mittlerweile 72 Mio. Euro gestiegen ist. Zur Einordnung: Vor zwei Jahren es noch 38 Mio. Euro Börsenwert.

Als Gegenwert zeigen die Berliner für 2019 einen Anstieg der Umsatzerlöse um rund 23 Prozent auf 11,2 Mio. Euro sowie einen von 1,7 auf 2,1 Mio. Euro verbesserten Überschuss (nach HGB). Der Cashflow aus dem operativen Immmobiliengeschäft – auch Funds From Operations (FFO) genannt – kletterte um annähernd 26 Prozent auf 4,6 Mio. Euro. Bezogen auf die durchschnittliche Aktienzahl des Vorjahrs ergibt sich daraus ein Wert vom 1,14 Euro pro Anteilschein, was wiederum mit einem Aktienkurs von 16,30 Euro korrespondiert. Demnach wird die DEFAMA-Aktie also mit einem 2019er-„Immobilien-KGV“ von 14,3 gehandelt. Dagegen lässt sich nichts sagen, zumal in den Zahlen noch Sonderbelastungen aus der jüngsten Kapitalerhöhung sowie dem Umbau des Einkaufszentrums in Radeberg enthalten sind. Schaden kann in diesem Zusammenhang auch nicht ein Blick auf die Aktie des – freilich deutlich größeren – Wettbewerbers Deutsche Konsum REIT, der auf ein entsprechendes Multiple von mittlerweile mehr als 21 kommt.

[jwl-utmce-widget id=123541]

Foto:

...

DEFAMA Deutsche Fachmarkt

Kurs: 27,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,57 | 17,13 | 20,23 | 23,34 | 27,33 | 31,60 | 0,00 | |

| EBITDA1,2 | 8,99 | 13,35 | 15,18 | 15,54 | 17,78 | 19,00 | 0,00 | |

| EBITDA-margin %3 | 61,70 | 77,93 | 75,04 | 66,58 | 65,06 | 60,13 | 0,00 | |

| EBIT1,4 | 5,62 | 9,11 | 10,08 | 9,70 | 11,18 | 12,30 | 0,00 | |

| EBIT-margin %5 | 38,57 | 53,18 | 49,83 | 41,56 | 40,91 | 38,92 | 0,00 | |

| Net profit1 | 2,51 | 5,04 | 5,40 | 4,17 | 4,57 | 5,60 | 5,25 | |

| Net-margin %6 | 17,23 | 29,42 | 26,69 | 17,87 | 16,72 | 17,72 | 0,00 | |

| Cashflow1,7 | 4,96 | 7,41 | 10,86 | 12,95 | 16,39 | 11,80 | 0,00 | |

| Earnings per share8 | 0,57 | 1,14 | 1,15 | 0,87 | 0,95 | 1,17 | 1,19 | |

| Dividend per share8 | 0,48 | 0,51 | 0,54 | 0,57 | 0,60 | 0,63 | 0,68 | |

Quelle: boersengefluester.de and company details

Die Dividende für 2019 erhöht DEFAMA um 5 Cents auf 0,45 Euro, was den Titel auf eine Rendite von immerhin fast 2,8 Prozent hievt. Damit nicht genug: Für das laufende Geschäftsjahr stellt Schrade bereits jetzt eine neuerliche Anhebung der Ausschüttung in Aussicht. Das macht den Titel für dividendenorientierte Anleger doppelt interessant. Neben den fast schon obligatorischen Meldungen um den weiteren Ausbau des Portfolios – und davon gab es zuletzt recht bedeutsame –, hängt der Aktienkurs von DEFAMA darüber hinaus zu einem nicht unerheblichen Teil an der weiteren Entwicklung des Einkaufszentrums in Radeberg. Insgesamt fast 9 Mio. Euro steckt DEFAMA in den Umbau des Centers. Zurzeit laufen umfangreiche Bauarbeiten, entsprechend kommen 2020 kaum nennenswerte Mieteinnahmen rein. Dafür laufen Betriebs- und Finanzierungskosten voll rein. Den negativen Impact daraus auf den 2020er-FFO von insgesamt vermutlich 5,70 Mio. Euro beziffert Schrade auf 400.000 bis 450.000 Euro.

Interessant wird freilich, ob DEFAMA das Objekt in Radeberg am Ende tatsächlich – wie bislang vermutet – mit einem Sonderertrag im hohen einstelligen Millionenbereich verkaufen wird oder ob Radeberg nicht einfach im Portfolio bleibt und den FFO nach Fertigstellung entsprechend positiv treiben wird. Noch will sich Schrade hier nicht festlegen und spricht gegenüber boersengefluester.de von einer 50:50-Situation. Wie immer an der Börse: Letztlich entscheidet der Preis. Die kommenden Monate werden also spannend bei DEFAMA. Die Analysten von SRC Research haben ihr Kursziel nach den Jahreszahlen derweil von 19 auf 20 Euro heraufgesetzt.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DEFAMA Deutsche Fachmarkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A13SUL | DE000A13SUL5 | AG | 129,60 Mio € | 13.07.2016 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Normalerweise ist Delignit-CEO Markus Büscher „Mr. Konservativ“, wenn es um Prognosen geht. Umso mehr wird es ihn gefuchst haben, dass der Spezialist für Laderaumverkleidungen Ende August seine Prognosen für 2019 kappen musste. Dabei hatte Büscher eigentlich alles richtig gemacht und seine volle Energie in die Umsetzung wichtiger Großaufträge – hier ist in erster Linie der Einstieg als Zulieferer für Reisemobile zu nennen – sowie die Bereitstellung von ausreichenden Kapazitäten für Sonderabrufe gesteckt. Doch der Caravanauftrag hatte lange Zeit seine Tücken, hinzu kamen geringer als gedachte Stückzahlen im Stammgeschäft mit leichten Nutzfahrzeugen (siehe dazu auch unseren Beitrag HIER). Umso erfreulicher, dass Delignit mit den jetzt vorgelegten Vorabzahlen für 2019 den auf gut 64 Mio. Euro Umsatz bei einer EBITDA-Marge zwischen sechs und sieben Prozent gekürzten Ausblick sicher erfüllt hat.

Konkret kam das mehrheitlich zur Beteiligungsgesellschaft MBB gehörende Unternehmen auf ein Erlösplus von rund sieben Prozent auf 64,4 Mio. Euro. Die EBITDA-Marge – allerdings bezogen auf die Betriebsleistung (Umsatz plus sonstige betriebliche Erträge und Bestandsveränderungen) – erreichte eine Größenordnung oberhalb von sieben Prozent. Genaue Zahlen nennt Delignit noch nicht. Interessant ist aber der in der Pressemeldung gewählte EBITDA-Bezug auf die Betriebsleistung. Unterstellt man hierauf etwa eine EBITDA-Marge von 7,1 Prozent, ergibt sich ein EBITDA von 4,80 Mio. Euro. Die Zahl wiederum in Relation zum Umsatz von 64,4 Mio. Euro gesetzt, gleicht jedoch einer EBITDA-Rendite von 7,45 Prozent – liegt also noch ein Stück oberhalb der eigentlich kommunizierten Guidance.

[jwl-utmce-widget id=123541]

Foto:

...

Delignit

Kurs: 2,64

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 58,69 | 68,33 | 75,36 | 86,05 | 65,13 | 64,50 | 0,00 | |

| EBITDA1,2 | 5,62 | 5,64 | 6,55 | 7,06 | 3,78 | 5,00 | 0,00 | |

| EBITDA-margin %3 | 9,58 | 8,25 | 8,69 | 8,21 | 5,80 | 7,75 | 0,00 | |

| EBIT1,4 | 3,03 | 3,32 | 4,14 | 4,72 | 1,51 | 2,75 | 0,00 | |

| EBIT-margin %5 | 5,16 | 4,86 | 5,49 | 5,49 | 2,32 | 4,26 | 0,00 | |

| Net profit1 | 2,08 | 2,34 | 2,77 | 3,24 | 1,11 | 1,90 | 0,00 | |

| Net-margin %6 | 3,54 | 3,43 | 3,68 | 3,77 | 1,70 | 2,95 | 0,00 | |

| Cashflow1,7 | 6,26 | -1,07 | 4,28 | 6,77 | 6,04 | 3,90 | 0,00 | |

| Earnings per share8 | 0,25 | 0,29 | 0,34 | 0,32 | 0,11 | 0,19 | 0,23 | |

| Dividend per share8 | 0,03 | 0,00 | 0,05 | 0,08 | 0,05 | 0,05 | 0,07 | |

Quelle: boersengefluester.de and company details

Noch wichtiger ist freilich, dass die Anfangsbelastungen aus dem Caravanauftrag 2020 so nicht mehr auf das Ergebnis drücken und Delignit darüber hinaus wegweisende Neubeauftragungen – etwa in den USA – zu verkünden hatte. Entsprechend kalkuliert CEO Markus Büscher für das laufende Jahr mit Erlösen nördlich von 70 Mio. Euro sowie einer EBITDA-Marge von mehr als acht Prozent. Das ist mehr, als wir bislang vermutet haben. „Wir haben in den vergangenen Jahren sehr konsequent die Strategie der Diversifikation umsetzen können. Auch die jüngsten Beauftragungen bestätigen dies und eröffnen uns weiteres dynamisches Wachstumspotenzial“, sagt Büscher. Großes Ziel ist es, bis Ende 2023 den Umsatz auf 100 Mio. Euro zu hieven und dabei auf eine EBITDA-Rendite von mindestens zehn Prozent zu kommen. Ursprünglich wollten die Blomberger diese Vorgabe zwar bereits ein Jahr früher erreichen, doch das konjunkturelle Umfeld ist nicht einfacher geworden.

Insgesamt bietet die Aktie nach Auffassung von boersengefluester.de aber eine knackige Investmentstory, die die aktuell recht sportlich anmutende Bewertung deutlich relativiert. Zudem gibt es den Small Cap zurzeit bereits für Kurse um 6,60 Euro – verglichen mit bis zu 12 Euro von Anfang 2018. Die Marktkapitalisierung des im Frankfurter Spezialsegment Scale gelisteten Unternehmens beträgt gegenwärtig twas mehr als 54 Mio. Euro, wovon 76,1 Prozent MBB zuzurechnen sind. Der Rest befindet sich im Streubesitz.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Delignit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0MZ4B | DE000A0MZ4B0 | AG | 27,04 Mio € | 26.09.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Eigentlich gibt es für einen scheidenden Finanzvorstand ja keinen zwingenden Grund, ausgerechnet Aktien des (Noch)-Arbeitgebers zu kaufen. Umso bemerkenswerter, dass Ivo Huhmann, der den Haushaltswarenhersteller Leifheit per März 2020 verlässt, kurz nach der Veröffentlichung der Eckdaten für das abgelaufene Geschäftsjahr für immerhin 45.700 Euro 2.000 Leifheit-Aktien für sein privates Depot erwarb. Offenbar schätzt Huhmann das Zahlenwerk positiver ein, als es zuvor der Kapitalmarkt getan hat, denn ein Highflyer war der Small Cap in den vergangenen Wochen nun wahrlich nicht, auch wenn das Kursminus von im Tief knapp zehn Prozent seit Jahresbeginn nun wahrlich noch keine dramatischen Ausmaße angenommen hatte. Letztlich hat Leifheit mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 9,9 Mio. Euro die eigenen Prognosen sicher eingelöst.

Nur mit dem ganz leicht rückläufigen Umsatz von 234,0 Mio. Euro haben die Nassauer sogar ihre ohnehin schon auf ein Plus von knapp unter ein Prozent reduzierte Erlösvorschau verfehlt. Kein besonders gutes Signal ist dabei, dass die Umsätze im Heimatmarkt Deutschland um deutliche 4,2 Prozent auf 93,5 Mio. Euro geschmolzen sind. Für CEO Henner Rinsche wird 2020 also bereits zur Nagelprobe, wo sich zeigen wird, ob die kürzlich auch hierzulande angelaufenen Leifheit-Werbespots tatsächlich zur erhofften Belebung in Deutschland führen. Nun: In Nachbarländern wie Holland und Österreich haben die TV-Kampagnen zumindest gewirkt. Rein aufs Marketing verlässt sich aber auch Rinsche nicht: „Zudem werden wir uns darauf fokussieren, unsere Sortimente zu straffen und unsere Distribution weiter auszubauen. Da haben wir unser Potenzial noch nicht voll ausgeschöpft.“

Nächster wichtiger Termin für die Aktionäre des ehemaligen SDAX-Konzerns ist die Bilanzvorlage am 25. März 2020. Spätestens dann wird Klarheit darüber herrschen, ob Leifheit trotz des deutlichen Ergebnisrückgangs im vergangenen Jahr auch zur Hauptversammlung am 20. Mai 2020 erneut eine Dividende von 1,05 Euro auf die Agenda setzen wird. Bilanziell wäre eine solche zum Teil aus der Substanz zu zahlende Ausschüttung darstellbar – sicher ist diese Variante der Dividendenpolitik aber keinesfalls. Und so kalkulieren vorsichtige Investoren wohl besser eine gewisse Kürzung ein. Zur Einordnung: Bei einer unveränderten Dividende käme der Spezialwerte auf eine sehr attraktive Rendite von 4,6 Prozent. Bei einem Dividendenschnitt von einem Viertel auf 0,80 Euro betrüge die Rendite aber immer noch gute 3,5 Prozent.

Summa summarum bleiben wir daher bei unserer Kaufen-Einschätzung für die Leifheit-Aktie. Außerdem machte CEO Henner Rinsche bei seiner Präsentation auf dem Eigenkapitalforum im November 2019 (siehe dazu unseren Beitrag HIER) einen derart dynamischen Eindruck, dass es uns wundern würde, wenn der ehemalige Soda Stream-Manager die Leifheit-Aktie nicht zum Sprudeln bringt. Und das sieht offenbar auch Noch-CFO Ivo Huhmann so. Interessant: Auch die britische JPMorgan Asset Management hat ihre – bislang eher negative – Einschätzung zur Leifheit-Aktie überdacht und den Anteil ihrer Shortposition von ehemals 0,53 auf nun 0,39 Prozent des ausstehenden Kapitals reduziert.

Nächster wichtiger Termin für die Aktionäre des ehemaligen SDAX-Konzerns ist die Bilanzvorlage am 25. März 2020. Spätestens dann wird Klarheit darüber herrschen, ob Leifheit trotz des deutlichen Ergebnisrückgangs im vergangenen Jahr auch zur Hauptversammlung am 20. Mai 2020 erneut eine Dividende von 1,05 Euro auf die Agenda setzen wird. Bilanziell wäre eine solche zum Teil aus der Substanz zu zahlende Ausschüttung darstellbar – sicher ist diese Variante der Dividendenpolitik aber keinesfalls. Und so kalkulieren vorsichtige Investoren wohl besser eine gewisse Kürzung ein. Zur Einordnung: Bei einer unveränderten Dividende käme der Spezialwerte auf eine sehr attraktive Rendite von 4,6 Prozent. Bei einem Dividendenschnitt von einem Viertel auf 0,80 Euro betrüge die Rendite aber immer noch gute 3,5 Prozent.

Summa summarum bleiben wir daher bei unserer Kaufen-Einschätzung für die Leifheit-Aktie. Außerdem machte CEO Henner Rinsche bei seiner Präsentation auf dem Eigenkapitalforum im November 2019 (siehe dazu unseren Beitrag HIER) einen derart dynamischen Eindruck, dass es uns wundern würde, wenn der ehemalige Soda Stream-Manager die Leifheit-Aktie nicht zum Sprudeln bringt. Und das sieht offenbar auch Noch-CFO Ivo Huhmann so. Interessant: Auch die britische JPMorgan Asset Management hat ihre – bislang eher negative – Einschätzung zur Leifheit-Aktie überdacht und den Anteil ihrer Shortposition von ehemals 0,53 auf nun 0,39 Prozent des ausstehenden Kapitals reduziert.

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-margin %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-margin %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Net profit1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Net-margin %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Earnings per share8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividend per share8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de and company details

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

Beinahe wäre die Stellungnahme von Aves One aus dem September 2019, wonach der Bestandshalter von Güterwagen und Containern – wie in den Medien spekuliert – tatsächlich verschiedene Optionen zur Finanzierung prüfe, in Vergessenheit geraten. Wie um einen solchen Gedächtnisverlust vorzubeugen, haben die Hamburger kürzlich nachgelegt und die damalige Meldung im Kern noch einmal wiederholt. Freilich mit dem Zusatz, dass die Fortsetzung des Wachstumstempos in erster Linie über den Ausbau des Rail-Portfolios laufen werde. Gesagt, getan: Allein seit Jahresbeginn hat Aves One – wie jetzt bekannt gegeben – seinen Waggon-Bestand im Gegenwert von rund 110 Mio. Euro aufgestockt. Ganz überwiegend handelt es sich dabei um neue Waggons, was den ohnehin schon jungen Bestand von im Schnitt zuletzt rund 16 Jahren nochmals etwas drücken sollte. Zum Vergleich: Die Schienenfahrzeuge der Deutschen Bahn sind im Mittel mehr als doppelt so alt....

© boersengefluester.de | Redaktion

Spätestens jetzt steht es fest: SHS Viveon gehörte nicht ohne Grund zu den Kursraketen von 2019. Jedenfalls zeigen die kürzlich vorgelegten Eckdaten zum abgelaufenen Jahr eine bemerkenswerte Dynamik und untermauern den vor einigen Jahren eingeleiteten Umstrukturierungsprozess des Anbieters von Softwarelösungen zur frühzeitigen Erkennung von Kredit- und Kundenrisiken. So kamen die Münchner bei Erlösen von 12,14 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 1,52 Mio. Euro, was insbesondere renditetechnisch deutlich über den bereits heraufgesetzten eigenen Prognosen liegt. Mit dazu beigetragen hat freilich auch eine nachträglich ausgelöste Kaufpreiszahlung von der ebenfalls börsennotierten mVISE aus der 2017 erfolgten Veräußerung des Betriebsteils „Professional Services Customer Value“. Den Abgang der damaligen Mitarbeiter mit Schwerpunkt auf Beratung hat SHS Viveon scheinbar gut weggesteckt.

Besonders positiv ist, dass SHS Viveon auch für das laufende Jahr ein anhaltendes Umsatzwachstum im mittleren einstelligen Prozentbereich sowie eine nochmalige Ausweitung der EBITDA-Marge von zuletzt 12,5 Prozent auf eine Bandbreite von 13 bis 14 Prozent avisiert. Unterm Strich soll sich der Überschuss von zuletzt 664.000 Euro dabei ebenfalls weiter verbessern, aber noch unterhalb der Marke von 1 Mio. Euro verharren. Zum Vergleich: Der aktuelle Börsenwert beträgt etwas mehr als 23 Mio. Euro, womit klar ist, dass das aktuelle Kursniveau wohl nur mit Blick auf 2021 guten Gewissens zu rechtfertigen ist. Billigt man der SHS-Aktie etwa ein KGV zwischen 15 und 20 zu, sollte der Überschuss im kommenden Jahr also mindestens 1,2 bis 1,5 Mio. Euro erreichen. Das wiederum scheint eine durchaus realistische Marke zu sein, zumal die Münchner mit einem zunehmenden Anteil an wiederkehrenden Erlösen aus Subskriptionsmodellen sehr viel besser planen können.

Darüber hinaus will das Management die bisherigen Produkte auf einer offenen Kredit- und Risikoplattform ausbauen. Ab 2023 soll das erweiterte Geschäftsmodell stehen und für noch mehr Power auch bei größeren Kunden sorgen. Das hört sich nach einer klaren Strategie an. Bleibt zu hoffen, dass sich SHS Viveon diesmal nicht wieder verzettelt und die Kostenstrukturen im Griff behält. Insgesamt gefällt boersengefluester.de die aktuelle Entwicklung bei der im bayerischen Spezialsegment m:access gelisteten Gesellschaft ziemlich gut und wir sind bereits jetzt gespannt, wie sich SHS Viveon Ende April auf der von GBC organisierten MKK Münchner Kapitalmarktkonferenz präsentieren wird.

Darüber hinaus will das Management die bisherigen Produkte auf einer offenen Kredit- und Risikoplattform ausbauen. Ab 2023 soll das erweiterte Geschäftsmodell stehen und für noch mehr Power auch bei größeren Kunden sorgen. Das hört sich nach einer klaren Strategie an. Bleibt zu hoffen, dass sich SHS Viveon diesmal nicht wieder verzettelt und die Kostenstrukturen im Griff behält. Insgesamt gefällt boersengefluester.de die aktuelle Entwicklung bei der im bayerischen Spezialsegment m:access gelisteten Gesellschaft ziemlich gut und wir sind bereits jetzt gespannt, wie sich SHS Viveon Ende April auf der von GBC organisierten MKK Münchner Kapitalmarktkonferenz präsentieren wird.

Foto: Clipdealer

...

SHS Viveon

Kurs: 3,02

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 11,80 | 10,87 | 9,12 | 8,85 | 9,10 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,70 | 0,63 | -2,73 | 0,03 | 0,10 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 14,41 | 5,80 | -29,93 | 0,34 | 1,10 | 0,00 | 0,00 | |

| EBIT1,4 | 1,45 | -2,30 | -3,16 | -2,30 | -0,50 | 0,00 | 0,00 | |

| EBIT-margin %5 | 12,29 | -21,16 | -34,65 | -25,99 | -5,50 | 0,00 | 0,00 | |

| Net profit1 | 0,97 | 0,25 | -3,12 | -2,28 | -0,55 | 0,00 | 0,00 | |

| Net-margin %6 | 8,22 | 2,30 | -34,21 | -25,76 | -6,04 | 0,00 | 0,00 | |

| Cashflow1,7 | 1,17 | -0,23 | -1,49 | 0,19 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,45 | 0,12 | -1,26 | -0,91 | -0,22 | 0,13 | 0,27 | |

| Dividend per share8 | 0,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SHS Viveon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XFWK | DE000A0XFWK2 | AG | 11,28 Mio € | 19.05.1999 | ||

* * *

© boersengefluester.de | Redaktion

Punktlandung: Bei Erlösen von 12,62 Mio. Euro hat InVision im abgelaufenen Jahr ein Ergebnis vor Zinsen und Steuern (EBIT) von 0,98 Mio. Euro. Avisiert hatte der Anbieter von Software für die Personalplanung in Call-Centern auf Umsätze zwischen 12,50 und 13,00 Mio. Euro sowie ein EBIT in einem Korridor von 0,75 bis 1,10 Mio. Euro. Soweit also alles im Lot. Auch wenn Sonderthemen hier eine Rolle spielen: Ungewöhnlich für ein Unternehmen aus der Softwarebranche ist jedoch, dass sich die Erlöse tendenziell Richtung Süden entwickeln. Immerhin kam InVision 2018 noch auf einen Umsatz von 13,07 Mio. Euro. Konkret wächst die Gesellschaft im Kerngeschäft nur langsam, während der ehemalige Hoffnungsträger Education (The Call Center School) sogar zunehmend schrumpft und 2019 gerade einmal etwas mehr als drei Prozent zum Umsatz beisteuerte. Immerhin haben die Düsseldorfer ihre Kosten im Griff, so dass der Gewinn deutlich an Höhe gewinnt. Eine Entwicklung, die sich wohl auch im laufenden Jahr fortsetzen wird.

Bis hierhin klingt das nicht nach einer übermäßig attraktiven Investmentstory. Und doch entwickelt sich der Aktienkurs seit rund einem dreiviertel Jahr sehr schön nach oben – freilich von einem stark ermäßigten Niveau aus. Zum einen honorieren die Investoren die erfreuliche Ertragsentwicklung. Signalwirkung haben aber auch die Insiderkäufe von Vorstand Peter Bollenbeck, der im Dezember 2019 und im Januar 2020 über die InVision Holding sein Depot um immerhin 65.000 Aktien aufstockte. Vermutlich stammen die Anteile von einem institutionellen Investor, der seine Position in InVision aufgelöst oder verringert hat. Die außerbörslichen Blocktrades lassen jedenfalls drauf schließen.

Foto: Clipdealer

...

InVision

Kurs: 6,45

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 12,75 | 13,69 | 14,46 | 15,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,80 | -0,04 | -2,38 | -0,80 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 14,12 | -0,29 | -16,46 | -5,16 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 1,14 | -0,74 | -3,10 | -1,50 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 8,94 | -5,41 | -21,44 | -9,68 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,29 | -1,56 | -3,98 | -2,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 2,28 | -11,40 | -27,52 | -12,90 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,95 | -0,58 | -2,38 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,17 | -0,73 | -1,78 | -0,89 | -0,15 | 0,19 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Den vollständigen Geschäftsbericht legt die Gesellschaft am 26. März 2020 vor. Besonderes Augenmerk gilt – wie immer – dem Prognoseteil, wobei sich noch nicht abschätzen lässt, ob InVision zunächst nur einen nicht näher quantifizierten Ausblick gibt oder sich gleich mit einer Bandbreitenprognose zu Umsatz und Gewinn herauswagt. Hier gab es in der Vergangenheit sämtliche Varianten. Losgelöst davon: Alles andere als eine weitere spürbare Ergebnisverbesserung wäre wohl für alle Beteiligten eine herbe Enttäuschung. Dabei dürfte sich vermutlich schon im laufenden Jahr entscheiden, wie es mit der schwächelnden Call Center School weitergeht (siehe dazu unseren Beitrag HIER).

Stützen kann sich InVision auf eine noch immer sehr robuste Bilanz mit einer Eigenkapitalquote von 72 Prozent. Für boersengefluester.de bleibt der Titel eine interessante Spezialsituation. Der aktuelle Börsenwert beträgt rund 51 Mio. Euro, womit der Titel unter dem Radar der meisten institutionellen Investoren segelt. Übrigens: Dividenden sind eher unwahrscheinlich – trotz der komfortablen Ausstattung mit Cash.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InVision | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 585969 | DE0005859698 | AG | 14,42 Mio € | 18.06.2007 | - | |

* * *

© boersengefluester.de | Redaktion

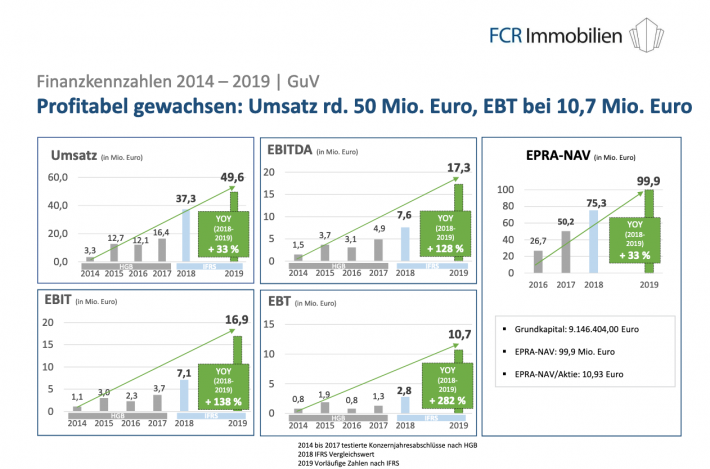

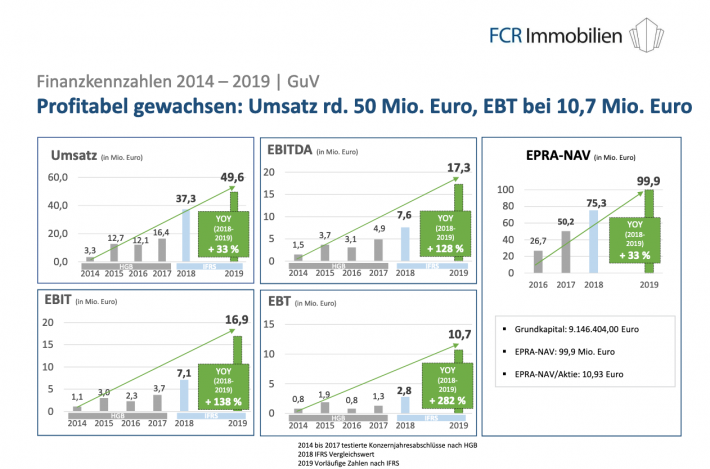

Gut 116 Mio. Euro ist FCR Immobilien mittlerweile an der Börse wert – so viel wie nie zuvor seit dem Parkettstart Anfang November 2018 im Frankfurter Scale, als der vorwiegend auf Handelsimmobilien spezialisierte Bestandsverkäufer knapp 79 Mio. Euro auf die Waagschale brachte. Keine so schlechte Performance, zumal Aktieninvestoren dem Titel in den ersten Monaten nach der Notizaufnahme den Rücken zukehrten. Das wiederum ist nicht verwunderlich, zumal es damals allgemein recht hektisch an den Börsen zuging und insbesondere Small Caps unter Verkaufsdruck standen. Nun – wie es immer so ist an der Börse: Mit steigenden Kursen kehrt auch das Vertrauen in die Geschäftsmodelle zurück. Bei FCR Immobilien setzen die Investoren insbesondere darauf, dass Vorstand Falk Raudies ausreichend Immobilien mit Wertsteigerungspotenzial aufkauft und diese – nach einer Phase der Entwicklung – dann idealerweise mit stattlichem Gewinn wieder verkauft und er nicht auf seinen Einkaufszentren sitzen bleibt. Gehebelt werden sämtliche Transaktionen durch einen stattlichen Einsatz von Fremdkapital.

Den aktuellen Substanzwert (NAV) gibt FCR mit knapp 100 Mio. Euro an. Anders ausgedrückt: Der Spezialwert notiert zurzeit mit einem Aufschlag etwas mehr als 16 Prozent auf den NAV. Das wiederum bereitet Raudies keine Probleme, zumal Peer-Group-Gesellschaften wie die Deutsche Konsum REIT sogar mit einem Agio von mehr als 65 Prozent auf den Substanzwert gehandelt werden. Die Logik der Börse hinter diesen auf den ersten Blick erstaunlichen Relationen: Ein Portfolio aus vielen Immobilienobjekten hat einen höheren Wert als die Summe der einzelnen Liegenschaften, weil etwa die Marktmacht den Mietern gegenüber – in der Regel handelt sich um Handelskonzerne wie REWE, EDEKA oder ALDI gegenüber – sehr viel ausgeprägter ist als bei Einzelvermietern. Von günstigeren Finanzierungskonditionen ganz zu schweigen. Zudem ist der Blick auf den NAV nur ein Teil der Betrachtung und lässt den Cashflow (FFO) aus dem Immobiliengeschäft außen vor. Freilich ist die von Rolf Elgeti geführte Deutsche Konsum REIT mit einer Marktkapitalisierung von gut 540 Mio. Euro noch eine andere Hausnummer als FCR Immobilien. Doch auf der Telefonkonferenz zur Präsentation der vorläufigen Jahreszahlen 2019, zeigt sich FCR-Boss Raudies angriffslustig: „Wir wollen auf einen Aufschlag von 40 bis 50 Prozent auf den NAV kommen.“

Den aktuellen Substanzwert (NAV) gibt FCR mit knapp 100 Mio. Euro an. Anders ausgedrückt: Der Spezialwert notiert zurzeit mit einem Aufschlag etwas mehr als 16 Prozent auf den NAV. Das wiederum bereitet Raudies keine Probleme, zumal Peer-Group-Gesellschaften wie die Deutsche Konsum REIT sogar mit einem Agio von mehr als 65 Prozent auf den Substanzwert gehandelt werden. Die Logik der Börse hinter diesen auf den ersten Blick erstaunlichen Relationen: Ein Portfolio aus vielen Immobilienobjekten hat einen höheren Wert als die Summe der einzelnen Liegenschaften, weil etwa die Marktmacht den Mietern gegenüber – in der Regel handelt sich um Handelskonzerne wie REWE, EDEKA oder ALDI gegenüber – sehr viel ausgeprägter ist als bei Einzelvermietern. Von günstigeren Finanzierungskonditionen ganz zu schweigen. Zudem ist der Blick auf den NAV nur ein Teil der Betrachtung und lässt den Cashflow (FFO) aus dem Immobiliengeschäft außen vor. Freilich ist die von Rolf Elgeti geführte Deutsche Konsum REIT mit einer Marktkapitalisierung von gut 540 Mio. Euro noch eine andere Hausnummer als FCR Immobilien. Doch auf der Telefonkonferenz zur Präsentation der vorläufigen Jahreszahlen 2019, zeigt sich FCR-Boss Raudies angriffslustig: „Wir wollen auf einen Aufschlag von 40 bis 50 Prozent auf den NAV kommen.“

Derweil liegen die für das vergangene Jahr gemeldeten Zahlen zu Umsatz und Ergebnis gut im Rahmen der Erwartungen. Bei Erlösen von 49,6 Mio. Euro kam FCR Immobilien auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 17,3 Mio. Euro. Der Gewinn vor Steuern zog von 2,8 auf 10,7 Mio. Euro an. Nach einem Durchhänger im dritten Quartal 2019 ohne Verkaufserlöse steuerte das Abschlussviertel mit 4,5 Mio. Euro einen stattlichen Betrag zum Jahresgewinn vor Steuern bei – zumindest bezogen auf IFRS-Basis. In welcher Höhe das 2019er-Ergebnis durch Zuschreibungen oder Verkaufsgewinne getrieben wurde, vermag Raudies zum gegenwärtigen Zeitpunkt noch nicht abzuschätzen. Hier verschwimmen einige Effekte mit bereits in den Vorjahren getätigten Anpassungen. So gesehen lässt sich naoch nicht valide beurteilen, wie gute die 2019er-Ergebnisse tatsächlich sind.

Derweil liegen die für das vergangene Jahr gemeldeten Zahlen zu Umsatz und Ergebnis gut im Rahmen der Erwartungen. Bei Erlösen von 49,6 Mio. Euro kam FCR Immobilien auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 17,3 Mio. Euro. Der Gewinn vor Steuern zog von 2,8 auf 10,7 Mio. Euro an. Nach einem Durchhänger im dritten Quartal 2019 ohne Verkaufserlöse steuerte das Abschlussviertel mit 4,5 Mio. Euro einen stattlichen Betrag zum Jahresgewinn vor Steuern bei – zumindest bezogen auf IFRS-Basis. In welcher Höhe das 2019er-Ergebnis durch Zuschreibungen oder Verkaufsgewinne getrieben wurde, vermag Raudies zum gegenwärtigen Zeitpunkt noch nicht abzuschätzen. Hier verschwimmen einige Effekte mit bereits in den Vorjahren getätigten Anpassungen. So gesehen lässt sich naoch nicht valide beurteilen, wie gute die 2019er-Ergebnisse tatsächlich sind.

Foto: Clipdealer

...

FCR Immobilien

Kurs: 11,20

Derweil liegen die für das vergangene Jahr gemeldeten Zahlen zu Umsatz und Ergebnis gut im Rahmen der Erwartungen. Bei Erlösen von 49,6 Mio. Euro kam FCR Immobilien auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 17,3 Mio. Euro. Der Gewinn vor Steuern zog von 2,8 auf 10,7 Mio. Euro an. Nach einem Durchhänger im dritten Quartal 2019 ohne Verkaufserlöse steuerte das Abschlussviertel mit 4,5 Mio. Euro einen stattlichen Betrag zum Jahresgewinn vor Steuern bei – zumindest bezogen auf IFRS-Basis. In welcher Höhe das 2019er-Ergebnis durch Zuschreibungen oder Verkaufsgewinne getrieben wurde, vermag Raudies zum gegenwärtigen Zeitpunkt noch nicht abzuschätzen. Hier verschwimmen einige Effekte mit bereits in den Vorjahren getätigten Anpassungen. So gesehen lässt sich naoch nicht valide beurteilen, wie gute die 2019er-Ergebnisse tatsächlich sind.

Derweil liegen die für das vergangene Jahr gemeldeten Zahlen zu Umsatz und Ergebnis gut im Rahmen der Erwartungen. Bei Erlösen von 49,6 Mio. Euro kam FCR Immobilien auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 17,3 Mio. Euro. Der Gewinn vor Steuern zog von 2,8 auf 10,7 Mio. Euro an. Nach einem Durchhänger im dritten Quartal 2019 ohne Verkaufserlöse steuerte das Abschlussviertel mit 4,5 Mio. Euro einen stattlichen Betrag zum Jahresgewinn vor Steuern bei – zumindest bezogen auf IFRS-Basis. In welcher Höhe das 2019er-Ergebnis durch Zuschreibungen oder Verkaufsgewinne getrieben wurde, vermag Raudies zum gegenwärtigen Zeitpunkt noch nicht abzuschätzen. Hier verschwimmen einige Effekte mit bereits in den Vorjahren getätigten Anpassungen. So gesehen lässt sich naoch nicht valide beurteilen, wie gute die 2019er-Ergebnisse tatsächlich sind.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,56 | 52,49 | 35,00 | 56,63 | 54,06 | 40,00 | 0,00 | |

| EBITDA1,2 | 14,84 | 19,16 | 28,56 | 24,22 | 24,34 | 24,00 | 0,00 | |

| EBITDA-margin %3 | 55,87 | 36,50 | 81,60 | 42,77 | 45,02 | 60,00 | 0,00 | |

| EBIT1,4 | 14,42 | 18,55 | 27,45 | 23,00 | 23,28 | 22,50 | 0,00 | |

| EBIT-margin %5 | 54,29 | 35,34 | 78,43 | 40,62 | 43,06 | 56,25 | 0,00 | |

| Net profit1 | 9,56 | 12,15 | 14,18 | 8,70 | 21,84 | 8,00 | 0,00 | |

| Net-margin %6 | 35,99 | 23,15 | 40,51 | 15,36 | 40,40 | 20,00 | 0,00 | |

| Cashflow1,7 | 9,87 | 13,31 | 18,51 | 25,15 | 20,29 | 0,00 | 0,00 | |

| Earnings per share8 | 1,05 | 1,25 | 1,45 | 0,89 | 2,21 | 0,81 | 1,05 | |

| Dividend per share8 | 0,30 | 0,35 | 0,35 | 0,25 | 0,45 | 0,25 | 0,25 | |

Quelle: boersengefluester.de and company details

Weit fortgeschritten scheinen derweil die Vorbereitungen für die Emission einer neuerlichen Anleihe – bereits im März 2020 könnte es soweit sein. Mit Blick auf den 5,25 Prozent-Kupon des Bonds 2019/24 ist Raudies zuversichtlich, die Refinanzierungskosten nochmals zu senken: „Bei der neuen Anleihe wird sicherlich ein 4er vorn stehen.“ Bezogen auf die Aktie ist darüber hinaus ein Uplisting von den Freiverkehrssegmenten Scale und m:access in den Geregelten Markt geplant. Einen Zahlen-Ausblick für das laufende Jahr will FCR Immobilien in einigen Wochen präsentieren. Bislang ist nur – relativ unkonkret – von einer weiteren Gewinnverbesserung die Rede. Ausbauen will die Gesellschaft dabei den Anteil von Wohn-, Logistik und Wohnimmobilien im Portfolio. Von den Engagements im Hotelbereich wollen sich die Münchner hingegen trennen. Der Dividendenvorschlag für die kommende Hauptversammlung soll sich wie bereits kommuniziert in einer Range von 0,30 bis 0,40 Euro bewegen, was bezogen auf den Mittelwert einer Rendite von immerhin 2,7Prozent entspricht. Spannend wird hier, ob FCR den für die Ausschüttung notwendigen Bilanzgewinn auf AG-Basis tatsächlich so auch darstellen kann. Die Analysten von SMC Research haben die Aktie von FCR Immobilien zuletzt mit einem Kursziel von 14,10 Euro versehen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| FCR Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1YC91 | DE000A1YC913 | AG | 110,55 Mio € | 07.11.2018 | ||

* * *

© boersengefluester.de | Redaktion

Kaum eine Immobilienaktie, deren Aktienkurs in den vergangenen zwölf Monaten nicht locker zweistellig an Wert gewonnen hat – insbesondere aus dem Bereich Gewerbeimmobilien kommen jede Menge Highflyer. Umso gespannter war boersengefluester.de auf die Präsentation von Verianos Real Estate bei der BankM. Schließlich gehört der Anteilschein zu den Titeln, an denen der Kursaufschwung bislang völlig vorbeigegangen ist. Zugegeben: Die Equity Story von Verianos ist nicht so griffig wie mach anderes spezialisiertes Geschäftsmodell aus dem Immobilienbereich. Den Löwenanteil seiner Erträge erzielt die Gesellschaft aus dem Investmentbereich. So agiert Verianos als Einzel- oder Co-Investor und ist über die Lancierung von Spezialfonds, in denen die eingekauften Objekte – es handelt sich sowohl um Wohn- als auch um Gewerbeimmobilien – eingebracht werden, als Investment-Manager tätig. Parallelen zum Geschäftsmodell der Kölner liefert die – freilich sehr viele größere – Patrizia AG aus Augsburg.

Dabei agiert Verianos keinesfalls als langfristiger Bestandshalter. „Im Schnitt drehen wir alle 2,5 Jahre unser Portfolio“, sagt Vorstand Tobias Bodamer. Typischerweise bewegen sich die Investments in einer Bandbreite von 2 bis 30 Mio. Euro. Eine Größenordnung, auf die es auch eine Reihe anderer börsennotierter Gesellschaften abgesehen hat. Zu groß für den vermögenden Arzt und zu klein für den milliardenschweren Pensionsfonds. Dabei bezeichnet sich Verianos als Value-Investor. Der Blick richtet sich als auf unterbewertete Assets, deren Wert es zu heben gilt. „Wenn wir eine Objekt erwerben, nehmen wir es so lange in Manndeckung, bis es wieder funktioniert und wir es veräußern können“, sagt Bodamer. Dividenden zahlt die Gesellschaft nicht, der Fokus liegt auf Wachstum. Genau hier konnte die Gesellschaft zuletzt allerdings nicht alle Pferdestärken so auf die Straße bringen wie erhofft. Insbesondere die im Herbst 2018 erteilte BaFin-Erlaubnis zum Betrieb einer Kapitalverwaltungsgesellschaft (KVG) hat erhebliche Ressourcen gekostet.

[jwl-utmce-widget id=123541]

Foto: Clipdealer

...

Verianos

Kurs: 0,21

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2,55 | 1,47 | 1,77 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,97 | -2,50 | -2,52 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -116,47 | -170,07 | -142,37 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -3,02 | -2,55 | -2,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -118,43 | -173,47 | -144,63 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -6,61 | -3,00 | -3,55 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -259,22 | -204,08 | -200,57 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -0,92 | -4,98 | -4,54 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,53 | -0,24 | -0,26 | -0,27 | -0,08 | -0,02 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Nun sind die Plattformen aber live und ermöglichen deutlich mehr Volumen und auch Flexibilität. „Das ist der Schalter für unser Wachstum“, sagt Bodamer, der auch künftig auf Ausschüttungen in Form von Dividenden verzichten will. Deutlich ausbaufähig sind freilich die Investor Relations-Aktivitäten. Bislang lief die IR auf Sparflamme – mehr war nicht nötig. Auch wenn der Streubesitz offiziell bei rund 39 Prozent liegt: „Faktisch kennen wir 90 Prozent unserer Aktionäre“, sagt Bodamer. So verwundert es auch nicht, dass er kürzlich eine kleine Kapitalerhöhung gab, die – unter Ausschluss des Bezugsrechts – bei dem Unternehmen verbundenen Investoren platziert wurde. Brutto-Emissionserlös: 1,46 Mio. Euro. Das ist jetzt nicht die Welt und so richten sich die Blick auf bereits auf die nächste Kapitalmarkttransaktion: Geplant ist die Emission einer Anleihe im Gesamtvolumen von bis zu 30 Mio. Euro, wobei die erste Tranche vermutlich „nur“ mit 10 Mio. Euro angesetzt wird, da es für eben diese Größenordnung einen konkreten Verwendungszweck gibt.

Ob es die vorangegangene Barkapitalerhöhung als Signal Richtung Bonds-Investoren brauchte, sei freilich dahingestellt. Anleihen sind schließlich kein Neuland für Verianos. Der Bond 2016/19 wurde im Vorjahr planmäßig zurückgezahlt, im Umlauf befindet sich noch die mit einem Kupon von 6,5 Prozent ausgestattete Anleihe 2018/23. Summa summarum findet boersengefluester.de das Geschäftsmodell von Verianos durchaus interessant und auch das Timing – bezogen auf die KVG-Lizenz der BaFin – verspricht spürbares Wachstum. Im Kurs spiegelt sich das noch nicht wider. Daher haben wir den Spezialwert auch in unsere Datenbank aufgenommen. Ein Malus bleibt indes der geringe Börsenwert von gerade einmal 17,50 Mio. Euro und die damit einhergehenden niedrigen Handelsumsätze in der Verianos-Aktie. Zudem wäre es für die Equity Story sicherlich förderlich, den Titel auch als Dividendenwert zu positionieren. Zumindest auf die Beobachtungsliste können Anleger sich den Titel aber schon jetzt nehmen. Vielleicht wird das Papier ja doch demnächst entdeckt. Die Präsentation in den Frankfurter Räumen der BankM war zumindest schon mal ein Anfang.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Verianos | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0Z2Y4 | DE000A0Z2Y48 | SE | 2,92 Mio € | 14.10.1994 | - | |

* * *

© boersengefluester.de | Redaktion

Respekt. Mit einer Vollplatzierung der Kapitalerhöhung von windeln.de hätten wir nun wirklich nicht gerechnet – auch wenn es für rund 44 Prozent der insgesamt bis zu 5.177.144 neuen Aktien Zeichnungserklärungen, unter anderem von den neuen Kooperationspartnern bodyguardpharm und Holland at Home, gab. Allerdings waren auch diese Vereinbarungen an bestimmte Mindestergrößen gebunden, so dass der Erfolg der gesamten Kapitalmaßnahme (Ausgabekurs: 1,20 Euro) längst nicht sicher war. Schließlich wurden nach Abschluss der ersten Phase gerade einmal 980.081 neue Aktien des Online-Versenders von Kinder- und Babyartikeln von bestehenden Anteilseignern gezeichnet, was – bezogen auf den „freien Teil“ der Finanzierungsgrunde – einer Quote von etwas mehr als 39 Prozent entspricht. Nun: Mit dem Brutto-Emissionserlös von jetzt 6,2 Mio. Euro kann windeln.de zwar immer noch keine großen Sprünge machen. Für die Sicherung der Liquidität bis zu dem auf das erste Quartal 2021 hinausgeschobenen Turnaround auf Basis des bereinigten Ergebnis vor Zinsen und Steuern (EBIT) ist die Maßnahme jedoch ein wichtiger Schritt. Rein aus börsentechnischer Sicht ist es zudem so, dass die ohnehin schon überschaubare Marktkapitalisierung der Münchner – bei einem Flop der Kapitalerhöhung – auf Mini-Niveau geblieben wäre.

Dabei ist die Gesellschaft schon längst an einem Punkt, wo man sich fragen kann, ob der mit dem Listing verbundene regulatorische Aufwand in sinnvoller Relation zu dem Nutzen der Börsennotiz steht. Umso wichtiger, dass die Gesellschaft auf Kapitalmarktkonferenzen wie zuletzt dem Hamburger Investorentag HIT weiterhin Flagge zeigt – und zwar in voller Stärke. Jedenfalls waren beim Hintergrundgespräch mit boersengefluester.de sage und schreibe fünf Personen von windeln.de zugegen: Vom Vorstand, über den Aufsichtsrat bis hin zur IR-Abteilung. Sogar der Geschäftsführer des neuen Partners Bodyguard war auf dem HIT vertreten. Das große Geschirr also. Letztlich finden wir es bemerkenswert, wie sehr die Münchner an ihr Geschäftsmodell glauben und konsequent die Karte mit dem chinesischen Absatzmarkt spielen; trotz aller Rückschläge, die es in der Vergangenheit zu verkraften gab. Nun: Die Kooperation mit Bodyguard, die nun auch kapitalmäßig durch eine Beteiligung an windeln.de unterlegt ist, kommt in der Tat sehr charmant daher. Schließlich stehen Medizin- und Pharmaprodukte aus Europa in China hoch im Kurs. Diese Wertschätzung dürfte sich durch die Folgen des Corona-Virus nochmals vergrößert haben. Losgelöst davon: Investmentqualität hat die Aktie derzeit nur für hartgesottene Spekulanten.

Foto: Clipdealer

...

© boersengefluester.de | Redaktion

Angekündigt war der Schritt schon langer Zeit. Nun macht Media and Games Invest (MGI) Nägel mit Köpfen und sichert sich weitere 45,5 Prozent an gamigo, wodurch der Anteil an der Gaming-Tochter auf 98 Prozent steigt. Der Löwenpart der neuerlichen Aufstockung stammt von dem Medienkonzern ProSiebenSat.1. Als Kaufpreis für das Paket zahlt MGI 16,5 Mio. Euro in bar und gibt darüber hinaus bis zu 18,2 Millionen eigene Aktien als Sacheinlage an die Erwerber aus. Dem Vernehmen nach entspricht die Bewertung dem Siebenfachen des EBITDA aus dem Zwölf-Monats-Zeitraum von Anfang Oktober 2019 bis Ende September 2019. Nun: Laut dem zuletzt vorgelegten Zwischenabschlüssen kam Gamigo in diesem Zeitraum auf ein EBITDA von rund 15,7 Mio. Euro. Multipliziert man diese Zahl mit dem Faktor sieben, ergibt sich ein gesamter Unternehmenswert von etwa 110 Mio. Euro für Gamigo. 45,5 Prozent davon, entsprechen wiederum etwas mehr als 50 Mio. Euro.