Wenn eine Aktie innerhalb von wenigen Monaten um knapp ein Drittel an Wert einbüßt, ist normalerweise Vorsicht angesagt. Doch auf der

Lang & Schwarz Small-/Midcap-Konferenz am 7. November 2018 in Düsseldorf gibt

mVISE-Vorstand Manfred Götz Entwarnung: „Es gibt keine schlechten Nachrichten.“ Seiner Meinung nach haben einige Investoren vorwiegend deshalb den Ausstieg gesucht, weil sie – angesichts der zuletzt nervösen Börsenphase – in eher liquidere Anlageformen umgeschichtet haben. Zudem war der mVISE-Kurs zwischen Mai und Juni 2018 kräftig nach oben geschossen und lieferte so quasi eine Steilvorlage für Gewinnmitnahmen. Tatsächlich ist die Aktionärsstruktur des Anbieters von IT-Dienstleistungen und Integrationssoftware vergleichsweise überschaubar: Ewas mehr als 20 Prozent hält die Beteiligungsgesellschaft SPSW um Robert Suckel, Achim Plate, Henning Soltau und Markus Wedel. Börsianern sind Plate und Soltau – beide gehören dem Aufsichtsrat von mVISE an – vermutlich noch als CEO und CFO des Call-Center-Dienstleisters

D+S europe in Erinnerung. Suckel ist Mitgründer der von

M.M. Warburg übernommenen

SES Research, Wedel arbeitete lange Zeit als Investmentbanker. Mindestens genauso interessant sind aber auch die jüngsten Aktivitäten der SPSW bei der

Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (

DEWB) aus

Jena und der

Lloyd Fonds AG. Gut 13 Prozent an mVISE hält die in Frankfurt ansässige

VCDE Venture Partners – ebenfalls eine bekannte Adresse. Der Streubesitz liegt offiziell bei knapp zwei Dritteln. De facto handelt es sich aber auch hier um keine anonyme Gruppe. „60 bis 70 Prozent unserer Aktionäre kennen wir namentlich“, sagt Götz.

[sws_blue_box box_size="640"]Tipp:

Alle Scale-Aktien auf einen Blick – mit wichtigen Terminen und Geschäftsberichts-Downloads[/sws_blue_box]

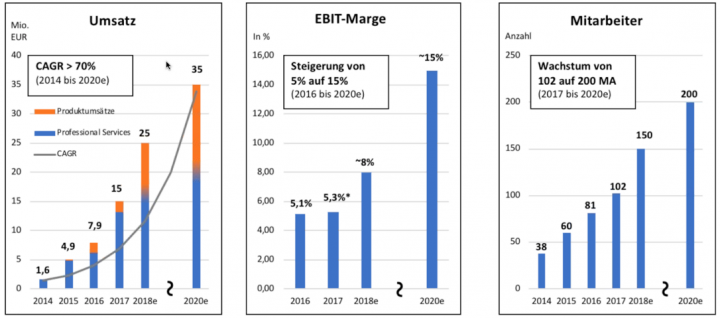

Die Story, die er auf den Börsenveranstaltungen transportiert, hat sich freilich deutlich verändert: War mVISE früher in erster Linie eine Turnaroundstory, geht es nun darum, das Unternehmen als veritablen Anbieter im Zukunftsmarkt der Digitalen Transformation zu positionieren. In Zahlen umgelegt, soll der Umsatz von derzeit vermutlich um die 25 Mio. Euro bis 2020 auf 35 Mio. Euro klettern. Die EBIT-Marge – also das Ergebnis vor Zinsen und Steuern in Relation zu den Erlösen – will mVISE dann auf eine Größenordnung von rund 15 Prozent hieven – nach einer für 2018 avisierten Spanne von 7 bis 9 Prozent. Um dieses Ziel zu erreichen, muss die im Börsensegment

Scale gelistete Gesellschaft freilich ihre bislang noch relativ geringen Produktumsätze markant ausweiten. Dreh- und Angelpunkt ist dabei die Integrationsplattform

elastic.io, die einen funktionierenden Datenaustausch zwischen verschiedenen Softwareanwendungen, Datenbanken oder auch IT-Systemen ermöglicht. Derartige Plattformen sind ein gewaltiger Markt, der auch noch schwer in Bewegung ist: Ein Ausrufezeichen hat im Frühjahr 2018 etwa

Salesforce mit der milliardenschweren Übernahme von

Mulesoft gesetzt. Aber auch die

Darmstädter Software AG hat sich Ende September mit dem Kauf des amerikanischen iPaaS-Anbieters (integration Platform as a Service)

Built.io massiv in dem Bereich verstärkt.

Ein einfacher Pluspunkt für die mVISE-Tochter elastic.io ist zunächst einmal, dass sie – Firmensitz ist Bonn – ein deutsches Unternehmen ist, was bei den mitunter sensiblen Datentransaktionen nicht ganz unerheblich ist. Zudem handelt es sich bei elastic.io um eine Mischung aus Open Source und Eigenentwicklung, was die Anwendungsbreite deutlich vergrößert. Vermutlich der wesentliche Vorteil ist aber, dass mVISE bei elastic.io auf eine doppelte Vertriebsstrategie setzt: So wird das Produkt zum einen in der Originalverpackung verkauft. Daneben setzen große Anbieter wie die

Deutsche Telekom in ihrem

Partnerprogramm Mittelstand als White-Label-Lösung auf elastic.io. Ähnlich funktioniert auch die vor gut einem Jahr in die Wege geleitete Zusammenarbeit mit der israelischen

Magic Software.

Damit nicht genug: Zuletzt hat mVISE angekündigt, die elastic.io-App in die Software-Handelsplattform des US-Unternehmens

AppDirect zu integrieren. Last but not least gibt es eine frische Kooperation mit dem amerikanischen Cloudspezialisten

Riversand. „Insgesamt schaffen wir dadurch einen ganz anderen Multiplikationseffekt“, sagt Götz. Das hört sich alles sehr vielversprechend an. Aber der technikaffine Manager weiß auch, dass er liefern muss, um die Erwartungen der Börsianer zu erfüllen. Und auch die selbst angelegte Messlatte, sich bis zum Jahr 2020 unter die Top-20 der mittelständischen IT-Anbieter im Bereich der Digitalen Transformation zu schieben, ist nicht gerade unsportlich.

Andererseits haben es die

Düsseldorfer selbst in der Hand, auch in möglicherweise unruhigen Börsenphasen positive Kursakzente zu setzen. Die nicht moderate Handelsliquidität ist nämlich nur die eine Seite der Medaille. Sollte mVISE mit seinen Produkten Erfolg haben, wird man das nämlich so sehr auf der Tachonadel spüren, dass das von

SMC Research gesetzte Kursziel von 7 Euro eine durchaus realistische Größe ist. Klar sollte aber sein: Eine Aktie wie mVISE eignet sich nur für risikobewusste Anleger. Schließlich ist der Titel mit einem Börsenwert von rund 34 Mio. Euro selbst für Scale-Verhältnisse relativ klein.

Foto:

Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen der mVISEAG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]...

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen der mVISEAG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]

...

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen der mVISEAG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]

...

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen der mVISEAG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]...

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der mVISE AG. Zwischen der mVISEAG und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der mVISE-Aktie.[/sws_grey_box]...

Quelle: mVISE AG[/caption]

Für das Ergebnis je Aktie zu berücksichtigen sind jedoch die Anteile Dritter sowie der zu erwartende Verwässerungseffekt von bis zu knapp 20 Prozent aus den ausstehenden Wandelanleihen. Summa summarum könnte 2020 dann womöglich ein Gewinn pro Anteilschein von 0,40 Euro herauskommen. Damit käme die im Scale gelistete mVISE-Aktie auf ein 2020er-KGV von rund zwölf, was noch ausreichend Luft nach oben lassen würde. Für risikobereite Anleger bleibt der Titel damit kaufenswert.

Foto: Pixabay...

Quelle: mVISE AG[/caption]

Für das Ergebnis je Aktie zu berücksichtigen sind jedoch die Anteile Dritter sowie der zu erwartende Verwässerungseffekt von bis zu knapp 20 Prozent aus den ausstehenden Wandelanleihen. Summa summarum könnte 2020 dann womöglich ein Gewinn pro Anteilschein von 0,40 Euro herauskommen. Damit käme die im Scale gelistete mVISE-Aktie auf ein 2020er-KGV von rund zwölf, was noch ausreichend Luft nach oben lassen würde. Für risikobereite Anleger bleibt der Titel damit kaufenswert.

Foto: Pixabay...