| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

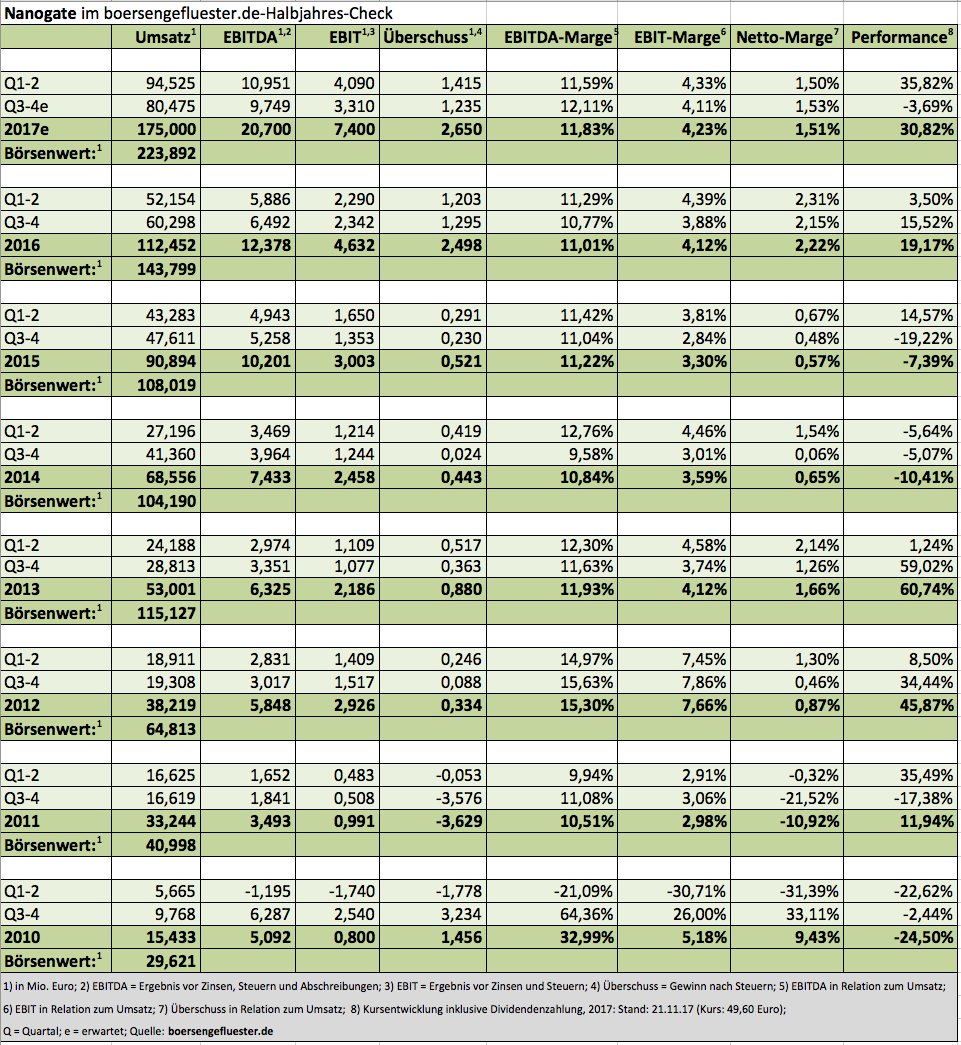

| Nanogate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio. € | 18.10.2006 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

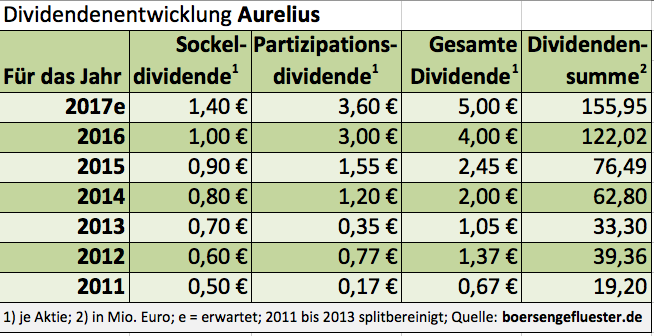

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| 3U Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 516790 | DE0005167902 | AG | 40,13 Mio. € | 25.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 61,05 | 55,94 | 62,66 | 52,35 | 55,75 | 55,00 | 0,00 | |

| EBITDA1,2 | 11,55 | 11,27 | 165,59 | 5,23 | 3,77 | -3,00 | 0,00 | |

| EBITDA-Marge %3 | 18,92 | 20,15 | 264,27 | 9,99 | 6,76 | -5,46 | 0,00 | |

| EBIT1,4 | 5,94 | 6,76 | 161,09 | 1,64 | 0,14 | -5,80 | 0,00 | |

| EBIT-Marge %5 | 9,73 | 12,08 | 257,09 | 3,13 | 0,25 | -10,55 | 0,00 | |

| Jahresüberschuss1 | 3,96 | 4,04 | 159,40 | 3,10 | 0,84 | -7,80 | 0,00 | |

| Netto-Marge %6 | 6,49 | 7,22 | 254,39 | 5,92 | 1,51 | -14,18 | 0,00 | |

| Cashflow1,7 | 4,78 | -9,46 | 16,54 | 0,47 | 5,93 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,09 | 0,08 | 4,26 | 0,07 | 0,02 | -0,21 | 0,04 | |

| Dividende je Aktie8 | 0,05 | 0,05 | 3,20 | 0,05 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Noratis | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2E4MK | DE000A2E4MK4 | AG | 3,75 Mio. € | 30.06.2017 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 28,70 | 73,60 | 85,61 | 60,18 | 66,56 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,63 | 16,29 | 12,98 | 4,08 | 3,61 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 30,07 | 22,13 | 15,16 | 6,78 | 5,42 | 0,00 | 0,00 | |

| EBIT1,4 | 8,21 | 19,36 | 12,50 | 3,55 | -17,67 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 28,61 | 26,30 | 14,60 | 5,90 | -26,55 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 2,80 | 9,54 | 8,28 | -10,99 | -28,41 | 0,00 | 0,00 | |

| Netto-Marge %6 | 9,76 | 12,96 | 9,67 | -18,26 | -42,68 | 0,00 | 0,00 | |

| Cashflow1,7 | -94,05 | -70,10 | -33,03 | 22,91 | 34,68 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,58 | 1,97 | 1,71 | -2,21 | -2,09 | -0,35 | -0,08 | |

| Dividende je Aktie8 | 0,50 | 0,55 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

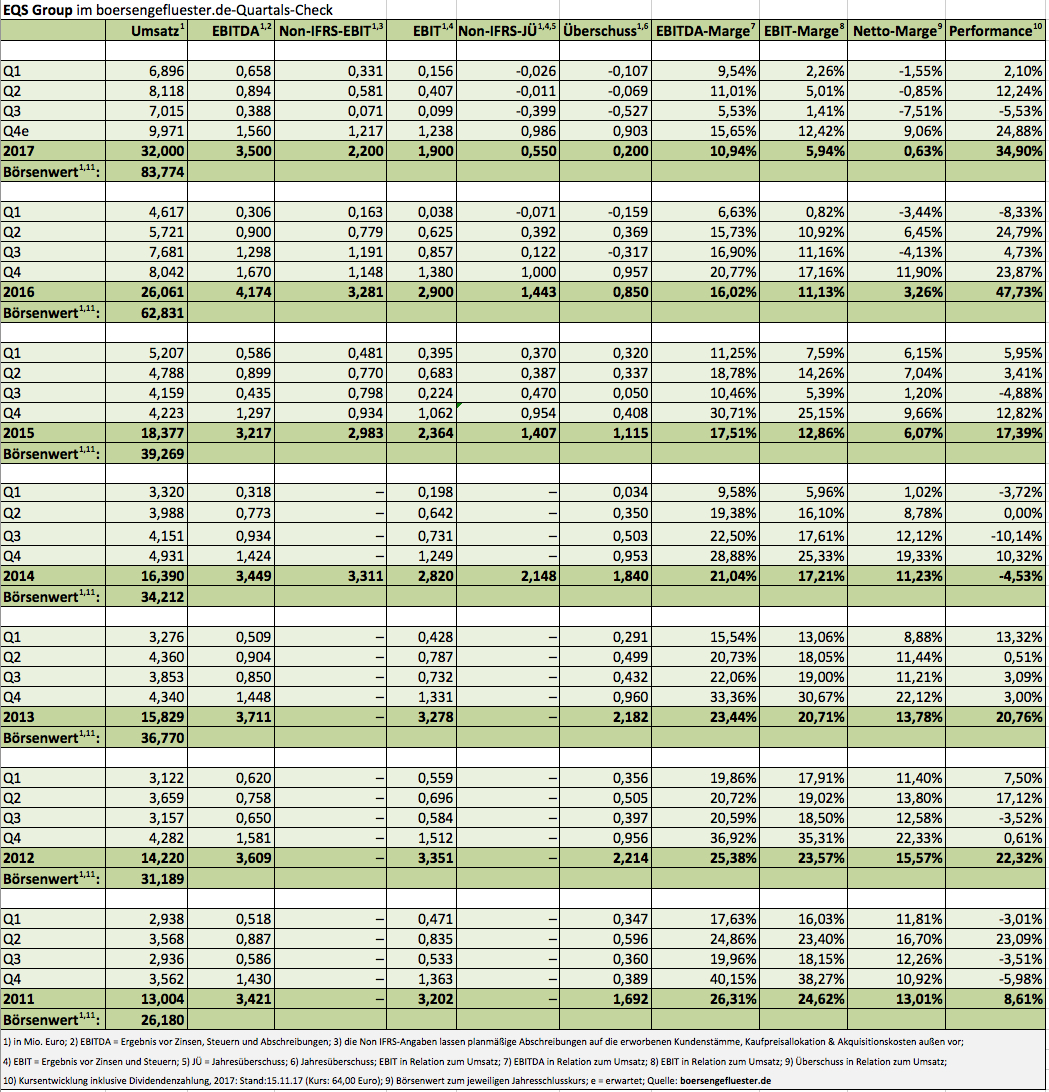

| EQS Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549416 | DE0005494165 | AG | 394,95 Mio. € | 08.06.2006 | ||

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 37,64 | 50,22 | 61,43 | 66,70 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,76 | 1,74 | 4,57 | 2,10 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | 12,65 | 3,47 | 7,44 | 3,15 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,16 | -5,40 | -3,58 | -6,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 0,43 | -10,75 | -5,83 | -9,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -0,83 | -6,63 | -3,33 | -7,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -2,21 | -13,20 | -5,42 | -10,50 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,79 | 2,04 | 5,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,12 | -0,81 | -0,34 | -0,70 | 0,46 | 1,07 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Paragon | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 555869 | DE0005558696 | GmbH & Co. KGaA | 8,24 Mio. € | 29.11.2000 | - | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 144,98 | 146,92 | 160,32 | 161,65 | 135,74 | 120,00 | 0,00 | |

| EBITDA1,2 | -10,49 | 17,46 | 11,57 | 17,67 | 17,79 | 19,00 | 0,00 | |

| EBITDA-Marge %3 | -7,24 | 11,88 | 7,22 | 10,93 | 13,11 | 15,83 | 0,00 | |

| EBIT1,4 | -49,15 | 0,78 | -3,05 | 1,05 | 0,79 | 5,50 | 0,00 | |

| EBIT-Marge %5 | -33,90 | 0,53 | -1,90 | 0,65 | 0,58 | 4,58 | 0,00 | |

| Jahresüberschuss1 | -44,67 | -11,42 | -3,37 | -3,81 | -6,11 | -0,60 | 0,00 | |

| Netto-Marge %6 | -30,81 | -7,77 | -2,10 | -2,36 | -4,50 | -0,50 | 0,00 | |

| Cashflow1,7 | 18,76 | 13,71 | 12,90 | -6,16 | 15,96 | 14,00 | 0,00 | |

| Ergebnis je Aktie8 | -6,14 | -2,52 | -0,93 | -0,84 | -1,35 | -0,13 | 0,14 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

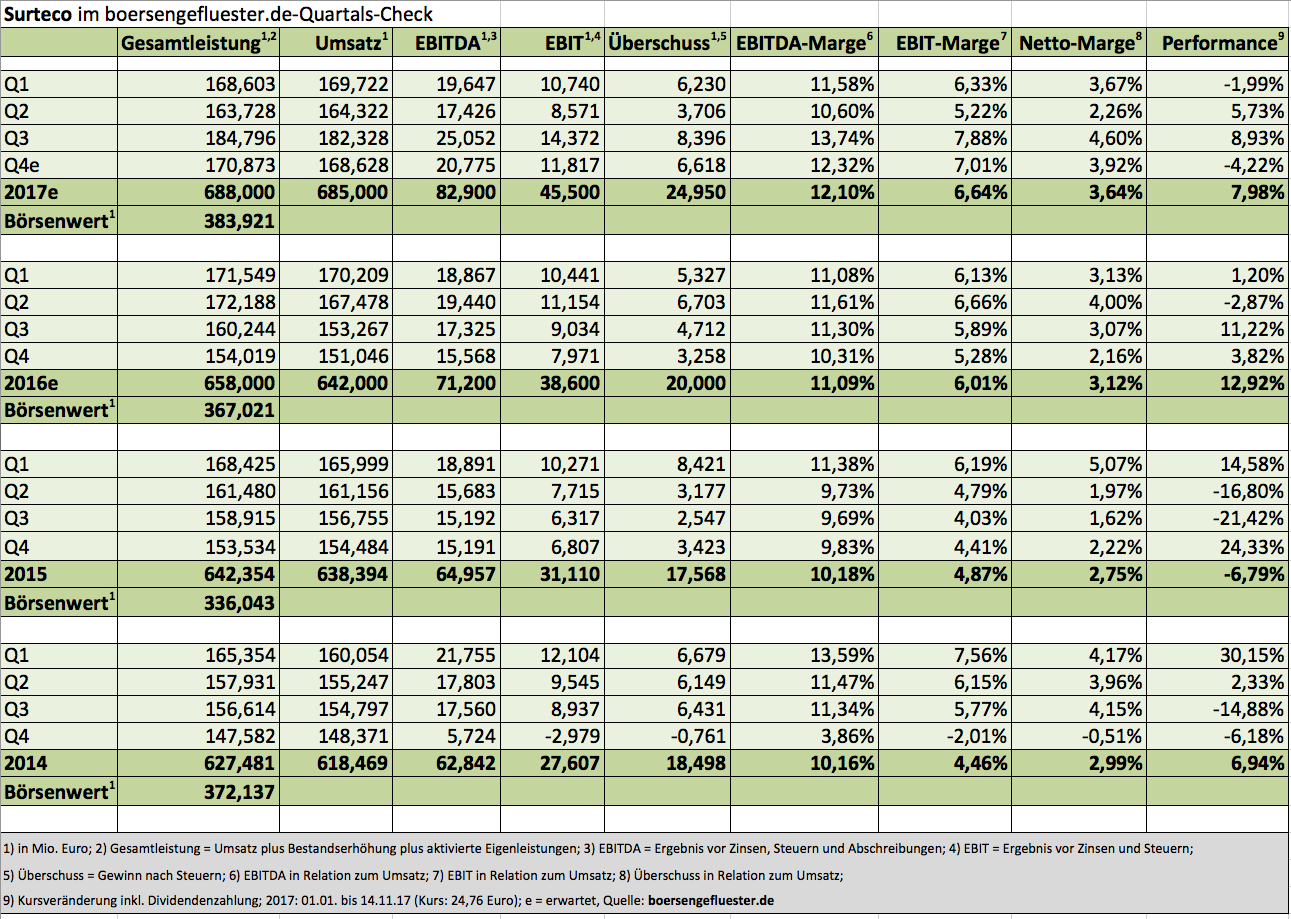

| Surteco Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 517690 | DE0005176903 | SE | 193,05 Mio. € | 02.11.1999 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-Marge %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-Marge %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Jahresüberschuss1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Netto-Marge %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Ergebnis je Aktie8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividende je Aktie8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

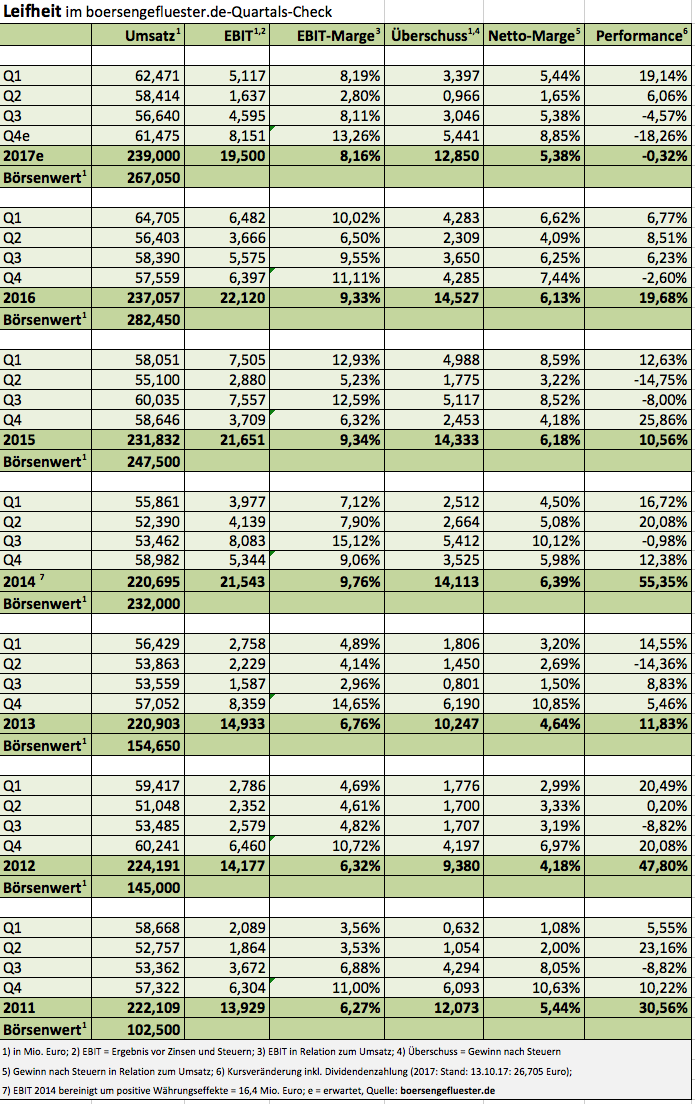

| Leifheit | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 646450 | DE0006464506 | AG | 137,55 Mio. € | 03.10.1984 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 271,60 | 288,32 | 251,52 | 258,29 | 259,21 | 232,60 | 0,00 | |

| EBITDA1,2 | 27,30 | 27,89 | 10,28 | 15,00 | 19,76 | 17,80 | 0,00 | |

| EBITDA-Marge %3 | 10,05 | 9,67 | 4,09 | 5,81 | 7,62 | 7,65 | 0,00 | |

| EBIT1,4 | 18,78 | 20,07 | 2,77 | 6,02 | 12,06 | 10,00 | 0,00 | |

| EBIT-Marge %5 | 6,92 | 6,96 | 1,10 | 2,33 | 4,65 | 4,30 | 0,00 | |

| Jahresüberschuss1 | 12,53 | 14,18 | 1,21 | 3,20 | 8,04 | 6,50 | 0,00 | |

| Netto-Marge %6 | 4,61 | 4,92 | 0,48 | 1,24 | 3,10 | 2,79 | 0,00 | |

| Cashflow1,7 | 4,03 | 16,44 | 14,02 | 20,78 | 28,50 | 23,50 | 0,00 | |

| Ergebnis je Aktie8 | 1,32 | 1,49 | 0,13 | 0,34 | 0,85 | 0,70 | 1,14 | |

| Dividende je Aktie8 | 1,05 | 1,05 | 0,70 | 1,05 | 1,20 | 0,60 | 0,90 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

...

...

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 21,57 | 24,83 | 27,83 | 31,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,72 | -5,74 | -2,46 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -45,06 | -23,12 | -8,84 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -13,16 | -8,84 | -5,38 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-Marge %5 | -61,01 | -35,60 | -19,33 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Jahresüberschuss1 | -15,48 | -10,59 | -11,41 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Netto-Marge %6 | -71,77 | -42,65 | -41,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,60 | -6,54 | -9,18 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -2,46 | -1,68 | -1,53 | -1,24 | -0,61 | -0,23 | 0,00 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Voxeljet | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2QBGM | US92912L2060 | AG | 4,57 Mio. € | 18.10.2013 | Halten | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Consus Real Estate | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2DA41 | DE000A2DA414 | AG | 11,06 Mio. € | 13.04.2017 | - | |

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Publity | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 697250 | DE0006972508 | AG | 29,29 Mio. € | 02.04.2015 | ||

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Ströer | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 749399 | DE0007493991 | SE | 1.932,35 Mio. € | 15.07.2010 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.442,16 | 1.627,32 | 1.771,94 | 1.914,33 | 2.046,84 | 2.050,00 | 0,00 | |

| EBITDA1,2 | 430,22 | 507,35 | 542,21 | 554,24 | 605,31 | 615,00 | 0,00 | |

| EBITDA-Marge %3 | 29,83 | 31,18 | 30,60 | 28,95 | 29,57 | 30,00 | 0,00 | |

| EBIT1,4 | 94,89 | 197,28 | 238,71 | 230,84 | 286,66 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 6,58 | 12,12 | 13,47 | 12,06 | 14,01 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 48,21 | 130,25 | 151,82 | 112,42 | 147,53 | 0,00 | 0,00 | |

| Netto-Marge %6 | 3,34 | 8,00 | 8,57 | 5,87 | 7,21 | 0,00 | 0,00 | |

| Cashflow1,7 | 380,28 | 426,46 | 410,89 | 401,13 | 454,49 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,62 | 2,14 | 2,53 | 1,67 | 2,34 | 2,15 | 2,32 | |

| Dividende je Aktie8 | 2,00 | 2,25 | 1,85 | 1,85 | 2,30 | 2,10 | 2,10 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

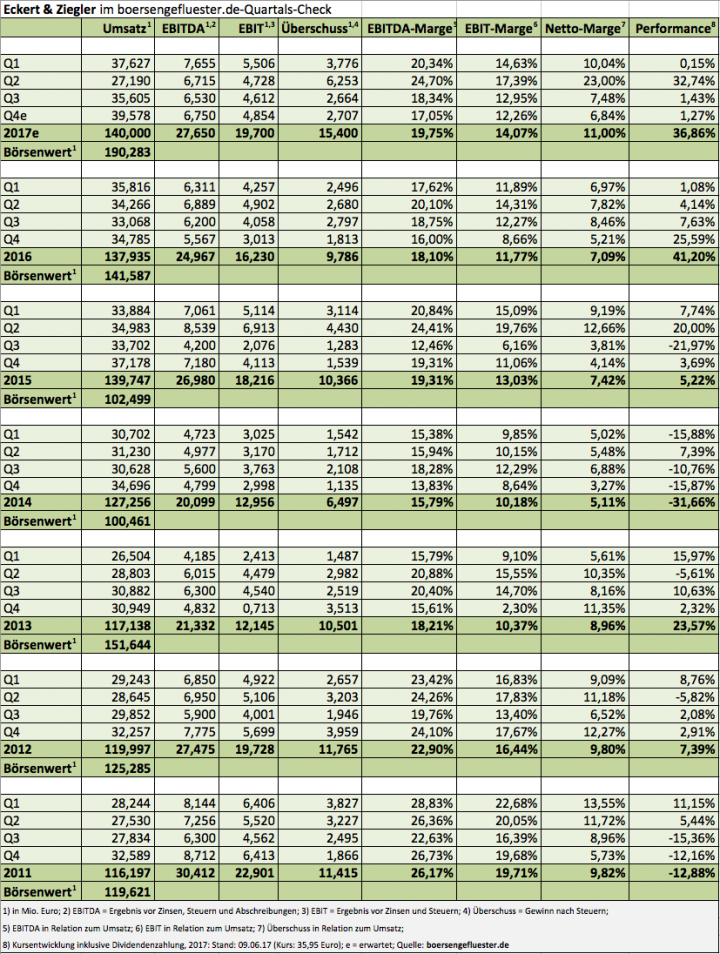

| Eckert & Ziegler | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 565970 | DE0005659700 | SE | 979,41 Mio. € | 25.05.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 176,14 | 180,44 | 222,26 | 246,09 | 295,85 | 312,00 | 0,00 | |

| EBITDA1,2 | 44,64 | 57,04 | 55,52 | 58,83 | 78,80 | 90,00 | 0,00 | |

| EBITDA-Marge %3 | 25,34 | 31,61 | 24,98 | 23,91 | 26,64 | 28,85 | 0,00 | |

| EBIT1,4 | 33,69 | 47,45 | 44,54 | 45,45 | 59,95 | 78,00 | 0,00 | |

| EBIT-Marge %5 | 19,13 | 26,30 | 20,04 | 18,47 | 20,26 | 25,00 | 0,00 | |

| Jahresüberschuss1 | 23,11 | 34,66 | 29,75 | 26,77 | 34,11 | 48,00 | 0,00 | |

| Netto-Marge %6 | 13,12 | 19,21 | 13,39 | 10,88 | 11,53 | 15,39 | 0,00 | |

| Cashflow1,7 | 36,79 | 33,86 | 34,30 | 47,40 | 66,57 | 72,00 | 0,00 | |

| Ergebnis je Aktie8 | 0,37 | 0,55 | 0,47 | 0,42 | 0,53 | 0,90 | 0,84 | |

| Dividende je Aktie8 | 0,15 | 0,17 | 0,17 | 0,02 | 0,17 | 0,18 | 0,18 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Koenig & Bauer | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 719350 | DE0007193500 | AG | 150,21 Mio. € | 06.08.1985 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 1.028,60 | 1.115,80 | 1.185,70 | 1.326,80 | 1.274,40 | 1.302,40 | 1.370,00 | |

| EBITDA1,2 | -33,40 | 67,80 | 62,80 | 75,60 | 11,60 | 79,60 | 80,00 | |

| EBITDA-Marge %3 | -3,25 | 6,08 | 5,30 | 5,70 | 0,91 | 6,11 | 5,84 | |

| EBIT1,4 | -67,90 | 28,50 | 22,00 | 29,90 | -35,10 | 31,30 | 34,00 | |

| EBIT-Marge %5 | -6,60 | 2,55 | 1,86 | 2,25 | -2,75 | 2,40 | 2,48 | |

| Jahresüberschuss1 | -103,10 | 14,50 | 11,10 | 2,80 | -69,80 | 5,75 | 8,00 | |

| Netto-Marge %6 | -10,02 | 1,30 | 0,94 | 0,21 | -5,48 | 0,44 | 0,58 | |

| Cashflow1,7 | 12,20 | 95,00 | 5,40 | -31,80 | 73,40 | 18,00 | 35,00 | |

| Ergebnis je Aktie8 | -6,27 | 0,83 | 0,63 | 0,16 | -4,24 | 0,35 | 0,48 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

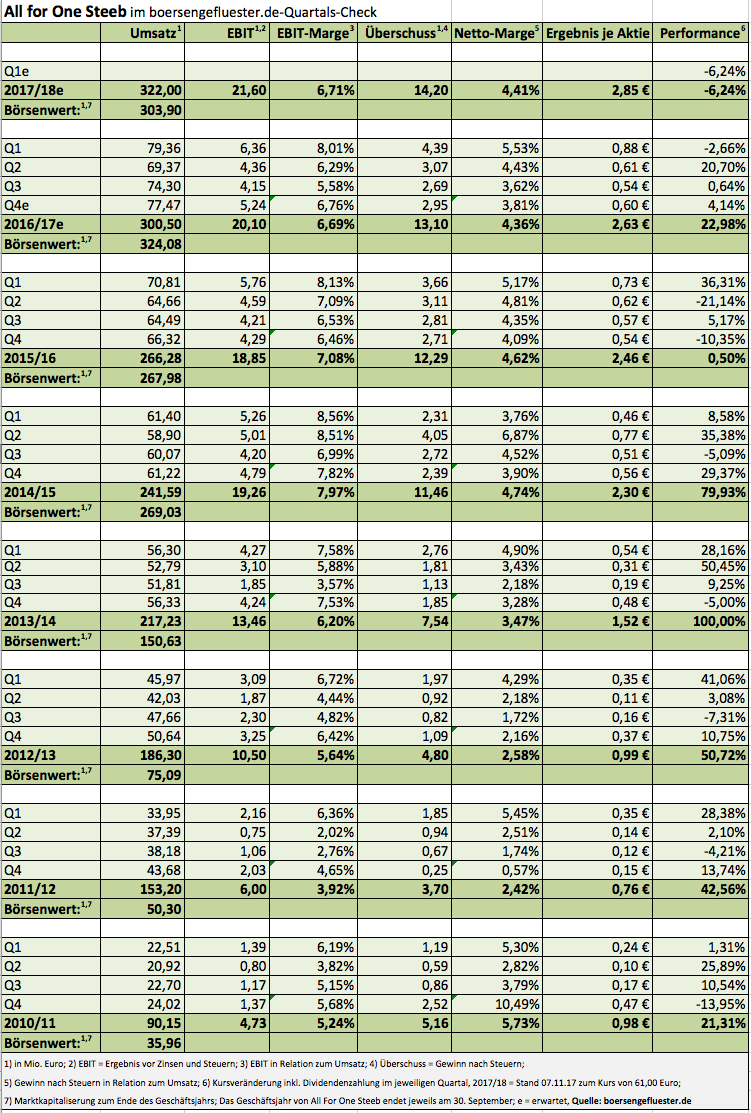

All for One Steeb-CFO Stefan Land[/caption]

An der Börse spiegelt sich das Wachstum seit geraumer Zeit allerdings nur unzureichend wider. Zu einem gewissen Teil ist das sicher der rasanten Aktienperformance zwischen 2012 und 2015 geschuldet, der die Bewertung des Small Caps spürbar in die Höhe getrieben hatte. Darüber hinaus investiert All for One Steeb allerdings auch erheblich in das Cloudgeschäft und den Ausbau der Rechenzentren, was zu entsprechend höheren Abschreibungen führt, die wiederum an der Rentabilität nagen. So haben sich die Filderstädter bei der EBIT-Marge seit 2014/15 von 7,97 Prozent auf zuletzt 6,69 Prozent Richtung Süden bewegt. In etwa dieser Größenordnung dürfte auch die operative Rendite für das laufende Geschäftsjahr anzusiedeln sein. „All for One Steeb will das Momentum für weiter nachhaltiges Wachstum erneut nutzen und stark in den Ausbau des Cloud-Portfolios sowie in eigene Branchenlösungen für SAP S/4HANA als digitales Core-System investieren. Damit sollen die wiederkehrenden Erlöse auch zukünftig weiter nachhaltig wachsen und das Geschäftsmodell stärken“, heißt es offiziell.

All for One Steeb-CFO Stefan Land[/caption]

An der Börse spiegelt sich das Wachstum seit geraumer Zeit allerdings nur unzureichend wider. Zu einem gewissen Teil ist das sicher der rasanten Aktienperformance zwischen 2012 und 2015 geschuldet, der die Bewertung des Small Caps spürbar in die Höhe getrieben hatte. Darüber hinaus investiert All for One Steeb allerdings auch erheblich in das Cloudgeschäft und den Ausbau der Rechenzentren, was zu entsprechend höheren Abschreibungen führt, die wiederum an der Rentabilität nagen. So haben sich die Filderstädter bei der EBIT-Marge seit 2014/15 von 7,97 Prozent auf zuletzt 6,69 Prozent Richtung Süden bewegt. In etwa dieser Größenordnung dürfte auch die operative Rendite für das laufende Geschäftsjahr anzusiedeln sein. „All for One Steeb will das Momentum für weiter nachhaltiges Wachstum erneut nutzen und stark in den Ausbau des Cloud-Portfolios sowie in eigene Branchenlösungen für SAP S/4HANA als digitales Core-System investieren. Damit sollen die wiederkehrenden Erlöse auch zukünftig weiter nachhaltig wachsen und das Geschäftsmodell stärken“, heißt es offiziell.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| All for One Group | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 511000 | DE0005110001 | SE | 186,83 Mio. € | 30.11.1998 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 355,39 | 372,94 | 452,65 | 487,95 | 511,41 | 503,72 | 516,00 | |

| EBITDA1,2 | 41,29 | 42,08 | 47,09 | 43,68 | 55,39 | 47,33 | 55,50 | |

| EBITDA-Marge %3 | 11,62 | 11,28 | 10,40 | 8,95 | 10,83 | 9,40 | 10,76 | |

| EBIT1,4 | 19,29 | 20,63 | 17,60 | 14,91 | 28,41 | 18,87 | 27,00 | |

| EBIT-Marge %5 | 5,43 | 5,53 | 3,89 | 3,06 | 5,56 | 3,75 | 5,23 | |

| Jahresüberschuss1 | 13,08 | 13,52 | 11,04 | 11,20 | 18,32 | 11,36 | 18,00 | |

| Netto-Marge %6 | 3,68 | 3,63 | 2,44 | 2,30 | 3,58 | 2,26 | 3,49 | |

| Cashflow1,7 | 41,37 | 34,78 | 28,06 | 40,24 | 40,98 | 39,70 | 40,30 | |

| Ergebnis je Aktie8 | 2,55 | 2,68 | 2,20 | 2,23 | 3,70 | 2,32 | 3,45 | |

| Dividende je Aktie8 | 1,20 | 1,45 | 1,45 | 1,45 | 1,60 | 1,20 | 1,45 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

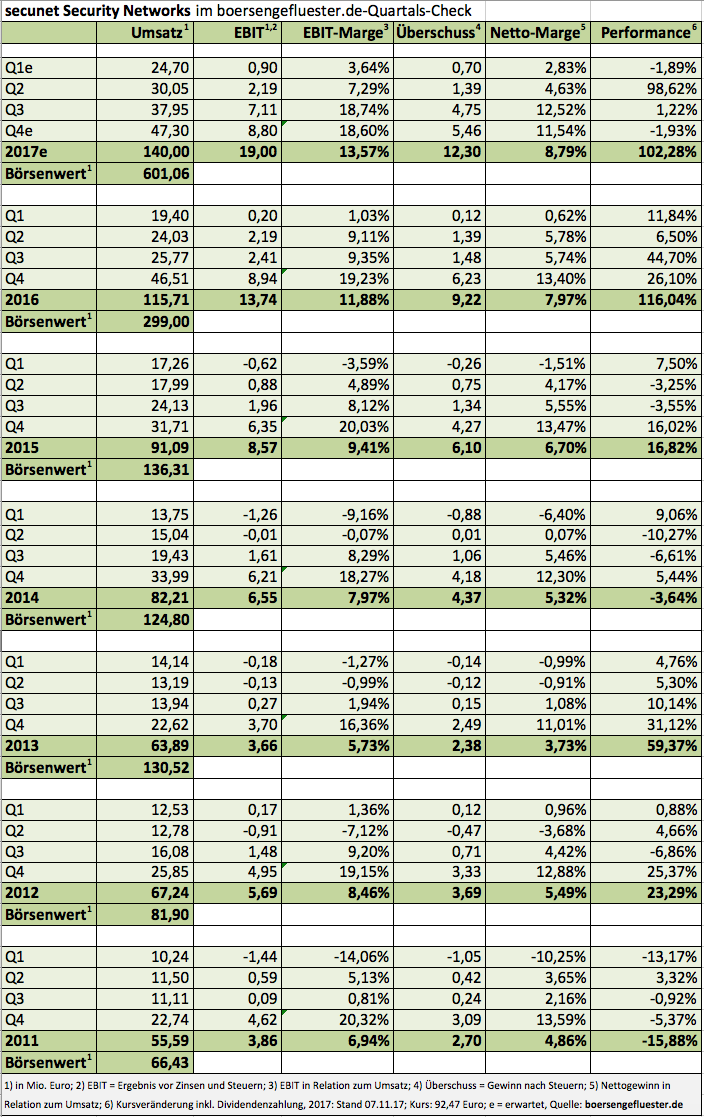

Die gute Marktposition und das erfahrene Management von secunet haben freilich einen stattlichen Preis an der Börse. Beim gegenwärtigen Aktienkurs von 92,47 Euro türmt sich die Marktkapitalisierung auf 601 Euro. Selbst unter Berücksichtigung des Netto-Finanzguthabens von zuletzt fast 24 Mio. Euro bleibt ein Unternehmenswert von 577 Mio. Euro – also fast das 28 des für 2017 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen). Zu einem nicht unerheblichen Teil ist diese Premiumbewertung wohl auch der Aktionärsstruktur geschuldet: Der Sicherheitskonzern Giesecke & Devrient hält fast 79 Prozent der secunet-Aktien. Hinzu kommen Fondsgesellschaften wie Axxion mit rund drei Prozent. Im Streubesitz befinden sich gerade einmal 10,37 Prozent der Anteile. Für boersengefluester.de bleibt die secunet-Aktie aber auch auf dem aktuellen Niveau eine gute Halten-Position. Mit dem Q3-Bericht haben die Essener einmal mehr gezeigt, dass sie derzeit kaum zu bremsen sind.

Die gute Marktposition und das erfahrene Management von secunet haben freilich einen stattlichen Preis an der Börse. Beim gegenwärtigen Aktienkurs von 92,47 Euro türmt sich die Marktkapitalisierung auf 601 Euro. Selbst unter Berücksichtigung des Netto-Finanzguthabens von zuletzt fast 24 Mio. Euro bleibt ein Unternehmenswert von 577 Mio. Euro – also fast das 28 des für 2017 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen). Zu einem nicht unerheblichen Teil ist diese Premiumbewertung wohl auch der Aktionärsstruktur geschuldet: Der Sicherheitskonzern Giesecke & Devrient hält fast 79 Prozent der secunet-Aktien. Hinzu kommen Fondsgesellschaften wie Axxion mit rund drei Prozent. Im Streubesitz befinden sich gerade einmal 10,37 Prozent der Anteile. Für boersengefluester.de bleibt die secunet-Aktie aber auch auf dem aktuellen Niveau eine gute Halten-Position. Mit dem Q3-Bericht haben die Essener einmal mehr gezeigt, dass sie derzeit kaum zu bremsen sind.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 727650 | DE0007276503 | AG | 1.233,70 Mio. € | 09.11.1999 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-Marge %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-Marge %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Jahresüberschuss1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Netto-Marge %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Ergebnis je Aktie8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividende je Aktie8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

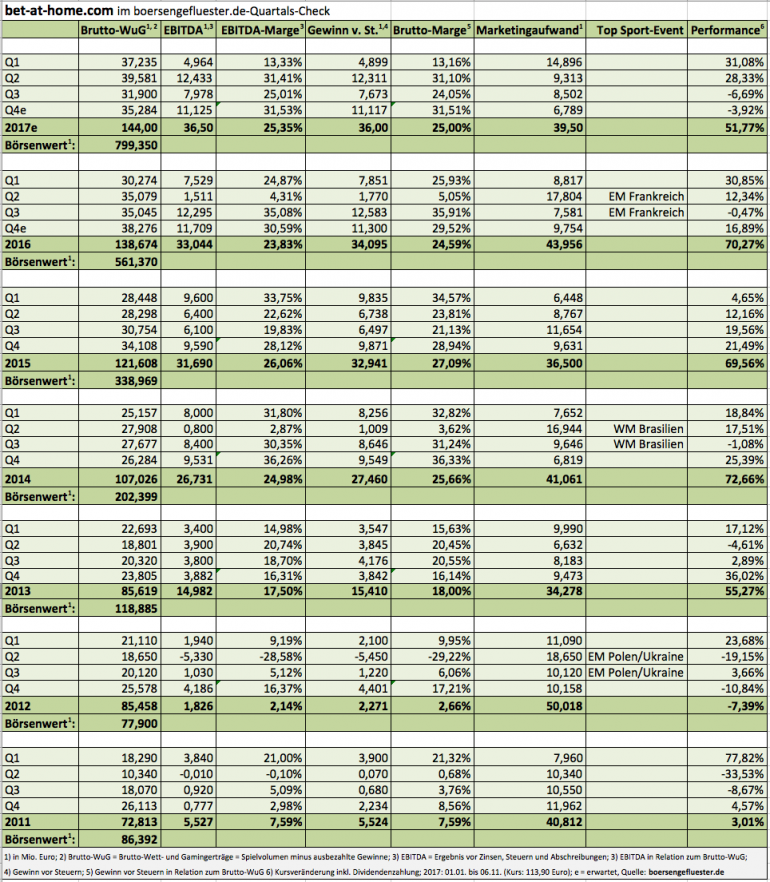

| bet-at-home.com | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio. € | 23.05.2005 | Halten | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-Marge %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-Marge %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Jahresüberschuss1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Netto-Marge %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividende je Aktie8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

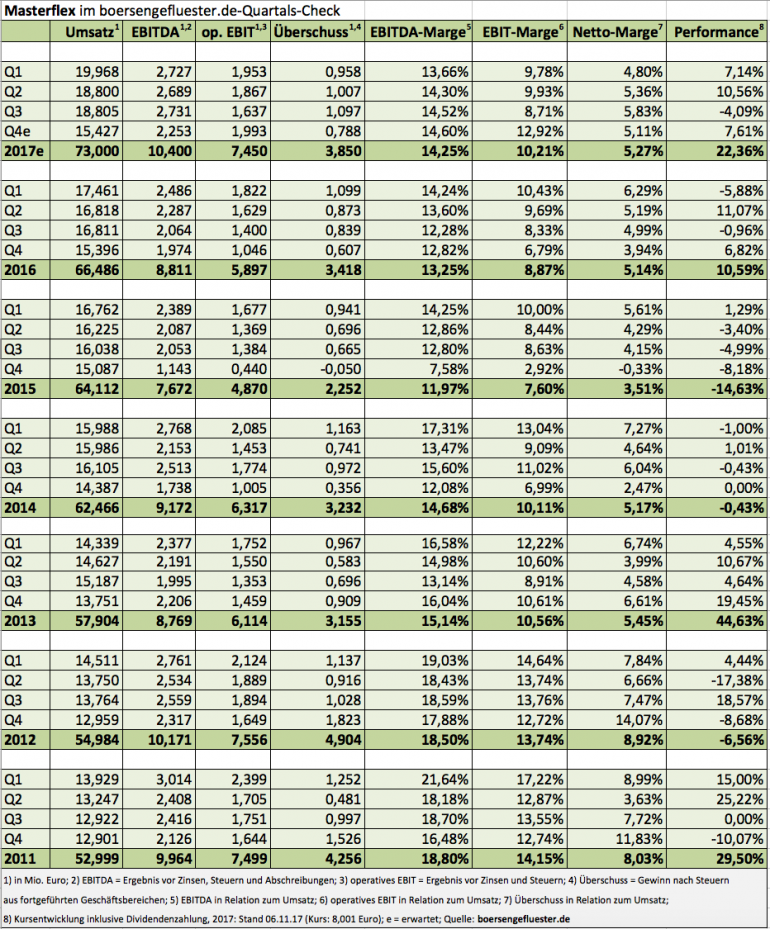

| Masterflex | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| 549293 | DE0005492938 | SE | 135,07 Mio. € | 16.06.2000 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-Marge %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-Marge %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Jahresüberschuss1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Netto-Marge %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Ergebnis je Aktie8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividende je Aktie8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Heidelberg Pharma | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A11QVV | DE000A11QVV0 | AG | 140,82 Mio. € | 13.11.2006 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 8,49 | 1,75 | 18,51 | 9,86 | 6,85 | 8,20 | 0,00 | |

| EBITDA1,2 | -17,55 | -24,83 | -16,62 | -20,33 | -20,64 | 0,00 | 0,00 | |

| EBITDA-Marge %3 | -206,71 | -1.418,86 | -89,79 | -206,19 | -301,31 | 0,00 | 0,00 | |

| EBIT1,4 | -18,28 | -25,63 | -17,18 | -21,21 | -20,67 | -30,00 | 0,00 | |

| EBIT-Marge %5 | -215,31 | -1.464,57 | -92,82 | -215,11 | -301,75 | -365,85 | 0,00 | |

| Jahresüberschuss1 | -18,37 | -26,14 | -19,70 | -20,35 | -19,38 | -32,00 | 0,00 | |

| Netto-Marge %6 | -216,37 | -1.493,71 | -106,43 | -206,39 | -282,92 | -390,24 | 0,00 | |

| Cashflow1,7 | -17,89 | -26,61 | -8,57 | -33,95 | -29,59 | 0,00 | 0,00 | |

| Ergebnis je Aktie8 | -0,61 | -0,80 | -0,44 | -0,31 | -0,42 | -0,86 | -0,46 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

In der Rubrik "Zitat des Tages" zeigen wir Sprüche berühmter Personen. Die Bandbreite reicht von Investoren über Philosophen bis hin zu Sportlern. Wenn Sie ein Zitat zur Aufnahme vorschlagen möchten, kontaktieren Sie uns gern. Per E-Mail an [email protected] oder das Kontaktformular auf der Webseite nutzen.

Auf dem 2013 von Gereon Kruse gegründeten Finanzportal boersengefluester.de dreht sich alles um deutsche Aktien – mit Schwerpunkt auf Nebenwerte. Neben klassischen redaktionellen Beiträgen sticht die Seite insbesondere durch eine Vielzahl an selbst entwickelten Analysetools hervor. Basis dafür ist eine komplett selbst gepflegte Datenbank für rund 650 Aktien. Damit erstellt boersengefluester.de Deutschlands größte Gewinn- und Dividendenprognose.