Die heiße Phase der Dividendensaison 2013 ist vorbei. Mittlerweile haben alle DAX-Konzerne ihre Aktionärstreffen abgehalten und anschließend die Gewinnbeteiligung ausgeschüttet. Renditejäger müssen nun genauer hinsehen, um attraktive Titel zu finden. Doch es lohnt sich: Der Juli verspricht noch einige interessante Hauptversammlungen (HV) und lukrative Dividenden. Insgesamt sind für den laufenden Monat die HVs von 71 heimischen Unternehmen angesetzt. Davon schütten 26 Gesellschaften eine Dividende aus. Bei den restlichen Firmen gibt es Nullrunden. Die zu erwartende Dividendenrendite kann sich sehen lassen: Elf Mal liegt sie nördlich der Vier-Prozent-Marke. Bei fünf Firmen ist sogar eine Rendite von mehr als fünf Prozent zu erwarten – „brutto“ wohlgemerkt, denn der Fiskus zieht noch 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ab. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagsatz von 26,375 Prozent. Weitere Infos finden Sie dazu in unserem

Dividenden-FAQ. Und hier – in chronologischer Reihenfolge – die Dividenden-Highlights vom Juli 2013:

Vormerken sollten sich Anleger bereits den 3. Juli 2013. Dann findet im Gesellschafterhaus des Frankfurter Palmengartens die Hauptversammlung von

DIC Asset statt. Die Immobiliengesellschaft schüttet für 2012 erneut 0,35 Euro pro Aktie aus. Die gesamte Dividendensumme beträgt somit 16 Mio. Euro. Bezogen auf den aktuellen Kurs ergibt sich eine Rendite von 4,3 Prozent. Zurzeit befindet sich die SDAX-Gesellschaft auf Roadshow, um Investoren für die neue, 100 Mio. Euro schwere, Anleihe zu mobilisieren. Der Bond ist mit einem Kupon von 5,75 Prozent ausgestattet und hat eine Laufzeit von fünf Jahren. Der Spezialist für Gewerbeimmobilien genießt einen guten Ruf in der Finanzbranche und rechnet auch für das laufende Jahr mit einer weiteren Steigerung des Funds From Operations (FFO) auf 45 bis 47 Mio. Euro. Zum Vergleich: Der gesamte Börsenwert ist etwa 7,7 Mal so hoch. Für Immobiliengesellschaften ist der FFO – eine Art Cashflow – die wichtigste Kennziffer zur Aktienbewertung. Nachdem der Anteilschein von DIC Asset im laufenden Jahr mit einem Kursplus von rund acht Prozent hinter dem Gesamtmarkt blieb, könnte es in den kommenden Monaten wieder überdurchschnittlich nach oben gehen. Das Unternehmen hat eine vergleichsweise solide Bilanz. Die Aktie ist moderat bewertet.

Ebenfalls am 3. Juli findet die Hauptversammlung der

Maschinenfabrik Berthold Hermle statt. Auf dem Aktionärstreffen in den Gosheimer Geschäftsräumen wird – neben einer „normalen“ Dividende von 0,85 Euro – über einen Bonus von 7,20 Euro pro Vorzugsaktie abgestimmt. Derartige Sonderzahlungen haben Tradition bei Hermle. Der Spezialist für Fräsmaschinen ist eine piekfeine Gesellschaft, die die Börsianer immer wieder positiv zu überraschen vermag. Ein Geheimtipp ist Hermle allerdings nicht mehr. Im laufenden Jahr verteuerte sich der Small Cap bereits um 73 Prozent. Dennoch beträgt die Dividendenrendite überdurchschnittliche 5,1 Prozent. Das Kurs-Gewinn-Verhältnis von 17,5 engt den Spielraum für weitere Kurssteigerungen allerdings spürbar ein. Gut möglich, dass die Notiz nach der Dividendenauszahlung erst einmal in den Konsolidierungsmodus wechselt.

Spekulativ orientierte Nebenwerte-Investoren blicken am 5. Juli in die älteste Stadt Baden-Württembergs. In Rottweil findet dann die Hauptversammlung von

Schweizer Electronic statt. Das von der Familie Schweizer geführte Unternehmen ist der drittgrößte Hersteller von Leiterplatten in Europa und kam 2012 auf einen Umsatz von rund 100 Mio. Euro. Etwa halb so groß ist der Börsenwert, wobei sich allerdings nur 15 Prozent im Streubesitz befinden. Das Eigenkapital von 40 Mio. Euro deckt die Kapitalisierung zu fast 80 Prozent ab. Allerdings schwanken die Geschäftszahlen von Schweizer Electronic – wie für die Branche üblich – in einer enorm breiten Spanne. Für das laufende Jahr zeigte sich Vorstandschef Marc Schweizer „verhalten optimistisch“. Seit vier Monaten hangelt sich die Notiz eher lustlos zwischen 13 und 14 Euro hin und her. Vor drei Jahren kostete das Papier doppelt so viel. Das Unternehmen hat die Dividende zum zweiten Mal in Folge erhöht und schüttet für 2012 0,55 Euro pro Anteilschein aus. Das entspricht einer Gesamtsumme von knapp 2,1 Mio. Euro. Die Rendite beträgt annähernd 4,1 Prozent.

Knapp 300 Kilometer von Rottweil entfernt, findet am selben Tag ab 11 Uhr in Frankfurt die Hauptversammlung von

Bien-Zenker statt. Der Fertighausspezialist feiert seit einigen Monaten ein bemerkenswertes Comeback an der Börse. Nach dem jüngsten Kursspurt steht seit Jahresbeginn mehr als ein Kursverdoppler auf der Habenseite. Auslöser: Nach fünf dividendenlosen Jahren kehrt Bien-Zenker für 2012 pro Aktie 0,60 Euro aus. Das macht eine Rendite von 4,5 Prozent. Nachdem die Gesellschaft aus Schlüchtern 2012 bei Erlösen von 141,5 Mio. Euro einen Gewinn vor Zinsen und Steuern (EBIT) von 2,2 Mio. Euro erzielte, soll das EBIT im laufenden Jahr auf 5 Mio. Euro klettern. Dementsprechend hält boersengefluester.de ein Ergebnis je Aktie von 1,15 Euro für realistisch. Selbst wenn der Gewinn im Jahr 2014 um 15 Prozent zurückgehen sollte, käme das Papier auf ein ansprechendes KGV von 13. Allerdings befinden sich nur noch 10,38 Prozent der Bien-Zenker-Aktien im Streubesitz. 89,62 Prozent der Stimmen sind der österreichischen ELK Fertighaus AG zuzurechnen. Womöglich wird aus dem Dividendenwert Bien-Zenker sogar noch eine Squeeze-out-Spekulation.

Zu einer tollen Börsenstory hat sich

Versiko entwickelt. Anfang 2010 wechselten die Stücke des auf Nachhaltigkeit bedachten Vermögensberaters im Tief für rund 1,15 Euro den Besitzer. Mittlerweile kostet die Aktie 5,80 Euro. Die Analysten von Close Brothers Seydler empfehlen den Ökowert mit Kursziel 6,50 zum Kauf. Zur Hauptversammlung am 19. Juli 2013 in der Düsseldorfer Tonhalle schlägt die Gesellschaft eine Dividende von 0,36 Euro pro Vorzugsaktie vor. Hierin enthalten ist ein Bonus von 0,12 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs erreicht die Dividendenrendite somit brutto immerhin 6,2 Prozent. Insgesamt reicht Versiko knapp 2,9 Mio. Euro an die Anteilseigner weiter. Wichtig: Für Privatanleger ist die Dividende „steuerfrei“. Dieser Begriff führt zwar ein wenig in die Irre, denn tatsächlich geht der Fiskus nur bei Investoren, die den Titel bereits vor Einführung der Abgeltungsteuer in ihr Depot genommen haben, leer aus. Für alle anderen Anleger gilt eine nachgelagerte Besteuerung.

Weitere Infos zu dem Thema finden Sie hier. Im Vorjahr erzielte die Gesellschaft aus Hilden einen Überschuss von rund 2 Mio. Euro – obwohl sich das operative Geschäft nach eigenen Angaben eher „durchwachsen“ entwickelte. Für Anhänger ethisch korrekter Investments ist die Versiko-Aktie eine Überlegung wert.

Eine feine Gesellschaft ist auch

Westag & Getalit. Der Hersteller von Schalhölzern, Türen und Laminaten hält am 23. Juli seine Hauptversammlung in Rheda-Wiedenbrück ab. Die Inhaber der Vorzugsaktien erhalten für 2012 erneut 1,00 Euro pro Anteilschein, die Stammaktionäre werden mit 0,94 Euro bedient. Daraus ergeben sich Renditen von 4,8 Prozent für die Stämme und 5,2 Prozent für die Vorzüge. Boersengefluester.de hatte das Unternehmen Ende Mai ausführlich vorgestellt.

Den Artikel finden Sie hier. An der positiven Einschätzung hat sich seitdem nichts geändert. Allerdings haben sich die Notierungen der beiden Aktiengattungen in der Zwischenzeit erfreulich entwickelt, so dass sich das entsprechende prozentuale Kurspotenzial ein wenig verringert hat. Für Dividendenjäger sind die Titel aber immer noch lohnend. Am 12. August präsentiert der Vorstand von Westag & Getalit den Halbjahresbericht. Die Sechs-Monats-Zahlen werden vermutlich die weitere Kursrichtung vorgeben.

Das HV-Highlight findet allerdings ganz klar im Münchner Olympiapark statt – und zwar ebenfalls am 23. Juli. An diesem Dienstag bittet der Fernsehkonzern

ProSiebensat.1 Media zur Hauptversammlung. Dabei haben es gleich zwei Programmpunkte in sich: Angesichts des hohen Liquiditätszuflusses aus dem Verkauf der nordeuropäischen TV- und Radioaktivitäten schüttet das MDAX-Unternehmen eine von 1,17 Euro auf 5,65 Euro erhöhte Dividende pro Vorzugsaktie aus. Daraus ergibt sich trotz der rasanten Kursrally immer noch eine Rendite von 16,4 Prozent. An dieser Stelle sei allerdings noch einmal betont: Die Dividende wird am Tag der Auszahlung vom Kurs abgezogen! Unterm Strich ändert sich an der Vermögenssituation des Anlegers also nichts. Noch mehr wird die Fantasie der internationalen Geldgeber allerdings durch Tagesordnungspunkt 8 der Hauptversammlung angeheizt. Hier geht es um nichts weniger als die Umwandlung der stimmrechtslosen Vorzüge in Stämme. Damit kommt die Gesellschaft endlich einer seit dem Börsengang im Jahr 1997 gestellten Forderung der Investoren nach. Positiver Nebeneffekt: Mit der Vereinheitlichung der Kapitalstruktur ebnen die Münchner gleichzeitig den Weg in den DAX. Vor diesem Hintergrund leuchtet die Kursrally von ProSiebenSat.1 noch mehr ein. Allein im laufenden Jahr hat die Notiz um 62 Prozent zugelegt. Seit Anfang 2012 schoss das Papier sogar um 144 Prozent in die Höhe. Die kommenden Wochen bis zur Hauptversammlung werden zeigen, ob noch weitere Investoren auf den Dividenden- und Aktienumwandlungszug aufspringen.

Für den 30. Juli sollten Anleger sich die Hauptversammlung von

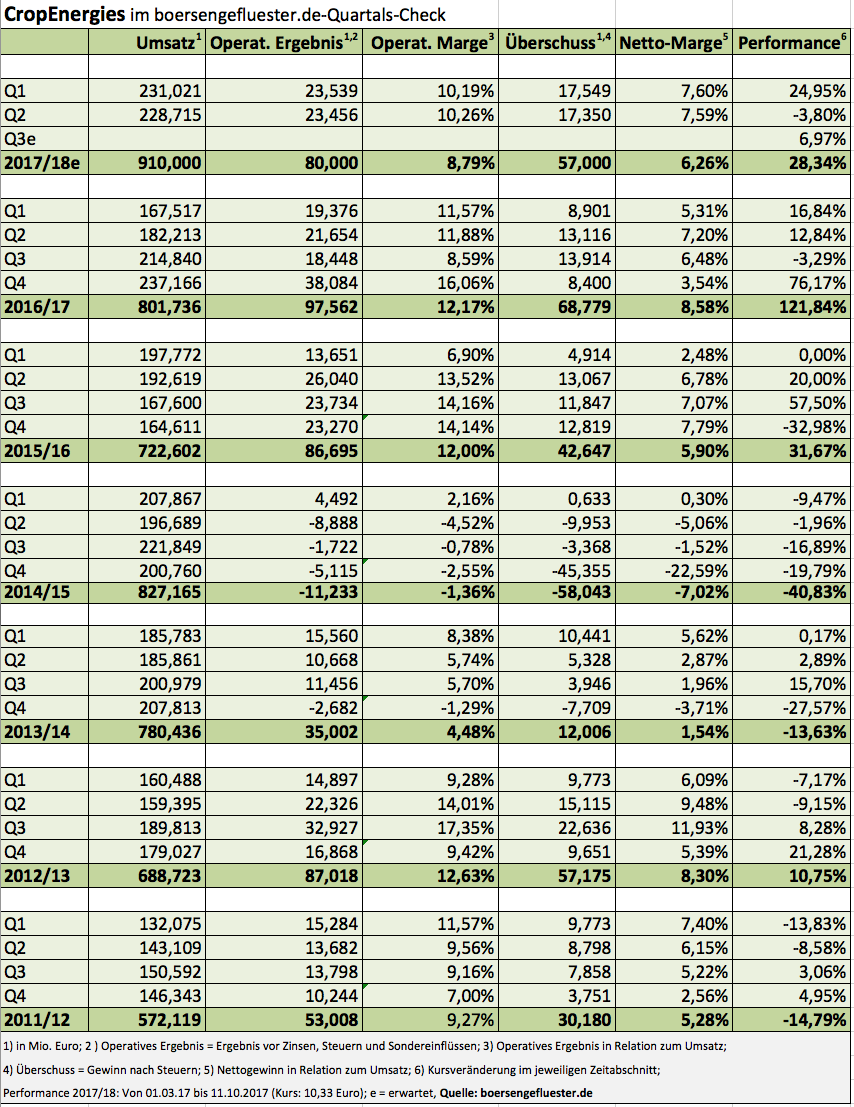

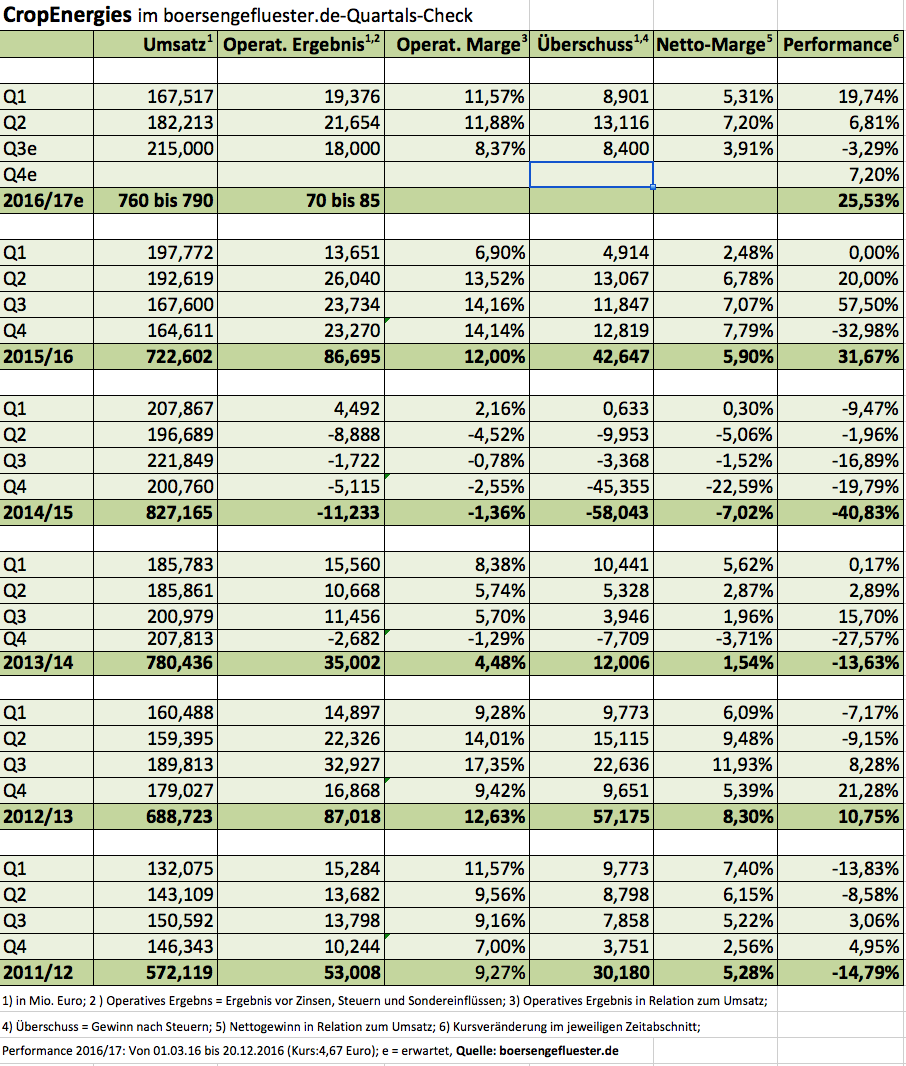

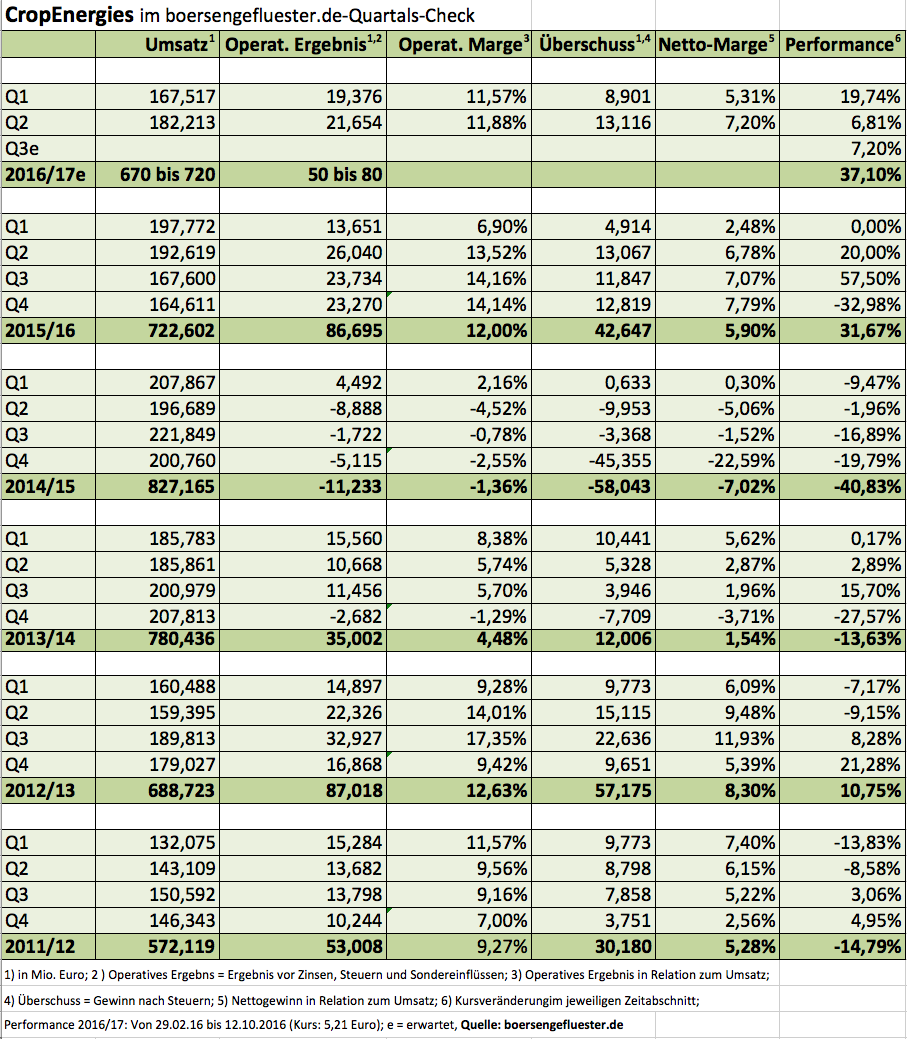

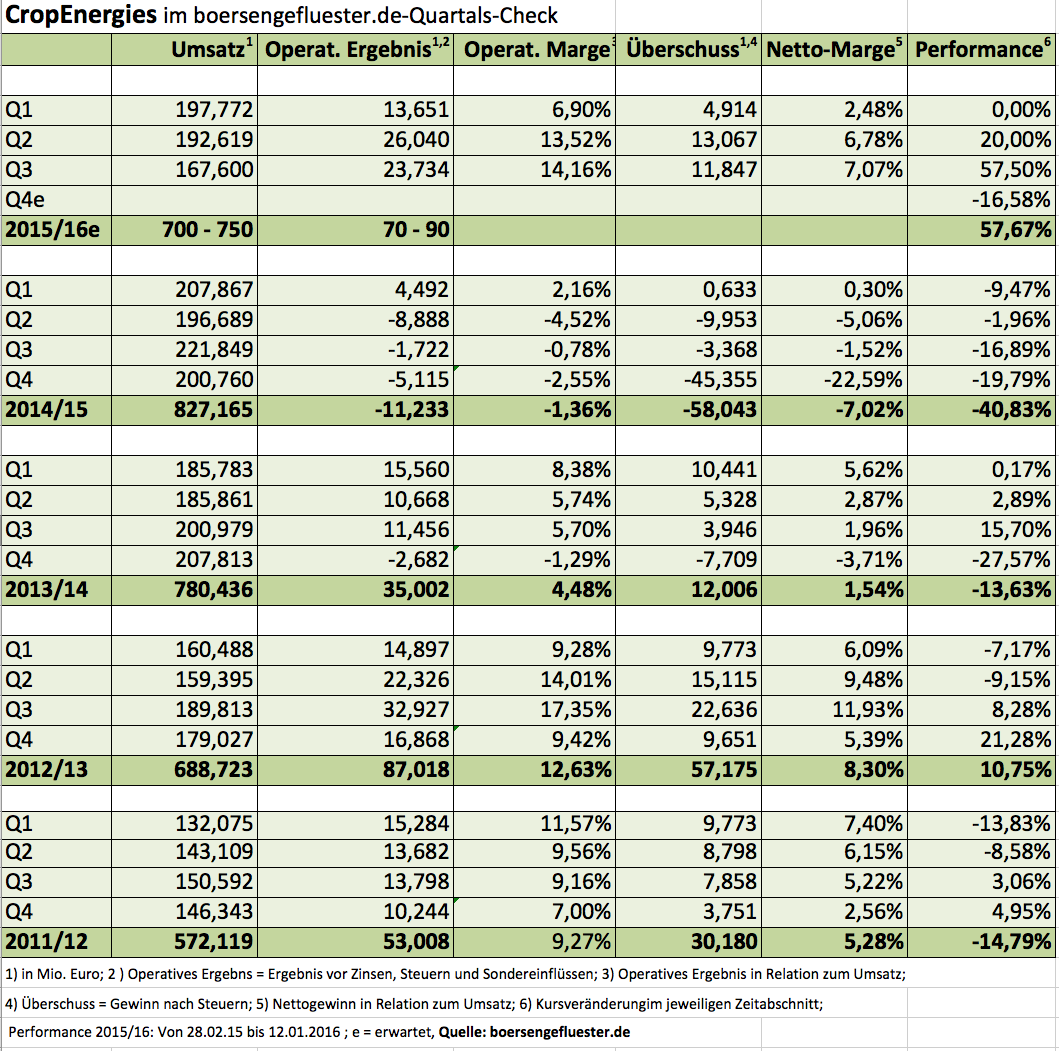

Cropenergies in Mannheim vormerken. Der Hersteller von Bioethanol und Futtermitteln hat nach den super Zahlen im Geschäftsjahr 2012/13 die Dividende von 0,18 auf 0,26 Euro pro Aktie angehoben. Darin enthalten ist eine Sonderzahlung von 0,06 Euro. Insgesamt schüttet das Unternehmen damit 22,1 Mio. Euro an die Anteilseigner aus. Größter Profiteur ist

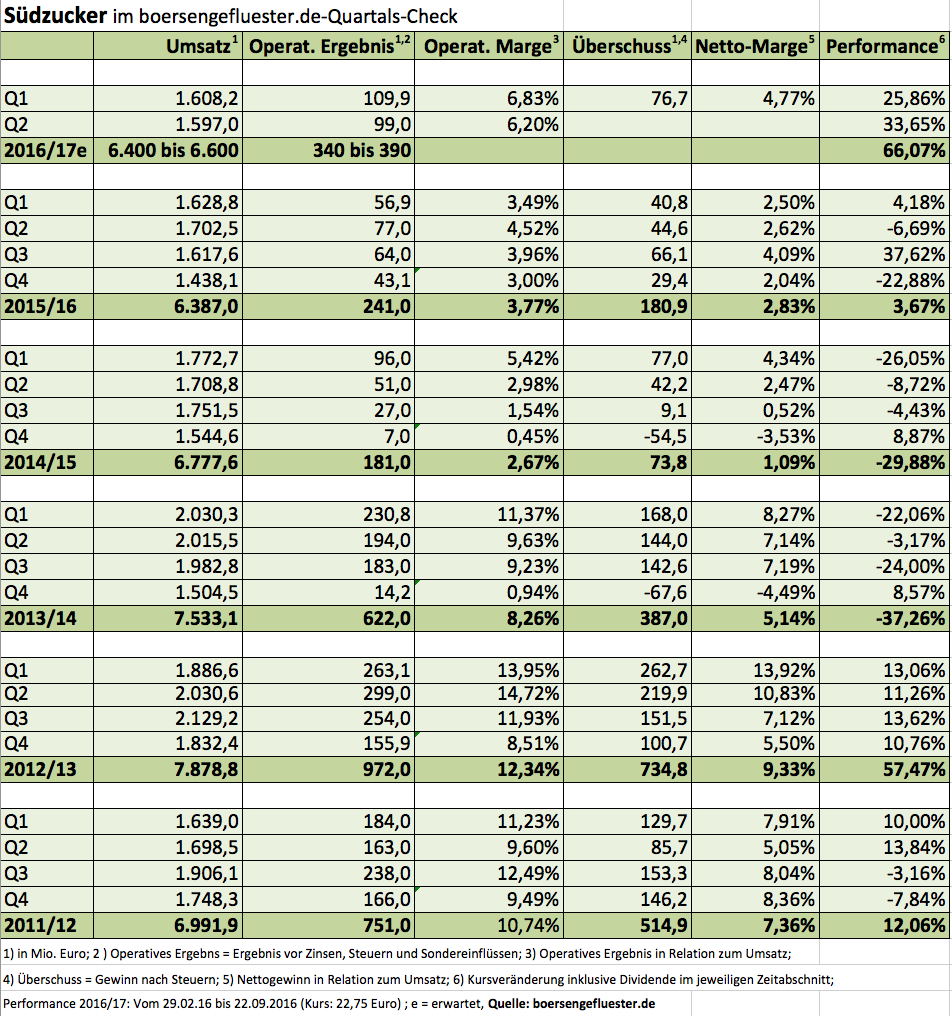

Südzucker, denn der MDAX-Konzern hält 71 Prozent der Cropenergies-Anteile. Im laufenden Geschäftsjahr werden sich die Gewinne von Cropenergies allerdings wieder „normalisieren“, wie es der Vorstand ausdrückt. Das operative Ergebnis wird in einer Range zwischen 50 und 60 Mio. Euro erwartet. Zur Einordnung: Zuletzt lag es bei 87 Mio. Euro. Die Cropenergies-Aktie hat dennoch ihre Reize. Die Dividendenrendite beträgt ansehnliche 4,3 Prozent. Das KGV ist mit knapp 13 ebenfalls nicht abgedreht. Zudem entspricht der Börsenwert von 518 Mio. Euro nur etwa drei Viertel der zuletzt erzielten Erlöse. Nachdem der zurückhaltende Ausblick des Vorstands ursprünglich als Enttäuschung aufgenommen wurde, hat sich die Stimmung für die Cropenergies-Aktie zuletzt wieder aufgehellt. Psychologisch wichtig wird, ob die Notiz die Marke von 6 Euro signifikant hinter sich lassen kann. Spätestens ab 6,50 Euro wäre der Weg nach oben vorerst frei.

...

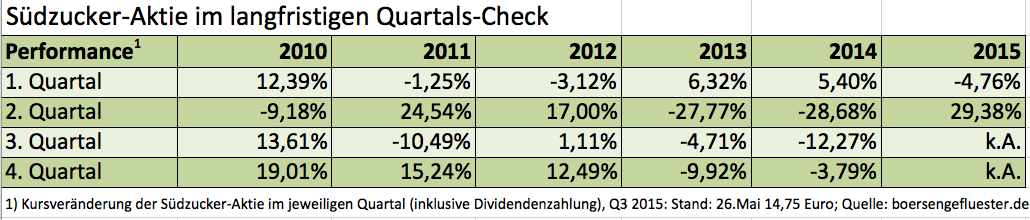

Analysten und Leerverkäufer haben die Aktie quasi unter Dauerbeschuss. Das durchschnittliche Kursziel liegt bei weniger als 11 Euro. Und selbst die Experten von Kepler Chevreux, die sich zu einer Kaufen-Empfehlung durchringen können, trauen dem Titel nur ein Potenzial bis 15 Euro zu – und genau da befindet sich die Notiz zurzeit. So gesehen spricht vordergründig nichts für ein Engagement in der Südzucker-Aktie. Einen gewissen Einfluss könnten charttechnisch motivierte Käufe haben. Schließlich sehen die Kurvendeuter nach der langen Baisse Chancen auf eine Erholung bis in den Bereich um 18 Euro. Doch wie immer bei der Charttechnik: Sollte es zu einem Rücksetzer kommen, könnte es auch wieder bergab gehen. Kurzfristig mögen Trader die Richtung mitbestimmen, eine wirkliche Trendwende läuten sie allerdings nicht ein. Möglicherweise bekommen aber auch die Leerverkäufer durch den Kursanstieg kalte Füße und müssen sich eindecken. Größter Trendverstärker wäre hier Canada Pension Plan Investment Board. Der kanadische Pensionsfonds hält nach jüngsten Angaben 1,32 Prozent des Aktienkapitals als Netto-Leerverkaufsposition. In der Spitze waren es Ende November 2014 aber schon einmal 1,48 Prozent. Gewichtige Wetten gegen Südzucker sind aber auch namhafte britische Adressen wie Blackrock, Egerton Capital, DSAM Partners, Odey Asset Management, Marshal Wace oder CapeView Capital eingegangen.

Analysten und Leerverkäufer haben die Aktie quasi unter Dauerbeschuss. Das durchschnittliche Kursziel liegt bei weniger als 11 Euro. Und selbst die Experten von Kepler Chevreux, die sich zu einer Kaufen-Empfehlung durchringen können, trauen dem Titel nur ein Potenzial bis 15 Euro zu – und genau da befindet sich die Notiz zurzeit. So gesehen spricht vordergründig nichts für ein Engagement in der Südzucker-Aktie. Einen gewissen Einfluss könnten charttechnisch motivierte Käufe haben. Schließlich sehen die Kurvendeuter nach der langen Baisse Chancen auf eine Erholung bis in den Bereich um 18 Euro. Doch wie immer bei der Charttechnik: Sollte es zu einem Rücksetzer kommen, könnte es auch wieder bergab gehen. Kurzfristig mögen Trader die Richtung mitbestimmen, eine wirkliche Trendwende läuten sie allerdings nicht ein. Möglicherweise bekommen aber auch die Leerverkäufer durch den Kursanstieg kalte Füße und müssen sich eindecken. Größter Trendverstärker wäre hier Canada Pension Plan Investment Board. Der kanadische Pensionsfonds hält nach jüngsten Angaben 1,32 Prozent des Aktienkapitals als Netto-Leerverkaufsposition. In der Spitze waren es Ende November 2014 aber schon einmal 1,48 Prozent. Gewichtige Wetten gegen Südzucker sind aber auch namhafte britische Adressen wie Blackrock, Egerton Capital, DSAM Partners, Odey Asset Management, Marshal Wace oder CapeView Capital eingegangen.