[sws_green_box box_size="585"] Pünktlich mit dem Überschreiten der 10.000-Punkte-Schwelle im DAX ist eine neue Diskussion in Gang gekommen: Lohnen sich Aktienkäufe jetzt noch – oder wird es nicht vielmehr bald Zeit für den Ausstieg? Klar, die berühmte Kugel zur Kursvorhersage hat auch boersengfluester.de nicht zur Hand. Und meistens kommt es sowieso alles anders – gerade auf dem Aktienparkett. Dennoch ist es lohnenswert, sich mit den wichtigsten Argumenten auseinanderzusetzen. Boersengefluester.de hat dazu etliche Berechnungen mit Hilfe der von uns selbst gepflegten Datenbank

DataSelect durchgeführt. [/sws_green_box]

Wie teuer ist der DAX eigentlich?

Die 30 DAX-Unternehmen haben derzeit einen Börsenwert von zusammengefasst 1.072,76 Mrd. Euro – eine kaum greifbare Größenordnung. Also heißt es Kleinholz machen: Setzt man etwa den addierten Nettogewinn der DAX-Konzerne für 2013 in Höhe von 64,307 Mrd. Euro in Relation zur Kapitalisierung des Blue-Chip-Index ergibt sich ein Kurs-Gewinn-Verhältnis (KGV) von 16,68. Das ist momentan mal Fakt und wirkt im langfristigen Vergleich eher ambitioniert. Schließlich ist das historische KGV für den DAX wohl eher im Bereich um gut 13 bis 14 anzusiedeln. Demnach bekommt der DAX schon mal erste Abzüge in der B-Note. Allerdings blicken Börsianer stets in die Zukunft – um mindestens zwölf Monate. Dafür nehmen die Investoren sogar die Unsicherheiten einer Prognose in Kauf. Auf Basis der Schätzungen von boersengefluester.de verringert sich das DAX-KGV für 2015 auf 12,88. Bezogen auf unsere Prognosen für das Jahr 2016 ergibt sich sogar ein sehr moderat anmutender Wert von 11,82.

Einzelwerte im DAX vielfach deutlich teurer

Ernüchterung kehrt allerdings beim Blick auf die Bewertung vieler Einzelaktien ein. Auf 2015er-Basis kommen immerhin zwölf Titel auf ein KGV von mehr 15. Beiersdorf und Henkel spielen sogar in der „Ü20-Liga“. Wirklich einladende KGVs im einstelligen Bereich oder knapp über zehn haben lediglich die schwergewichtigen Titel aus der Finanzbranche wie

Allianz,

Deutsche Bank und

Münchener Rück sowie die Vertreter aus dem Automobilsektor. Über ihre Bank-Töchter sind

BMW,

Daimler und

Volkswagen jedoch auch beinahe halbe Finanzdienstleister.

Blick auf die Dividendenrendite

Die Hauptversammlungssaison ist gelaufen für den DAX. Kurzfristig sind von dieser Seite also keine Impulse zu erwarten. Boersengefluester.de hat daher bereits die erwarteten Dividendenrenditen für 2014 – ausgezahlt wird im kommenden Jahr – berechnet. Demnach kommen immerhin 13 DAX-Aktien nur noch auf eine Rendite zwischen 1,0 und 2,0 Prozent. Bei vier Unternehmen liegt die Verzinsung zwischen 2,0 und 3,0 Prozent. Und jetzt wird es interessant: Sieben Gesellschaften dürften auf Basis der Schätzungen von boersengefluester.de eine Bruttoverzinsung in einer Range von 3,0 bis 4,0 Prozent abwerfen. Bei

Allianz,

Münchener Rück und (mit einem Fragezeichen) auch

E.ON können Privatanleger sogar auf eine vier vor dem Komma hoffen. Das Thema Dividende wird langfristig also ein Treiber bleiben.

Und das Kurs-Buchwert-Verhältnis?

Komplett im neutralen Bereich bewegt sich der DAX momentan unter KBV-Gesichtspunkten. Nach Berechnungen von boersengefluester.de türmte sich das Eigenkapital in den Bilanzen der DAX-Konzerne zum Ende des ersten Quartals auf rund 624 Mrd. Euro. Bereinigt um die fälligen Dividendenzahlungen ergibt sich ein Buchwert von 597,28 Mrd. Euro. In Relation zum gesamten Börsenwert von 1.072,76 Mrd. Euro läuft das auf ein Kurs-Buchwert-Verhältnis (KBV) von 1,80 hinaus. Kein Schnäppchen, aber auch kein Grund zur Panik.

Auf dem Höhepunkt einsteigen?

Psychologie spielt eine ganz wichtige Rolle an der Börse. Und so wirkt ein DAX-Stand nahe 10.000 Punkten auf viele Anleger abschreckend. Wie wäre es daher mit einem DAX von 5122 Zählern? Kein Problem. Der in den Medien regelmäßig erwähnte DAX hat nämlich noch einen kleinen Bruder – und zwar in der Version eines Kursindex, während der bekannte DAX als Performance-Index konzipiert ist. Markantester Unterschied sind die Dividendenzahlungen, die beim Performance-DAX mit einfließen und beim Kurs-DAX – wie bei internationalen Börsenbarometern üblich – abgezogen werden. Die Unterschiede sind verblüffend: Während sich der Performance-DAX nahe des All-Time-Highs bewegt, notiert der Kurs-DAX um rund 18 Prozent niedriger als zu seinem Rekordhoch vom März 2000. Ein Spiegelbild liefern die Aktienkurse der DAX-Gesellschaften. Immerhin zehn Papiere kosten um mindestens 50 Prozent weniger als zum Rekordniveau. Bei sieben Titeln ist der Kursgipfel zwischen 20 und 50 Prozent entfernt. Ebenfalls interessant: Bei nur zwölf DAX-Werten datiert das All-Time-High von 2014. Für 16 DAX-Titel stammt die Bestmarke dagegen aus dem Jahr 2008 oder noch früher. Natürlich ist es ein Trugschluss, dass Aktienkurse irgendwann wieder zu früheren Rekordmarken aufschließen müssen. Anteilseigner der

T-Aktie wissen ein Lied davon zu singen. Einen generellen Höhenkoller müssen Anleger bei einem DAX von 10.000 Punkten aber keinesfalls bekommen.

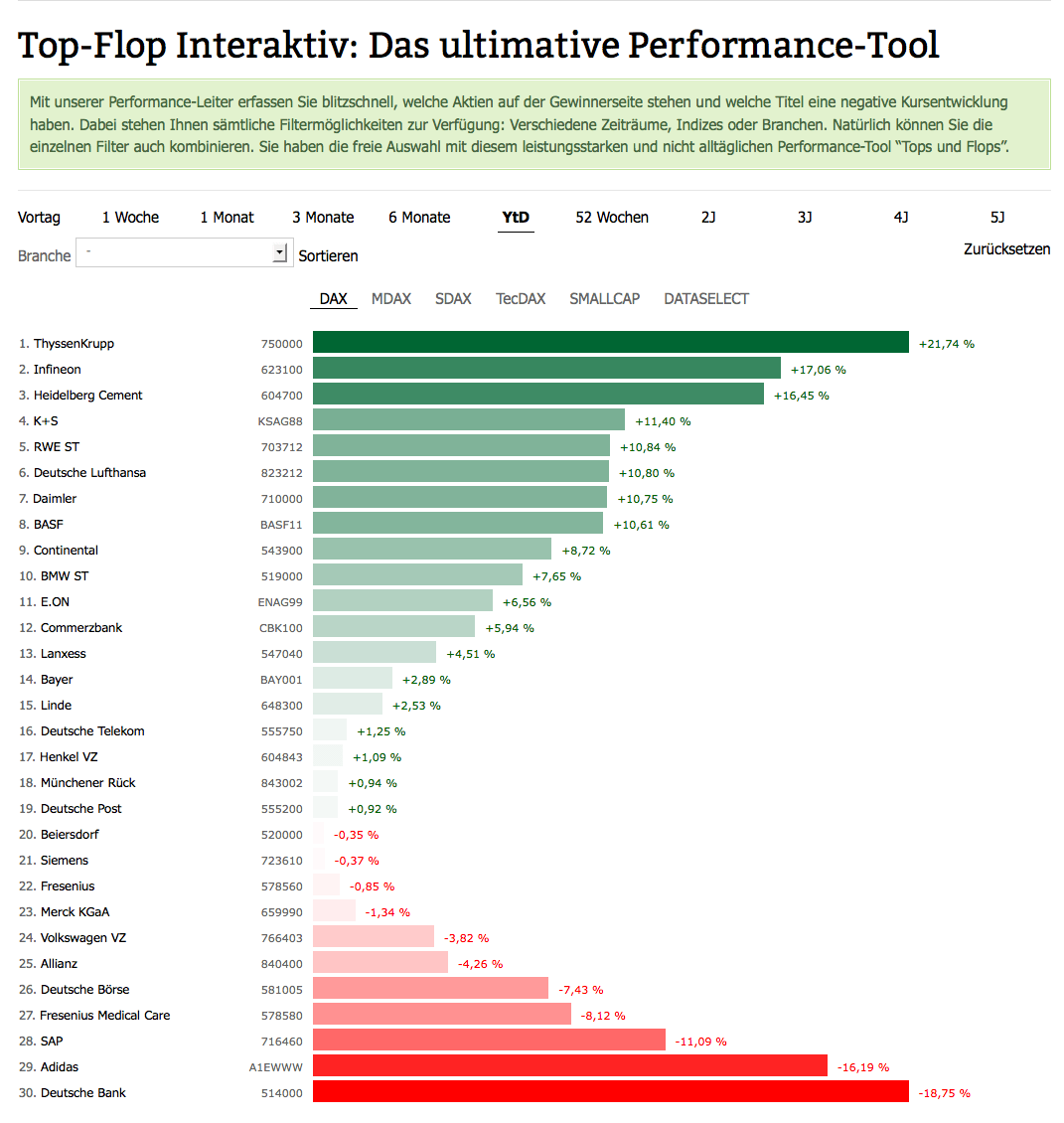

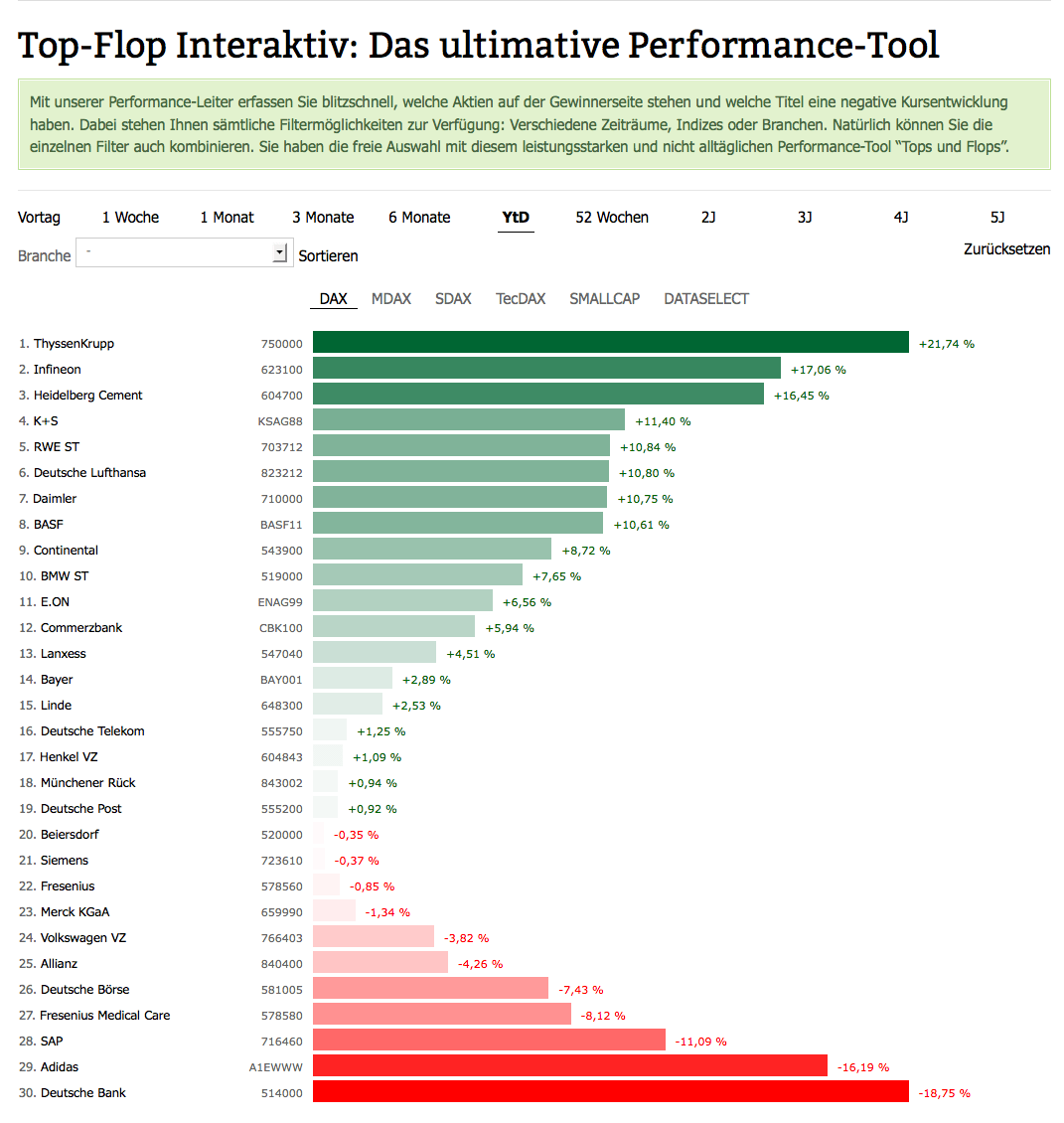

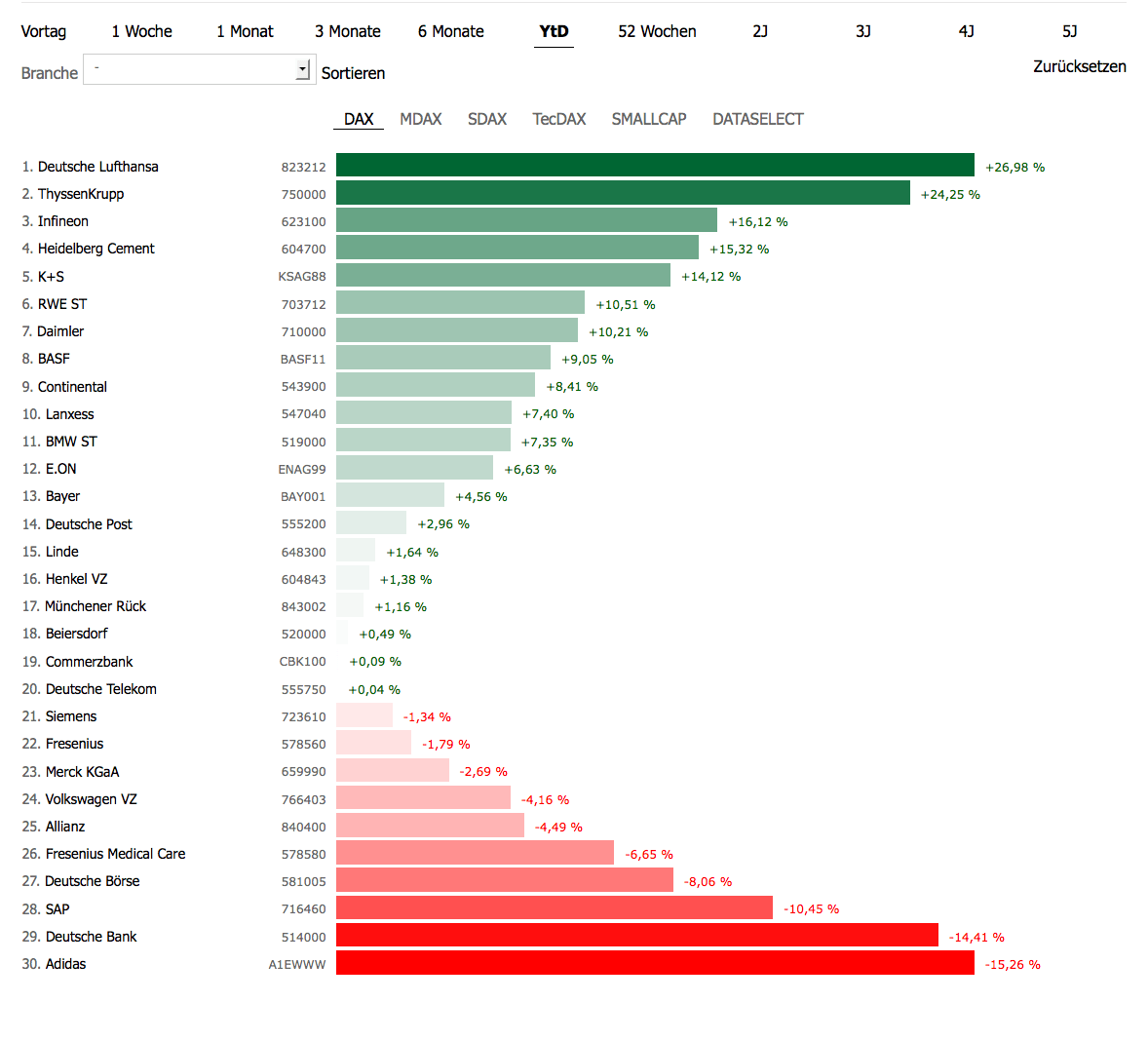

Welche DAX-Aktien laufen 2014 besonders gut?

Unterschiedlicher könnte die Performance kaum sein. Während sich Inhaber eines DAX-Zertifikats im laufenden Jahr über einen Wertzuwachs von momentan gut vier Prozent freuen können, liegen die Aktionäre von

ThyssenKrupp,

Infineon und

HeidelbergCement zwischen 16 und 21 Prozent vorn. Aber es gibt auch jede Menge Verlierer. Vor allen Dingen die Papiere von

SAP,

Adidas und der

Deutschen Bank zählten im ersten Halbjahr zu den Verlierern. Das Blatt kann sich schnell wenden. Die

Lufthansa hielt sich 2014 auch lange im Führungskreis auf, ehe eine Gewinnwarnung für plötzlichen Anlegerfrust sorgte.

Was sonst tun mit dem Geld?

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den

DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht:

HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch:

HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen:

HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“:

HIER klicken. [/sws_red_box]...

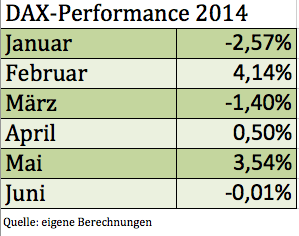

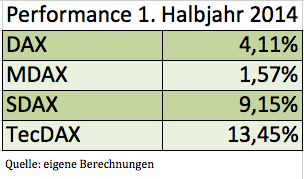

Innerhalb der aus DAX, MDAX, SDAX und TecDAX bestehenden DAX-Familie rangiert der Blue-Chip-Index mit seinem Plus von 4,11 Prozent allerdings nur auf Platz drei. Den Vogel abgeschossen hat im ersten Halbjahr klar der TecDAX. Hier sorgten die enormen Kursgewinne bei Titeln wie Nordex, Dialog Semiconductor, Nemetschek, Drillisch und Bechtle für die nötige Kurspower.

Innerhalb der aus DAX, MDAX, SDAX und TecDAX bestehenden DAX-Familie rangiert der Blue-Chip-Index mit seinem Plus von 4,11 Prozent allerdings nur auf Platz drei. Den Vogel abgeschossen hat im ersten Halbjahr klar der TecDAX. Hier sorgten die enormen Kursgewinne bei Titeln wie Nordex, Dialog Semiconductor, Nemetschek, Drillisch und Bechtle für die nötige Kurspower.

Auf Schlusskursbasis hielt sich der DAX im laufenden Jahr lediglich drei Mal oberhalb der Marke von 10.000 Punkten – zuletzt am 19. Juni. Erstmals überschritten wurde die magische Marke am 5. Juni 2014, einem Donnerstag. Das bisherige Jahrestief datiert vom 14. März 2014. Damals rutschte der DAX im Tagesverlauf bis auf 8.913 Zähler ab. Die Höchstmarke stammt vom 20. Juni 2014, als der DAX zwischenzeitlich bis auf 10.050,98 Punkte vorpreschte. Bildet man das arithmetische Mittel aus alles Schlusskursen des laufenden Jahres würde sich ein DAX-Stand von 9571 ergeben. Gemessen daran bewegt sich der Leitindex momentan eher auf erhöhtem Terrain.

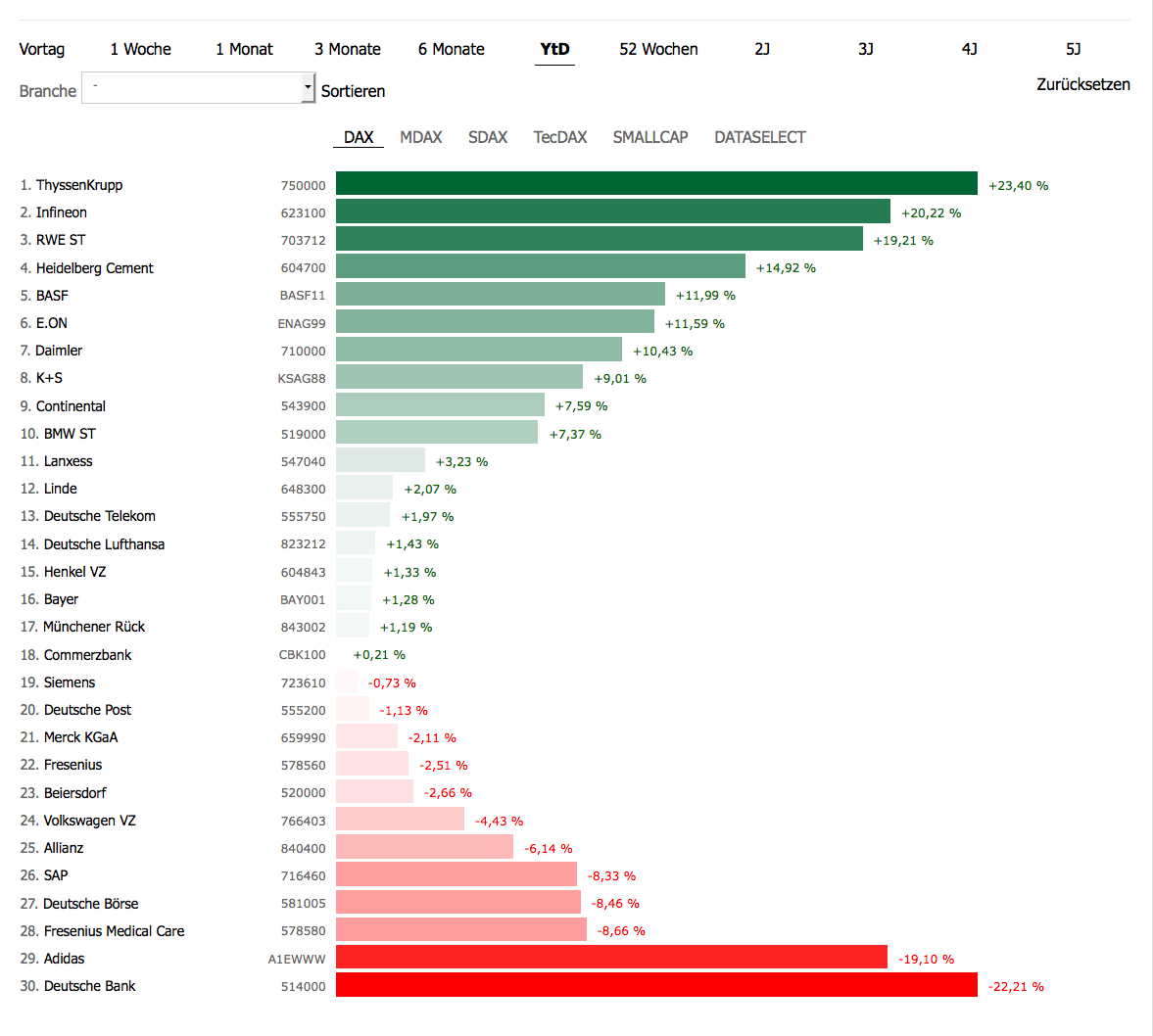

Beim Blick auf die Einzelwerte fällt die enorme Spannbreite auf. Zwischen der Performance von ThyssenKrupp (+23 Prozent) und der Entwicklung der Deutschen Bank-Aktie (-22 Prozent) liegen Welten. Zugute halten muss man dem Frankfurter Finanzhaus allerdings, dass die Wertentwicklung durch die laufende Kapitalerhöhung verfälscht wird. Aber auch inklusive des Bezugsrechts steht für das Institut ein Minus von rund 15 Prozent zu Buche. Auffällig ist außerdem die gute Performance von Infineon. Im Gegensatz zu ThyssenKrupp, die 2013 quasi auf der Stelle traten, setzt sich bei dem Chipkonzern die erfreuliche Aufwärtsbewegung fort.

Nicht unbedingt so weit vorn auf der Gewinnerliste zu erwarten, waren außerdem die Anteilscheine der leidgeprüften Versorger RWE und E.ON. Und mit BASF hat sich ebenfalls ein Wert nach vorn gespielt, der 2013 kaum von der Stelle kam. Vom Stimmungswandel der Investoren profitiert zudem der Anteilschein von K+S. Der Kaliproduzent gehörte im zweiten Halbjahr 2013 mit einem Kursminus von 21 Prozent noch zu den großen Verlierern. Trotz Drei-Streifen-Dauer-TV-Präsenz während der Fußball-WM ist die Adidas-Aktie momentan komplett außer Form. Dem Sportartikelkonzern machen insbesondere Währungseffekte zu schaffen. Beinahe „Zurück auf los“ hieß es für die lange Zeit zur DAX-Spitzengruppe gehörende Lufthansa-Aktie. Hier sorgte eine überraschende Gewinnwarnung für den Absturz. Und der Vollständigkeit halber: Das Lieblingsthema vieler Finanzmedien, die Commerzbank-Aktie, hat sich im ersten Halbjahr mit minus 0,01 Prozent Kursveränderung per saldo überhaupt nicht bewegt. Viel Lärm um nichts also!

Auf Schlusskursbasis hielt sich der DAX im laufenden Jahr lediglich drei Mal oberhalb der Marke von 10.000 Punkten – zuletzt am 19. Juni. Erstmals überschritten wurde die magische Marke am 5. Juni 2014, einem Donnerstag. Das bisherige Jahrestief datiert vom 14. März 2014. Damals rutschte der DAX im Tagesverlauf bis auf 8.913 Zähler ab. Die Höchstmarke stammt vom 20. Juni 2014, als der DAX zwischenzeitlich bis auf 10.050,98 Punkte vorpreschte. Bildet man das arithmetische Mittel aus alles Schlusskursen des laufenden Jahres würde sich ein DAX-Stand von 9571 ergeben. Gemessen daran bewegt sich der Leitindex momentan eher auf erhöhtem Terrain.

Beim Blick auf die Einzelwerte fällt die enorme Spannbreite auf. Zwischen der Performance von ThyssenKrupp (+23 Prozent) und der Entwicklung der Deutschen Bank-Aktie (-22 Prozent) liegen Welten. Zugute halten muss man dem Frankfurter Finanzhaus allerdings, dass die Wertentwicklung durch die laufende Kapitalerhöhung verfälscht wird. Aber auch inklusive des Bezugsrechts steht für das Institut ein Minus von rund 15 Prozent zu Buche. Auffällig ist außerdem die gute Performance von Infineon. Im Gegensatz zu ThyssenKrupp, die 2013 quasi auf der Stelle traten, setzt sich bei dem Chipkonzern die erfreuliche Aufwärtsbewegung fort.

Nicht unbedingt so weit vorn auf der Gewinnerliste zu erwarten, waren außerdem die Anteilscheine der leidgeprüften Versorger RWE und E.ON. Und mit BASF hat sich ebenfalls ein Wert nach vorn gespielt, der 2013 kaum von der Stelle kam. Vom Stimmungswandel der Investoren profitiert zudem der Anteilschein von K+S. Der Kaliproduzent gehörte im zweiten Halbjahr 2013 mit einem Kursminus von 21 Prozent noch zu den großen Verlierern. Trotz Drei-Streifen-Dauer-TV-Präsenz während der Fußball-WM ist die Adidas-Aktie momentan komplett außer Form. Dem Sportartikelkonzern machen insbesondere Währungseffekte zu schaffen. Beinahe „Zurück auf los“ hieß es für die lange Zeit zur DAX-Spitzengruppe gehörende Lufthansa-Aktie. Hier sorgte eine überraschende Gewinnwarnung für den Absturz. Und der Vollständigkeit halber: Das Lieblingsthema vieler Finanzmedien, die Commerzbank-Aktie, hat sich im ersten Halbjahr mit minus 0,01 Prozent Kursveränderung per saldo überhaupt nicht bewegt. Viel Lärm um nichts also!

[sws_green_box box_size="585"]Sie interessieren sich für Performancevergleiche? Dann sollten Sie „Top-Flop Interaktiv“ testen. Bei diesem Tool können Sie frei wählen: Zwischen den verschiedenen Indizes, rund 450 Small Caps, elf Zeiträumen und einer super detaillierten Brancheneinteilung. HIER kommen Sie direkt zu „Top-Flop Interaktiv“.[/sws_green_box]

Foto: bet-at-home.com...

[sws_green_box box_size="585"]Sie interessieren sich für Performancevergleiche? Dann sollten Sie „Top-Flop Interaktiv“ testen. Bei diesem Tool können Sie frei wählen: Zwischen den verschiedenen Indizes, rund 450 Small Caps, elf Zeiträumen und einer super detaillierten Brancheneinteilung. HIER kommen Sie direkt zu „Top-Flop Interaktiv“.[/sws_green_box]

Foto: bet-at-home.com...

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

Rückenwind geben die zuletzt ansehnlichen Geschäftszahlen. Umsatz und Ergebnis legten stärker zu als gedacht. Für das Gesamtjahr stellt Vorstandschef Reinhard Ploss nun eine Erlössteigerung gegenüber dem Vorjahreswert von 3843 Mio. Euro ins Aussicht, die sich mindestens im oberen Rand der bislang genannten Spanne von sieben bis elf Prozent bewegen wird. „Die Nachfrage nimmt zu und die Auftragsbücher füllen sich weiter“, sagt Ploss. Die Marge für das Segmentergebnis soll dabei elf bis 14 Prozent erreichen. Zur Einordnung: Im Vorjahr lag Infineon hier bei 9,8 Prozent. 2012 blieben von jedem Euro Umsatz 13,5 Prozent hängen. Auf dieses Niveau steuern die Münchner also wieder zu. Dabei definiert der DAX-Konzern die Gewinngröße als Betriebsergebnis unter Ausklammerung von Wertminderungen von Vermögenswerten, Aufwendungen für Umstrukturierungen, Kosten für Gerichtsverfahren und sonstigen Posten mit außerordentlichem Charakter. Soll heißen: Der tatsächliche Jahresüberschuss wird also niedriger sein. Hier rechnen die Analysten im Schnitt derzeit mit einem Nettoprofit von rund 482 Mio. Euro für 2014, der im Folgejahr dann auf 590 Mio. Euro steigen könnte.

Rückenwind geben die zuletzt ansehnlichen Geschäftszahlen. Umsatz und Ergebnis legten stärker zu als gedacht. Für das Gesamtjahr stellt Vorstandschef Reinhard Ploss nun eine Erlössteigerung gegenüber dem Vorjahreswert von 3843 Mio. Euro ins Aussicht, die sich mindestens im oberen Rand der bislang genannten Spanne von sieben bis elf Prozent bewegen wird. „Die Nachfrage nimmt zu und die Auftragsbücher füllen sich weiter“, sagt Ploss. Die Marge für das Segmentergebnis soll dabei elf bis 14 Prozent erreichen. Zur Einordnung: Im Vorjahr lag Infineon hier bei 9,8 Prozent. 2012 blieben von jedem Euro Umsatz 13,5 Prozent hängen. Auf dieses Niveau steuern die Münchner also wieder zu. Dabei definiert der DAX-Konzern die Gewinngröße als Betriebsergebnis unter Ausklammerung von Wertminderungen von Vermögenswerten, Aufwendungen für Umstrukturierungen, Kosten für Gerichtsverfahren und sonstigen Posten mit außerordentlichem Charakter. Soll heißen: Der tatsächliche Jahresüberschuss wird also niedriger sein. Hier rechnen die Analysten im Schnitt derzeit mit einem Nettoprofit von rund 482 Mio. Euro für 2014, der im Folgejahr dann auf 590 Mio. Euro steigen könnte.