Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#SDAX

© boersengefluester.de | Redaktion

Die Deutsche Börse hat entschieden: Zum 23. September 2024 steigen Hypoport und Schott Pharma in den MDAX auf. Dafür weichen Encavis und Evotec, die in den SDAX kommen. Zudem bekommt die Deutsche EusoShop den SDAX-Platz von BayWa.

...

...

© boersengefluester.de | Redaktion

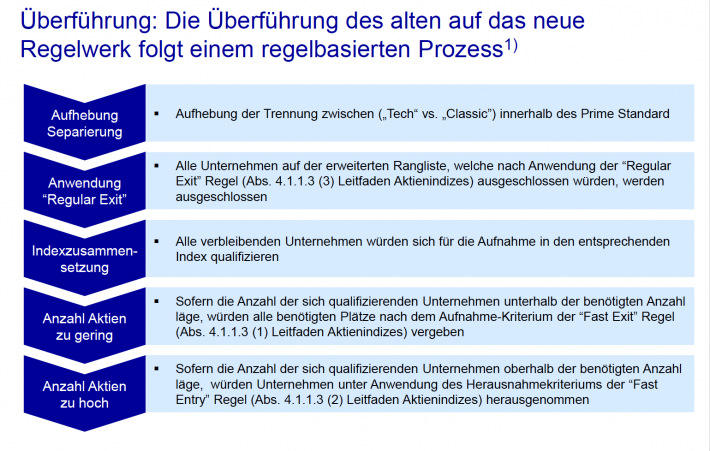

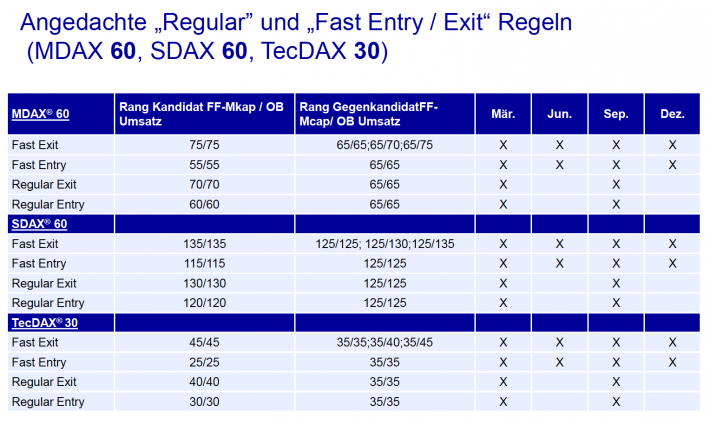

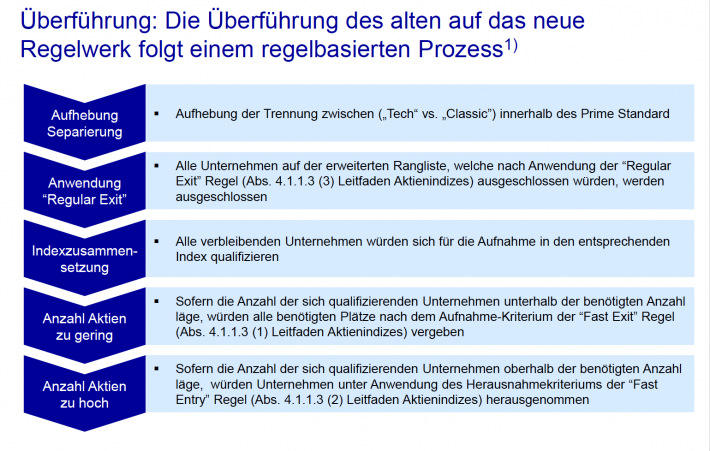

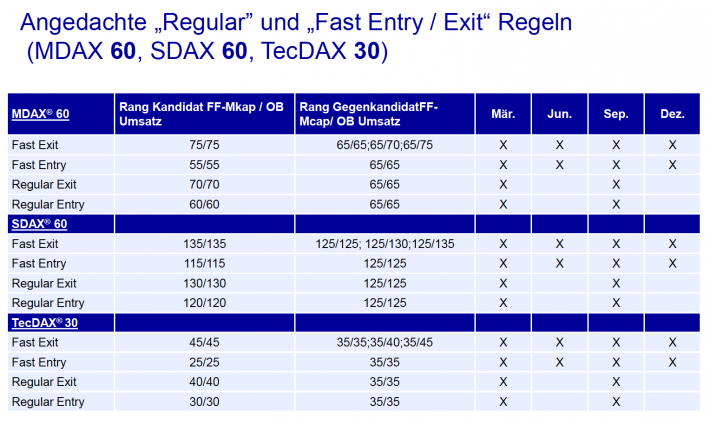

Einen Aufschrei gab es schon mal nicht, als die Deutsche Börse Ende Januar die – bereits erstaunlich konkreten – Grundzüge ihrer für Ende September 2018 geplanten Revision der Leitindizes DAX, MDAX, SDAX und TecDAX präsentierte. Alles gut also? Nach Auffassung von boersengefluester.de ist das mitnichten so, auch wenn eine Renovierung der Indexlandschaft unbedingt erforderlich ist. Dass eine öffentliche Debatte über die Börsenpläne so gut wie nicht stattfindet, führen wir darauf zurück, dass vielen Marktteilnehmern eventuell noch gar nicht klar ist, wie groß die Welle eigentlich ist, die gerade angeschoben wird. Doch der Reihe nach: Übergeordnetes Thema der Indexhüter ist es, die in der Tat nicht mehr zeitgemäße strikte Trennung zwischen den Sektoren Technologie und Klassik aufzuheben. Bislang war es so, dass alle im Prime Standard gelisteten Aktien in eben diese beiden Schubladen einsortiert wurden. Je nach Börsenwert des Streubesitzes und der Höhe der Handelsumsätze entschied sich dann, ob ein Unternehmen in den MDAX, SDAX oder TecDAX aufgenommen wurde. Nur in der 1. Liga, also dem DAX, gibt es seit jeher eine Mischkultur. Das ist auch der Grund dafür, warum Technologiewerte wie SAP oder Infineon eine friedliche Koexistenz mit klassisch geprägten Firmen wie BASF oder Deutsche Lufthansa führen. Theoretisch könnte sogar ein TecDAX-Unternehmen von der Größenordnung Wirecard im DAX anklopfen. Was freilich nicht ging war, dass ein Unternehmen in zwei Indizes – also etwa DAX und TecDAX – gelistet wurde.

Genau hier setzt die erste wesentliche Änderung der Deutschen Börse an: Künftig sollen Doppellistings in den Kombinationen DAX/TecDAX, MDAX/TecDAX sowie SDAX/TecDAX möglich sein. Bezogen auf die Blue Chips würde das heißen, dass SAP, Deutsche Telekom und Infineon sowohl im DAX, als auch im TecDAX enthalten wären. Bezogen auf den DAX würde das vermutlich kaum einen jucken. In der Öffentlichkeit würden die Firmen wohl weiterhin als DAX-Mitglieder wahrgenommen werden. Ganz anders sehen die Folgen aber bezogen auf den TecDAX aus: Denn für SAP, Deutsche Telekom und Infineon müssten drei bisherige Indexmitglieder weichen, da die Gesamtstärke des TecDAX bei 30 Mitgliedern verharren soll. Ihren TecDAX-Platz räumen müssten aus heutiger Sicht der Biotechwert Medigene, der 3D-Druckspezialist SLM Solutions und die gerade erst für den TecDAX nominierte Isra Vision.

Kleinster Wert im TecDAX wäre dann vermutlich der ebenfalls gerade erst in den TecDAX beförderte Spezialmaschinenbauer Aumann – mit einem Freefloat-Börsenwert von rund 500 Mio. Euro. Bezogen auf den gesamten „TecDAX neu“ würde sich die Marktkapitalisierung aller 30 Indexwerte bei jetzigen Kursen nach Berechnungen von boersengefluester.de von derzeit 99,3 Mrd. Euro (62,8 Mrd. Euro Free-Float-MarketCap) auf dann 289,7 Mrd. Euro (207,6 Mrd. Euro Free-Float-MarketCap) erhöhen. Mit einer einzigen Regeländerung hätte die Deutsche Börse AG den Wert des TecDAX also mal eben um den Faktor drei in die Höhe getrieben. Was in der Gesamtschau nach einer deutlichen Aufwertung aussieht, bedeutet umgekehrt allerdings auch, dass die Einstiegshürden für potenzielle TecDAX-Kandidaten entsprechend wuchtiger werden.

[caption id="attachment_110376" align="alignnone" width="710"] Quelle: Deutsche Börse AG[/caption]

Am eklatantesten sind die Auswirkungen freilich im SDAX. Grund: Zum einen dürfte rund die Hälfte der bisherigen TecDAX-Werte künftig einen zusätzlichen Platz im SDAX beanspruchen – dabei geht es um Firmen wie Bechtle, Carl Zeiss Meditec, Jenoptik , Aixtron, Cancom, RIB Software oder auch XING. Um die Verdrängungseffekte – die Deutsche Börse spricht in diesem Zusammenhang von „Crowding Out“– abzufedern, wird die Truppenstärke von SDAX und MDAX von derzeit 50 auf 60 Unternehmen erhöht. Kein Grund allerdings, um sich als Emittent in Sicherheit zu wiegen. Nach Berechnung der Indexexperten der ODDO Seydler Bank wären die SDAX-Plätze von Gesellschaften wie Tele Columbus, DIC Asset, Adler Real Estate, Grammer, Vossloh, Borussia Dortmund, KWS Saat und auch bet-at-home.com akut gefährdet. Keine schöne Aussicht für diese Firmen, da die Zugehörigkeit zum SDAX häufig ein wesentlicher Teil der Equity Story ist. Parallel dazu dürfte der Börsenwert aller SDAX-Unternehmen von derzeit 90,8 Mrd. Euro (41,6 Mrd. Euro Free-Float-MarketCap) auf dann 117,8 Mrd. Euro (56,6 Mrd. Euro Free-Float-MarketCap) klettern. Auch hier gilt: Grundsätzlich ist gegen Größe nichts einzuwenden an der Börse. Allerdings muss man sich schon fragen, ob Unternehmen wie Aumann oder der Fotospezialist CEWE mit Streubesitz-Kapitalisierungen nördlich von 400 Mio. Euro eine maßvolle Untergrenze für einen Small-Cap-Index sind. Wir sind hier schließlich nicht in Amerika, wo andere Dimensionen gelten.

Letztlich führt diese, wenn man so will, Gentrifizierung der Indizes dazu, dass immer mehr Unternehmen – die Rede ist vom viel gerühmten German Mittelstand – im Niemandsland der Börse verschwinden werden, zumal die Zahl der Researchberichte in Zeiten von MIFID II eher schmelzen wird. Bei aller Sympathie für die grundsätzliche Anpassung der Indexregeln: Für boersengefluester.de ist die Ausweitung bei SDAX und MDAX um 10 auf jeweils 60 Mitglieder deutlich zu eng gefasst. Das ist unserer Meinung nach der massive Kritikpunkt an der Umgestaltung. Vielmehr würden wir eine Ausweitung auf 70 Unternehmen in SDAX und MDAX begrüßen, um einen zu großen Gesichtsverlust zu vermeiden. Immerhin gehören gerade SDAX und MDAX zu den großen Erfolgsstorys der vergangenen Jahre. Dies gilt insbesondere vor dem Hintergrund, dass die Lücke zwischen SDAX und dem tiefer aufgehängten Börsensegment Scale künftig noch größer wird und via Neuemissionen oder Abspaltungen in den kommenden Monaten noch etliche interessante Firmen aufs Parkett strömen dürften – ohne Indexperspektive.

Und für eine Reihe dieser Unternehmen wird es wohl keine sinnvolle Option sein, statt einer SDAX-Notiz eine Mitgliedschaft im Scale 30 anzupeilen. Schließlich hat der Prime Standard unter Investoren schon noch einen anderen Klang als der Entry Standard-Nachfolger Scale. Eine Entscheidung, ob die Pläne der Börse 1:1 umgesetzt werden, ist zum Glück noch nicht gefallen. Noch bis zum 30. März 2018 holen die Frankfurter bei „allen Marktteilnehmern“ unter der E-Mail-Adresse [email protected] entsprechendes Feedback ein.

Quelle: Deutsche Börse AG[/caption]

Am eklatantesten sind die Auswirkungen freilich im SDAX. Grund: Zum einen dürfte rund die Hälfte der bisherigen TecDAX-Werte künftig einen zusätzlichen Platz im SDAX beanspruchen – dabei geht es um Firmen wie Bechtle, Carl Zeiss Meditec, Jenoptik , Aixtron, Cancom, RIB Software oder auch XING. Um die Verdrängungseffekte – die Deutsche Börse spricht in diesem Zusammenhang von „Crowding Out“– abzufedern, wird die Truppenstärke von SDAX und MDAX von derzeit 50 auf 60 Unternehmen erhöht. Kein Grund allerdings, um sich als Emittent in Sicherheit zu wiegen. Nach Berechnung der Indexexperten der ODDO Seydler Bank wären die SDAX-Plätze von Gesellschaften wie Tele Columbus, DIC Asset, Adler Real Estate, Grammer, Vossloh, Borussia Dortmund, KWS Saat und auch bet-at-home.com akut gefährdet. Keine schöne Aussicht für diese Firmen, da die Zugehörigkeit zum SDAX häufig ein wesentlicher Teil der Equity Story ist. Parallel dazu dürfte der Börsenwert aller SDAX-Unternehmen von derzeit 90,8 Mrd. Euro (41,6 Mrd. Euro Free-Float-MarketCap) auf dann 117,8 Mrd. Euro (56,6 Mrd. Euro Free-Float-MarketCap) klettern. Auch hier gilt: Grundsätzlich ist gegen Größe nichts einzuwenden an der Börse. Allerdings muss man sich schon fragen, ob Unternehmen wie Aumann oder der Fotospezialist CEWE mit Streubesitz-Kapitalisierungen nördlich von 400 Mio. Euro eine maßvolle Untergrenze für einen Small-Cap-Index sind. Wir sind hier schließlich nicht in Amerika, wo andere Dimensionen gelten.

Letztlich führt diese, wenn man so will, Gentrifizierung der Indizes dazu, dass immer mehr Unternehmen – die Rede ist vom viel gerühmten German Mittelstand – im Niemandsland der Börse verschwinden werden, zumal die Zahl der Researchberichte in Zeiten von MIFID II eher schmelzen wird. Bei aller Sympathie für die grundsätzliche Anpassung der Indexregeln: Für boersengefluester.de ist die Ausweitung bei SDAX und MDAX um 10 auf jeweils 60 Mitglieder deutlich zu eng gefasst. Das ist unserer Meinung nach der massive Kritikpunkt an der Umgestaltung. Vielmehr würden wir eine Ausweitung auf 70 Unternehmen in SDAX und MDAX begrüßen, um einen zu großen Gesichtsverlust zu vermeiden. Immerhin gehören gerade SDAX und MDAX zu den großen Erfolgsstorys der vergangenen Jahre. Dies gilt insbesondere vor dem Hintergrund, dass die Lücke zwischen SDAX und dem tiefer aufgehängten Börsensegment Scale künftig noch größer wird und via Neuemissionen oder Abspaltungen in den kommenden Monaten noch etliche interessante Firmen aufs Parkett strömen dürften – ohne Indexperspektive.

Und für eine Reihe dieser Unternehmen wird es wohl keine sinnvolle Option sein, statt einer SDAX-Notiz eine Mitgliedschaft im Scale 30 anzupeilen. Schließlich hat der Prime Standard unter Investoren schon noch einen anderen Klang als der Entry Standard-Nachfolger Scale. Eine Entscheidung, ob die Pläne der Börse 1:1 umgesetzt werden, ist zum Glück noch nicht gefallen. Noch bis zum 30. März 2018 holen die Frankfurter bei „allen Marktteilnehmern“ unter der E-Mail-Adresse [email protected] entsprechendes Feedback ein.

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

...

Quelle: Deutsche Börse AG[/caption]

Am eklatantesten sind die Auswirkungen freilich im SDAX. Grund: Zum einen dürfte rund die Hälfte der bisherigen TecDAX-Werte künftig einen zusätzlichen Platz im SDAX beanspruchen – dabei geht es um Firmen wie Bechtle, Carl Zeiss Meditec, Jenoptik , Aixtron, Cancom, RIB Software oder auch XING. Um die Verdrängungseffekte – die Deutsche Börse spricht in diesem Zusammenhang von „Crowding Out“– abzufedern, wird die Truppenstärke von SDAX und MDAX von derzeit 50 auf 60 Unternehmen erhöht. Kein Grund allerdings, um sich als Emittent in Sicherheit zu wiegen. Nach Berechnung der Indexexperten der ODDO Seydler Bank wären die SDAX-Plätze von Gesellschaften wie Tele Columbus, DIC Asset, Adler Real Estate, Grammer, Vossloh, Borussia Dortmund, KWS Saat und auch bet-at-home.com akut gefährdet. Keine schöne Aussicht für diese Firmen, da die Zugehörigkeit zum SDAX häufig ein wesentlicher Teil der Equity Story ist. Parallel dazu dürfte der Börsenwert aller SDAX-Unternehmen von derzeit 90,8 Mrd. Euro (41,6 Mrd. Euro Free-Float-MarketCap) auf dann 117,8 Mrd. Euro (56,6 Mrd. Euro Free-Float-MarketCap) klettern. Auch hier gilt: Grundsätzlich ist gegen Größe nichts einzuwenden an der Börse. Allerdings muss man sich schon fragen, ob Unternehmen wie Aumann oder der Fotospezialist CEWE mit Streubesitz-Kapitalisierungen nördlich von 400 Mio. Euro eine maßvolle Untergrenze für einen Small-Cap-Index sind. Wir sind hier schließlich nicht in Amerika, wo andere Dimensionen gelten.

Letztlich führt diese, wenn man so will, Gentrifizierung der Indizes dazu, dass immer mehr Unternehmen – die Rede ist vom viel gerühmten German Mittelstand – im Niemandsland der Börse verschwinden werden, zumal die Zahl der Researchberichte in Zeiten von MIFID II eher schmelzen wird. Bei aller Sympathie für die grundsätzliche Anpassung der Indexregeln: Für boersengefluester.de ist die Ausweitung bei SDAX und MDAX um 10 auf jeweils 60 Mitglieder deutlich zu eng gefasst. Das ist unserer Meinung nach der massive Kritikpunkt an der Umgestaltung. Vielmehr würden wir eine Ausweitung auf 70 Unternehmen in SDAX und MDAX begrüßen, um einen zu großen Gesichtsverlust zu vermeiden. Immerhin gehören gerade SDAX und MDAX zu den großen Erfolgsstorys der vergangenen Jahre. Dies gilt insbesondere vor dem Hintergrund, dass die Lücke zwischen SDAX und dem tiefer aufgehängten Börsensegment Scale künftig noch größer wird und via Neuemissionen oder Abspaltungen in den kommenden Monaten noch etliche interessante Firmen aufs Parkett strömen dürften – ohne Indexperspektive.

Und für eine Reihe dieser Unternehmen wird es wohl keine sinnvolle Option sein, statt einer SDAX-Notiz eine Mitgliedschaft im Scale 30 anzupeilen. Schließlich hat der Prime Standard unter Investoren schon noch einen anderen Klang als der Entry Standard-Nachfolger Scale. Eine Entscheidung, ob die Pläne der Börse 1:1 umgesetzt werden, ist zum Glück noch nicht gefallen. Noch bis zum 30. März 2018 holen die Frankfurter bei „allen Marktteilnehmern“ unter der E-Mail-Adresse [email protected] entsprechendes Feedback ein.

Quelle: Deutsche Börse AG[/caption]

Am eklatantesten sind die Auswirkungen freilich im SDAX. Grund: Zum einen dürfte rund die Hälfte der bisherigen TecDAX-Werte künftig einen zusätzlichen Platz im SDAX beanspruchen – dabei geht es um Firmen wie Bechtle, Carl Zeiss Meditec, Jenoptik , Aixtron, Cancom, RIB Software oder auch XING. Um die Verdrängungseffekte – die Deutsche Börse spricht in diesem Zusammenhang von „Crowding Out“– abzufedern, wird die Truppenstärke von SDAX und MDAX von derzeit 50 auf 60 Unternehmen erhöht. Kein Grund allerdings, um sich als Emittent in Sicherheit zu wiegen. Nach Berechnung der Indexexperten der ODDO Seydler Bank wären die SDAX-Plätze von Gesellschaften wie Tele Columbus, DIC Asset, Adler Real Estate, Grammer, Vossloh, Borussia Dortmund, KWS Saat und auch bet-at-home.com akut gefährdet. Keine schöne Aussicht für diese Firmen, da die Zugehörigkeit zum SDAX häufig ein wesentlicher Teil der Equity Story ist. Parallel dazu dürfte der Börsenwert aller SDAX-Unternehmen von derzeit 90,8 Mrd. Euro (41,6 Mrd. Euro Free-Float-MarketCap) auf dann 117,8 Mrd. Euro (56,6 Mrd. Euro Free-Float-MarketCap) klettern. Auch hier gilt: Grundsätzlich ist gegen Größe nichts einzuwenden an der Börse. Allerdings muss man sich schon fragen, ob Unternehmen wie Aumann oder der Fotospezialist CEWE mit Streubesitz-Kapitalisierungen nördlich von 400 Mio. Euro eine maßvolle Untergrenze für einen Small-Cap-Index sind. Wir sind hier schließlich nicht in Amerika, wo andere Dimensionen gelten.

Letztlich führt diese, wenn man so will, Gentrifizierung der Indizes dazu, dass immer mehr Unternehmen – die Rede ist vom viel gerühmten German Mittelstand – im Niemandsland der Börse verschwinden werden, zumal die Zahl der Researchberichte in Zeiten von MIFID II eher schmelzen wird. Bei aller Sympathie für die grundsätzliche Anpassung der Indexregeln: Für boersengefluester.de ist die Ausweitung bei SDAX und MDAX um 10 auf jeweils 60 Mitglieder deutlich zu eng gefasst. Das ist unserer Meinung nach der massive Kritikpunkt an der Umgestaltung. Vielmehr würden wir eine Ausweitung auf 70 Unternehmen in SDAX und MDAX begrüßen, um einen zu großen Gesichtsverlust zu vermeiden. Immerhin gehören gerade SDAX und MDAX zu den großen Erfolgsstorys der vergangenen Jahre. Dies gilt insbesondere vor dem Hintergrund, dass die Lücke zwischen SDAX und dem tiefer aufgehängten Börsensegment Scale künftig noch größer wird und via Neuemissionen oder Abspaltungen in den kommenden Monaten noch etliche interessante Firmen aufs Parkett strömen dürften – ohne Indexperspektive.

Und für eine Reihe dieser Unternehmen wird es wohl keine sinnvolle Option sein, statt einer SDAX-Notiz eine Mitgliedschaft im Scale 30 anzupeilen. Schließlich hat der Prime Standard unter Investoren schon noch einen anderen Klang als der Entry Standard-Nachfolger Scale. Eine Entscheidung, ob die Pläne der Börse 1:1 umgesetzt werden, ist zum Glück noch nicht gefallen. Noch bis zum 30. März 2018 holen die Frankfurter bei „allen Marktteilnehmern“ unter der E-Mail-Adresse [email protected] entsprechendes Feedback ein.

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

[sws_blue_box box_size="640"]Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

...

...

© boersengefluester.de | Redaktion

One, two, three - where is it..? So waren die Anfänge von RTL, als in den späten 80er-Jahren ein Hütchenspieler namens Salvatore auf dem Bildschirm auftauchte und mit seinem Hütchenspiel unterhielt. Bis 1991 lief die Show, sie wurde danach von Kassenschlagern wie GZSZ oder Alarm für Cobra 11 aus dem Programm gedrängt. Jetzt macht sich RTL daran, auch die etablierten Sender von ARD und ZDF zu ärgern - in deren Kerngebiet. Denn Nationalmannschaftsfußball war, abgesehen von einigen "Randspielen" bei der WM, klares Hoheitsgebiet der Öffentlich-Rechtlichen. Die RTL Gruppe hat nun aber den Zuschlag für Qualifikationsspiele der Nationalmannschaft erhalten. Auch wenn Kai Ebel als Feldreporter dem ein oder anderen Schweißperlen auf die Stirn treiben dürfte, dem Investor könnte es gefallen. RTL Group ist im Mediensegment nicht teuer und es lockt der Aufstieg in den MDAX.

Die Fernsehgruppe hat im Kampf um die Übertragungsrechte einen Coup gelandet. Experten erwarten, dass die gute Geschäftsentwicklung im Gesamtjahr anhält. Der Konzern will künftig 50 bis 75 des bereinigten Gewinns als Dividende ausschütten. Etliche Investoren spekulieren allerdings darauf, dass es 2014 erneut eine Sonderausschüttung geben wird.

Große Freude bei der RTL Group: Die Qualifikationsspiele der deutschen Fußball-Nationalmannschaft für die EM 2016 und die WM 2018 werden künftig nicht mehr von ARD und ZDF, sondern von RTL übertragen. Der private TV-Sender hatte am 10. Juli von der Europäischen Fußball-Union UEFA den Zuschlag erhalten. „Fußball ist auch ein Stück Unterhaltung und ein großes Thema in der Tageskommunikation. Die richtige Kombination des Ganzen hinzubekommen, das ist unsere Aufgabe. Also absolut seriöse Fußball-Berichterstattung mit dem entsprechenden Know-How. Aber natürlich auch mit Elementen, bei denen man zumindest mal schmunzeln darf“, sagte Sportchef Manfred Loppe zufrieden.

Investoren erwarten, dass die gute Geschäftsentwicklung bei der Sendergruppe anhält. 2012 hat der Konzern 6 Mrd. Euro umgesetzt und damit den Konkurrenten Pro7Sat1 mit 2,4 Mrd. Euro weit hinter sich gelassen. Im ersten Quartal hatte der Umsatz von RTL trotz der Rezession in der Euro-Zone leicht zugelegt auf 1,3 Mrd. Euro. Der operative Gewinn verbesserte sich kräftig auf 207 Mio. Euro, wodurch sich die Gewinnmarge von 14,4 auf 15,6 Prozent erhöht hat. Experten erwarten daher, dass der Konzern 2013 ebenso wie in den vergangenen 3 Jahren einen operativen Gewinn von mehr als einer Mrd. Euro erwirtschaften wird.

Etliche Börsianer spekulieren zudem darauf, dass dann wieder eine Sonderdividende abfallen könnte. Wegen der guten 2012er-Geschäfte hatte der Konzern am 7. März neben der Dividende von 5,10 Euro, die auf dem Vorjahresniveau lag, auch eine Sonderdividende von 5,40 Euro je Aktie ausgekehrt. Damit flossen Aktionären insgesamt 1,6 Mrd. Euro zu. Darüber konnte sich vor allem der Großaktionär Bertelsmann freuen. Zudem hat RTL die Dividendenpolitik geändert. Das Unternehmen will künftig 50 bis 75 Prozent des bereinigten Gewinns an Aktionäre auskehren. Darüber können sich neben Bertelsmann künftig auch viele andere Anteilseigner freuen. Denn nachdem Bertelsmann Ende April ein 17-Prozent-Paket verkauft hatte, und die Aktie vom freien Handel in den regulierten Handel gewechselt war, befinden sich nun 23,6 Prozent der Papiere im Free Float.

Im Juni ist der Medienkonzern in den SDAX aufgestiegen. Zur Überraschung vieler damals, denn angepeilt war der bei vielen Indexexperten der MDAX. Platz machen für HHLA und RTL Group im SDAX mussten damals IVG Immobilien und Constantin Medien. Doch die nächste Chance wartet schon: Denn Hochspannung verspricht nun der nächste Überprüfungstermin am 4. September 2013. Dann stehen DAX, MDAX, SDAX als auch TecDAX auf der Agenda. Und sollte ProSiebenSat.1 in den DAX aufsteigen, könnte RTL Grroup die Medien-Lücke im MDAX schließen.

Investoren erwarten, dass die gute Geschäftsentwicklung bei der Sendergruppe anhält. 2012 hat der Konzern 6 Mrd. Euro umgesetzt und damit den Konkurrenten Pro7Sat1 mit 2,4 Mrd. Euro weit hinter sich gelassen. Im ersten Quartal hatte der Umsatz von RTL trotz der Rezession in der Euro-Zone leicht zugelegt auf 1,3 Mrd. Euro. Der operative Gewinn verbesserte sich kräftig auf 207 Mio. Euro, wodurch sich die Gewinnmarge von 14,4 auf 15,6 Prozent erhöht hat. Experten erwarten daher, dass der Konzern 2013 ebenso wie in den vergangenen 3 Jahren einen operativen Gewinn von mehr als einer Mrd. Euro erwirtschaften wird.

Etliche Börsianer spekulieren zudem darauf, dass dann wieder eine Sonderdividende abfallen könnte. Wegen der guten 2012er-Geschäfte hatte der Konzern am 7. März neben der Dividende von 5,10 Euro, die auf dem Vorjahresniveau lag, auch eine Sonderdividende von 5,40 Euro je Aktie ausgekehrt. Damit flossen Aktionären insgesamt 1,6 Mrd. Euro zu. Darüber konnte sich vor allem der Großaktionär Bertelsmann freuen. Zudem hat RTL die Dividendenpolitik geändert. Das Unternehmen will künftig 50 bis 75 Prozent des bereinigten Gewinns an Aktionäre auskehren. Darüber können sich neben Bertelsmann künftig auch viele andere Anteilseigner freuen. Denn nachdem Bertelsmann Ende April ein 17-Prozent-Paket verkauft hatte, und die Aktie vom freien Handel in den regulierten Handel gewechselt war, befinden sich nun 23,6 Prozent der Papiere im Free Float.

Im Juni ist der Medienkonzern in den SDAX aufgestiegen. Zur Überraschung vieler damals, denn angepeilt war der bei vielen Indexexperten der MDAX. Platz machen für HHLA und RTL Group im SDAX mussten damals IVG Immobilien und Constantin Medien. Doch die nächste Chance wartet schon: Denn Hochspannung verspricht nun der nächste Überprüfungstermin am 4. September 2013. Dann stehen DAX, MDAX, SDAX als auch TecDAX auf der Agenda. Und sollte ProSiebenSat.1 in den DAX aufsteigen, könnte RTL Grroup die Medien-Lücke im MDAX schließen.

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research.

Foto: RTL Group...

RTL Group

Kurs: 36,95

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RTL Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 861149 | LU0061462528 | SA | 5.717,75 Mio € | 30.04.2013 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Hätten Sie gewusst, wie viele Seiten der Geschäftsbericht eines DAX-Unternehmens im Schnitt umfasst oder in welchem Monat die meisten Dividenden fließen und in welchem gar keine? Boersengefluester.de hat jede Menge nutzwertige, aber auch skurrile Auswertungen gemacht. Lassen Sie sich überraschen, wie interessant Börse sein kann....

© boersengefluester.de | Redaktion

Nicht mal einen Tag brauchte zuletzt Constantin Medien, um die neue Anleihe im Volumen von 65 Mio. Euro zu platzieren. Gleichwohl ging es mit der Aktie in den vergangenen Wochen steil bergab. Inklusive der SDAX-Firma Highlight Communications, an der Constantin 47,31 Prozent hält, haben die Münchner gleich vier Wertpapiere im Umlauf. So unterscheiden sich die einzelnen Investments, und auf welche Punkte Sie achten müssen....

© boersengefluester.de | Redaktion

Boersengefluester.de hat die aktuellen und historischen Kursdifferenzen aller Unternehmen aus den heimischen Auswahlindizes, die sowohl Stämme als auch Vorzüge im Umlauf haben, analysiert. Wo lohnen sich derzeit Arbitragegeschäfte, und muss es wirklich immer die im Index vertretene Aktiengattung sein?

Solche Nachrichten hören Investoren gern: Auf der Hauptversammlung am 23. Juli 2013 will der TV-Konzern ProSiebenSat.1 Media die Umwandlung der Vorzüge in normale Stammaktien vorschlagen. Knapp 13 Jahre nach dem Börsengang würden die Münchner damit endlich, die unter vielen Börsianern unbeliebten Vorzugsaktien abschaffen. Insbesondere bei ausländischen Investoren haben die um das Stimmrecht beschnittenen Anteilscheine seit jeher einen schweren Stand. Da schafft auch der in der Regel höhere Dividendenanspruch keine Abhilfe.

Umso erstaunlicher, dass ausgerechnet in der 160 Werte umfassenden heimischen Indexliga aus DAX, MDAX, SDAX und TecDAX gleich zwölf Gesellschaften mit zwei Aktientypen auf dem Parkett vertreten sind. Von den 581 Unternehmen aus dem Coverage-Universum von boersengefluester.de kommen nämlich knapp 98 Prozent mit nur einer Gattung aus: Stimmberechtigen Stammaktien. Bei insgesamt 24 Gesellschaften haben Anleger die Qual der Wahl. Stämme oder Vorzüge. Hinzu kommen noch 13 heimische Firmen, die ausschließlich ihre Vorzugsaktien notiert haben. Die bekanntesten Beispiele sind Porsche – und eben ProSiebenSat1.Media.

Gerade für Privatanleger kann es aber durchaus lohnenswert sein, sich näher mit den Gesellschaften zu befassen, die sowohl Stämme als auch Vorzüge im Umlauf haben. Dabei zieht nur in Ausnahmefällen die Spekulation auf eine Umwandlung. Wesentlich interessanter ist es, unüblich weit auseinandergelaufene Kursdifferenzen zwischen beiden Gattungen zu lokalisieren und darauf zu setzen, dass sich der Abstand wieder normalisiert. Solche Arbitragemöglichkeiten ergeben sich nämlich immer wieder. Zudem locken einige Vorzugspapiere – etwa die von BMW oder Sixt – mit einer gegenüber den Stämmen deutlich attraktiveren Dividendenrendite. Boersengefluester.de hat daher für alle zwölf betroffenen Unternehmen aus DAX, MDAX, SDAX und TecDAX die durchschnittlichen Spreads zwischen beiden Aktiengattungen für mehrere Zeitintervalle berechnet. Damit können Sie rasch erkennen, wo sich interessante Investmentchancen auftun.

Die prozentual größte Differenz zwischen Stämmen und Vorzügen gibt es derzeit bei der BMW-Aktie. Der Abstand von zuletzt knapp einem Drittel hängt wesentlich mit der viel geringeren Liquidität der stimmrechtslosen Vorzugspapieren zusammen. Von den insgesamt gut 655 Mio. BMW-Aktien sind nämlich nur rund 53 Mio. Stück Vorzüge. Ein Großteil davon dürfte sich in der Hand von Mitarbeitern befinden. „Die BMW AG beteiligt seit mehr als 30 Jahren ihre Mitarbeiter am Unternehmenserfolg, seit 1989 in Form eines Belegschaftsaktienprogramms“, heißt es dazu im neuen Geschäftsbericht. Allein 2012 wurden im Rahmen dieses Programms fast 423.000 Vorzugsaktien ausgegeben. Gegenüber den Stämmen sind die Vorzüge mit einer Mehrdividende von 0,02 Euro je Aktie versehen. Das klingt nicht besonders viel. Angesichts des stattlichen Saldos zwischen beiden Gattungen bringt es die BMW-Vorzugsaktie damit aber auf eine Dividendenrendite von mehr als 4,5 Prozent. Dem steht eine Verzinsung von 3,5 Prozent auf die im DAX enthaltenen Stämme gegenüber. Dieser Aspekt überzeugt offenbar zunehmend mehr Anleger, denn der Spread zwischen beiden Aktientypen hat sich zuletzt spürbar verringert.

[sws_green_box box_size="580"]Tabelle: Spreads versus Stämme[/sws_green_box]

Etwas weiter auseinander gedriftet als gewöhnlich, ist momentan der Kursabstand beim Pharmakonzern Biotest. Die im SDAX enthaltenen Vorzugsaktien kostet zurzeit fast neun Prozent weniger als die mit Stimmrecht versehenen Stämme. In der Regel liegt die Differenz im Bereich um gut sechs Prozent. Hintergrund dürfte die für das zweite oder dritte Quartal geplante Kapitalerhöhung von bis zu 1,46 Millionen neuen Vorzugsaktien sein. Damit würde sich die Verteilung von Stämmen zu Vorzügen auf exakt 50:50 verändern. Das Unternehmen aus Dreieich will das Geld für die Umsetzung der Wachstumsstrategie einsetzen. Indirekt soll aber auch Liquidität in der Biotest-Aktie weiter erhöht werden – wenngleich sich die Vorzüge schon jetzt komplett im Streubesitz befinden. Die Biotest-Stämme hingegen werden seit Anfang 2008 zu 50,03 Prozent von der Frankfurter OGEL GmbH kontrolliert. Noch ein Jahr länger besitzt die Kreissparkasse Biberach 24,36 Prozent der Biotest-Stämme. Demnach beträgt der Streubesitz der Stammaktien nur gut ein Viertel. Für die SDAX-Gewichtung von Biotest ist die Kapitalerhöhung also ein positives Signal.

Stets einen Blick wert unter Arbitrageaspekten ist Sartorius. Im Normalfall kosten beide Aktiengattungen des Medizintechnikkonzerns etwa gleich viel. Zuletzt ist die Notiz der im TecDAX enthaltenen stimmrechtslosen Vorzugsaktie jedoch deutlich zurückgekommen, während sich die Stämme ziemlich stabil hielten. Handfeste Gründe für das Auseinanderdriften gibt es nicht. Allerdings befinden sich von den Stämmen nur vier Prozent im freien Umlauf, entsprechend geringer ist die Handelsliquidität der Stämme. Normale Ordergrößen von Privatanlegern sind in der Regel jedoch kein Problem bei der Ausführung. Gegenwärtig scheint die Vorzugsaktie jedoch die cleverere Wahl zu sein, auch wenn die Auftragseingänge der Firma aus Göttingen zuletzt eher unter den Erwartungen lagen.

Komplett zusammengeschmolzen ist der Spread bei den Anteilscheinen von MAN. Hintergrund dieser Entwicklung sind die in identischer Höhe von 80,89 Euro für Stämme und Vorzüge zu erwartenden Abfindungsangebote des Volkswagen-Konzerns. Neuinvestments drängen sich hier momentan nicht auf.

Für Renditejäger ist die Vorzugsaktie von Sixt einen besonderen Blick wert. Zum 100-jährigen Firmenjubiläum stockt der Autovermieter die Dividende von 0,55 Euro je Stammaktie und 0,57 Euro je Vorzugsaktie um einen Bonus von jeweils 0,45 Euro auf. Angesichts eines – allerdings für Sixt üblichen Kursabstands von rund 13 Prozent zu den Stämmen – bringt es die Vorzugsaktie auf eine weit überdurchschnittliche Dividendenrendite von 6,9 Prozent. Die Hauptversammlung findet am 20. Juni statt. Auch hier muss es also nicht immer die im Index vertretene Aktiengattung sein.

Gerade für Privatanleger ergeben zweifache Aktiengattungen also interessante Investmentchancen – sowohl unter eher langfristigen Dividendenaspekten als auch unter eher kurzfristigen Tradinggesichtspunkten. Ein Blick auf den jeweiligen Kursabstand lohnt sich also....

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Give value. Give value. Give value. And then ask for the business.“

Gary Vaynerchuk

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL