[sws_green_box box_size="585"]Von manch heißer Übernahmeschlacht bleibt am Ende nur ein Wortungetüm übrig – der Beherrschungs- und Gewinnabführungsvertrag. Für Privatanleger, die auf der Suche nach attraktiven Dividenden-Aktien mit Pfiff sind, ist dieses Vertragswerk jedoch eine Fundgrube. Der Zauberinhalt heißt Garantiedividende.

Boersengefluester.de gibt einen Überblick, bei welchen Unternehmen Investoren eine vertraglich festgelegte Gewinnbeteiligung mit hoher Rendite bekommen.[/sws_green_box]

Besitzt ein Bieter mehr als 75 Prozent des Kapitals, kann er einen

Beherrschungs- und Gewinnabführungsvertrag (BuG) abschließen. Das heißt: Die Tochter muss künftig ihre kompletten Erträge an die Mutter abtreten. Relevant für Privatanleger ist im BuG neben dem Barabfindungsangebot insbesondere die Höhe der jährlichen Ausgleichszahlung. Dieser Betrag wird während des Vertrags durch die beherrschende Firma garantiert, daher auch der Name Garantiedividende. Der Vertrag läuft in der Regel so lange, bis er gekündigt oder ein Rückzug von der Börse angestrebt wird. Mitunter kann solch ein Squeeze-out zwar vergleichsweise rasch umgesetzt werden. Meist dauert es bis zu diesem Schritt jedoch sehr lange. In dieser Zeit bieten Garantiedividenden attraktive Verzinsungen, die häufig über dem derzeit liegenden Mittelwert liegen.

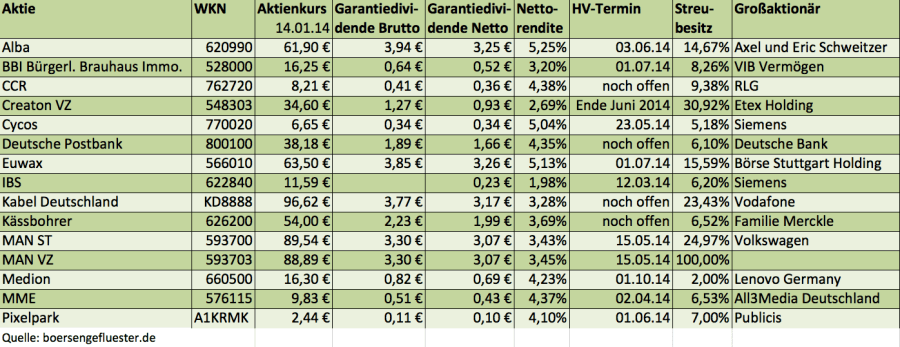

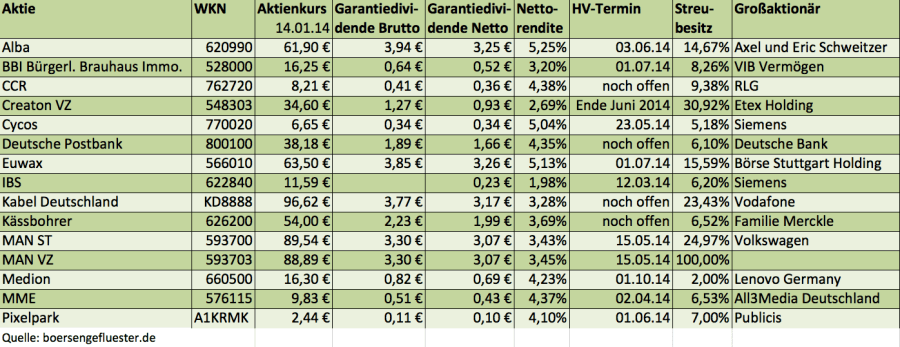

Boersengefluester.de covert derzeit rund 600 Unternehmen mit Hauptnotiz in Deutschland. Von dieser Grundgesamtheit

DataSelect dürften rund 350 eine Dividende für 2013 zahlen. Die durchschnittliche Rendite bei diesen Aktien beträgt knapp 2,7 Prozent. Zieht man alle 600 Firmen als Rechenbasis heran, verringert sich die Durchschnittsverzinsung gar auf weniger als 1,6 Prozent. Ebenfalls interessant: Die Rendite der 30 DAX-Unternehmen beträgt im Mittel mittlerweile nur noch rund 2,55 Prozent, im MDAX ist sie gar unter die Marke von zwei Prozent gerutscht. Vor diesem Hintergrund sind Unternehmen mit Garantiedividenden interessante Investmentalternativen – oftmals bewegt sich die Rendite hier nämlich deutlich oberhalb der Marke von vier Prozent. Wichtig: In den entsprechenden Mitteilungen ist stets von einer Bruttodividende und einer Nettoausschüttung unter Berücksichtigung von Körperschaftsteuern und Solidaritätszuschlag die Rede. Maßgeblich für Anleger ist der jeweilige Nettobetrag.

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist

Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von

MAN geben. Großaktionär

Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die

Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

Bereits seit 2009 bietet die Börse Stuttgart den Anlegern ihrer Handelstochter

Euwax eine jährliche Ausgleichszahlung von netto 3,85 Euro je Aktie. Bezogen auf den gegenwärtigen Kurs entspricht das einer Rendite von immerhin fünf Prozent. Um bei einer Anleihe eine entsprechende Verzinsung zu erhalten, müssen Investoren schon relativ tief graben. Gut zu wissen: Seit der erstmaligen Ausschüttung der Garantiedividende hat die Notiz den fälligen Dividendenabschlag stets wieder aufgeholt, so dass die Anleger auch unterm Strich ein gutes Geschäft gemacht haben. Die Liquidität des Nebenwerts ist trotz des Streubesitzes von nur knapp 16 Prozent passabel. Insbesondere an der Heimatbörse Stuttgart findet ein regelmäßiger Handel statt. Die nächste Hauptversammlung findet am 1. Juli 2014 statt. Anzeichen, dass die Börse Stuttgart ein Squeeze-out anstrebt, sind momentan nicht zu erkennen. Damit ist das Papier fast schon so etwas wie ein Klassiker unter den Garantiezahlern.

Überdurchschnittlich attraktiv ist auch die Netto-Ausgleichszahlung von 3,25 Euro bei

Alba. Das Unternehmen war seit dem Börsengang Mitte 1998 auf dem Kurszettel als Interseroh bekannt. Um die Integration mit den Geschäften des Berliner Großaktionärs Alba Group auch nach außen sichtbar zu dokumentieren, wurden die Kölner Anfang Juli 2012 in Alba umfirmiert. Ein Börsenrückzug ist dem Vernehmen nach kein Thema, so dass Anleger wohl noch eine ganze Weile auf die Ausschüttung vertrauen dürfen. Der Aktienkurs bewegt sich seit vielen Monaten erratisch zwischen 60 und 64 Euro. Wirtschaftlich könnte es besser laufen bei dem Recyclingdienstleister. Für 2013 rechnet Alba mit einem Umsatzrückgang und einem deutlich rückläufigen Gewinn vor Steuern.

Bereits seit dem Geschäftsjahr 2007/08 besteht zwischen der Medienfirma

MME Moviement und dem britischen TV-Produzenten All3Media ein Beherrschungs- und Gewinnabführungsvertrag. Damals wurden ein Abfindungsangebot in Höhe von 7,00 Euro sowie eine Brutto-Garantiedividende über 0,51 Euro je Aktie (0,43 Euro Netto) festgelegt – und seit dem auch gezahlt. Ende 2011 hat das Landgericht Berlin auf Antrag von Aktionären die Beträge in einem Spruchstellenverfahren auf 8,63 Euro bzw. 0,69 Euro (Brutto) neu festgesetzt. Gegen diese Entscheidung haben sowohl die der Permira-Gruppe zurechenbare All3Media Deutschland GmbH, aber auch einige Kläger, beim Kammergericht Berlin Beschwerde eingelegt. Eine Entscheidung steht noch aus und kann sich dem Vernehmen nach noch über Jahre hinziehen. Bis zur Klärung gilt die ursprüngliche Garantiedividende von 0,43 Euro. Im vergangenen Geschäftsjahr kam MME bei Erlösen von 113,2 Mio. Euro auf einen nahezu unveränderten Gewinn von 4,3 Mio. Euro. Für das laufende Jahr rechnet das Unternehmen allerdings mit rückläufigen Ergebnissen. Der Streubesitz beträgt nur 6,47 Prozent. Dementsprechend niedrig ist das Handelsvolumen. Wer den Titel im Depot hat, kann jedoch engagiert bleiben.

Vergleichsweise neu in der Riege der Ausschüttungsgaranten ist die

Deutsche Postbank. Das zu fast 94 Prozent der Deutschen Bank gehörende Institut hat auf der 2012er-Hauptversammlung einem Abfindungsangebot von 25,18 Euro sowie einer jährlichen Ausgleichszahlung von brutto 1,89 Euro zugestimmt. Nach Abzug der Steuern bei dem früheren DAX-Unternehmen bleibt eine Nettodividende von 1,66 Euro pro Aktie. Daraus ergibt sich eine attraktive Rendite von zurzeit gut vier Prozent. Da der Börsenhandel noch vergleichsweise gut funktioniert, hat der Titel unter dem Dividendenaspekt durchaus Investmentqualität.

Nur den wenigsten Anlegern dürfte bewusst sein, dass auch der frühere Neuer-Markt-Wert

Pixelpark ein interessantes Papier aus der Ecke der Garantiedividenden ist. Die früher mal zu Bertelsmann gehörende Digitalagentur befindet sich seit einiger Zeit unter dem Dach des französischen Werberiesen Publicis. Zuletzt wurden im Rahmen einer Sachkapitalerhöhung die Anteile der PWW – unter dieser Marke sind die deutschen Publicis-Standorte gebündelt – sowie die Mediaagentur Zenithmedia in Pixelpark eingebracht. Durch diese Transaktion erhöhte sich die Aktienanzahl der Berliner um immerhin 230 Prozent auf 59.047.758 Stück. Damit kommt die Gesellschaft jetzt auf einen Börsenwert von 148 Mio. Euro – bei einem Streubesitz von rund sieben Prozent. Den freien Anteilseignern steht laut Vertrag eine garantierte Dividende von 0,10 Euro pro Anteilschein zu. Das ergibt eine nicht zu verachtende Rendite von vier Prozent. Die nächste Hauptversammlung findet im Juni 2014 statt.

Gleich zwei Small-Cap-Unternehmen haben den DAX-Konzern

Siemens als Großaktionär:

Cycos und der Softwareanbieter

IBS. Interessant unter Dividendenaspekten ist allerdings nur Cycos. Die Gesellschaft bietet Systeme an, die die Kommunikationskanäle aus Telekommunikation und IT miteinander verbindet. Das Unternehmen ging im Frühjahr 2000 an den Neuen Markt – also kurz nach dem Höhepunkt der New-Economy-Euphorie. Bereits 2003 erfolgte jedoch die Übernahme durch Siemens. Wichtig für Anleger: Zuletzt wurde die ursprünglich auf 0,34 Euro festgelegte jährliche Ausgleichszahlung aufgrund eines richterlichen Beschlusses auf brutto 0,39 Euro erhöht. Daraus ergibt sich eine Verzinsung von beinahe sechs Prozent. Bei der Cycos-Dividende handelt es sich aber nicht nur um eine garantierte Zahlung, sie ist darüber hinaus auch noch steuerfrei (weitere Infos zu diesem Aspekt finden Sie

HIER). Das macht den Titel doppelt attraktiv.

Deutlich seltener wechseln Anteilscheine vom Dachziegelhersteller

Creaton, dem Pistenbullyanbieter

Kässbohrer oder dem Rücknahmespezialisten

CCR Logistics Systems den Besitzer. Auch bei der zu

VIB Vermögen gehörenden

BBI Bürgerliches Brauhaus Immobilien ist der Börsenhandel wenig liquide. Engagements drängen sich daher nicht auf. Bei Kässbohrer scheint sich zudem der endgültige Abscheid von der Börse zu nähern. Zumindest lässt die zuletzt starke Kursenwicklung diesen Schluss zu. Die Handelsumsätze sind allerdings minimal.

Etwas besser sieht es bei dem ehemaligen MDAX-Unternehmen

Medion aus. Die Aktionäre des Elektronikanbieters erhielten Anfang 2012 vom chinesischen Computerhersteller Lenovo eine Übernahmeofferte zu 13 Euro je Aktie. Mittlerweile kostet das Papier gut 25 Prozent mehr. Nach letzten Mitteilungen befinden sich aber nur noch zwei Prozent der Aktien im freien Umlauf. Das Thema Investor Relations wird bei Medion derzeit nur noch auf kleinster Stufe gefahren. Unterm Strich ist der Titel damit wohl eher eine Squeeze-out-Spekulation als ein dauerhaft attraktiver Dividendenzahler.

Ein besonderer Fall in Sachen Garantiedividende ist

Audi. Schon 1971 hat

Volkswagen einen Beherrschungs- und Gewinnabführungsvertrag mit dem Automobilhersteller geschlossen. Was kaum einer weiß: Seither erhalten die Audi-Aktionäre jedes Jahr eine Ausgleichszahlung, die exakt der Dividende der VW-Stammaktie entspricht. Von einem Renditerenner sind die Ingolstädter aber weit entfernt. Auf Basis der erwarteten 2013er-Dividende von 3,50 Euro beträgt die Verzinsung mickrige 0,6 Prozent. Angesichts der langen Zugehörigkeit zum VW-Konzern und einem Streubesitz von nur noch 0,54 Prozent gebührt der Audi-Aktie aber ein anderer Titel: Sie gilt als Mutter aller Squeeze-out-Spekulationen. Das ist doch auch mal was.

...

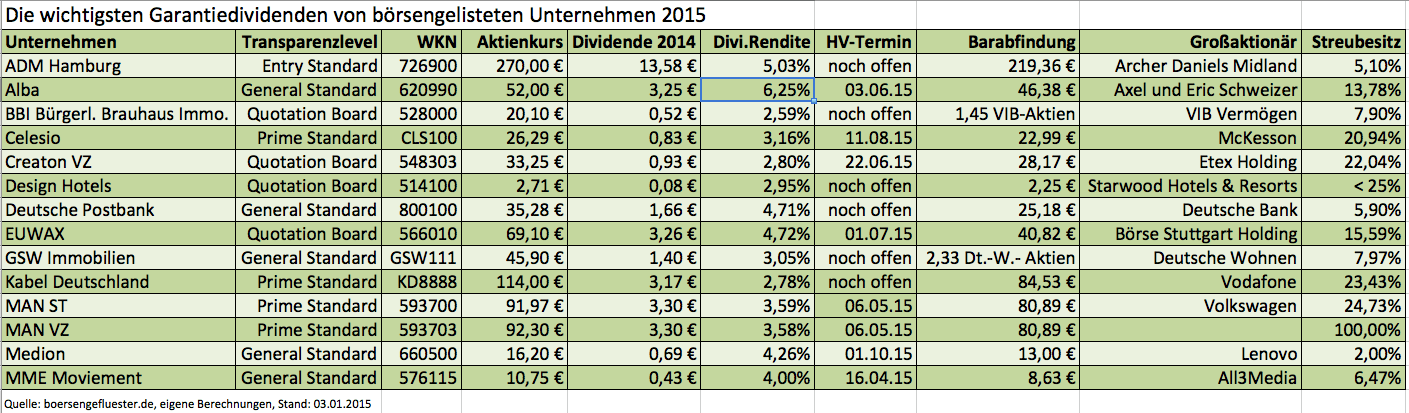

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.