Das gewohnte Bild: Bei den monatlichen Präsentationen der Smartbroker Holding zur Entwicklung wichtiger operativer Leistungsindikatoren (KPI) dreht sich regelmäßig fast alles um die Fortschritte bei der Verbesserung des – gemeinsam mit der Baader Bank – neu aufgesetzten Discountbrokers Smartbroker+. Stoff genug gibt der Prozess allemal her, schließlich handelt es sich bei der Migration weg von der DAB Bank um eine komplexe Materie mit vielen Fallstricken. Die meisten der anfänglichen technischen Schwierigkeiten haben die Berliner längst in den Griff bekommen und auch was Produktangebot sowie die Konditionen angeht, befindet sich das Team um CEO André Kolbinger auf einem guten Weg. Mit der Ausweitung der Sparpläne und einer Preissenkung für Kleinorder unter 500 Euro sind gerade zwei wichtige Stellschrauben an der Reihe.

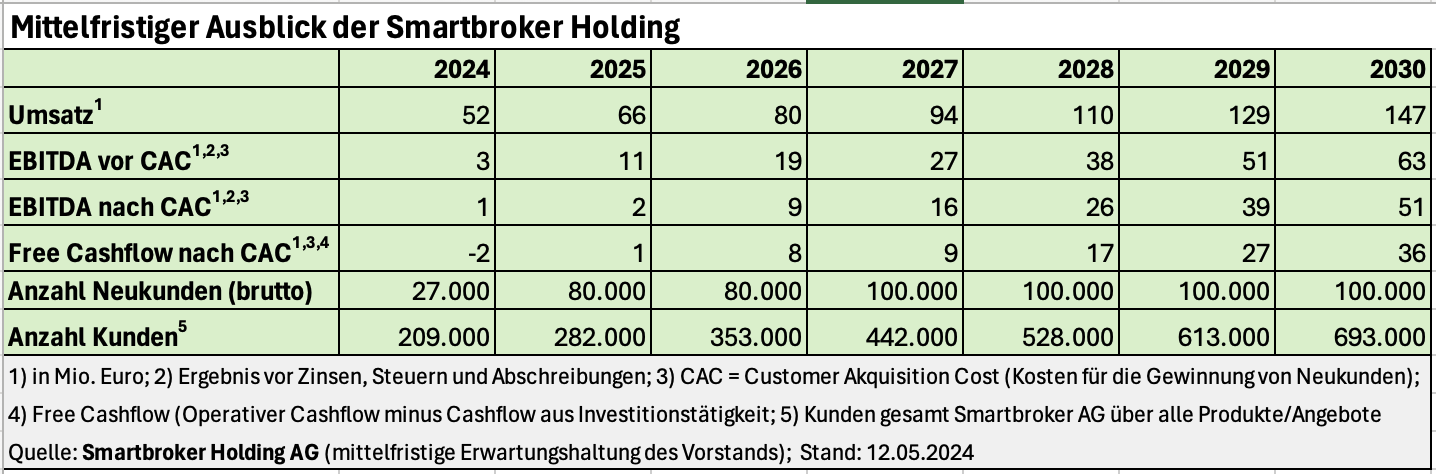

Damit nähert sich der Zeitpunkt, um auch das Marketing allmählich hochzufahren und so das Neukundenwachstum endlich in Gang zu bringen. „Wir werden jetzt nach außen sichtbarer“, sagt Kolbinger. Ab Juli/August sollten sich bereits erste Effekte einspielen. Alles noch in einem behutsamen Tempo, doch die Tachonadel wird kontinuierlich nach rechts wandern. Da das für 2024 reservierte Werbebudget bislang noch weitgehend unangetastet geblieben ist und die Kapitalmärkte sich per saldo ordentlich entwickelt haben, liegt die Smartbroker Holding bei Umsatz und Ertrag momentan sogar über den Planungen, wie Kolbinger berichtet. Allerdings sind die Abweichungen nicht so groß, dass eine Prognoseanpassung nach oben zwingend nötig wäre. Hinzu kommt, dass die Marketingausgaben in den kommenden Monaten spürbar wachsen werden. Dabei sieht die Planung für 2024 mit erhofften 27.000 Neukunden – auch wenn die Hälfte des Jahres fast schon wieder rum ist – absolut noch deutlich kleiner aus als die für 2024 avisierten 80.000 Neukunden (siehe dazu auch unseren Beitrag HIER).

Zumindest das Geld für eine nachhaltige Ladung Werbepower hat das Unternehmen durch die jüngste Kapitalerhöhung mit einem Mittelzufluss von brutto 7,6 Mio. Euro bereits in trockenen Tüchern. Und es sieht derzeit nicht so aus, als wenn es operative Verzögerungen geben würde – auch nicht, was das intern zurzeit wichtigste Projekt Kryptohandel angeht. „Krypto kommt im dritten Quartal. Wir sind im Zeitplan“, bestätigt der für den Smartbroker+ zuständige Vorstand Thomas Soltau. Umso überraschender für boersengefluester.de, dass der Kapitalmarkt bei der Smartbroker Holding-Aktie bislang komplett auf Durchzug schaltet und weiter abwartet, wie sich die Geschäfte im neuen Setup entwickeln werden.

Jedenfalls beträgt der Börsenwert zurzeit gerade einmal knapp 110 Mio. Euro, was etwa dem Faktor 10 auf das für 2025 avisierte EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) vor Kundengewinnungskosten entspricht. Mit Blick auf 2026 könnte der Faktor auf einem ähnlichen Niveau bleiben, dann aber sogar unter Berücksichtigung der Aufwendungen für die Akquisition von Neukunden. Natürlich ist längst nicht sicher, dass der Smartbroker+ wie vermutet am Markt einschlägt, zumal sich das Wettbewerbsumfeld regelmäßig ändert und kürzlich sogar Tradegate eine eigene Trading-App gelauncht hat. Zudem ist zu erwarten, dass der Unternehmer Bernd Förtsch in seiner neuen Doppelrolle als Großaktionär und Aufsichtsrat von flatexDEGIRO alle Hebel in Bewegung setzen wird, um flatex hierzulande noch präsenter zu machen – auch was das Produktangebot und das Image des Discountbrokers angeht. Eine Rolle spielen bei der Zurückhaltung der Anleger mag auch, dass die Baader Bank AG zuletzt einen Rüffel von der BaFin bekommen hat, dass sie Verzögerungen bei Depotüberträgen schneller abarbeiten muss.

Insgesamt sprechen aber doch viele Punkte und Testergebnisse dafür, dass der Smartbroker+ einen vorderen Platz im Wettbewerbsumfeld finden wird. Derweil zeigen die wichtigsten Eckdaten im Medienbereich der Smartbroker Holding rund um die Ankerseite wallstreet:online zumindest eine stabile Entwicklung. Und was den Rückgang der Trades in den vergangenen Monaten beim Smartbroker angeht, hängt dies maßgeblich mit der Umzugsaktion von der DAB zu Baader zusammen, den nicht alle mitgegangen sind. Das hatte auch regulatorische Gründe, da bestimmte Gruppen wie Schweizer, Amerikaner oder auch Firmenkonten nicht wechseln konnten und die DAB nun auch noch eine saftige Preiserhöhung durchgesetzt hat, was tradingaffine Nichtwechsler vom Handel abschreckt. Insgesamt handelt es sich aber um eine Entwicklung, die so zu erwarten war und in den Businessplänen berücksichtigt ist. Positiv stimmt uns auch, dass das Interesse in Spezialwertekreisen grundsätzlich relativ ausgeprägt ist, wofür allein die Teilnehmerzahl von zuletzt rund 35 auf der KPI-Präsentation auf der Montega-Plattform Connect spricht.

| INVESTOR-INFORMATIONEN | ||||||

| ©boersengefluester.de | ||||||

| Smartbroker Holding | ||||||

| WKN | ISIN | Rechtsform | Börsenwert | IPO | Einschätzung | Hauptsitz |

| A2GS60 | DE000A2GS609 | AG | 196,34 Mio. € | 22.02.2006 | Kaufen | |

| Die wichtigsten Finanzdaten auf einen Blick | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Umsatzerlöse1 | 28,21 | 48,20 | 52,79 | 46,54 | 52,48 | 68,50 | 0,00 | |

| EBITDA1,2 | 4,52 | 3,56 | 8,77 | 1,35 | 8,97 | 0,60 | 0,00 | |

| EBITDA-Marge %3 | 16,02 | 7,39 | 16,61 | 2,90 | 17,09 | 0,88 | 0,00 | |

| EBIT1,4 | 2,03 | 0,35 | -8,41 | -5,22 | -1,70 | -10,20 | 0,00 | |

| EBIT-Marge %5 | 7,20 | 0,73 | -15,93 | -11,22 | -3,24 | -14,89 | 0,00 | |

| Jahresüberschuss1 | 3,55 | -0,54 | -10,07 | -5,92 | -1,39 | -11,00 | 0,00 | |

| Netto-Marge %6 | 12,58 | -1,12 | -19,08 | -12,72 | -2,65 | -16,06 | 0,00 | |

| Cashflow1,7 | 1,18 | 13,93 | 5,04 | 0,19 | 9,99 | 4,30 | 0,00 | |

| Ergebnis je Aktie8 | 0,25 | -0,04 | -0,64 | -0,38 | -0,08 | -0,60 | -0,27 | |

| Dividende je Aktie8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Foto: Clipdealer