Unterschiedlicher könnten die Prognosen kaum aussehen. Während die Hamburger Kommunikationsagentur Kirchhoff Consult nach dem wieder einmal komplett enttäuschenden IPO-Jahrgang 2024 für das kommende Jahr mit einer deutlichen Belebung und mindestens acht bis zehn Börsengängen in Frankfurt rechnet, sieht die in München ansässige Emissionsberatung Blättchen & Partner kein Licht am Ende des Tunnels. „Leider gibt es keinen Anlass zu Optimismus für das kommende Jahr. Das Pfeifen im Walde, dass demnächst alles besser wird, ist zwar ein naheliegender Reflex. Wichtiger wäre es allerdings, ein Umfeld zu schaffen, das Unternehmen animiert, an die Börse zu gehen“, sagt Konrad Bösl, Senior Partner bei Blättchen & Partner.

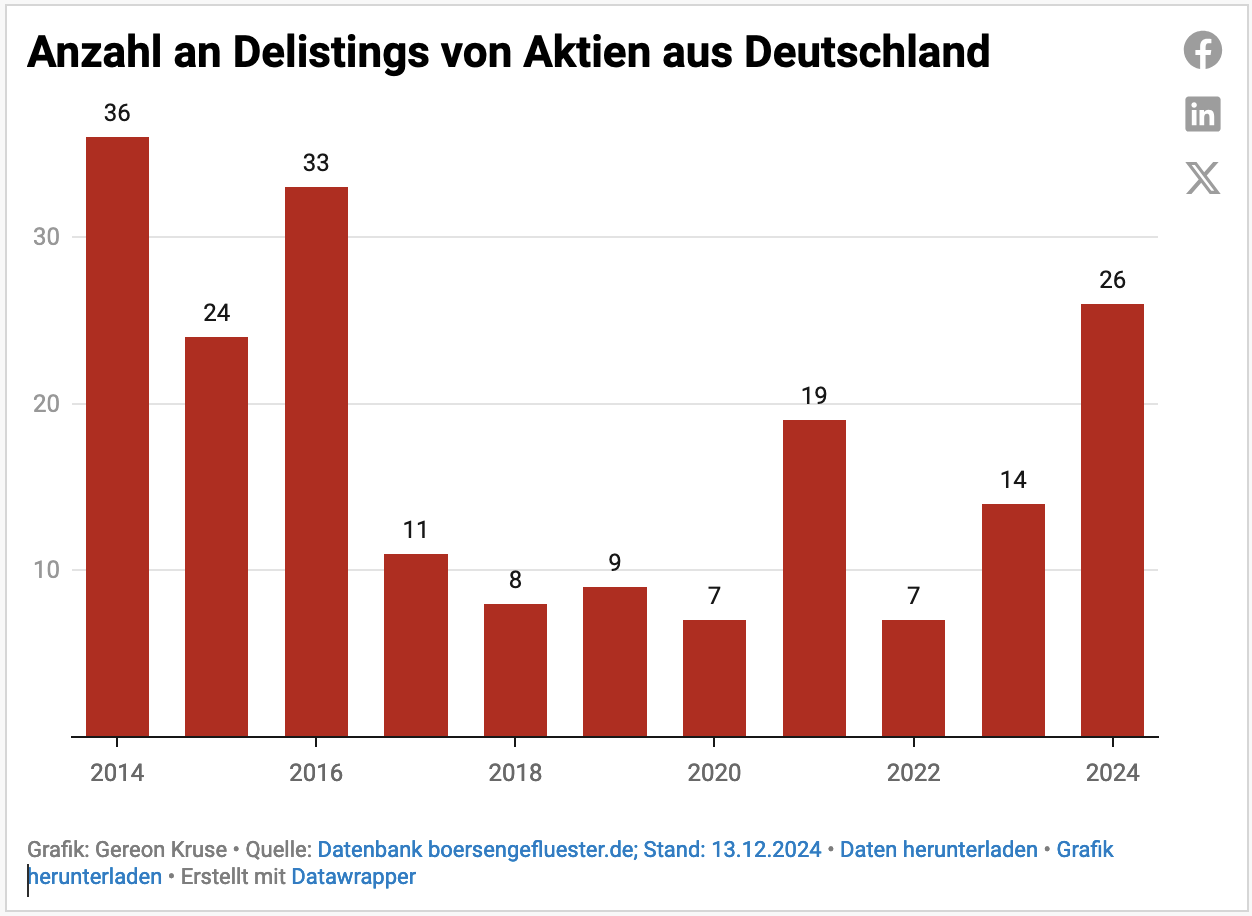

Demnach bleiben das zunehmend enger werdende Korsett der Regulierung, hohe Kosten, geringe Flexibilität und auch mitunter wenig attraktive Börsensegmente die dominanten Themen. Zudem ist es regelmäßig so, dass Bewertungen von mittleren und kleineren Unternehmen an der Börse weit unter dem liegen, was strategische Investoren aus dem Private Equity-Sektor auf den Tisch legen. Kein Wunder, dass immer mehr Unternehmer frustriert sind und den Börsenabschied via Delisting suchen. So haben nach Auswertungen von boersengefluester.de im laufenden Jahr hierzulande bislang 26 Unternehmen ein Delisting angekündigt bzw. bereits ungesetzt. Das sind fast 86 Prozent mehr als im vergangenen Jahr. Darunter so bekannte Spezialwerte wie New Work, DFV Deutsche Familienversicherung, USU Software oder Vectron Systems.

Zum Vergleich: Inklusive der Privatplatzierungen von Renk und Steyr Motors gab es in Frankfurt 2024 gerade einmal sechs Neuzugänge auf der Kurstafel. On top hat boersengefluester.de noch einige kleinere Listings – vorzugsweise aus dem regionalen Freiverkehr in Düsseldorf – neu in die Aktien-Datenbank aufgenommen. Bitter: Es gibt nicht nur eine Netto-Schmelze was die absolute Zahl der börsennotierten Unternehmen angeht. Abgesehen von Springer Nature und Renk notieren zurzeit alle Frankfurter Börsenneulinge bzw. Rückkehrer von 2024 auch noch unter Ausgabekurs. Das alte Bonmot, wonach die Abkürzung IPO für „It’s probably overpriced“ steht, scheint sich also einmal mehr zu bewahrheiten. Tatsächlich liegen sogar so ziemlich alle Neulinge der vergangenen fünf Jahre unter Ausgabekurs – häufig sogar massiv. Das gilt auch für prominente Unternehmen wie Porsche (2022), ThyssenKrupp Nucera (2023) oder die Douglas Group (2024).

Entsprechend heißt es auch in der Neuemissionstudie von Blättchen & Partner: „Die überwiegend schlechte Performance der Neuemissionen in den vergangenen Jahren belastet die Zeichnungsbereitschaft der Investoren.“ Wenig Hoffnung macht zudem die Einschätzung der Münchner, wonach im deutschen Markt aktive institutionelle Investoren grundsätzlich nicht an Small- und Midcaps interessiert scheinen und es zudem noch an leistungsstarken Banken für Emissionen aus diesen Bereichen fehlt. Zumindest diesbezüglich bläst Jens Hecht, Managing Partner bei Kirchhoff Consult, ins gleiche Horn: „Für eine nachhaltige Belebung des IPO-Geschäfts sind eine umfangreiche Förderung der Aktienkultur und der Abbau von unnötigen regulatorischen Anforderungen für mittelständische Unternehmen notwendig. Ich bin überzeugt: Die deutsche Unternehmenslandschaft hat das Potenzial für mindestens 50 Börsengänge pro Jahr!“

Klingt zunächst einmal futuristisch, doch während des Neuer Markt-Hypes von 1999 bis 2000 gab es jährlich sogar mehr als 150 Neuemissionen. Helfen würde es bereits, wenn potenzielle IPO-Kandidaten aus Deutschland sich tatsächlich auch für den Börsenplatz Frankfurt entscheiden und nicht – wie etwa Birkenstock – US-Börse Nasdaq, die Euronext oder andere nordeuropäische Börsen als Heimathafen bevorzugen. Nun: So sehr sich boersengefluester.de auch wünscht, dass Kirchhoff bei der IPO-Prognose 2025 für Deutschland Recht behält. Als wahrscheinlicher erachten wir, dass Blättchen & Partner richtig liegt. Last but not least hoffen wir insbesondere, dass unsere Delisting-Übersicht im kommenden Jahr nicht noch dynamischer an Länge gewinnt.

Foto: Adobe Stock