Oberflächeninspektionssysteme klingt als Branchenbezeichnung verdammt sperrig. Und dennoch hat der Sektor super viele Fans an der Börse. Kein Wunder: Kaum eine Branche kommt heutzutage noch ohne die Prüfanlagen von Unternehmen wie

Cognex,

Jenoptik,

Isra Vision,

Viscom oder

AVT Advanced Vision Technology, mit denen sich fehlerhafte Teile im Produktionsprozess blitzschnell erkennen lassen, aus. Dementsprechend rasant haben sich die meisten Aktienkurse entwickelt. Gemessen daran ist die langfristige Performance von

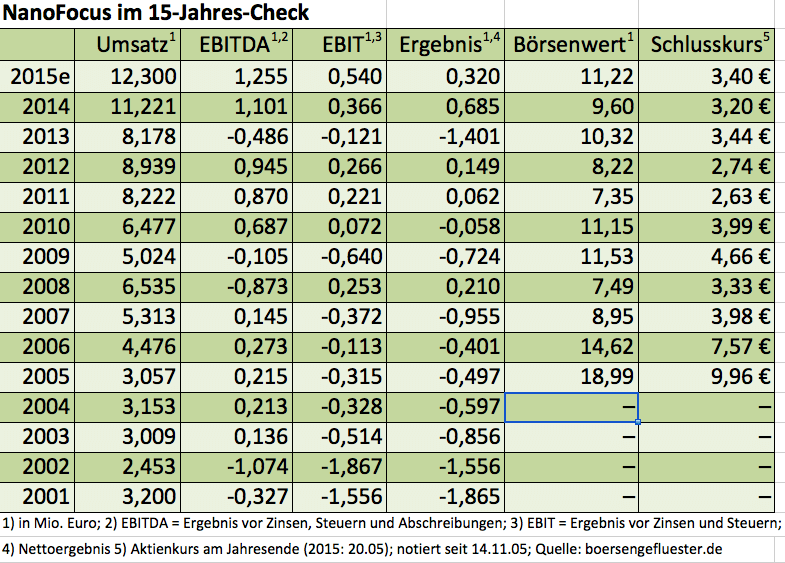

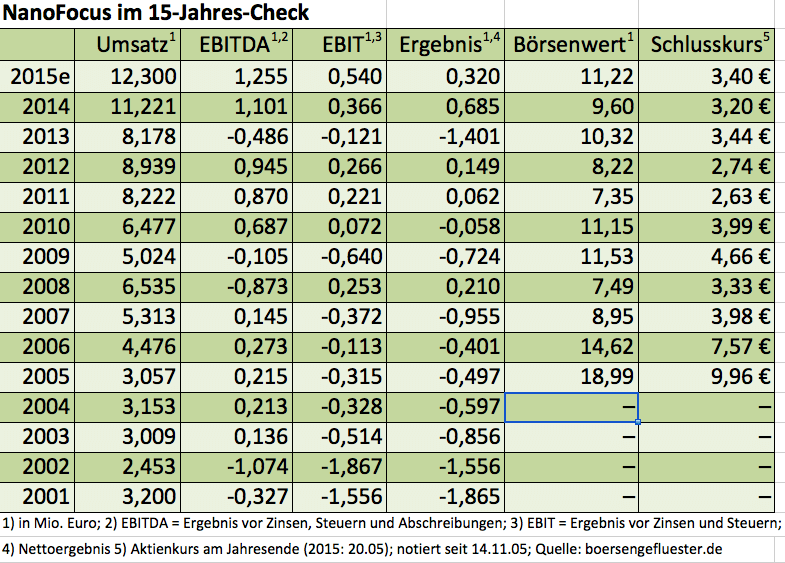

NanoFocus ziemlich lausig. Das liegt nicht etwa an den Produkten der Oberhausener. Die messen in der Regel sogar wesentlich genauer als herkömmliche Geräte dazu in der Lage sind. Selbst in der Kriminalistik kommen die Systeme – zum Beispiel für die Identifizierung von Tatwaffen – zum Einsatz. Wesentlicher Makel aus Investorensicht ist vielmehr die mangelnde Umsatzdynamik gepaart mit häufig enttäuschenden Ergebnissen. Hauptursache: NanoFocus hat sich lange Zeit als Ausrüster von Forschungseinrichtungen oder Testabteilungen von Industrie-Unternehmen einen Namen gemacht. Das ist allerdings ein Nischengeschäft. Die Stückzahlen, die sich dort absetzen lassen, sind eher überschaubar. Schon seit Jahren versucht NanoFocus daher in der industriellen Serienfertigung stärker Fuß zu fassen.

Für die Automobilindustrie – Hauptkunde ist hier

Volkswagen – bietet NanoFocus unter anderem Messsysteme zur Qualitätssicherung von Motorzylinderlaufflächen an. Doch um einen der begehrten Ausrüsterverträge zu bekommen, sind schier endlose Schleifen und Hürden zu nehmen. Hätte sich NanoFocus rein auf den Autosektor konzentriert, würde es die Gesellschaft vermutlich schon gar nicht mehr geben. Beim Besuch in den Frankfurter Redaktionsräumen von boersengefluester.de zeigt sich Finanzvorstand Joachim Sorg jedoch zuversichtlich, dass es ab 2016 endlich zum Durchbruch kommt. Um die dafür nötigen Vorleistungen zu schultern, hat NanoFocus Ende April 300.000 neue Aktien zu je 3,20 Euro ausgegeben. Einen Schritt weiter ist NanoFocus im Chipsektor, wo die Gesellschaft bereits erfolgreich Prüfanlagen an

Epcos ausliefert. Dem Vernehmen nach stehen die Chancen gut, dass demnächst namhafte Kunden aus Asien dazu kommen. Offiziell soll der Umsatz mit der Chipbranche im laufenden Jahr bereits von 2,2 auf 3,1 Mio. Euro steigen. Technologisch im Wettbewerb steht NanoFocus hier am ehesten mit der ebenfalls börsennotierten US-Company

Rudolph Technologies (Umsatz 2014: 181 Mio. Dollar). Mit mehr Geschwindigkeit, aber dafür nicht in der gleichen Qualität, arbeiten die Systeme der israelischen Nasdaq-Firma

Camtek (Umsatz 2014: 88 Mio. Dollar) sowie die des amerikanischen Großkonzerns

KLA-Tencor (Umsatz 2013: 2,8 Mrd. Dollar). Außerdem ist noch Jenoptik sehr aktiv in diesem Bereich. Umso erstaunlicher, dass eine kleine Firma wie NanoFocus überhaupt gegen derartige Konkurrenz besteht und sich bei etablierten Chipanbieten derart in Szene setzt.

Um das Wachstum zu beschleunigen, will sich NanoFocus auch durch Zukäufe beschleunigen. „Wir befinden uns hier in aussichtsreichen Gesprächen", verrät Finanzchef Sorg. Um wen es sich handelt, will er allerdings noch nicht sagen. Sollte der Deal zustande kommen, würde er scheinbar jedoch wichtige Türen bei neuen Kunden öffnen. Zur Finanzierung des Deals stehen strategische Investoren beiseite. Möglicherweise rückt NanoFocus eines Tages aber auch selbst in den Fokus eines Übernehmers. Strategisch sinnvoll könnte so ein Schulterschluss etwa für

Isra Vision aus Darmstadt sein. Ins Schaufenster gestellt hat NanoFocus bereits jetzt das in die

mikroskin GmbH abgespaltete ehemalige Medizintechnikgeschäft, wo es um Hautanalyse und Dentaltechnik geht. Durch die Ausgliederung entstand ein außerordentlicher Ertrag von rund 900.000 Euro. Auf dem Preisschild für die mit einer super komfortablen Messtechnologie ausgestatteten Tochter dürften vermutlich rund 2 Mio. Euro stehen. Womöglich wäre auch hier Isra Vision ein potenzieller Kandidat, schließlich hatte Firmenchef Enis Ersü erst kürzlich betont, dass er den Bereich Medizintechnik gern stärken würde. Summa summarum scheint sich NanoFocus nun tatsächlich der Phase eines beschleunigten Wachstums zu nähern. Für 2015 sind Erlöse von 12 Mio. Euro sowie eine EBIT-Marge zwischen drei und fünf Prozent avisiert. Im kommenden Jahr könnten es bereits 15 Mio. Euro Umsatz sein, bei deutlich verbesserter Rendite. Sollten die Prognosen eintreffen, wäre die NanoFocus-Aktie viel zu günstig. Risikobereite Small-Cap-Anleger nehmen sich ein paar Stücke ins Depot. Auf Sicht von zwölf bis 18 Monaten könnte sich die Notiz bis an die Marke von 5 Euro antasten.

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Isra Vision |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

548810

|

DE0005488100

|

AG

|

1.034,36 Mio. €

|

20.04.2000

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

41,04

|

23,90

|

1,72

|

63,70

|

4,87

|

27,81

|

8,03

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,00

|

0,00

|

0,00

|

0,00%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

14.05.2020

|

01.03.2021

|

02.06.2020

|

31.08.2020

|

01.02.2021

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-0,60%

|

-1,62%

|

-1,21%

|

-3,83%

|

-100,00%

|

Akt. Kurs (EoD)

All-Time-High:

€61,30

[jwl-utmce-widget id=87961]...

Um das Wachstum zu beschleunigen, will sich NanoFocus auch durch Zukäufe beschleunigen. „Wir befinden uns hier in aussichtsreichen Gesprächen", verrät Finanzchef Sorg. Um wen es sich handelt, will er allerdings noch nicht sagen. Sollte der Deal zustande kommen, würde er scheinbar jedoch wichtige Türen bei neuen Kunden öffnen. Zur Finanzierung des Deals stehen strategische Investoren beiseite. Möglicherweise rückt NanoFocus eines Tages aber auch selbst in den Fokus eines Übernehmers. Strategisch sinnvoll könnte so ein Schulterschluss etwa für Isra Vision aus Darmstadt sein. Ins Schaufenster gestellt hat NanoFocus bereits jetzt das in die mikroskin GmbH abgespaltete ehemalige Medizintechnikgeschäft, wo es um Hautanalyse und Dentaltechnik geht. Durch die Ausgliederung entstand ein außerordentlicher Ertrag von rund 900.000 Euro. Auf dem Preisschild für die mit einer super komfortablen Messtechnologie ausgestatteten Tochter dürften vermutlich rund 2 Mio. Euro stehen. Womöglich wäre auch hier Isra Vision ein potenzieller Kandidat, schließlich hatte Firmenchef Enis Ersü erst kürzlich betont, dass er den Bereich Medizintechnik gern stärken würde. Summa summarum scheint sich NanoFocus nun tatsächlich der Phase eines beschleunigten Wachstums zu nähern. Für 2015 sind Erlöse von 12 Mio. Euro sowie eine EBIT-Marge zwischen drei und fünf Prozent avisiert. Im kommenden Jahr könnten es bereits 15 Mio. Euro Umsatz sein, bei deutlich verbesserter Rendite. Sollten die Prognosen eintreffen, wäre die NanoFocus-Aktie viel zu günstig. Risikobereite Small-Cap-Anleger nehmen sich ein paar Stücke ins Depot. Auf Sicht von zwölf bis 18 Monaten könnte sich die Notiz bis an die Marke von 5 Euro antasten.

Um das Wachstum zu beschleunigen, will sich NanoFocus auch durch Zukäufe beschleunigen. „Wir befinden uns hier in aussichtsreichen Gesprächen", verrät Finanzchef Sorg. Um wen es sich handelt, will er allerdings noch nicht sagen. Sollte der Deal zustande kommen, würde er scheinbar jedoch wichtige Türen bei neuen Kunden öffnen. Zur Finanzierung des Deals stehen strategische Investoren beiseite. Möglicherweise rückt NanoFocus eines Tages aber auch selbst in den Fokus eines Übernehmers. Strategisch sinnvoll könnte so ein Schulterschluss etwa für Isra Vision aus Darmstadt sein. Ins Schaufenster gestellt hat NanoFocus bereits jetzt das in die mikroskin GmbH abgespaltete ehemalige Medizintechnikgeschäft, wo es um Hautanalyse und Dentaltechnik geht. Durch die Ausgliederung entstand ein außerordentlicher Ertrag von rund 900.000 Euro. Auf dem Preisschild für die mit einer super komfortablen Messtechnologie ausgestatteten Tochter dürften vermutlich rund 2 Mio. Euro stehen. Womöglich wäre auch hier Isra Vision ein potenzieller Kandidat, schließlich hatte Firmenchef Enis Ersü erst kürzlich betont, dass er den Bereich Medizintechnik gern stärken würde. Summa summarum scheint sich NanoFocus nun tatsächlich der Phase eines beschleunigten Wachstums zu nähern. Für 2015 sind Erlöse von 12 Mio. Euro sowie eine EBIT-Marge zwischen drei und fünf Prozent avisiert. Im kommenden Jahr könnten es bereits 15 Mio. Euro Umsatz sein, bei deutlich verbesserter Rendite. Sollten die Prognosen eintreffen, wäre die NanoFocus-Aktie viel zu günstig. Risikobereite Small-Cap-Anleger nehmen sich ein paar Stücke ins Depot. Auf Sicht von zwölf bis 18 Monaten könnte sich die Notiz bis an die Marke von 5 Euro antasten.